自営業者の場合、どのように婚姻費用算定の基礎を算出する?

確定申告書を参照して決めることになります。

この点について、離婚問題専門の弁護士が解説します。

チェックする箇所

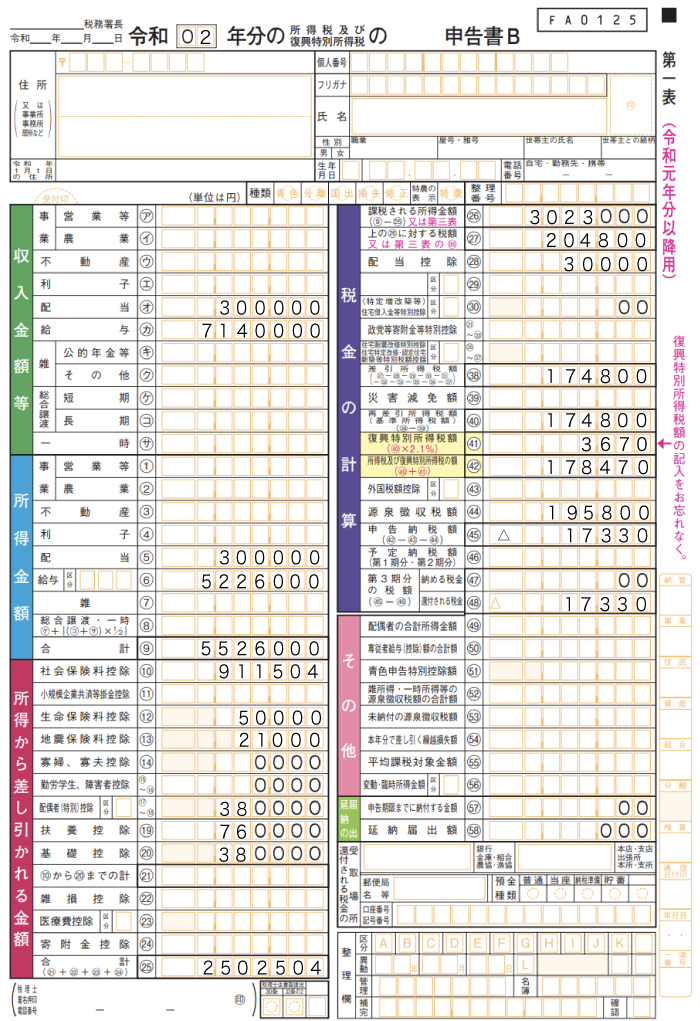

確定申告書に基づいて総収入を認定する場合、まずは、確定申告書の「課税される所得」の額をチェックします。

しかし、課税される所得だけを基準にして認定するのは誤りです。

なぜなら、「課税される所得」は、税法上、種々の観点から控除がなされているからです。税法上控除された額のうち、現実に支出されていない費用などを「課税される所得金額」に加算して総収入を認定する必要があります。

実際の算出方法

では、具体的に、どの項目が現実に支出されていない費用かで加算されるのかをみていきましょう。

「所得から差し引かれる金額」

「雑損控除」「寡婦、寡夫控除」「勤労学生、障害者控除」「配偶者控除」「配偶者特別控除」「扶養控除」及び「基礎控除」は、もっぱら税法上の控除項目であり、現実には支出されていないものですので、これらは「課税される所得金額」に加算します。

また、同様に、「青色申告特別控除額」と現実に支払がされていない場合には「専従者給与額の合計額」も加算する必要があります。

「医療費控除」「生命保険料控除」「損害保険料控除」

算定表で、収入額に応じた標準的な医療費等が考慮済みですので、基本的には総収入の認定において考慮する必要はありません。したがって、これらも「課税される所得金額」に加算する必要があります。

(ただし、標準的な医療費の額を超えているような場合には、例外的に、特別経費として考慮することが相当な場合もあります。)

「小規模企業共済等掛金控除」及び「寄附金控除」

基本的にはこれらの支出が、婚姻費用の支払に優先するものとは考えられませんので、「課税される所得金額」に加算するのが相当です。

以上から、確定申告書に基づいて総収入を認定する場合には、「所得から差し引かれる金額」のうち、「社会保険料控除」以外の各控除項目と「青色申告特別控除額」及び現実に支払がなされていない「専従者給与額の合計額」を「課税される所得金額」に加算することになります。

結果として、自営業者の総収入は、「所得金額」から「社会保険料控除」のみを控除し、「青色申告特別控除」及び現実に支払がされていない「専従者給与額の合計額」等を加算して認定することになります。

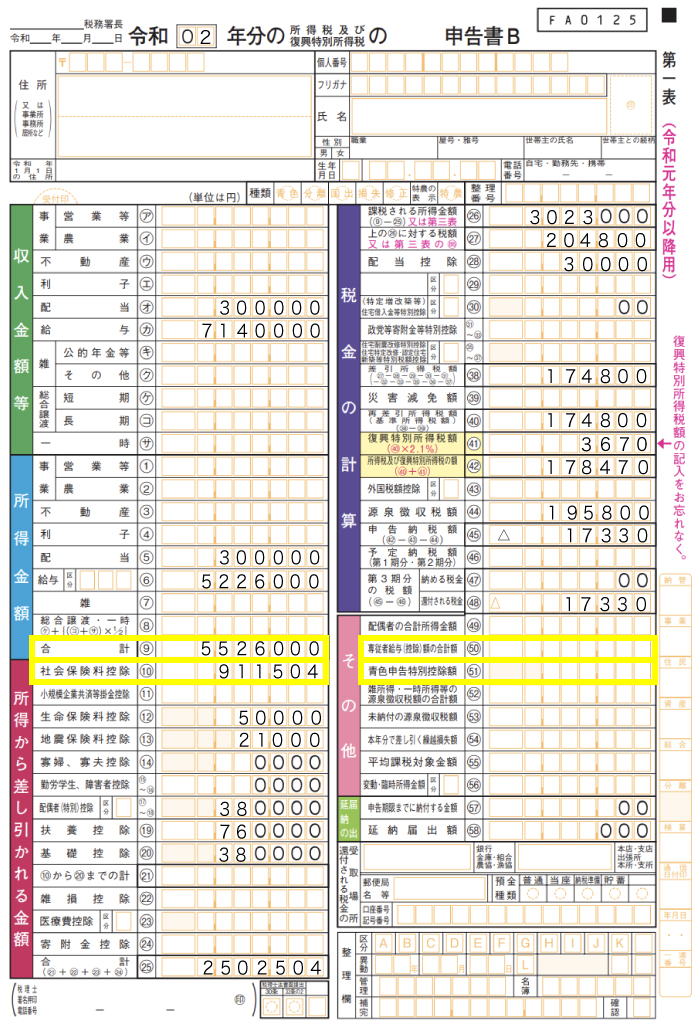

図でいうと、(9)-(10)+(51)+(現実に支払がない場合の50)という計算で出すことになります。

このように、自営業者の場合、算定表にあてはめる額が分かりにくくなっているので、ご注意ください。

自営業者の婚姻費用の計算でお悩みの方は、婚姻費用の問題に詳しい当事務所の弁護士までご相談ください。

また、会社経営者特有の離婚問題については、以下をご覧ください。

なぜ離婚問題は弁護士に相談すべき?弁護士選びが重要な理由とは?