毎月の借金の支払いに追われている方の中には、返しても返してもなかなか終わらない、これ以上は返すのが厳しい、何とかしたいがこれからどうしたらいいかわからないといった方も多いのではないでしょうか?

このページでは、債務整理のうち、任意整理という手続について弁護士が解説していきます。

まずは、このページを確認して、借金のことでお悩みの方は早めに弁護士に相談することをオススメします。

目次

任意整理とは

任意整理とは、消費者金融や銀行、クレジットカード会社など、借金をしている業者との間で弁護士があなたの代わりに交渉を行って、返済の見直しを行うことをいいます。

弁護士に任意整理を依頼することで、

- これから返済をしていく間の利息をカットしてもらえる可能性がある

- 返済期間を3年から5年程度に見直してもらえる可能性がある

- 借金の引き直し計算を行った結果、借金が減ったり、過払い金が請求できることがある

といった特徴があります。

弁護士に依頼をした段階で、消費者金融などの貸金業者に受任通知という書面を送付しますので、あなたへの督促が止まることになります。

もちろん、任意整理は貸金業者との交渉になりますので、あなたが借りて返済をほとんどしないですぐに任意整理をしようとしたり、借金の金額が少なかったりした場合には、将来の利息のカットや5年間の返済などに応じてもらえないという可能性もあります。

他方で、貸金業者の側も提示する条件での返済をある程度受け入れなければ返済をしてもらえない、個人再生や自己破産では返ってくるお金が減るというリスクもあるため、話し合いのテーブルにはついてもらえる可能性は十分にあるはずです。

借金の返済に困っている方は、できるだけ早めに弁護士に相談して、アドバイスを受けるようにしましょう。

任意整理のメリットとデメリット

任意整理についての主なメリットとデメリットを表にまとめています。まずはこちらの表を確認してください。

| メリット | デメリット |

|---|---|

|

|

任意整理のメリット

特にここではメリットについて詳しく解説します。

貸金業者からの督促が止まる

任意整理をしようと考えている方の多くは、すでに返済期限に約束どおり支払いをできておらず、消費者金融やクレジットカード会社などから催促の電話や督促状が届いたりしています。

任意整理を弁護士に依頼することで、弁護士から貸金業者へ「受任通知」という書面を送付して、借金額の確認と交渉へと進んでいきます。

この受任通知という書類を受け取ってからは、貸金業者は直接、本人へ電話をしたり、督促状を送ったり、訪問したりすることはできなくなります。

そのようなことをしてしまうと、貸金業法という法律違反になるためです。

そのため、任意整理を弁護士に依頼すると、貸金業者からあなたに対する督促が止まるというのがメリットです。

借金の減額や過払い金が発生することも

任意整理を弁護士に依頼することで、返済条件を交渉する前段階として、現時点での借金額がいくらなのかという調査を行います。

この調査は、貸金業者からこれまでの借入れと返済の履歴である取引履歴を取り寄せ、その取引履歴を引き直し計算というものを行うことによって行います。

こうした調査によって、利息を多く払いすぎていたために、借金が思っていたよりも減ったり、過払い金が発生していることもあります。

過払い金があれば、借金が減るだけでなく、その過払い金を使って他の借金の返済に充てたりすることもでき、生活の再建がしやすくなるでしょう。

将来の利息をカットしてもらえる可能性

任意整理をせずに、なんとか支払えているという場合でも、返済している間は利息が発生しています。

そのため、一生懸命返していてもなかなか借金の残額が減らないということが起こります。

例えば、100万円を年15%の利息で借りていれば、年15万円の利息を払っているわけです。

すでに返済期限から遅れてしまっている場合には、遅延損害金として利息よりも高い利率のお金を取られてしまっています。

弁護士に依頼をして任意整理をすれば、将来の利息については多くのケースでカットしてもらえる可能性があります。

カットしてもらうことができれば、返済した金額がそのまま元金に充てられて、借金の減りも早くなるだけでなく、支払う総額も大幅に押さえることができます。

3年から5年の返済に応じてもらえる可能性

借金をしている業者との取引の期間や返済状況、残高などによりますが、任意整理をすることで、支払い回数を3年から5年間程度の期間で応じてもらえる可能性があります。

例えば、100万円を3年間の返済にしてもらうことができれば、月々の支払いは約2万8000円、5年間にしてもらえれば、月々の支払いは約1万7000円になります。

任意整理をすることで、自分の毎月の収入の範囲で返済できる金額に応じて、支払い回数を貸金業者と交渉してもらうことができるのです。

整理したい業者を選べる

任意整理では、特に返済がきついと考えている業者を選択できるというのがメリットです。

例えば、

- 奨学金などの利息がほとんどなく、長期の分割になっているものは整理しなくてよい

- 車は必要なので、自動車ローンは任意整理したくない

- 保証人がついている業者は、保証人に迷惑がかかるので任意整理しない

といったように、あなたの借金の状況に応じて、比較的柔軟に対応することができます。

もちろん、選んだ業者以外の借金はこれまでどおり支払いしなければなりませんので、任意整理をした後の返済と整理しないところの返済の両方ができなければ、そもそも任意整理はうまくいきませんので注意しましょう。

裁判所の手続がいらない

任意整理のメリットとして、個人再生や自己破産と違って、裁判所の手続がいらないという点が挙げられます。

個人再生や自己破産は、裁判所に必要な書類を準備して申立てをしなければならず、時間も労力も費用もかかってしまいます。

しかし、任意整理は弁護士が消費者金融やクレジットカード会社などの貸金業者と直接電話や書面で交渉を行うため、裁判所に申し立てたりする必要がありません。

そのため、比較的短い時間(数か月程度)で解決することが可能です。

費用が安い

上で紹介したとおり、任意整理は裁判所の手続がいりませんので、個人再生や自己破産に比べて、費用が安くすむというのがメリットです。

多くの法律事務所では、交渉をする業者の数によって、1社あたり◯円という料金体系ですので、交渉する業者の数が多ければその分費用はかかってしまう可能性があります。

任意整理のデメリットの方については、以下のページで詳しく解説していますので、あわせてご確認ください。

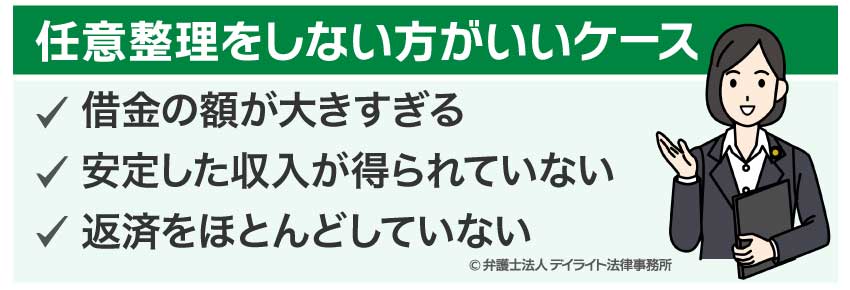

任意整理をしない方がいいケース

それでは、任意整理をしない方がいいケースはどのような場合でしょうか。

以下、主なケースを解説します。

借金の金額が大きすぎる

任意整理は、将来の利息をカットしてもらいつつ、3年から5年程度の期間で返済していく債務整理の方法です。

そのため、借金の金額が大きすぎると、任意整理をしたとしても返済ができないということになります。

例えば、借金が500万円ある人の場合、3年間では毎月約13万9000円、5年間でも毎月約8万4000円を返済し続ける必要があります。

手取りの収入が20万円ほどであれば、こうした金額を返しながら生活を続けるというのは厳しいでしょう。

したがって、借金の金額が収入に比べて大きすぎる場合には、任意整理には適さないといえます。

安定した収入が得られていない

任意整理では、3年から5年間返済を毎月行っていくことが必要になります。

そのため、毎月ある程度安定した収入がないといずれ任意整理をしても返済ができなくなってしまうでしょう。

仕事がまだ決まっていない、辞めたばかりといった段階では、任意整理をせずに、まずは仕事を決めることを優先すべきでしょう。

返済をほとんどしていない

返済をほとんどしていない借金を任意整理しようと思っても、交渉の相手になる貸金業者は応じてくれない可能性が高いでしょう。

なぜなら、借りた後にほとんど返してもらっていないのに、3年や5年も回収に時間がかかるというのは、貸金業者の側からしても納得しづらいためです。

そのため、返済をほとんどしていない業者との関係では、任意整理をしようとしても利息のカットに応じてもらえなかったり、分割回数が短いプランしか応じてもらえないという可能性があります。

任意整理の費用

任意整理を弁護士に依頼した場合の費用については、各法律事務所によって異なってきますが、デイライトでは、借金の減額できた場合の減額に対する報酬はいただきません。

交渉をする業者の数に応じて、1社あたり4万4000円(税込)が弁護士報酬になります(最低額11万円(税込))。

交渉する際の郵送代といった実費は別途かかりますが、通常は数千円程度になります。

任意整理の弁護士費用

利息の支払いがなくなれば最大5年で借金を分割返済できる方向けのプラン

| 着手金 | 4万4000円 / 1社 ※最低額11万円 |

|---|---|

| 報酬金 | 0円 |

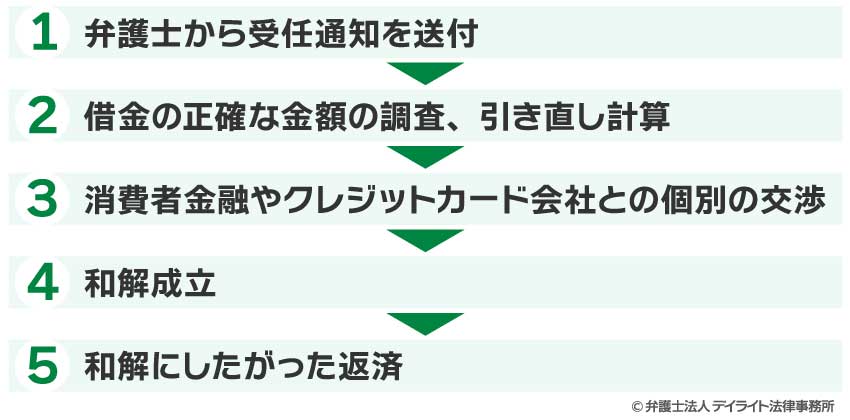

任意整理の手続の流れ

任意整理の手続の流れとしては以下の通りです。

①弁護士から受任通知を送付

まずは、弁護士に相談して、任意整理すべき業者を決め、委任契約を結びます。

委任契約書にサインをしてから弁護士は貸金業社へ受任通知を送付して、任意整理の手続をスタートさせます。

この受任通知という書面により、直接の督促が止まります。

②借金の正確な金額の調査 引き直し計算

弁護士が受任通知を送ると、貸金業者がもっている借入れと返済の履歴、取引履歴を開示してもらい、借金の正確な金額を引き直し計算によって、把握していきます。

③消費者金融やクレジットカード会社との個別の交渉

全ての借金の調査が終わって、総額が把握できた段階で、収入の範囲で安定して返済ができる条件はどのようなものか弁護士の方でチェックして、交渉する返済条件を決めて、個別の交渉を開始していきます。

④和解成立

弁護士と貸金業者との交渉を行って条件がまとまれば、和解書という書類を作成し、お互いにサインをします。

⑤和解にしたがった返済

和解書を取り交わした後は、約束にしたがって返済を開始していくことになります。

任意整理後の生活

任意整理をした後については、クレジットカードを使ったり、また借金をしてそのお金で生活をするということはできません。

そのため、基本的には、毎月の自分の収入を現金や通帳で管理して、その中から食費や家賃、光熱費などの支払いをして生活をしていきます。

その中で、任意整理によって見直した返済条件にしたがって、返済をしていくことになります。

クレジットカードを使って生活を続けていた人にとっては、カードが使えないというのは、不便に感じるでしょう。

ですが、生活の立て直しには、カードがない方がかえってよいともいえます。

どうしてもカードがあると、自分にお金があるように考えてしまいます。

任意整理をして、一度生活を見直して、リセットした上で、自分に今ある収入はいくらなのか、どの程度生活に使えるのかを把握するようにすれば、返済が終わった後に貯金を作ったりということもできるでしょう。

任意整理についての解決事例

ここからは、任意整理についての解決事例をいくつかご紹介します。

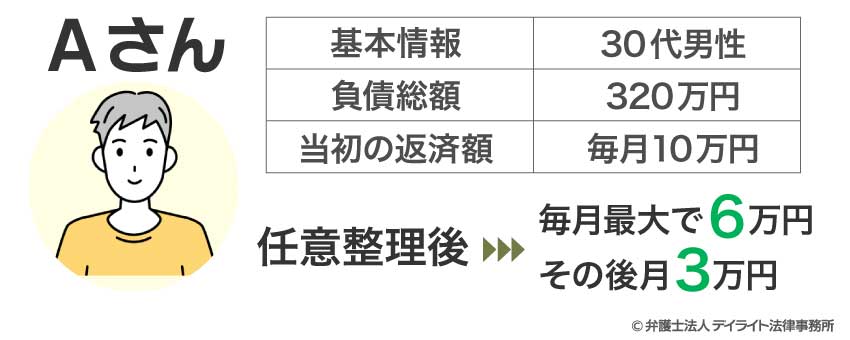

7社総額320万円の借金を任意整理して、将来利息をカットした返済プランとなったAさんの事例

Aさんは、自分で借金の金額が把握できておらず、毎月あちこちから請求が来るのに対して、支払いをするのがやっとの状態で、このまま返済を続けていてもいっこうに借金が減らず、むしろ返済のために、クレジットカードを使って生活をするという状態でした。

そこで、現状の整理をして、支払いプランを見直そうと、弁護士に相談し、任意整理を行うことになりました。

弁護士は、7社あった借金を一つずつ整理し、借金の金額の大きい業者、少ない業者はどこかを調査していきました。

その後、調査結果を踏まえて、Aさんの収入で支払いをすることができる金額である毎月6万円に収まるように返済プランを作成し、7社と個別に交渉をしていきました。

最終的には、借金の金額の大きい業者については、通常よりも長い7年ほどかけて返済するプランで交渉し、業者に応じてもらうことに成功したため、借金が少なく、短い期間での返済を要求していた業者の条件にも応じつつ、将来利息をカットしてもらって、Aさんの支払いができる範囲で全ての債権者と和解することに成功しました。

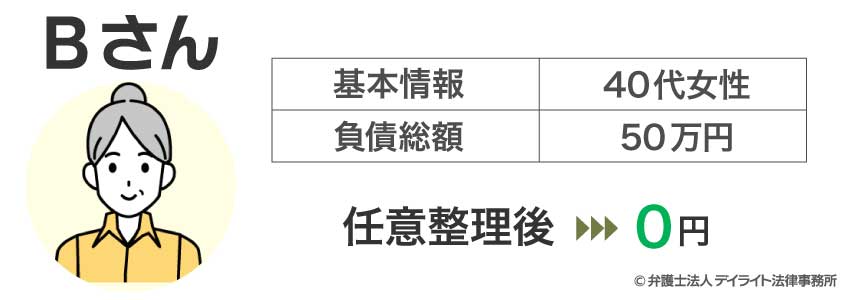

キャッシングでの過払い金でショッピングの残りを精算することができたBさんの事例

Bさんは、長年クレジットカードを利用して、キャッシングとショッピング両方で使用をしていました。

リボ払いなどを選択していたため利息が高くついてしまい、ショッピングの負債が次第に大きくなっていきました。

50万円ほどになったところで、一度任意整理をして返済プランを見直そうと弁護士に依頼をされました。

弁護士が受任通知を送付して、いったん支払いを止め、借金の調査を行うと、キャッシングについて、取引期間が長かったので、引き直し計算をしたところ過払い金が発生していることがわかりました。

その金額が50万円ほどあったため、ショッピングの借金50万円と相殺することを主張し、最終的に0和解が成立しました。

任意整理をすることで、Bさんは50万円の借金がなくなったことになります。

自動車ローン以外の借金を整理して自動車を守ったCさんのケース

Cさんは通勤に使用していた車のローンが200万円ほどあり、このローンは払えているけれども、給料が残業などの関係で少ないときなどに消費者金融から借金をして、次第にその金額が増えて150万円ほどになってしまっていました。

このままでは自動車ローンも払えなくなるということで、任意整理を弁護士に依頼されました。

任意整理をすることで将来利息をカットして3年間の分割回数に見直すことができたことで、借金の支払いを毎月4万2000円ほどに収めることができ、自動車ローンも引き続き支払うことで通勤に使っている車を守ることができました。

このように、任意整理をすることで、返済が回らなくなっている状況から将来利息をカットしてもらって、複数の業者とのバランスをとって、返済プランを組んだり、過払い金によって、返済しなくてよくなったりすることがあります。

また、任意整理をする業者を選択することができるので、自動車ローン以外を整理することで、結果的に安定して自動車ローンも含めた借金の返済をして、車を維持することができるケースもあります。

任意整理についてのQ&A

以下では、任意整理に関して、よく相談をされることについて、解説をしていきます。

![]()

任意整理に応じない業者とは?

![]() 任意整理は、最初に解説したとおり、消費者金融やクレジットカード会社との個別の交渉により行っていきます。

任意整理は、最初に解説したとおり、消費者金融やクレジットカード会社との個別の交渉により行っていきます。

そのため、交渉に応じてもらえない場合には、任意整理がうまくいかない可能性もあります。

任意整理に応じてもらいにくいのは、主に

- 借りたばかり

- 返済をほとんどしていない

- 貸金業者からの連絡を長期間無視し続けていた

といったケースです。

![]()

任意整理するとクレジットカードはどうなる?

![]() 任意整理をすると、デメリットで紹介したとおり、ブラックリストにのるため、クレジットカードは使用できなくなります。

任意整理をすると、デメリットで紹介したとおり、ブラックリストにのるため、クレジットカードは使用できなくなります。

任意整理の対象にしていないクレジットカードについては、返済をしていれば、しばらくの間引き続き使うことができることはあります。

これは、そのカードについては滞納がなく、事故情報の確認をしていないために、まだブラックリストにのっていることをカード会社が知らない状態だからということになります。

定期的に信用情報については確認をしていますので、いずれは今使えているクレジットカードも使えなくなってしまう可能性があります。

![]()

任意整理するとブラックリストに載る?

![]() 任意整理をするとブラックリストにはのってしまいます。

任意整理をするとブラックリストにはのってしまいます。

これについては、残念ながら避けられないでしょう。

しかしながら、任意整理をしなくても、返済が滞っている場合には、すでにブラックリストにはのっていることもあります。

そのため、ブラックリストにのることを理由に任意整理をしないというのは得策とは言えません。

![]()

任意整理すると住宅ローンはどうなる?

![]() 任意整理をするとブラックリストにのってしまうため、新たに住宅ローンを組むことは完済して5年ほどたたないと審査には通らないでしょう。

任意整理をするとブラックリストにのってしまうため、新たに住宅ローンを組むことは完済して5年ほどたたないと審査には通らないでしょう。

すでに住宅ローンを組んでマイホームをお持ちの方については、その住宅ローンを組んでいる銀行を任意整理の対象にせず、住宅ローンを滞納せず支払い続けていれば、マイホームは引き続き失わずに住み続けることができます。

逆にいえば、住宅ローンのある銀行については、他にカードローンなどがあっても任意整理しないでおかないといけません。

それでは任意整理で返済ができないということであれば、個人再生といった別の方法を選択する必要があります。

詳しくは、弁護士に相談して、確認をしてもらいましょう。

まとめ

ここまで、

- 任意整理とは

- 任意整理のメリット・デメリット

- 任意整理の費用や手続の流れ

- 任意整理の具体的な解決事例

- よくあるQ&A

について、解説してきました。

デイライトでは、破産再生部を設けており、借金問題に精通した弁護士が皆様を強力にサポートしています。

借金に関するご相談は初回無料でご相談いただけます。

当事務所は全国対応を行っておりますので、まずは一度ぜひご相談ください。