交通事故の慰謝料は確定申告が必要?必要なケースと記載例

交通事故の慰謝料は原則として確定申告の必要はありません。

交通事故に遭うと、加害者から慰謝料などの賠償金を受け取ることになります。

この賠償金は、収入だといえば収入なので、

- 課税されるのでは?

- 確定申告をしなければならないのでは?

と思われる方もおられるかと思います。

しかし、冒頭で述べたように交通事故により被害者が治療費、慰謝料、損害賠償金などを受け取った場合、これらの損害賠償金等は、原則として非課税となります。

そのため、確定申告は、原則的に必要ありません。

ただ、例外的な場合には課税があり、確定申告に反映させることが必要になります。

今回は、慰謝料等を受け取った場合は原則的には確定申告が不要であること及びその理由、例外的に確定申告が必要なケース、確定申告をする際の記載方法、課税を受けないためのポイントなどについて解説してきます。

損害賠償金等を受け取った場合の税金に関する考え方について、ご参考にしていただけると幸いです。

なお、賠償金への課税に関しては、以下のページでも解説しています。

目次

交通事故慰謝料は確定申告が必要?

原則的に、交通事故によるケガなどについて支払われた慰謝料については、課税はされないので、確定申告も必要ありません。

慰謝料以外にも、以下のものなどが非課税とされます。

事故による負傷について受ける治療費その他の積極損害

事故によってケガをすると、そのケガの治療に要する治療費について賠償を受けることができます。

このようにして受け取った治療費は、非課税とされています。

ただし、損害賠償によって治療費の補填を受けた場合、医療費控除を受ける際には、支払った医療費から治療費として受け取った賠償金の額を差し引くこととなります。

参考:No.1120 医療費を支払ったとき(医療費控除)|国税庁

他にも、通院交通費、付添看護費、入院雑費、弁護士費用、器具装具購入費、将来の手術費、雑費、家屋等の改造費、葬祭関係費といった積極損害を補填する賠償金は、非課税となります。

積極損害の費目など詳しい解説は、以下のページに掲載しています。

負傷して働けないことによる収益の補償をする損害賠償金(休業損害、逸失利益)

交通事故によりケガをすると、治療のために仕事を休まなければならなくなる、後遺障害が残ったことや死亡したことにより将来にわたって収入が減る又はなくなる、といったことが起こる場合があります。

このようにして収入が減少した場合には、これを補償する損害賠償金(休業損害、逸失利益)が支払われます。

このような目的で支払われた損害賠償金は、減収というマイナスを補うためのものであり、「利益」が出たとはいえないので、非課税となります。

休業損害、逸失利益については、以下のページで詳しく解説しています。

資産に加えられた損害について受ける損害賠償金

車両が破損した場合に、修理代・交換費用・代車費用等について支払われる損害賠償金が、「資産に加えられた損害について受ける損害賠償金」に当たります。

車両以外でも、事故により破損した物について賠償金を受け取っている場合、これに当たります。

こうした、資産に加えられた損害について受ける損害賠償金は、被った被害を埋め合わせるものに過ぎないので、非課税となります。

ただし、損害を受けた資産が事業用の物である場合には、例外的に課税される場合があります。

この点については、「被害者が事業を営んでいる場合」で解説しています。

心身又は資産に加えられた損害につき支払いを受ける相当額の見舞金

損害賠償金とは別に「見舞金」を受け取る場合があります。

この見舞金については、社会通念上相当な額の範囲内であれば、非課税となります。

ただ、後にご説明するとおり、勤め先から支払われる見舞金で減収分の補填という性質をもつもの、役務の対価となる性質を持つものは、非課税所得から除かれます。

参考:加害者から治療費、慰謝料及び損害賠償金などを受け取ったとき|国税庁

交通事故慰謝料とは?

ここで、交通事故の慰謝料(交通事故慰謝料)について、簡単にご説明します。

交通事故の慰謝料とは、交通事故によってケガをしたことなどによる精神的苦痛を償うために支払われるお金のことです。

交通事故の慰謝料には、

- 死亡慰謝料

- 後遺障害慰謝料

- 入通院慰謝料

の3種類があります。

死亡慰謝料は、交通事故により被害者が死亡した場合に、そのことによる精神的苦痛に対して支払われる慰謝料です。

被害者が一家の収入の柱となっていたか、被害者の年齢はどのくらいか、といったことにより金額が異なり、2000万円~2800万円程度となることが多いです。

後遺障害慰謝料は、交通事故によるケガによって後遺症が残ってしまった場合に、そのことによる精神的苦痛に対して支払われる慰謝料です。

後遺障害慰謝料の金額は、後遺障害等級を基に決められていきます。

入通院慰謝料は、交通事故によるケガの治療のために入通院を要した場合に支払われる慰謝料です。

入通院慰謝料の金額は、実際に入通院した期間に応じて決められます。

交通事故の場合に支払われる慰謝料については、以下のページでも詳しく解説しています。

交通事故慰謝料が確定申告が不要な理由

上に挙げた損害賠償金などが非課税となる理由は、「発生した損害を補うためのもの」であり、「利益」ではないからです。

交通事故の被害に遭うと、被害者は大きな損害を被ります。

損害賠償金などは、この損害を補うために支払われます。

そのため、損害賠償金を受け取ったとしても、そのことで被害者はプラスの利益を得るわけではなく、既に生じた損害(マイナス)を埋め合わせることができるに過ぎないのです。

税金が課されるのは「利益」が生じた場合になりますので、「損害の埋め合わせ」に過ぎない損害賠償金は「収入」とはされず、課税の対象から外されることとなっているのです。

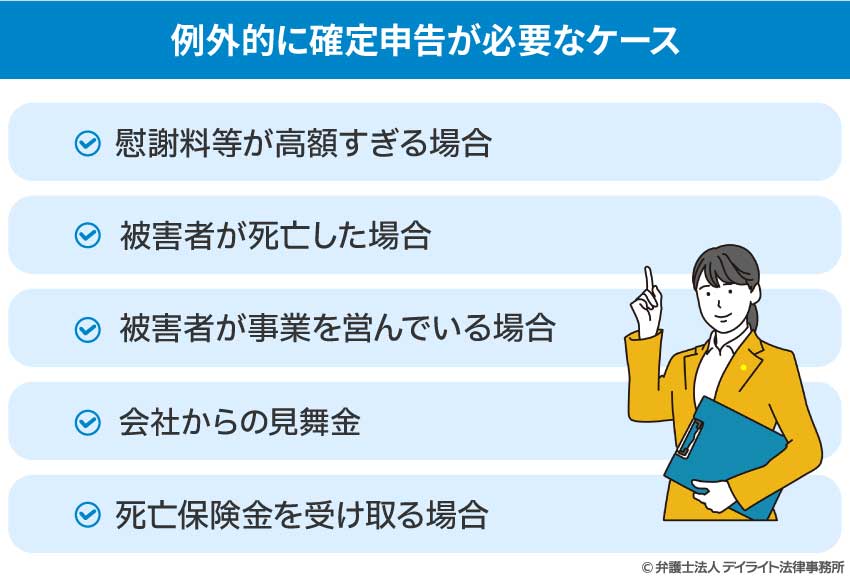

例外的に確定申告が必要なケース

慰謝料等が高額すぎる場合

慰謝料等として支払われた場合でも、その金額が社会通念上高額に過ぎる場合には、相当とされる額を超える部分については課税される可能性があります。

相当額を超える部分については、もはや「損害の埋め合わせ」以上のものとなってしまっているとして、課税の対象とされるのです。

被害者が死亡した場合

被害者が死亡した場合も、示談等のタイミングによって相続税が課されることがあります。

例えば、被害者が交通事故によりケガをし、生存中に「賠償金500万円」での示談が成立していたとしましょう。

ここで、被害者の生存中に示談金が支払われれば、受け取った示談金に所得税が課税されることは、原則としてありません。

ところが、示談成立後、示談金が支払われる前に、被害者が死亡してしまった場合、状況が変わってきます。

この場合、相続人は、被害者が有していた「示談金500万円を受け取る権利(債権)」を相続することになります。

そのため、相続税を課税されることになります。

実際には、相続税は一定以上の相続財産がないと課税されませんが、相続税の課税について確認する際には、受領していない示談金についても考慮することを忘れないようにしましょう。

示談成立後に事故当事者が死亡した場合の一般的な注意点について、以下のページでもご紹介しております。

被害者が事業を営んでいる場合

被害者が事業を営んでおり、損害を受けた資産が事業用の資産の場合、損害賠償金に課税されたり、確定申告に反映させたりする必要が生じる場合があります。

例えば、以下のようなケースで注意が必要です。

棚卸資産の損害に対する損害賠償金の場合

棚卸資産の損害に対する損害賠償金は収入金額に代わる性質を持つので、事業所得の収入金額となり、所得税の課税対象となります。

たとえば、商品配送中に交通事故に遭い、破損した商品について損害賠償金などを受け取った場合が、これに当たります。

必要経費を補填するための損害賠償金の場合

例えば、車両が店舗に飛び込んで損害を受けたような場合について考えてみましょう。

このような場合、店舗の補修期間中、仮店舗を賃借することがあります。

この場合、この仮店舗の賃借料も、損害賠償の対象となり得ます。

こうして得られた損害賠償金は、「仮店舗の賃料」という必要経費を補填するためのものとなるので、非課税とはされず、事業所得の収入金額となります。

その後、損害賠償金を加算された収入金額から「仮店舗の賃料」が必要経費で控除されることとなります。

事業用資産について、資産損失の計算をする場合

交通事故により物が壊れた(例:車両が廃車となった)ために支払われた損害賠償金は、原則では非課税となります。

ただし、事業用資産(例:車両)について資産損失の金額を計算する場合は、損失額から損害賠償金などによって補填される部分の金額を差し引いて計算します。

会社からの見舞金

社員が交通事故に遭った場合に、勤め先の会社から「見舞金」などが支払われることがあります。

このような見舞金の中には、被害者がケガなどにより休業した場合に、それによる減収を補う意味があるものもあります。

交通事故によるケガで休業した場合の減収は、加害者も「休業損害」として賠償しますが、これだけでは実際の減収に足りない場合もあります。

そこで、会社が、見舞金などで減収を補ってくれる場合があるのです。

このように減収を補う意味のある見舞金であれば、一見、「損害を埋め合わせる」ものなのだから、非課税となるように思われます。

しかし、会社が支払う見舞金は、給与と同じものとみなされ、「損害賠償金」とは扱われません。

そのため、給与と同様所得税が課税されることとなりますので、税務署に申告する必要があります。

死亡保険金を受け取る場合

交通事故によって被害者が死亡し、死亡保険金が支払われる場合、以下のように課税されます。

保険料の負担者と保険金受取人が同一の場合

保険料を負担してきたのが保険金を受け取る人と同一である場合、所得税が課せられます。

死亡保険金を一時金で受け取る場合には一時所得、年金形式で受け取る場合には雑所得に計上します。

被保険者と保険料の負担者が同一の場合

被保険者(死亡した人)と保険料の負担者が同一の場合、相続税が課せられます。

ただし、一括払いでなく、年金形式で支払いを受ける場合には、所得税が課せられます。

この場合、雑所得に計上されます。

被保険者、保険料の負担者、保険金受取人が全て異なる場合

被保険者(死亡した人)、保険料の負担者、保険金受取人が全て異なる場合には、贈与税が課税されます。

贈与税には110万円の基礎控除がありますので、受け取った保険金額から110万円を差し引いた額が課税の対象とされる額となります。

確定申告する場合の記載の方法とは?

所得税の場合

所得税の場合は、以下のように、課税されることとなる理由に応じて、交通事故による損害賠償金の額をそれぞれの所得額にプラスするなどして記載することとなります。

慰謝料等の額が高額すぎる場合

一時所得に加算します。

被害者が事業を営んでいる場合

①棚卸資産の損害に対する損害賠償金の場合

①棚卸資産の損害に対する損害賠償金の場合 ②必要経費を補填するための損害賠償金の場合

②必要経費を補填するための損害賠償金の場合 ③事業用資産について、資産損失の計算をする場合

③事業用資産について、資産損失の計算をする場合

会社からの見舞金

減収分を補填する会社からの「見舞金」は、給与所得に加算します。

相続税の場合

既に示談が成立していたにも関わらず、示談金の受け取り前に被害者が死亡してしまった場合、相続税が課税されます。

この場合、相続税の申告の際、遺産の額(取得財産の価額)に損害賠償金の額を加算することとなります。

死亡保険金の場合

死亡保険金を受け取る場合については、「死亡保険金を受け取る場合」をご参照ください。

課税されないためのポイント

費目ごとに金額を明示する

課税の対象となるかどうかは、慰謝料、治療費などといった費目ごとに判断されます。

そのため、示談書を作成する際には、慰謝料、治療費、休業損害、車両修理費などといった費目を明示し、各費目に対応する金額を明確にする必要があります。

示談書をよく確認する

課税されるか否かを左右するのは、示談書にどのような記載がされているか、です。

慰謝料とされている金額はいくらか、この金額は何の損害を補填しているのか、といった点が示談書で明示されていないと、あらぬ誤解を受けて課税されてしまう可能性もあります。

「慰謝料」に他の損害賠償まで取り込まれて金額が過大になっていないか、支払われる金額がどのような損害の補填であるかが明確になっているか、といったことを意識して、示談書を確認していきましょう。

専門家に相談する

損害賠償について確定申告が必要かどうか、自分では判断できない、という場合には、弁護士や税理士といった専門家に相談してみましょう。

専門家であれば、示談書や事故・傷害・後遺障害などの内容を見て、損害賠償金が過大になっていないか、事業所得に算入する必要はないか、といった点について確認し、アドバイスをしてくれます。

慰謝料と確定申告についてのQ&A

示談金は確定申告の対象ですか?

原則としては、確定申告の対象となりません。

原則としては、確定申告の対象となりません。

示談金は、名目は違っても損害賠償金と同じものなので、ご説明したとおり、原則として課税の対象となりません。

ただし、「例外的に確定申告が必要なケース」でお示ししたようなケースでは、例外的に確定申告が必要となることがありますので、ご注意ください。

和解金は確定申告の対象ですか?

示談金と同じく、原則としては確定申告の対象となりません。

示談金と同じく、原則としては確定申告の対象となりません。

示談金同様、和解金も、名目は違えども、損害賠償金と同じものなので、原則として課税対象となりません。

ただし、損害賠償金と同様、「例外的に確定申告が必要なケース」でお示ししたようなケースでは、例外的に確定申告が必要となることがありますので、ご注意ください。

まとめ

今回の記事では、交通事故の慰謝料などを受け取った場合に確定申告が不要なケース、必要となるケースなどについて解説しました。

交通事故の慰謝料は、被害者の方が受けた損害を補うためのものであり、被害者が得た「利益」とはなりませんので、原則としては非課税であり、確定申告も必要ありません。

しかし、高額すぎる慰謝料等を受け取ってしまった場合、事業に関連する損害賠償金が含まれている場合、被害者が示談金を受け取る前に死亡してしまった場合などには、所得税、相続税の課税対象となってしまう場合があります。

これらの場合に申告を怠ってしまうと、後から課税され、さらに延滞税も賦課されてしまう可能性があります。

専門家に相談するなどして慎重に判断し、必要な場合には確定申告をするようにしましょう。

当事務所には、税理士資格を保有する弁護士も所属しており、交通事故の慰謝料に確定申告が必要なのかに関するご相談もお受けしております。

示談交渉中の方にも、課税に関する点も考慮しながら交渉を進めるサポートを行っております。

交通事故被害を受け、損害賠償についてお困りの点がある方は、ぜひ一度当事務所まで、お気軽にご相談ください。