弁護士法人デイライト法律事務所 パートナー弁護士

借金地獄とは、返済を続けていても借金から抜け出せず、むしろ借金が増えてしまう事態に陥っている状況のことです。

現代はカードローンやクレジットカードが普及しており、お金を借りることが簡単になっています。

借金が手軽になると、ついつい借金をあてにして買い物をしてしまう・・・ということが起こってきます。

そうして借金を重ねてしまい、借金地獄に陥る人も、決して珍しくありません。

借金に追われ、出口も見えない状態は、大変つらいものです。

借金地獄から抜け出すためには、すぐにでも弁護士に相談し、国も認める借金減額制度・債務整理を利用しましょう。

今回は、借金地獄とはどのような状況をいうのか、原因や年代別・男女別の特徴、借金地獄からの抜け出し方(対処法・相談窓口)などについて解説していきます。

この記事から、借金地獄から抜け出す手がかりを得ていただければ幸いです。

目次

借金地獄とは?

借金地獄の発生状況

借金地獄に陥っている方は、どのくらいおられるのでしょう?

参考になるのは、多重債務者に関するデータです。

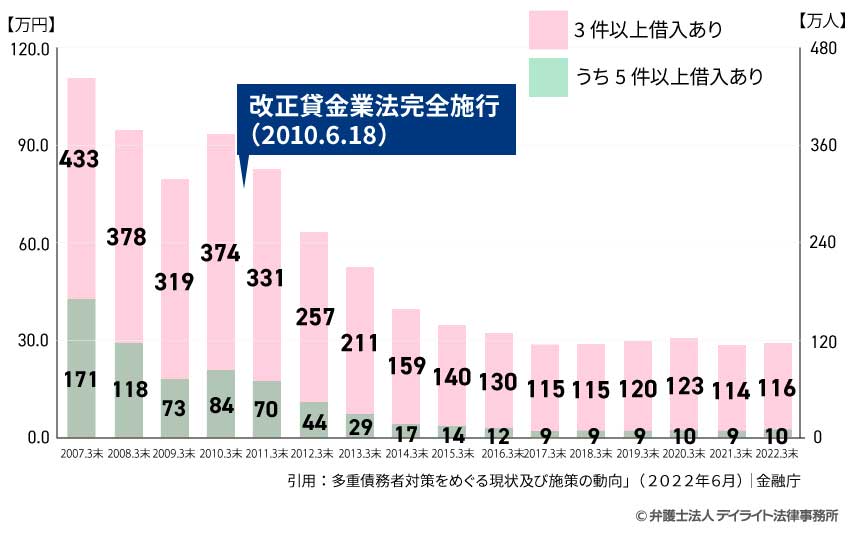

金融庁などがまとめた「多重債務者対策をめぐる現状及び施策の動向」(2022年6月)によると、3件以上の業者から借り入れをしている人数の推移は以下のようになっています。

引用元:貸金業者からの無担保無保証借入の1人当たり残高及び複数件の借入残高がある人数の推移|多重債務者対策をめぐる現状及び施策の動向|金融庁 / 消費者庁 / 厚生労働省(自殺対策推進室) / 法務省

これによると、2022年3月末時点で3件以上の業者から借り入れをしている人は116万人(うち5件以上は10万人)となっています。

2007年3月末の時点では、3件以上から借り入れをしている人は443万人(うち5件以上は171万人)だったので、この15年間で4分の1程度(5件以上の人については17分の1程度)に減ったことになります。

これは、2010年6月に改正貸金業法が施行されたことの影響が大きいです。

この改正により総量規制というルールが新たに導入され、貸金業者からの借入残高が年収の3分の1を超える場合は、新たな貸し付けは行われないこととなりました。

これにより、借り過ぎ・貸し過ぎの問題が緩和され、多重債務者も減少したものと思われます(ただし、銀行からの貸付けは総量規制の対象外であるなど、課題もあります。)。

とはいえ、まだまだ3件以上から借り入れをしている方も110万人を超えており、多重債務に陥る方は多くおられます。

借金地獄とはどのような状況?

借金は、重ねすぎてしまうと、返しても返しても借金が減らず、むしろどんどん膨れ上がってしまう、という状態になってしまいます。

こうなってしまうと、まさに借金地獄の状態になっているといえます。

このようなことになる原因は、利息にあります。

利息があるせいで、借金は日を追うごとに膨れ上がっていくわけです。

借金額が少ない間は、利息も少額で済みますので、利息を払いながら元金も返済していき、借金を減らしていくことができます。

しかし、借金が多額になってくると利息も増えていき、返済をしても利息を減らすので精一杯で、元金を思うように減らせなくなってきてしまいます。

さらに、借金が多いと、借金の返済で生活費が圧迫されるので、新たな借入れやカードの利用にも手を出してしまうことになりがちです。

そうなると、借金を返済するそばから利息や新たな借金が発生するので、「いくら返しても借金が減らない」という状態になり、借金地獄となってしまうのです。

借金地獄チェックリスト

自分の現状が「借金地獄」といえる状態なのか、次のチェックリストで確かめてみましょう。

一つでも当てはまるものがあれば、借金地獄といってよい状況かと思われます。

その場合は直ちに、弁護士に相談し、債務整理を始めましょう。

債務整理をすれば、借金を減額又は免除することができたり、返済期限を延長することができたりして、無理なく借金地獄から抜け出すことができる可能性があります。

特に、パチンコなどのギャンブルや株・FX取引、又は浪費が原因で借金をしている人は、少しでも早く債務整理を始めましょう。

ギャンブルや株・FX取引、浪費が原因の借金があると、自己破産をしても借金を免責してもらえない可能性があります。

そのため、ギャンブルや株・FX取引、浪費で借金をしている人は個人再生や任意整理といった自己破産以外の債務整理を検討した方が良い場合があるのですが、借金額が増えすぎると、個人再生や任意整理をすることは難しくなってしまうのです。

弁護士に債務整理を相談することのメリット、費用、チェックポイントなどについては、以下のサイトをご覧ください。

闇金やSNSで知り合った人(実は闇金だという場合が多い)からの借金がある人も、すぐに弁護士に相談しましょう。

闇金から借金をしていると、

- 違法な高金利を取られる

- 違法な取立てをされる

- 個人情報を悪用される

といった被害にあう危険があります。

重大な被害が生じる前に、すぐにでも弁護士に相談しましょう。

闇金に関しては、以下のページもご覧ください。

借金地獄となる原因とは?ケース別に解説

借金地獄に陥る原因は多種多様です。

例えば、以下のような原因が考えられます。

低収入・収入の減少による借金地獄

金融庁などが発表した「多重債務者対策をめぐる現状及び施策の動向」(2022年6月)によると、借金をしたきっかけで最も多かったものは、「低収入・収入の減少」でした。

借入目的も、3年以内にカードローンやキャッシングなどで借入れをした人の中では、「生活費」のため、がもっとも多くなっています。

収入だけでは生活費を賄うことが難しく、借金を重ねてしまう、という状況が、こうした統計に表れています。

FXによる借金地獄

FXに失敗し、多額の借金を抱えてしまう人も多くいます。

FXに失敗し、多額の借金を抱えてしまう人も多くいます。

FXとは、外国為替証拠金取引のことです。

FXでは、証拠金を担保に差し入れれば、証拠金の何倍もの資金を借りて外国通貨の取引ができます。

多くのお金を動かすことができれば多額の利益を上げることができますが、逆に損が出たときには、多額の損失を被ることになります。

損失が大きくなったときには、追加の証拠金(追証)を求められることもあります。

損失を取り戻そうとしたり、追証を払おうとして、借金までしてしまうと、借金地獄に陥るきっかけとなります。

FXはギャンブルに似た中毒性があり、借金を重ねてのめりこんでしまう人もいますので、注意が必要です。

関連してFXに関する動画や教材費を高額で購入してしまう人もいますが、あわせて注意しましょう。

また、上でもご説明した通り、FXが原因の借金があると自己破産をしても免責されない可能性がありますので、他の債務整理の手段を取ることができるうちに、早めに弁護士にご相談ください。

オンラインカジノによる借金地獄

オンラインカジノにはまってしまい、借金地獄の状態となっている人もいます。

オンラインカジノとは、スマートフォンやパソコンを使ってインターネット上で行うギャンブルのことです。

ルーレットやスロット、ポーカーなどを用意し、実際のカジノさながらとなっているサイトもあります。

オンラインカジノでお金を賭ける行為は、賭博罪(刑法185条)に当たり、刑事罰の対象となる違法な行為です。

しかし、違法になるとは知らず、オンラインカジノにのめり込んでいる人も少なからずいるのが現状です。

ギャンブルに夢中になりすぎて、ギャンブル依存ともいうべき状態になってくると、借金をしてでもギャンブルを続けてしまい、借金地獄へと進んでいってしまいます。

オンラインカジノでの借金がある場合も、自己破産では借金を免除してもらえない可能性があります。

任意整理や個人再生といった他の債務整理の手段を取ることができるうちに、早めに弁護士にご相談ください。

クレジットカードによる借金地獄

クレジットカードを使うと現金を使わなくても買い物ができてしまい、お金を使っているという実感が薄くなってしまいます。

クレジットカードを使うと現金を使わなくても買い物ができてしまい、お金を使っているという実感が薄くなってしまいます。

そのため、きちんと管理をしていないといつの間にか買い物をしすぎてしまうことになりやすいです。

これが、クレジットカードの怖いところです。

クレジットカード利用額の管理をしないまま漫然と使い続けていると、ついには、クレジットカードの返済日にお金がない・・・ということになりかねません。

そうしたときに、クレジットカードの支払いのために借金をしてしまうことになると、借金地獄に足を踏み込んでしまいます。

先ほどもご紹介した「多重債務者対策をめぐる現状及び施策の動向」(2022年6月)でも、3年以内にキャッシングやカードローンを借りた経験のある人の主な借入目的の2位に「クレジットカードの支払資金」(23.3%)が入ってきています。

クレジットカードは、現金を持ち歩かずに済みますし、オンラインショッピングでも利用できて便利なものですが、借金地獄への入り口にもなりますので、くれぐれも注意して利用しましょう。

リボ払いによる借金地獄

クレジットカードには、リボ払いという機能もあります。

リボ払いは、いくら買い物をしても、月々ほぼ一定額の返済のみにできるという仕組みです。

リボ払いには、クレジットカードの支払い額を管理しやすくなる、高額な買い物もしやすくなる、といったメリットがあります。

しかし、リボ払いには、借金地獄に陥るきっかけとなるリスクもあります。

リボ払いでは、手数料(実質的な利息)も支払わなければならなくなってきます。

この手数料は、年利15%程度と比較的高めに設定されていることが多いため、リボ払いを利用すると、大きな手数料(利息)も支払わなければならず、負担が増えてしまいます。

さらに、もしリボ払いの月々の返済額を低めに設定してしまうと、返済期間が長くなり、その分手数料(利息)が多くかかってきます。

月々の返済が楽だから・・・とリボ払いの返済金額を低めに設定してしまうと、「後から見ると随分多額の手数料を支払っていた・・・」ということになってしまいます。

リボ払いはクレジットカード会社にとって儲けやすい仕組みであるため、キャンペーンを行うなどしてリボ払いを勧めてきます。

自動でリボ払いにする設定を勧められることもあります。

そうした誘いにのってリボ払いの利用が増えていってしまうと、「払い続けているのに、一向に返済が終わらない」という借金地獄に陥る羽目になるのです。

サラ金による借金地獄

いわゆるサラ金(消費者金融)に手を出すのも、借金地獄に陥るきっかけとなります。

いわゆるサラ金(消費者金融)に手を出すのも、借金地獄に陥るきっかけとなります。

サラ金(消費者金融)は、サラリーマンや主婦といった個人を対象に貸付けを行う業者のことをいいます。

カードローンという形で貸付けを行っている場合がほとんどとなっており、街中の無人契約機やスマホアプリなどから手軽に貸付けを受けられます。

担保も保証人も、ほとんどの場合必要ありません。

この手軽さのため、借金に抵抗感がなくなって利用が増えてしまい、借金地獄に陥る原因となります。

また、サラ金の金利は高めに設定されていることが多いです。

そのため、サラ金に手を出し始めると、返済の負担が重くなり、借金地獄に近づいていきます。

こちらも最初の30日は利息0などとキャンペーンをしていますが、少しでも最初の借りるハードルを下げるためのもので、長期で借りてもらうためのきっかけです。

くれぐれも計画的に借りるようにしましょう。

株による借金地獄

株取引の失敗で借金地獄に入ってしまう人もいます。

手持ちのお金の範囲内でしている分には、株の売買をしても借金苦に陥ることはありません。

しかし、お金を借りてまで株取引をしてしまうと、株価が下がった場合には借金が返せなくなることがあります。

さらに、より多くの利益を上げようとして「信用取引」に手を出し、「レバレッジをかける」ということを始めてしまうと、借金地獄に陥る危険性が高まります。

信用取引では、現金や株式(保証金)を証券会社に担保として差し入れ、証券会社から購入資金を借り入れて株式を買ったり(信用買い)、株券を借りて売却したり(信用売り)することができます。

資金や株式は担保の数倍まで借りることができますので、自分の資金だけで取引するよりも大きな額を扱うことができ、上手くいけば、多くの利益をあげることができます。

加えて、信用売りには、株価の下落局面でも利益を上げられる、というメリットもあります。

しかし、利益が大きいということは、失敗したときの損失も大きいということです。

しかも、相場の変動により損失が大きくなると、預けた保証金では足りなくなり(最低委託保証金維持率を割り込む)、追加の保証金(追証)を求められてしまう、という仕組みもあります。

信用取引で借りているお金の金利や、信用売りのために借りた株の貸株料がかかるなどのコストも発生してきます。

このような負担・損失や追証を借金で賄うようになると、借金地獄の入り口に足を踏み入れてしまいます。

株取引の借金がある場合も、ギャンブルに近いとみられてしまうような場合には、自己破産では借金を免除してもらえないことがあります。

借金額が増えすぎて他の債務整理の手段を取ることができなくなってしまう前に、早めに弁護士にご相談ください。

奨学金による借金地獄

近年、奨学金を利用して大学に行く人が増えています。

近年、奨学金を利用して大学に行く人が増えています。

奨学金を借りる時には「大学を卒業すれば将来十分な収入が得られるだろう」と考えるわけですが、残念ながら、上手くいく場合ばかりではありません。

就職が思うようにいかず、給与水準が低かったり、安定した職に就けなかったりする場合も少なからず見受けられ、そうなってしまうと奨学金の返済が重荷になってきます。

奨学金自体の利息は低めに設定されているのですが、多くの場合100万円を超える多額の借金になるので、若くて収入も低い状況だと、負担が重くのしかかります。

奨学金の返済で生活が苦しく、カードローンやサラ金を利用するようになってしまうと、借金地獄に陥ってしまう可能性がさらに高まります。

起業の失敗による借金地獄

事務所のテナント料、商品の開発費、人件費など、起業には何かとお金がかかります。

こうしたお金については、銀行などから融資を受ける場合が多くあります。

事業資金を借りる際には、銀行から、経営者が連帯保証人になるよう求められることが多いです。

そのため、事業に失敗すると、経営者が事業用の借金の返済を迫られることになります。

事業で使うお金は大きくなりがちですので、その返済を迫られることで、借金地獄に陥ってしまうことになりかねません。

年代別の借金地獄の特徴

借金地獄の状況、原因は個々人により様々ですが、年齢による傾向も一定程度見受けられます。

次は、各年代で借金地獄に陥る原因、状況などの傾向を見ていきます。

20代の借金地獄

20代で借金地獄に陥る場合には、以下のような特徴が見受けられます。

- 社会経験が浅く、金銭感覚がついていないため、お金を使いすぎてしまう

- SNSに投稿する際、生活をよく見せようとして、高くて良いものを買ってしまう

- 奨学金の返済負担が重い

20代ではまだ独身の場合も多く、その場合、支出も自分に関連するものが主となります。

自分で生計を立て始めたばかりで、金銭感覚が身についておらず、うっかり身の丈に見合わない支出をしてしまうことがあるという点も特徴的です。

さらに、近年社会問題にもなっていますが、奨学金の返済負担が重く、借金地獄に陥っている方もおられます。

30代から40代の借金地獄

30代、40代になると、家族を持つ人も増えてきます。

特に子どもがいると、子どものための生活費、教育費の負担が重くなります。

さらに、昔と違い、年齢が上がっても収入があまり増えていかないという状況でもあります。

そのため、日々の生活費を賄うため、借金をしてしまうケースが目立ってきます。

また、30代、40代は、住宅ローンを借りる人が増える世代でもあります。

この住宅ローン負担が生活を圧迫してくる場合があります。

住宅ローンの返済を数か月滞納してしまうと、一括での返済を迫られることになってきます。

そうすると、ローン全額に対して、利息よりも割高な遅延損害金を求められることにもなります。

遅延損害金が発生するようになると、住宅ローンは金額が大きいだけに遅延損害金も多額になりますので、借金を返済することが大変難しくなってしまいます。

住宅ローンの返済のために足りなくなった生活費を借金で賄うようになってしまった場合も、借金地獄への入り口に足を踏み入れてしまいます。

参考:住宅ローンを借りる際には額が増えすぎないようにしましょう

住宅ローンで生活が破綻しないようにするためにも、自宅を購入する際には、余裕をもって返済できるよう計画を立て、予算の範囲内で購入するようにしましょう。

今の年収から考えて借りられる額まで借りてしまおう、と考えて住宅ローンを組むと、残業の規制、会社の業績の不振などで残業代やボーナスが減ってしまった場合に、返済に行き詰ることになりかねません。

自宅の設計をする際にも注意が必要です。

自宅を建てる時には、大きなお金が動くので、金銭感覚が狂いがちになります。

一生に一度の買い物でもあるので、高揚感もあります。

そのため、ちょっとしたところ(玄関扉、浴室など)で、数十万円ランクアップしたものを提示された際、「一生に一度の買い物だし、その程度なら」と高いものを選んでしまいやすくなります。

そうした選択が積み重なって、いつのまにか費用がかさんでいきます。

そうすると多額の住宅ローンを組むことになってしまい、返済に苦しむことになってしまうのです。

いざ自宅を処分しようとしたときも、ついついランクアップしてしまった細かいところなどはあまり価格に反映されないので、自分の思い入れほど高い評価額を付けてもらえないことも多々あります。

家を建てるときは、予算をしっかり決め、予算の範囲内で設計することを心がけましょう。

余談ですが、お金をかけすぎた家の評価額が低くて困る場面は、離婚の際にも発生します。

離婚時には財産分与を行い、夫婦の財産を分けることになるのですが、その際、家について期待したほどの評価額が得られず、家から出ていって清算金をもらう側が不満に思ったり、その後の生活に困ったりする場合があります。

売った代金を分けることとしても、やはり思ったほど高く売れないという事態に陥ります。

あくまで私見ですが、自宅を購入する時にはまだ若くて子供も小さい場合が多く、夫婦関係がこの先何十年と上手くいく保証もない段階なのですから、家にあまりお金をつぎ込まない方がよいのではないでしょうか。

住宅ローンで生活が圧迫されると、夫婦仲がぎくしゃくしてくることもあり得ますので、その意味でも、家にお金をかけすぎるのは考えものです。

50代から60代の借金地獄

50代からは、役職定年や再雇用などで収入が下がってくる方が増えてきます。

ところが、一度身に付いた生活水準というものは下げていくことが難しいもので、収入が下がっても元のような生活を送ってしまう方が結構おられます。

そのため、下がってしまった収入では生活費が賄えなくなり、借金を重ねてしまう、というケースが、この年代では見受けられます。

他にも、退職金の使い方を間違えて、借金地獄に陥ってしまう方もおられます。

退職金は、多くのサラリーマンにとってそれまで手にしたことのない金額のものとなります。

そうすると、つい気が大きくなり、

- 住宅ローンを返した方が良いのに、投資につぎ込んでしまい、失敗する

- 逆に住宅ローンの完済のために退職金を使い過ぎ、生活資金が苦しくなる

といった失敗をしてしまう方が見受けられます。

このような状況になると、年金受給開始までまだ間がある場合、生活費に困ることになり、借金をする羽目になってしまいます。

性別による借金地獄の特徴

男性でも女性でも、借金を重ねやすい人に共通する傾向(見栄っ張りなど)は一定程度あります。

ただ、男女間で借金地獄に陥る原因や状況に関して異なる傾向が見受けられる部分もあります。

次は、男女それぞれで異なる部分について解説していきます。(ただし、これらはあくまで一般論であり、筆者の個人的見解であることを申し添えます。)

女性の借金地獄

女性の場合、借金地獄に陥る原因に買い物依存の傾向があるというケースが、男性と比べて多く見受けられます。

買い物依存の方には、ストレスを買い物以外のことで発散できない方が多いようです。

散歩などを楽しむ、買い物していた時間をゆったりと過ごして休養に充てる、といったお金のかからない方法でストレスを減らせないか、色々試してみましょう。

友人などの生活と比べ、負けないようにと見栄を張って、借金が増えて行ってしまう方もおられます。

家族の生活費や子どもの教育費のためにと自分の名前で借入れをしてしまい、それがきっかけで借金漬けになってしまう方もおられます。

男性の借金地獄

パチンコなどのギャンブルに依存してしまうのは、男性の方が多い傾向です。

友人などに見栄を張り、借金をしてしまう、ということは、男性でも起こりがちです。

あと、男性の場合、住宅ローンを夫名義で組んでいることが多いので、住宅ローンを払えなくなって返済に苦しむケースもあります。

他にも、退職金の扱いを間違え、投資につぎ込んでしまったり、住宅ローンを焦って返済してしまったりして、借金に頼る羽目になる方も見受けられます。

借金地獄を抜け出す方法

低金利ローンに乗り換える

借金地獄に陥っている人がなかなか脱却できないのは、金利が高く返しても返しても元金が減らないという状況になっている可能性があります。

また、返済額を抑えたくてリボ払いを選択しているケースでも、リボ払いの利率は比較的高いため、借金が減らない一因となります。

そのため、低金利のローンに乗り換える、リボ払いをやめる、支払額を少し増やすなどの方法を検討しましょう。

おまとめローンを利用する

低金利ローンだけでなく、複数の借入れを一つにまとめるおまとめローンも借金地獄から抜け出す方法の一つです。

おまとめローンも金利を抑えることができる可能性があります。

また、立て続けにやってくる返済を一つにすることができれば、安定した生活を送るきっかけになり得ます。

家族に相談してみる

借金地獄に陥っている人の中には、自分の収入だけでは抱えきれない借金になってしまっていることもあります。

その場合に、両親や兄弟、祖父母などの家族に相談してみることも一つの方法です。

もちろん、相談された家族もいい顔はしないでしょう。

しかしながら、困っている家族を助けるために援助してもらえる可能性もあるでしょう。

家族であれば返済も融通をきかせてもらいやすいでしょう。

債務整理を検討する

返しても返しても借金が減らない、いつまでも返済が終わらない、という借金地獄の状態になったら、一日も早く、借金問題に強い弁護士に相談しましょう。

弁護士に相談すれば、適切な債務整理の方法を一緒に探してもらうことができ、生活の立て直しに向かって進んでいくことができます。

債務整理とは、国が認めた借金減額制度のことで、借金の額を減らしたり返済期間を延ばしたりすることで、月々の返済額も減らして、借金の負担を軽くすることができます。

場合によっては、借金がゼロになり、返済負担から解放されることもあります。

債務整理というと、「破産者になる」「ブラックリストに載ってしまう」など悪いイメージを持ってしまい、その後の生活に不安を覚え、債務整理を始めるのをためらう方も多いです。

しかし、債務整理は、国も認めている借金減額のための制度です。

借金地獄にまで陥っているのであれば、堂々と債務整理を利用し、生活を再建してよいのです。

債務整理をすると、一定期間新たな借り入れはできなくなるなどのデメリットはありますが、就職や仕事などへの影響はほとんどなく、思われているほど生活への影響は大きくないことが大半です。

※ただし、自己破産をすると、破産手続の間、特定の資格を要する職業に就くことを制限される場合があります。

債務整理には、自己破産、個人再生、任意整理の3種類があります。

簡単にご紹介すると、

- 自己破産

主だった財産を処分して、借金をゼロにしてもらう制度 - 個人再生

借金をゼロにすることはできないまでも大きく減額することができ、住宅ローンの残った持ち家も守ることのできる制度(ただし、減額できる幅には個々のケースで違いがあります。) - 任意整理

貸金業者と交渉し、利息・遅延損害金をカットしてもらったり、返済期限を延ばしてもらったりする制度

となっています。

それぞれの手続の詳しい説明は、以下のページをご覧ください。

弁護士に債務整理を依頼すると、

という大きなメリットもあります。

借金問題については無料で相談を受け付けている弁護士も多いです。

詳しくは、後の借金地獄の相談窓口の項で解説しています。

債務整理を弁護士に依頼した場合についての詳しい解説、無料相談のご案内、実際に借金を減らせた事例について、以下のサイトに掲載しております。

ぜひ一度ご覧ください。

借金減額をシミュレーターで簡単に診断

当事務所では、借金にお困りの方が借金減額の方法を手軽に知ることができるよう、借金減額診断シミュレーターを設けています。

このシミュレーターでは、いくつかの簡単な質問にお答えいただくだけで、あなたに合う債務整理に関する情報などをご覧いただくことができます。

個人情報の入力も必要なく、結果もすぐに分かります。

ぜひ一度お試しください。

借金地獄の相談窓口

借金地獄に陥ってしまった場合は、すぐにでも弁護士や借金問題の相談窓口に相談しましょう。

借金地獄に陥ってしまった場合は、すぐにでも弁護士や借金問題の相談窓口に相談しましょう。

公的機関などの相談窓口の主なものは以下のとおりです。

| 名称 | 特徴 |

|---|---|

| 法テラス(日本司法支援センター) | 借金問題をはじめとしたさまざまな問題についての相談を受け付けています。

電話での無料相談もありますし、弁護士による無料法律相談(窓口又は電話で予約。収入が一定額以下であるなどの基準あり)も実施しています。 |

| 各都道府県の弁護士会 (例:東京弁護士会、福岡県弁護士会) |

弁護士に直接相談できます。

借金に関する相談は初回無料となっているところが多くあります。 弁護士会によっては、借金問題専門の相談窓口がある、オンラインでの相談を受け付けている、といったところもあります。 |

| 各地方自治体の相談窓口 | 市役所などで借金による生活苦の相談を受け付けていることも多いです。

弁護士を紹介してくれたり、必要な福祉の窓口や担当部署などにつないでくれることもあります。 |

| 日本クレジットカウンセリング協会 | クレジットや消費者ローンにより多重債務になった人を対象とする電話相談。

必要に応じて弁護士などによる無料のカウンセリングなどを受けることができます。 |

| 全国銀行協会相談室 | 銀行の住宅ローン・カードローン等(事業性の資金を除く)の返済が難しくなった人を対象としたカウンセリングサービス(電話又は面談)。

銀行の窓口や法テラスを紹介してくれることもあります。 |

| 日本貸金業協会 | 電話又はWebで相談ができます。

貸金業相談・紛争解決センターもあり、貸金業者と消費者の間の紛争を解決する手続を行っています。 |

| 消費者生活センター | 各都道府県の消費者生活センターで、多重債務に関する相談も受け付けています。

消費者ホットライン188(いやや)(局番なし。通話料負担あり。)に電話をすると、近くの消費生活相談窓口を案内してもらえます。 |

専門家に相談するときは弁護士へ!

インターネットなどから借金問題を扱っている弁護士を調べて、直接相談することも、もちろんできます。

上の相談窓口に相談した場合も、結局は弁護士を紹介されることも多いことを考えると、自分で専門家に直接相談する方が、より早く借金問題を解決できる可能性が高まります。

弁護士に依頼すると取立てが止まる

弁護士に相談に行って債務整理を依頼することが決まったら、数日か早ければその日のうちに、弁護士から貸金業者らに「受任通知」を送ってもらうことができます。

この「受任通知」が発送されると、貸金業者はもはや債務者本人に直接取立てを行うことができなくなります。

その上、返済も一時的に止めることができるようになります。

そのため、弁護士に債務整理を依頼すれば、取立てや返済に悩まされることがなくなるのです。

初回無料の相談も多いので、まずは相談を!

弁護士に依頼するというと、弁護士に支払うお金についてご心配される方が多くおられます。

しかし、借金の問題については、初回無料でご相談をお受けしている弁護士事務所が数多くあります。

債務整理を依頼することとなった場合の費用についても、

- 貸金業者への返済を止めた後から分割で支払う

- 取り戻した過払い金から支払う

といった対応を取っている弁護士事務所がたくさんあります。

まずは費用のことを心配せず、気軽に弁護士に相談してみてください。

弁護士以外への相談について

弁護士以外の士業の方が借金問題の相談を受け付けている場合もあります。

しかし、借金に関する悩みは弁護士に相談することを強くお勧めします。

そもそも本来、借金に関する法律相談を取り扱えるのは、法律上、弁護士に限られています。

ただ、司法書士については、法務大臣の認定を受けていれば、例外的に140万円以下の任意整理や過払い金請求をすることが認められています。

しかし、認定を受けた司法書士でも、個人再生や自己破産をご本人の代わりに行う(代理人になる)ことはできませんし、任意整理や過払い金請求についても140万円を超えてしまうと扱うことができなくなります。

全ての債務整理をご本人に代わって行えるのは、弁護士だけです。

相談する弁護士を選ぶ際には、HPを調べるなどして、債務整理に強い弁護士を探すようにしましょう。

以下のページでは、借金問題を弁護士に相談すべきである理由、弁護士を選ぶ際のポイントについて詳しく解説しています。

ぜひ一度ご覧ください。

まとめ

今回は、借金地獄の発生状況、原因、借金地獄から抜け出す方法などについて解説しました。

現代では、借金をすることがあまりにも簡単になってしまいました。

こうした社会状況では、ふとしたきっかけから借金地獄に陥ってしまうことがあっても、不思議ではありません。

借金で生活が苦しくなったときは、ぜひとも国も認める借金減額制度・債務整理を利用してください。

そうして生活を立て直し、また元気に活動することができるようになれば、ご自身にとっても、周りの方にとっても、社会全体からしても、とても喜ばしいことです。

勇気を出して相談することが第一歩です。

ぜひとも上でご紹介した相談窓口や弁護士の無料相談を訪ねてみてください。

当事務所も、借金に苦しむ方々の力になるため、債務整理に注力する弁護士たちによる破産再生チームを設け、皆様のご支援に当たっております。

LINEによるご予約も可能です。

ぜひ一度、当事務所までお気軽にご相談ください。