利息制限法とは、お金の貸し借りをする際に設定する利息・遅延損害金などの上限に関する法律です。

現在は、貸金業者などで利息制限法の上限金利を超える金利を取るところはヤミ金を除いてはありません。

平成22年6月に出資法・貸金業法が改正され、利息制限法の上限を超える金利を取ると刑罰や行政処分を受けることとなったためです。

しかし、以前はむしろ、利息制限法の上限金利を超えた金利を取っている貸金業者がほとんどでした。

そのため、利息制限法の上限金利を超えて払いすぎた過払い金を取り戻すための訴訟が盛んに行われていました。

このように、利息制限法に関わる動きは、世の中の動向に大きな影響を及ぼします。

この記事では、利息制限法の存在理由、上限となる利息や違反したときのリスク、返済できないときの対象法などについて、弁護士が解説していきます。

ぜひ参考になさってください。

利息制限法とは?

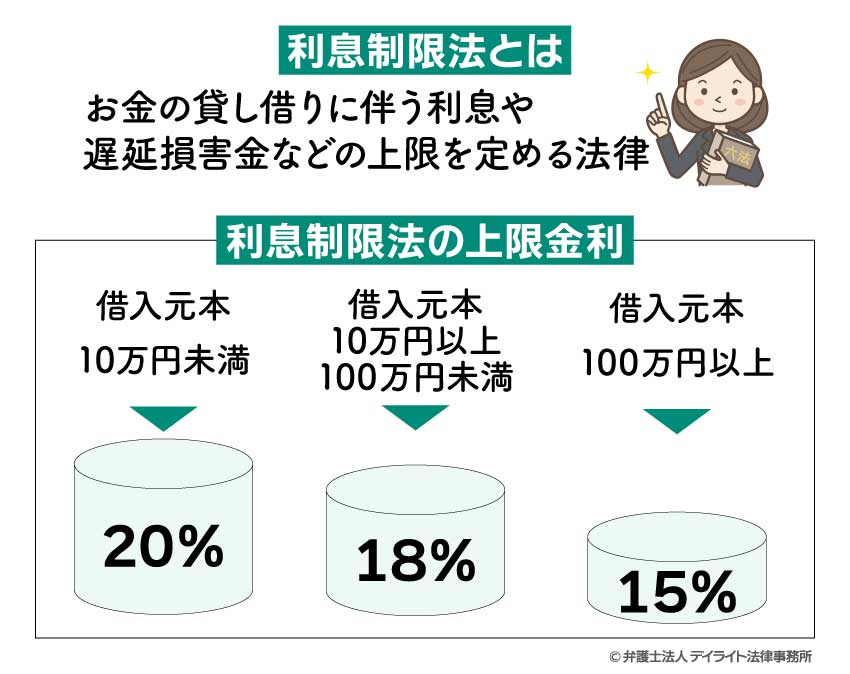

利息制限法は、お金の貸し借りに伴う利息や遅延損害金などの上限を定める法律です。

利息制限法で定められた上限を超える金利を設定していると、利息制限法を超える部分については無効になり、その分の利息は払わなくてもよいことになります。

なぜ利息制限法が存在するのか?

利息制限法は、お金を借りる人が高すぎる金利を押し付けられることのないよう守るためにあります。

お金の貸し借りをする場面では、一般的にどうしても、お金を借りる人(債務者)の方が弱い立場に立たされます。

そのため、法律による保護が全くないと、非常に高い金利を設定されても従わざるをえなくなる人が出てきます。

そこで、利息制限法が利息の上限を設定し、お金を借りる人を保護しているのです。

利息制限法の対象は?個人?法人?

利息制限法は、個人も法人もともに対象とする法律です。

お金の貸し借りを業務としているかどうかも関係ありません。

そのため、友人同士の間での借金でも、利息制限法を超える金利を取ることはできません。

また、会社が資金を借り入れる際の金利にも、利息制限法の制限がかかります。

利息制限法の上限金利は何パーセント?

利息制限法の上限金利は、元本の金額ごとに、以下の表のとおりとされています(利息制限法第1条)。

| 元本の額 | 利息の上限 |

|---|---|

| 10万円未満 | 年20% |

| 10万円以上100万円未満 | 年18% |

| 100万円以上 | 年15% |

元本額の決まり方

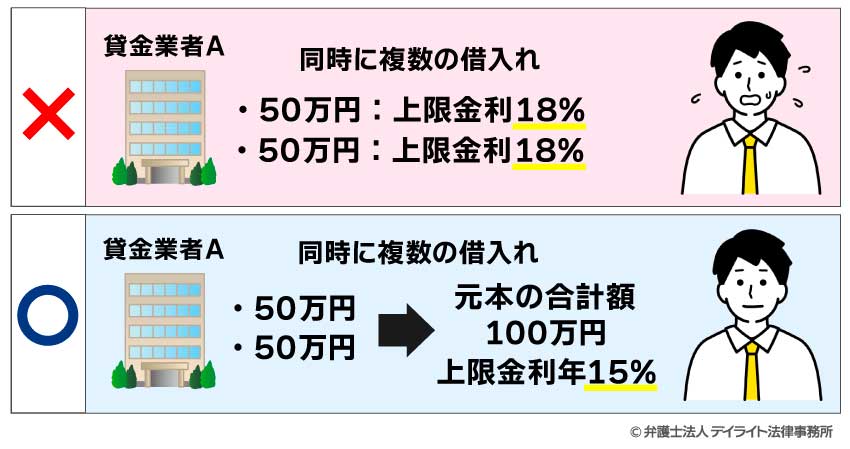

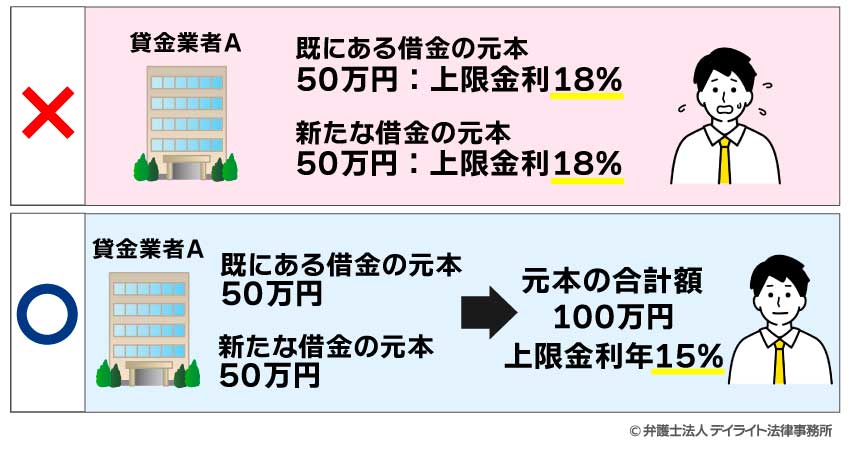

上記のとおり、利息制限法は、元本の額によって金利の上限を分けて規定しており、元本額が低い方が高い金利を取れることとされています。

そうすると、例えば100万円を貸す時に、上限金利が年15%とされる「元本100万円」での貸付けとせず、「元本50万円」の貸付けを2回行ったという形の契約にして、上限金利を年18%まで上げようとする貸金業者などが出てきました。

このような行いを規制するため、利息制限法が改正され、貸し手(債権者)が業務として行う貸付け(金融機関や貸金業者による貸付けなど)が営業的金銭消費貸借とされ、次のような規定が設けられることとなりました(利息制限法第5条)。

この規定により、「いくつかの契約に分けて貸付けをすることで元本額を下げ、上限金利を高くする」ということはできなくなっています。

(利息の制限)

第一条 金銭を目的とする消費貸借における利息の契約は、その利息が次の各号に掲げる場合に応じ当該各号に定める利率により計算した金額を超えるときは、その超過部分について、無効とする。

一 元本の額が十万円未満の場合 年二割

二 元本の額が十万円以上百万円未満の場合 年一割八分

三 元本の額が百万円以上の場合 年一割五分(元本額の特則)

第五条 次の各号に掲げる利息に関する第一条の規定の適用については、当該各号に定める額を同条に規定する元本の額とみなす。

一 営業的金銭消費貸借(債権者が業として行う金銭を目的とする消費貸借をいう。以下同じ。)上の債務を既に負担している債務者が同一の債権者から重ねて営業的金銭消費貸借による貸付けを受けた場合における当該貸付けに係る営業的金銭消費貸借上の利息 当該既に負担している債務の残元本の額と当該貸付けを受けた元本の額との合計額

二 債務者が同一の債権者から同時に二以上の営業的金銭消費貸借による貸付けを受けた場合におけるそれぞれの貸付けに係る営業的金銭消費貸借上の利息 当該二以上の貸付けを受けた元本の額の合計額

手数料なども利息に含まれる?

貸金業者などは、利息以外にも、手数料などの名目でお金を請求してくることがあります。

これを無制限に認めてしまうと、実質的には利息であるにもかかわらず、違う名目にして債務者からお金を取り、利息制限法の規制をかいくぐることができてしまいます。

そのようなことを防ぐため、利息制限法では、お金の貸し借りに関して債権者が受け取る元本以外の金銭は、「礼金、割引金、手数料、調査料その他いかなる名義をもってするかを問わず、利息とみなす」(同法第3条)と規定しています。

ただ、営業的金銭消費貸借では、以下のものについては例外的に、利息とみなされないこととされています(利息制限法第6条1項、利息制限法施行令第1条)。

- ① 貸付け・弁済に使うカードの再発行の手数料

- ② 貸金業法の規定により交付された書面の再発行の手数料

- ③ 貸金業法の規定により提供されたデータの再提供の手数料

- ④ 口座振替による返済が期日までにできなかった場合に、再度の口座振替手続に要する費用

具体例で計算してみよう!

利息制限法の上限金利では、利息は実際いくらになるのか、いくつかの具体例を挙げてみます。

まず、原則的な計算方法は以下のとおりです。

上限金利 年利15%

⇒1年間に発生する利息の上限 100万円 × 0.15 = 15万円

複数の貸金業者から借り入れがある場合、それぞれの貸金業者への借金ごとに別々に、上限金利が設定されます。

上限金利

Aへの借金 年利18%

Bへの借金 年利20%⇒1年間に発生する利息の上限

A:50万円 × 0.18=9万円

B:5万円 × 0.2=1万円

利息が天引きされた場合も、天引きされた額=利息、現に受け取った金額=元本として利率を計算します。

元金 = 90万円なので、上限金利は年利18%⇒1年分として天引きできる利息の上限 90万円 × 0.18 = 16万2000円

⇒90万円を渡す場合、貸付金を106万2000円として利息16万2000円を天引きすることまで可能

利息制限法に違反したときはどうなる?

利息制限法に違反して上限金利を超える金利を設定した場合、上限金利を超える部分は無効になります(利息制限法第1条)。

⇒利息制限法の上限金利は年15%なので、これを超える部分(年5%分)が無効になり、年15%のみが残る。

利息制限法の上限金利を超えて支払いをしてしまった場合は、過払い金として取り戻すことができます。

⇒利息制限法の上限金利年15%を超える部分(年5%)が無効となるので、

100万円 × 0.05 = 5万円の過払い金を請求することができる。

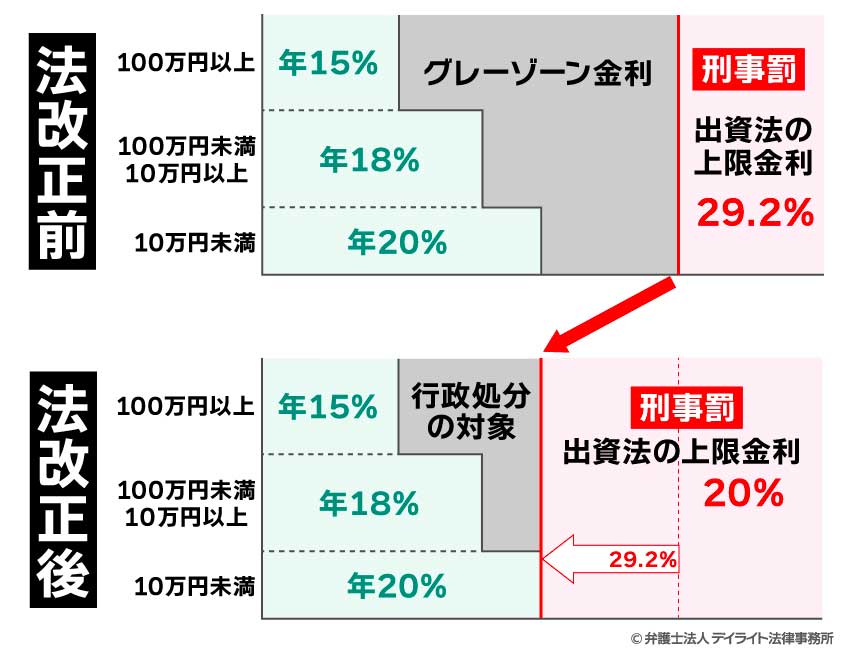

平成22年6月に関連する法律(出資法・貸金業法)が改正され、利息制限法を超える利息を取ると刑事罰・行政処分を科されることになったため、そのようなことをする貸金業者はなくなりました。

しかし、法改正以前には利息制限法の上限金利を超える金利を取る貸金業者が多くありました。

これは、「グレーゾーン金利」というものがあったためです。

「グレーゾーン金利」は、利息制限法の上限金利を超えるけれども、刑罰・行政処分の対象とならなかった範囲の金利のことです。

平成22年の法改正以前は、利息制限法の上限金利(年15~20%)超から出資法で刑罰の対象となる年29.2%までの範囲が「グレーゾーン金利」となっており、この「グレーゾーン金利」で貸付けをする貸金業者が多くあったのです。

そのため、貸金業者から借入れをすると、利息制限法の上限金利を超えた利息の支払いをさせられることになっていました。

しかし、利息制限法の上限金利を超えた部分は利息制限法により無効とされるので、この時期に利息制限法の上限金利を超えた利息を支払ってきた人は、これを過払い金として返還するよう請求することができます。

過払い金返還の請求権には時効がありますので、心当たりがある方は、早めに弁護士にご相談ください。

過払い金について、詳しくは以下のページをご覧ください。

遅延損害金とは?

遅延損害金とは、返済の遅れがあった場合に発生するもので、返済の遅れにより債権者が被る損害に対する賠償です。

返済期限の翌日から返済が終わるまでの間、遅延損害金は発生し続けます。

多くの場合、遅延損害金は、貸付けの際の契約において、利息と同様「年〇%」という形で定められています。

利息制限法は、この遅延損害金についても以下のような制限を設けています。

営業的金銭消費貸借の場合:年20%まで

なお、契約で遅延損害金について定めをしていない場合は、法定利率(ただし、契約で定めた利息が法定利率を超える場合は利息と同率)に従った遅延損害金が発生します(民法419条第1項)。

法定利率は3年ごとに法務省令で定められることとなっており(民法第404条第3項)、現在わかる範囲では以下のようになっています。

- 令和2年3月31日まで 年5%

- 令和2年4月1日から令和5年3月31日まで 年3%

- 令和5年4月1日から令和8年3月31日まで 年3%

遅延損害金については、以下のページでも詳しく解説しています。

他の貸金関連法律との関係

お金の貸し借りに関連する主な法律としては、利息制限法のほかに、貸金業法、出資法があります。

これらの法律には、それぞれ異なる特色があります。

利息制限法と貸金業法との違い

利息制限法は、これまで見てきた通り、利息の上限を定める法律で、お金の貸し借りが行われる場合全てに適用されます。

そのため、友人同士のような個人間の貸し借りにも適用されます。

利息制限法では、違反した場合の刑罰については定められていません。

これに対し、貸金業法は、貸金業に関する規制などを定めた法律です。

そのため、貸金業法は、個人間の貸し借りには適用されません。

貸金業法に定められている内容は、主に以下のようなものです。

- 貸金業者としての登録制度

- 過剰貸付けを防止する「総量規制」

- 取立ての方法に関する規制

- 貸付けに関する規制

- 貸金業務取扱主任者制度に関する規定

- 指定信用情報機関に関する規定

貸金業法には、違反した場合の刑罰・行政処分(貸金業の登録取消し、業務停止など)に関する規定も定められています。

以上の利息制限法と貸金業法の違いを表にすると、下の表のようになります。

| 利息制限法 | 貸金業法 | |

|---|---|---|

| 適用される対象 | ・お金の貸し借り一般に適用される。(ただし、営業的金銭消費貸借に関する特則あり) ・お金の貸し借りを業務としていない場合でも適用される。 |

・貸金業を対象にしている。 |

| 友人間など個人間でのお金の貸し借りへの適用 | 適用される | 適用されない |

| 罰則の有無 | なし | あり |

貸金業法については、以下のページで詳しく解説しています。

利息制限法と出資法との違い

出資法は、一定の基準を超える高金利を取った場合などについての刑罰を定めた法律です。

出資法で金利に関して定められた刑罰は、以下のようになっています(出資法第5条)。

年109.5%を超える利息の契約をしたとき(業務として貸付けをした場合を除く。)

⇒5年以下の懲役又は1000万円以下の罰金

業務として貸付けをした場合に年20%を超える利息の契約をしたとき

⇒5年以下の懲役又は1000万円以下の罰金

業務として貸付けをした場合に年109.5%を超える利息の契約をしたとき

⇒10年以下の懲役又は3000万円以下の罰金

年109.5%を超える利息の契約をした場合には、貸金業者などでない個人であっても刑罰を科されてしまいます。

一方、利息制限法には、刑罰は定められていません。

また、出資法では、元本額がいくらであるかによって科される刑罰規定が変わることはありません。

これに対し、利息制限法は、元本額によって上限金利を分けて設定しています。

いずれの法律も、友人同士など個人間の貸し借りにも適用される点は共通しています。

こうした利息制限法と出資法の違いを表にまとめると、以下のようになります。

| 出資法 | 利息制限法 | |

|---|---|---|

| 元本による取扱いの違い | なし | あり |

| 刑罰の規定 | あり | なし |

利息の返済が難しい場合の対処法

利息制限法で利息の上限が定められているとはいっても、その上限金利も決して低いものではありません。

そのため、借金をしている人には、利息による負担を重く感じている方も多いことと思います。

利息を含めた借金の返済で生活が苦しい場合は、弁護士に相談して債務整理をしましょう。

債務整理は、国が認める借金救済制度です。

債務整理を弁護士に依頼すれば、

- 取立てを止めること

- 一時的に返済を止めること

ができます。

これだけでも、借金の取立てと返済のためのお金の工面に追い立てられた生活が落ち着きを取り戻し、借金問題の解決に向けて動き出すことができるようになります。

さらに、債務整理に成功すれば、

- 借金額を減額(免除)する

- 返済期限を延ばす

といったことが実現可能です。

債務整理には、主に自己破産、個人再生、任意整理の3種類があります。

それぞれの特徴について、簡単に解説します。

自己破産の特徴

自己破産では、借金を帳消しにし、ゼロにしてもらう(免責)ことができます。

その代わり、めぼしい財産(不動産、車、多額の預貯金、貴金属など)がある場合には、裁判所の手続きに従って処分し、得られたお金を債権者(お金を貸してくれた人)に分配しなければなりません。

自己破産は、裁判所に申立てをして行う手続きになります。

自己破産のデメリットとしては、以下のようなものがあります。

- すべての借入れを対象としなければならず、友人などからの借金、保証人付きの借金などを対象外とすることができない。

- 自分名義の持ち家、車は手放さざるをえない場合がほとんど。

- 一部の職業や資格を制限される。

- ギャンブルや浪費による借金がある場合には免責されない可能性がある。

- いわゆる「ブラックリスト」に載ってしまい、自己破産後7年程度の間、新たな借入れをする、住宅ローンや車のローンを組む、携帯電話を分割払いで購入する、といったことができなくなる。

- 官報に名前が掲載される。

自己破産について詳しく知りたい方は、以下のページをご覧ください。

個人再生の特徴

個人再生では、一定のルールに従って、元本を含めた借金を減額し、返済期限も3~5年に延長することができます。

個人再生に成功すれば、借金を5分の1、10分の1などに圧縮できる可能性があります。

さらに、個人再生では、自己破産と違ってマイホームを手元に残すことができるのが大きな特徴です。

借金の原因がギャンブルや浪費であっても利用できること、職業や資格に制限を加えられることがないことも、個人再生のメリットです。

個人再生は、裁判所を通じて行う手続きになります。

個人再生のデメリットとしては、

- 借金がゼロになるわけではなく、返済を続けなければならないこと

- 安定収入がなければ利用できないこと

- 再生計画案を作成しなければならず、労力がかかること

- すべての借入れを対象としなければならず、知人などへの借金、保証人付きの借金も対象としなければならないこと

- 個人再生を始めてから8~10年程度の間「ブラックリスト」に載ってしまうこと

- 官報に名前が載ってしまうこと

などがあります。

個人再生について詳しく知りたい方は、以下のページをご覧ください。

任意整理の特徴

任意整理は、裁判所を通すことなく、直接貸金業者などの債権者と話し合って、債務の減額、返済期限の延長について合意を取り付けていくというものです。

任意整理では、多くの場合元本の減額までは難しく、利息・遅延損害金のカットなどが行われることになります。

任意整理では、

- 保証人付きの借金、知人などへの借金は対象外にし、そのまま返済を続けることができる。

- 持ち家・車を残せる可能性が高い。

- 家族などに知られる可能性が低い。

- 官報に名前が載ることもない。

といったメリットもあります。

ただ、任意整理の場合も、

- 任意整理を始めてから借金の完済後5年程度経過するまで「ブラックリスト」に載ってしまう。

- 負担が軽くなるとはいえ借金の返済は続けなければならないので、安定収入が必要となる。

といったデメリットもあります。

任意整理について、詳しくは以下のページをご覧ください。

借金減額をシミュレーターで簡単に診断

当事務所では、債務整理に関する情報を簡単に入手できるよう、借金減額診断シミュレーターをご提供しております。

借金減額診断シミュレーターでは、いくつかの簡単な質問にお答えいただくだけで、ご自身の状況に合った債務整理の方法の紹介をご覧いただくことができます。

過払い金が発生している可能性がある方には、そのこともご案内しております。

ご利用の際に個人情報(お名前、メールアドレスなど)をご入力いただく必要はございませんし、後日当事務所からご連絡することもありません。

結果も、その場ですぐにご覧いただけます。

興味のある方は、ぜひ一度お試しください。

まとめ

今回は、利息制限法の内容、利息制限法と出資法・貸金業法の違い、利息も含めた借金が返せなくなって困った場合の対処法などについて解説しました。

平成22年に法改正があるまで、ほとんどの貸金業者は利息制限法の上限を上回る金利を設定し、利益を得ていました。

これに対して、過払い金の返還を求める訴訟が数多く提起され、多くの人が過払い金を取り戻してきました。

法改正後は利息制限法の上限を超える金利を取る貸金業者はいなくなったので、過払い金は発生しなくなりました。

しかし、法改正以前に返済をしていた方の中には、まだ過払い金の返還を請求できる方もおられます。

心当たりのある方は、時効の問題もありますので、できるだけ早く弁護士に相談してみることをお勧めします。

利息を含めた借金の支払いで生活が苦しい方も、早いうちに弁護士に相談し、債務整理を行いましょう。

早いうちに債務整理を始めた方が、より自分に合った手続きを選ぶこともできます。

当事務所も、借金問題に精通する弁護士で構成された破産再生チームを設け、債務整理を必要とする方々を強力にサポートしております。

Zoomを使っての相談も可能です。

借金の支払いでお困りの方は、ぜひ一度当事務所まで、お気軽にご相談ください。