弁護士法人デイライト法律事務所 パートナー弁護士

総量規制とは、「貸金業者は、貸付けをする際、相手の年収の3分の1を超えて貸付けをしてはいけない」という規制です。

この総量規制は、平成22年施行の改正貸金業法により、多重債務者対策のために取り入れられました。

しかし、この総量規制の対象とはならない貸付けも存在しています。

今回は、総量規制の対象とならない貸付けについて解説していきます。

総量規制とは?

総量規制とは、貸金業者に対する規制で、貸し付ける相手の年収の3分の1を超えた貸し付けを禁止するものです。

総量規制は、平成18年の貸金業法改正(平成22年施行)により導入されました。

総量規制は、「すべての貸金業者からの貸付けの合計額」が年収の3分の1を超えてはならない、とする規制なので、総量規制の限度を超えると、どの貸金業者も貸付けをしてくれなくなります。

総量規制について、詳しくは以下のページで解説しています。

総量規制の対象外とは?

総量規制には、対象外となる貸付けも存在します。

対象外となるものには、以下のようなものがあります。

- 貸金業法が適用されない銀行などによる貸付け

- クレジットカードや信販会社を利用してのショッピング

- 貸金業法に規定された除外貸付け

- 貸金業法に規定された例外貸付け

それぞれについて解説していきます。

貸金業法が適用されない銀行などによる貸付け

総量規制は貸金業者に対してのみの規制です。

そのため、貸金業者に当たらない銀行、信用金庫などであれば、総量規制の対象外であり、総量規制の限度を超えても貸付けを受けることが可能です。

銀行のものであれば、カードローンを利用してお金を借りることも法律上可能にはなっています。

ただ、近年は、銀行なども自主規制をしており、総量規制の限度を超えた貸付けを申し込んでも審査に通らないことが多くなっています。

クレジットカードや信販会社を利用してのショッピング

クレジットカードのショッピング枠を利用したり、家電・家具の分割払いのように信販会社を利用して買い物をしたりする際には、貸金業法は適用されず、総量規制の対象外となります。

貸金業法は、あくまで「お金を直接借りた場合」にのみ適用される法律で、「買い物の際の立替え払い」には適用されないのです。

そのため、貸金業者から総量規制の上限いっぱいまで借入れをしていても、クレジットカードでのショッピングはできるということになります。

ただし、同じクレジットカードでも、お金を借りるキャッシングの利用は総量規制の対象となりますので、ご注意ください。

貸金業法に規定された除外貸付け

貸金業法では、一部の貸付けを、総量規制になじまないものとして、「除外貸付け」とし、総量規制の対象外としています(貸金業法13条の2第2項、貸金業法施行規則第10条の21第1項)。

除外貸付けとされているのは、以下のようなものです。

- ① 住宅ローン・リフォームローン

- ② ①の貸付けが行われるまでのつなぎ融資

- ③ 自動車ローン(自動車を担保としたもの)

- ④ 本人及び親族(本人と生計を同一にする者に限る)のための高額療養費を支払うための資金の貸付け

- ⑤ 有価証券を担保とする貸付け(有価証券の時価の範囲内に限る)

- ⑥ 不動産を担保とする貸付け(自宅などを除く)

- ⑦ 売却予定の不動産の売却代金で返済する貸付け(不動作を売却することで生活に支障を来すと認められる場合は除く)

- ⑧ 手形の割引(融通手形は除く。)

それぞれについて簡単にご説明します。

① 住宅ローン・リフォームローン

住宅ローンやリフォームローンは、一般に高額になるため年収の3分の1には収まらないこと、担保にした住宅により返済することもできることから、総量規制になじまないため、対象外とされています。

② ①の貸付けが行われるまでのつなぎ融資

①と同様の理由から、総量規制の対象外となります。

③ 自動車ローン(自動車を担保としたもの)

①と同じように、一般に高額になること、担保も提供していることから、総量規制になじまないものとして対象外とされています。

④ 本人及び親族(本人と生計を同一にする者に限る)のための高額療養費を支払うための資金の貸付け

高額療養費の貸し付けは人道的に見ても必要性が高いこと、高額療養費については後ほど返金されるので、返済も比較的確実にできることから、総量規制の対象外となっています。

⑤ 有価証券を担保とする貸付け

担保を提供しているため、担保とする有価証券の時価の範囲内での貸付けに限り、総量規制の対象外とされています。

⑥ 不動産を担保とする貸付け(自宅などを除く)

⑤と同様に担保を提供しているので、担保不動産の価格の範囲内での貸付けに限り、総量規制の対象外となります。

ただし、借入れをする人の返済能力を超えないと認められる範囲であることを要します。

なお、自宅を担保とする場合は、除外貸付けとは認められません。

⑦ 売却予定の不動産の売却代金で返済する貸付け

売却予定の不動産が売れた時にその代金で返済することとしている貸付けについては、不動産を担保に取っているのと同じようなものなので、総量規制の対象外となります。

総量規制の対象外と認められるには、

- 返済能力を超えない貸付けであること

- 貸付額が不動産の価格の範囲内であること

- その不動産を売却することで生活に支障を来すと認められる場合に当たらないこと

が必要となります。

⑧ 手形の割引

手形の割引(融通手形は除く。)も、総量規制の対象外となります。

貸金業法に規定された例外貸付け

貸金業法では、「個人顧客の利益の保護に支障を生ずることがない契約」(貸金業法13条の2第2項)を「例外貸付け」とし、総量規制の対象外に置いています(貸金業法施行規則第10条の23第1項)。

例外貸付けとなる貸付けは、以下のようなものです。

- ① 借りる人にとって有利になる借換え(月々の負担が増えない、返済総額が増えないなど)

- ② 本人又は生計を同じくする親族のために緊急に必要と認められる医療費の貸付け

- ③ 緊急に必要な費用を支払うための資金に充てる貸付け(ただし、合計額は10万円以下、返済期間は3か月以内までとの条件あり)

- ④ 本人と配偶者の年収の合計額の3分の1を超えない貸付け(ただし、配偶者の同意が必要)

- ⑤ 個人事業主に対する貸付け(事業実態の確認等を要する)

- ⑥ 新事業のために必要な資金の貸付け(事業資金用の貸付けとの確認等を要する)

- ⑦ 金融機関からの貸付けを受けるまでの「つなぎ資金」の貸付け(貸付けが行われることが確実であること、返済期間が1か月以内であることを要する)

それぞれについて簡単にご説明します。

① 借りる人にとって有利になる借換え

①は、より良い返済条件のローンを借りて他の負債の返済に充てる、というものです。

いわゆる「おまとめローン」にも、これに当たるものがあります。

ただし、総量規制の対象外となるには、月々の負担が増えない、返済総額が増えない、新たな担保を立てさせられない、といった条件を満たす必要があります。

なお、「おまとめローン」という名称を使っており、利率も低くなっているように見えても、実際には、借り換えをすることで、それまで「利息・遅延損害金」だった金額が新たな借入れの「元本」となって利息等の対象となることなどにより、より負担が重くなる場合もあります。

「おまとめローン」を選ぶ際は、慎重に検討しましょう。

他からの借金によって借金を返済することのリスクは、自転車操業について解説した次のページで詳しく解説しています。

② 本人又は生計を同じくする親族のために緊急に必要と認められる医療費の貸付け

緊急に必要な医療費については、人道的な観点から総量規制の対象外とされています。

ただし、借入れをする者の返済能力を超えないものと認められる必要はあります。

③ 緊急に必要な費用を支払うための資金に充てる貸付け

緊急に必要な費用についても、総量規制の対象外とされます。

ただし、合計額は10万円以下、返済期間は3か月以内まで、借入れをする人の返済能力を超えない、との条件に当てはまる場合に限られます。

④ 本人と配偶者の年収の合計額の3分の1を超えない貸付け

配偶者の同意があれば、本人の年収に配偶者の年収も合算した額の3分の1まで借り入れをすることも、総量規制の対象外となると認められています。

例えば、本人の年収が300万円、配偶者の年収が同じく300万円である場合について考えてみましょう。

総量規制の下では、本人の年収の3分の1(100万円)までしか借り入れはできません。

しかし、配偶者の同意があれば、例外貸付けとして、本人と配偶者の年収を合算した額(600万円)の3分の1(200万円)までの借入れができるのです。

ただし、本人と配偶者の借入れの合計額が200万円までに収まっている必要がありますので、配偶者自身が既に80万円の借入れをしている場合には、本人は120万円までしか借りることができません。

⑤ 個人事業主に対する貸付け

事業に関する貸付けは、総量規制の例外とされています。

ただし、事業実態があるかの確認等を要します。

⑥ 新事業のために必要な資金の貸付け

⑤と同じく事業に関する貸付けなので、総量規制の対象外です。

ただし、事業資金用の貸付けであることの確認等が必要です。

⑦ 金融機関からの貸付けを受けるまでの「つなぎ資金」の貸付け

銀行、信用金庫、労働金庫などの金融機関からの貸付けが確実に行われると認められる場合、その融資の実行までの「つなぎ資金」としての貸付けであれば、総量規制の対象外となることとされています。

返済期間は1か月を超えないものである必要があります。

除外貸付けと例外貸付けとの違い

除外貸付けを受けた場合、借りた金額は、総量規制の際に考慮される借入残高に算入されることはありません。

そのため、除外貸付けであれば、総量規制とは全く関係なく借入れをすることができます。

例えば、年収600万円のAが住宅ローン3000万円を借りていた場合、住宅ローンの存在は総量規制とは何ら関係しないので、Aは、総量規制の対象となる借入れ(貸金業者からの個人的な借入れ)を合計200万円まですることが可能です。

これに対し、例外貸付けの場合は、借りた金額は、総量規制の際に考慮される借入残高に算入されます。

そのため、例外貸付けの場合、総量規制の上限を超えて貸付けを受けることはできますが、残りの借入可能額は減ってしまいます。

例えば、年収600万円のAが、新しく個人事業を始めるため、貸金業者に300万円の借入れを申し込んだとします。

総量規制に従うならばAへの貸付けの上限は200万円なのですが、新事業のための貸付けは例外貸付けになるので、Aは300万円でも借りることができます。

しかし、この300万円は総量規制の際に考慮される借入残高に算入されるため、その後Aが事業と関係なく貸金業者からお金を借りようとしても、総量規制の上限を超えているものとされ、借入れができなくなります。

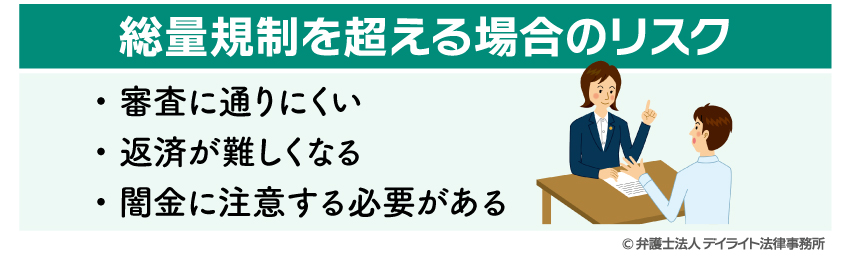

総量規制を超える場合のリスク

総量規制を超えて借入れをすることを考える場合には、次のようなリスクについても念頭に置いておく必要があります。

審査に通りにくい

総量規制の対象外となるケースであっても、実際に審査を受けると、貸付けを断られる場合が多くあります。

貸す側としては、総量規制の限界をも超えた負債がある人は、きちんと返してくれる可能性が低い、と考えるのです。

「法的に」総量規制の対象外であるからといって、「実際に」総量規制の限度を超えて借り入れができることにはならないことを忘れないでください。

返済が難しくなる

年収の3分の1を超える借入れをしてしまうと、月々の返済額も増え、生活が苦しくなってきます。

そもそも総量規制は、「借入れは無理なく返せる範囲に収めるように」ということで設けられている制度です。

そのため、総量規制で規制される金額(年収の3分の1)を超える借り入れは、一般的に返済が苦しくなってくる金額になってしまいます。

総量規制を超えて貸付けを受けることが可能だからといって、返済も十分可能だということにはなりません。

貸金業者からの借金が増えると利息の負担も生じてくるので、どうしても生活は苦しくなります。

総量規制を超えた借金までしなければならないのか、返済中の生活は成り立つのか、貯金ができるまでしばらく待つことはできないか、親族に用立ててもらうことはできないか、などについてよく考えてから、借入れをするかについて決断するようにしましょう。

闇金に注意する必要がある

「総量規制で借入れができなくなった人にもお金貸します」などといっている業者で聞いたこともないような業者は、上に挙げたような例外に当たることがはっきりしているのでない限り、闇金であることを疑った方が良いです。

闇金とは、貸金業の登録をしていない違法な業者です。

闇金から借入れをしてしまうと、

- 法外な高金利を取られる

- 脅迫的・暴力的な取り立てを受ける

- 個人情報を悪用される

などの被害に遭ってしまいます。

特に、SNS上の「お金貸します」などの書き込みには要注意です。

近年、一般の個人を装った闇金が、SNSで貸付け相手を探しています。

SNSで知らない個人や業者から借入れをするのは絶対にやめましょう。

闇金に関わってしまった場合は、すぐに警察や弁護士に相談してください。

闇金に関する詳しい解説は、以下のページをご覧ください。

また、近年、一見物腰柔らかな対応をするソフト闇金も増えてきています。

こうしたソフト闇金もれっきとした闇金ですので、決して関わってはいけません。

ソフト闇金から借入れをしてしまうと、やはり違法な高利率での利息を取られますし、返せなくなった時には手のひらを返して暴力的・脅迫的な態度に出ることもあります。

ソフト闇金については、以下のページをご覧ください。

返済が苦しい場合の対処法

総量規制の対象外に当たる借入れをしてしまうと、どうしても返済の負担は大きくなってきます。

総量規制の対象外に当たる借入れをしてしまうと、どうしても返済の負担は大きくなってきます。

計画的に無理なく返済できている場合は良いのですが、返済の負担が苦しくなってきた場合は、弁護士に相談し、債務整理を検討してみましょう。

債務整理とは、法的な手続きにより、借金額を減額し、返済期間も延ばすことで、返済負担を軽くして生活を立て直すことです。

債務整理には、

- 借金をゼロにできる自己破産

- 持ち家を残しつつ借金減額・返済期限の延長を行う個人再生

- 車も持ち家も残し、保証人も守れる自由度の高い任意整理

といった手続きがあります。

いずれの手続も一般の方がご自身で行うのは難しく、専門家である弁護士に依頼して行うことが多いものです。

弁護士に債務整理を依頼すれば、

- 貸金業者などの債権者からの取立てを止められる

- 月々の返済も一時的に止めることができる

といったメリットもあります。

借金問題には早いうちに対応するほど、「マイホーム・愛車を残したい」「保証人には請求されたくない」「手続きに時間を取られたくない」といった希望を叶えられる可能性が高まります。

お困りの方は、是非とも早いうちに弁護士に相談してみましょう。

債務整理のチェックポイント(フローチャート付き)、それぞれの手続きのメリット・デメリット、実際に債務整理をした事例のご紹介を、以下のページに掲載しております。

ご関心のある方は、ぜひ一度ご覧ください。

弁護士に債務整理を依頼することのメリットについては、以下のページもご覧ください。

借金減額をシミュレーターで簡単に診断

ご自身に合う債務整理の方法を手早く知りたい方は、当事務所の借金減額診断シミュレーターをご利用ください。

いくつかの簡単な質問に答えるだけで、過払い金や時効に関する主張ができるかを含め、ご自身の状況に合うと思われる債務整理の情報をご覧いただくことができます。

最短30秒で、その場ですぐに結果までご覧いただけます。

お名前、メールアドレス、電話番号などの個人情報を入力する必要もなく、後日当事務所からご連絡することもございません。

ぜひ一度、お気軽にお試しください。

まとめ

今回は、総量規制の対象外となる貸付けにはどのようなものがあるか、総量規制を超えた借入れをする際の注意点は何か、などについて解説しました。

総量規制は、貸金業者による過剰貸付けを防ぎ、借入れをする人が多重債務に陥ってしまわないように保護するためのものです。

そのため、「総量規制の対象外で借りられるから」と安易に借金を増やしてしまうと、後で返済負担が重くのしかかり、苦しむことになってしまいます。

また世の中には、「総量規制に関係なく貸し付けます」などと言っている闇金も数多くいますので、十分注意しなければなりません。

もし、総量規制の上限を超えてしまって新しい借入れができず困っている、総量規制を超えて借入れをしたが、返済の負担が苦しい、という場合には、弁護士に相談して債務整理をすることをお勧めします。

債務整理に成功して生活を立て直せれば、新たな借金を重ねなくとも生活が成り立つようになるでしょう。

当事務所でも、破産再生チームを設けて、借金問題にお困りの皆様のご相談をお受けしております。

借金問題については初回無料での相談も受け付けております。

ぜひ一度お気軽に、当事務所までご相談ください。