ブラックリストとは、長期の延滞などがあった際に登録される事故情報のことをいいます。

信用情報機関にブラックリストとして登録されてしまうと、クレジットカードを作ったりすることが難しくなります。

以下では、ブラックリストに登録される条件や、ブラックリストに登録されることによるクレジットカードの利用への影響、クレジットカードを使えないことへの対処法などについて詳しく解説していきます。

目次

ブラックリストとは?

ブラックリストとは、信用情報のうち、長期の延滞や債務整理などの金融事故を起こすと登録される事故情報のことをいいます。

ブラックリストに載るという言葉をよく耳にすると思いますが、これは、実際に黒いリストがあってそこに氏名が載っているというものでは全くなく、信用情報機関という機関によって事故情報が登録されているという状態を意味します。

信用情報機関とは信用情報(支払能力に関する情報)の収集、提供を行う機関をいい、日本では下記の3社が存在しています。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

信用情報機関にブラックリストとして登録されてしまうと、一定の期間は新たな借入れをすることや、ローンを組むこと、クレジットカードを作ったりすることが難しくなります。

ブラックリストに登録される条件とは?

どのような場合に、ブラックリストに登録されてしまうのか、以下、解説します。

長期の延滞

借金を長期に延滞してしまうと、ブラックリストに登録されてしまいます。

それでは、長期の延滞とは、どれくらいの期間、借金の返済が遅れてしまった場合のことをいうのでしょうか。

これについては、基本的に「61日以上または3ヵ月以上の延滞」があった場合とされています。

そのため、支払期限から数日支払いが遅れてしまったものの、すぐに返済したというような場合は、ブラックリストに登録されることはありませんので、ご安心下さい。

しかし、数日とはいえ、延滞してしまうと、遅れた日数分の遅延損害金が発生してしまいますし、また、事故情報としての登録はされなかったとしても、延滞があったという事実自体は信用情報に記録されてしまいますので、与信判断においてマイナスの影響を与える可能性は十分あり、延滞しないに越したことがないのは言うまでもありません。

代位弁済・保証履行

代位弁済、保証履行とは、借金をしている方が返済できなくなってしまった場合に、保証会社が借入先に対して借金を代わりに返済することをいいます。

代位弁済、保証履行が行われるのは、借金を一定期間延滞してしまった場合ですから、この場合もブラックリストに登録されてしまいます。

なお、借金を延滞してから、保証会社による代位弁済、保証履行が行われるまでの期間は、金融機関ごとに異なるものの、3〜6カ月程度であることが通常といわれています。

債務整理

債務整理とは、借金の減額や免除、返済期間の猶予を図る手続きのことで、任意整理、自己破産、個人再生などの手段があります。

債務整理は、借金の返済ができなくなってどうしようもなくなったときにとられる手続きですので、この場合もブラックリストに登録されることとなります。

なお、過払い金請求については、債務整理手続きではありませんので、過払い金請求を行ったことのみをもってブラックリストに登録されることはありません。

しかし、借金が残っているタイミングで過払い金請求を行うというケースで、発生した過払い金が借金よりも少なかった場合、過払い金で借金を完済することができず、借金が残ってしまう結果となるため、この場合は債務整理と同じ扱いとなり、ブラックリストに登録されてしまいますので、注意が必要です。

同じく、キャッシングでは過払い金があってもショッピングでの利用残高が残っていた場合などについても、ブラックリストにのってしまうリスクがあります。

クレジットカードの支払い遅れでブラックリスト?

クレジットカードの支払いも、借金の返済と同じ扱いになります。

そのため、クレジットカードの支払いが長期に遅れている場合は、上記の「長期の延滞」の条件に該当しているため、ブラックリストに登録されてしまうことになります。

ブラックリストへの登録でクレジットカードは使えなくなる?

ブラックリストに登録されると、クレジットカードは使えなくなってしまいます。

まず、支払いが遅れているクレジットカードについては、ブラックリストに登録される程の長期の延滞が続くと、クレジットカード会社から強制解約させられてしまいます。

これは、ブラックリストとは別に社内ブラックという運用が各カード会社であるためです。

次に、他のカードの延滞などが理由でブラックリストに登録された場合、支払いが遅れていないクレジットカードに関しては、そのまま使い続けることができるのではと思われるかもしれませんが、この支払いが滞っていないクレジットカードについても同様に利用できなくなることが通常です。

クレジットカード会社は、定期的に、利用者の支払能力を信用情報を照会してチェックしており、そのチェックの際にブラックリストに登録されていると分かると、そのタイミングで支払能力に問題ありと判断されて強制的に解約されてしまうためです。

定期的なチェックのタイミングはクレジットカード会社ごとに異なりますので、場合によっては、しばらくの間使えることもありますが、一定の時間が経過すれば、やがて利用することはできなくなると思っておいた方が無難でしょう。

クレジットカードを使えないのは何年?

ブラックリストに登録されてクレジットカードが使えなくなった場合でも、一定の期間が経過してブラックリストが消えれば、またクレジットカードを使えるようになります。

それでは、何年くらい時間が経てばブラックリストは消えるのでしょうか。

これについては、各信用情報期間ごとに、ブラックリストに登録された理由によって異なり、以下の通りとなります。

株式会社シー・アイ・シー(CIC)

「長期の延滞」、「代位弁済・保証履行」、「債務整理(自己破産のみ)」のいずれの登録理由であっても、登録期間は、契約期間中および契約終了から5年間となっています。

株式会社日本信用情報機構(JICC)

| 登録理由 | 登録期間 |

|---|---|

| 長期の延滞 | 延滞継続中の期間 ※延滞が解消された(完済した)場合は、以下の通り。

|

| 代位弁済・保証履行 |

|

| 債務整理 |

|

全国銀行個人信用情報センター(KSC)

| 登録理由 | 登録期間 |

|---|---|

| 長期の延滞 | 契約期間中および契約終了日から5年を超えない期間 |

| 代位弁済・保証履行 | 契約期間中および契約終了日から5年を超えない期間 |

| 債務整理 | 自己破産、個人再生:破産・民事再生手続開始決定の日から7年を超えない期間 ※任意整理の場合は登録されないものの、長期の延滞や代位弁済・保証履行があったことを理由に登録されることがほとんどです。 |

以上の通り、一度ブラックリストに登録されてしまうと、約5~7年間はクレジットカードを使えなくなってしまうこととなるのです。

ブラックリストへの登録を確認するには?

ブラックリストに登録されているか知りたい場合は、各信用情報機関に対して、信用情報の開示請求を行うことにより確認することが可能です。

以下、信用情報機関ごとに、開示請求の方法について、簡潔に解説します。

株式会社シー・アイ・シー(CIC)

インターネットと郵送の2つの確認方法があります。

なお、以前は、窓口での開示も受け付けていましたが、2023年2月28日をもって終了しました。

| インターネット(パソコン、スマホ) | 郵送 | |

|---|---|---|

| 手数料 | 500円 | 1500円 |

| 手数料の支払方法 | クレジットカード又はキャリア決済 | コンビニエンスストアで購入する開示利用券(コンビニチケット)又は定額小為替証書 |

| 開示までの時間 | 即日 | 10日程度 |

株式会社日本信用情報機構(JICC)

スマホアプリと郵送の2つの確認方法があります。

なお、2023年5月現在、窓口での開示は、新型コロナウイルスによる影響により、当面の間休止しています。

| スマホアプリ | 郵送 | |

|---|---|---|

| 手数料 | 1000円 | 1000円 |

| 手数料の支払方法 | クレジットカード、キャリア決済、コンビニエンスストア、ペイジー対応の金融機関のATM、オンラインバンキング | クレジットカード、定額小為替証書 |

| 開示までの時間 | クレジットカードと電話による認証の場合:数分~数時間 本人確認書類による認証の場合:3日~5日 |

1週間~10日 |

全国銀行個人信用情報センター(KSC)

インターネットと郵送の2つの確認方法があります。

以前は、確認方法は郵送のみでしたが、2022年5月18日からインターネットでも開示請求が可能となりました。

窓口での開示は、以前から受け付けていません。

| インターネット(パソコン、スマホ) | 郵送 | |

|---|---|---|

| 手数料 | 1000円 | 1124円~1200円 |

| 手数料の支払方法 | クレジットカード、キャリア決済、PayPay | コンビニエンスストアで購入する本人開示・申告手続利用券 |

| 開示までの時間 | 1週間~10日程度 | 1週間~10日程度 |

ブラックリスト登録後にクレジットカードを作るには?

ブラックリストに登録された後は、その登録が抹消されない限り、残念ながら、新しくクレジットカードを作成することはできなくなります。

これは、クレジットカード会社は、必ず、申込みを受けて審査を行う際に信用情報機関の記録を参照することから、その際にブラックリストに登録されていることが判明すると、支払能力に問題ありと判断され、審査に通らないためです。

クレジットカードを新しく作成するためには、各信用情報機関において定められた期間が経過することによりブラックリストが消えるのを待つ他方法はありません。

なお、ブラックリストの登録が抹消されても、信用情報機関から通知がくるわけではありませんので、ブラックリスト抹消後にクレジットカードを新しく申し込む場合は、事前に、上述した方法でブラックリストが本当に抹消されているかご自身で確認することをおすすめします。

また、ブラックリストが抹消された後にクレジットカードを新しく申し込む場合は、長期延滞して強制解約させられたクレジットカードの会社は避けるのが無難です。

これは、信用情報機関のブラックリストとは別に、クレジットカード会社は社内独自のデータベースを有しており、そのデータベース上にブラックリスト登録している(いわゆる、社内ブラック)可能性があることから、長期延滞して強制解約させられたクレジットカード会社に申し込んでも、審査に通らない可能性が高いためです。

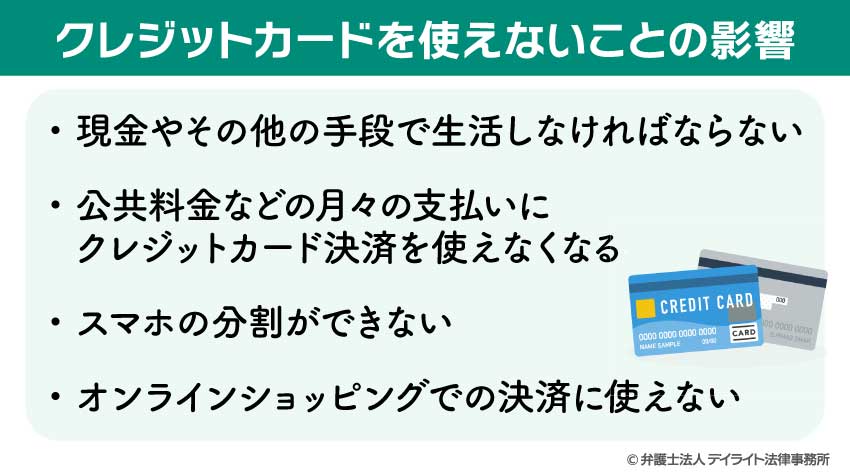

クレジットカードを使えないことの影響

クレジットカードが使えなくなってしまうと、以下のような影響が出てきます。

現金やその他の手段で生活しなければならない

クレジットカードを使えないわけですので、カードを使わない生活をしなければなりません。

そのため、現金など、クレジットカード以外の手段で買い物をして生活しなければなりません。

しかし、後でご説明するとおり、クレジットカードに代わる決済手段もありますので、実はそれほど心配する必要はありません。

公共料金などの月々の支払いにクレジットカード決済を使えなくなる

水道光熱費や携帯料金、家賃など、月々にかかる支払いをクレジットカード決済にしている方は多いのではないでしょうか。

この場合、クレジットカードが使えなくなると決済ができなくなるため、支払方法を、口座振替や振込用紙による現金支払いなど、別の方法に変更しなければなりません。

スマホの分割ができない

スマートフォンは日常生活に不可欠なツールとなっています。

このスマートフォンについては、10万円以上の高額な機種も多く、携帯電話会社が分割でプランを用意しているケースも多くなっています。

しかしながら、この分割は商品をローンで買うのと同じです。

そのため、クレジットカードが使えない場合、しばらくスマホの分割は本人ではできないことになります。

オンラインショッピングでの決済に使えない

オンラインショッピングでは、クレジットカードで支払いをする場合が多いので、クレジットカードが使えないと不便を感じる方もおられるでしょう。

しかし、後でご説明するとおり、クレジットカードに代わる決済手段もありますので、実はそれほど心配する必要はありません。

クレジットカードを使えないことへの対処法

クレジットカードを使うことを優先する場合

支払いが遅れていてクレジットカードが使えなくなっている場合、クレジットカードを使えるようにする対処法は、出来る限り早く、滞納している金額を支払うことです。

長期の延滞でなくブラックリストにまだ登録されていない場合であれば、延滞分を支払うことにより、利用停止されているクレジットカードの利用を数日で再開できることがほとんどだからです。

他方で、長期に延滞したことにより既にブラックリストに登録されているという場合は、滞納している金額を支払ったとしても、利用再開することはできず、クレジットカード会社からクレジットカードを強制解約させられてしまいます。

この場合、いつからクレジットカードを使うことができるようになるかというと、各信用情報機関で定められた期間が経過してブラックリストが消えた後に、クレジットカードを新しく作成できたときということになるでしょう。

ただし、ブラックリストに登録されてクレジットカードが使えない間でも、以下の決済手段は使うことができます。

プリペイドカード

プリペイドカードとは、あらかじめお金をチャージしておき、その金額の範囲内で利用できるカードをいいます。

プリペイドカードはお金を借りるというものではなく、あらかじめ自分で払い込んだ金額までしか使えないので、信用情報を審査されることがなく、信用情報に事故情報が載っていても関係なく利用できます。

プリペイドカードには、MastercardやVISA、JCBなどの加盟する世界中の店で利用できるものもあり、オンラインショッピングに対応しているものもあります。

スマホ決済

スマートフォンを利用したスマホ決済も利用することができます。

前払い式のスマホ決済であれば、事前にチャージした分しか利用できないため、使い過ぎを防止することができます。

デポジット型クレジットカード

クレジットカードには、デポジット型というものがあります。

これは、前もって預けた保証金(デポジット)の範囲内でだけ利用可能なカードです。

保証金(デポジット)を担保としており、貸倒れのリスクがないため、作るときに信用情報を調査されることもありません。

デビットカード

デビットカードは、カードを利用すると即時に、登録した銀行口座から支払った分の金額が引き落とされるというカードです。

分割払いはなく、一括払いのみとなります。

デビットカードはお金を借りるものではありませんので、作る際に信用情報を調査されることもなくクレジットカードを使えない期間にも作ることができます。

預金の残高以上の買い物もできないので、使い過ぎの防止にもなります。

家族名義のクレジットカードの家族カード

ブラックリストに載った状態の間に使えないのは、本人名義のクレジットカードだけです。

家族名義のクレジットカードであれば作ることができますし、そのカードに家族カードを作るという形であれば、ブラックリストに登録されていても、本人の名前で使えるカードを作ることができます。

ただし、家族カードで支払ったお金は、全て本カードの名義人である家族に請求されますので、使い過ぎには十分注意してください。

借金の減額を優先する場合

クレジットカードが使えない状態に陥っている方で、自力での返済が今後も難しいという場合は、借金を減額するために債務整理の検討をすることをおすすめします。

長期の延滞に陥っている方は既にブラックリストに載ってしまっている状態ですので、債務整理を行うデメリットはさほど大きくありません。

むしろ、債務整理を行うことによって、借金が減額されたり、免除されたりしますので、生活を立て直すことができ、根本的な解決に繋がるというメリットがあります。

債務整理には、任意整理、自己破産、個人再生といった手段があり、具体的な状況によってどの手続きを選択するのが適切かが変わってきますので、借金の返済に困っている方は、できるだけ早い段階で、債務整理に精通した弁護士に相談されることをおすすめします。

借金減額をシミュレーターで簡単に診断

クレジットカードの返済に困っている方のために、デイライト法律事務所では、借金が減額できる可能性について、オンラインで、かつ、無料で迅速に診断するシミュレーターを用意しています。

簡単な質問にご回答いただければ、ご自身に合った借金減額の方法やその内容をご確認いただけます。

当事務所の借金減額診断シミュレーターは、氏名や電話番号などの個人情報の入力は不要です。

また、後日、当事務所から連絡することもありませんので、安心してご利用ください。

ブラックリストに関するQ&A

![]()

ブラックリストでクレジットカードの限度額が減額される?

![]() クレジットカードの利用限度額は、利用者の信用情報をもとに、クレジットカード会社の審査によって、決定されます。

クレジットカードの利用限度額は、利用者の信用情報をもとに、クレジットカード会社の審査によって、決定されます。

そのため、利用者の信用情報が悪化すると、クレジットカード会社によって、利用限度額が見直されて、減額されてしまうことがあります。

それでは、ブラックリストに登録された場合も、クレジットカードの利用限度額は減額されてしまうのでしょうか。

これについては、ブラックリストに登録されるということは信用情報は既に最悪な状態になってしまっていますので、この場合は、利用限度額の減額で済むものではなく、クレジットカード自体が強制的に解約されてしまうことになります。

まとめ

以上、ブラックリストに登録される条件や、ブラックリストに登録されることによるクレジットカードの利用への影響、クレジットカードを使えないことへの対処法などについて詳しく解説しましたが、いかがだったでしょうか。

クレジットカードの支払いが遅れて、ブラックリストに登録されてしまった場合は、ブラックリストが消えるまで、クレジットカードを利用できなくなってしまいます。

しかし、ブラックリストに登録されてクレジットカードが使えない間でも、プリペイドカードやスマホ決済などの決済手段は使うことができます。

ブラックリストにのることのデメリットより、借金を早めに整理することのメリットの方が大きい場合も多いです。

そのため、クレジットカードの返済が滞っていて困っている方は、債務整理を行うべきかどうかについて、なるべく早めに弁護士にご相談されることをおすすめします。

早いうちであれば、メリットの多い任意整理で済ますことができ、個人再生や自己破産をせずに済む可能性が高くなります。

当事務所では、借金問題に注力する弁護士により構成された破産再生チームを設けて対応に当たっております。

お困りの方は当事務所までどうぞお気軽にご相談ください。