廃業とは、借入金などの負債を返済できる余力のあるうちに、事業を自主的にやめることをいいます。

経営者は事業の継続発展のために尽力しているものですが、どうしても事業が上手くいかない、事業自体は上手くいっているが後継者が見つからない、といったことから、事業継続の見通しが暗くなってしまうこともあります。

そうした場合、早めに廃業を決めてしまうことも選択肢に上がってきます。

適切な時期に廃業できれば、取引先、金融機関などに大きな迷惑をかけることなく、経営者自身にとっても負担の少ない形で、事業を終わらせることができます。

適切な時期に廃業について判断できるためには、予め廃業に関する基礎的な知識を得ておくことが肝心です。

この記事では、廃業とは何か、廃業と倒産・引退・閉店との違い、廃業の理由と背景、廃業のメリット・デメリット、手続きの流れ、廃業を回避するポイントなどについて解説しています。

皆様の経営判断の一助となりましたら幸いです。

目次

廃業とは

廃業とは、借入金などの負債を自力で清算し、自発的に事業をやめることをいいます。

廃業とは、借入金などの負債を自力で清算し、自発的に事業をやめることをいいます。

負債などが少なく、倒産手続きを行わなくとも事業を清算できる場合には、「廃業」により事業を終わらせることができます。

廃業と倒産、引退、閉店との違い

これに対し、「倒産」は、債務が大きすぎて支払いが難しくなり、法的整理(破産、民事再生等)、私的整理といった倒産手続きを経て事業を終わらせる(又は再生させる)ことをいいます。

自力では債務を返済しきれない点が、廃業とは異なります。

倒産について、詳しくは以下のページをご覧ください。

「引退」は、社長などの経営者がその職を辞することです。

引退は、経営者個人の進退に関わることであり、事業自体と直接関連することではありません。

もちろん、経営者の引退により廃業、倒産に至る場合もありますが、後継者に後を任せ、事業自体は続く場合もあります。

「閉店」は、個別の店舗での営業を止めることを意味しています。

複数店舗を展開している事業の場合、一部の店舗が閉店しただけでは、事業自体の継続には影響しません。

ただし、1店舗のみで営業している場合には閉店により事業も終了しますし、営業している全店舗を閉店する場合にも事業は終了することになります。

事業終了の際には、状況によって、廃業又は倒産の手続きを選択して行うことになります。

廃業を考える理由と背景

廃業に至る背景

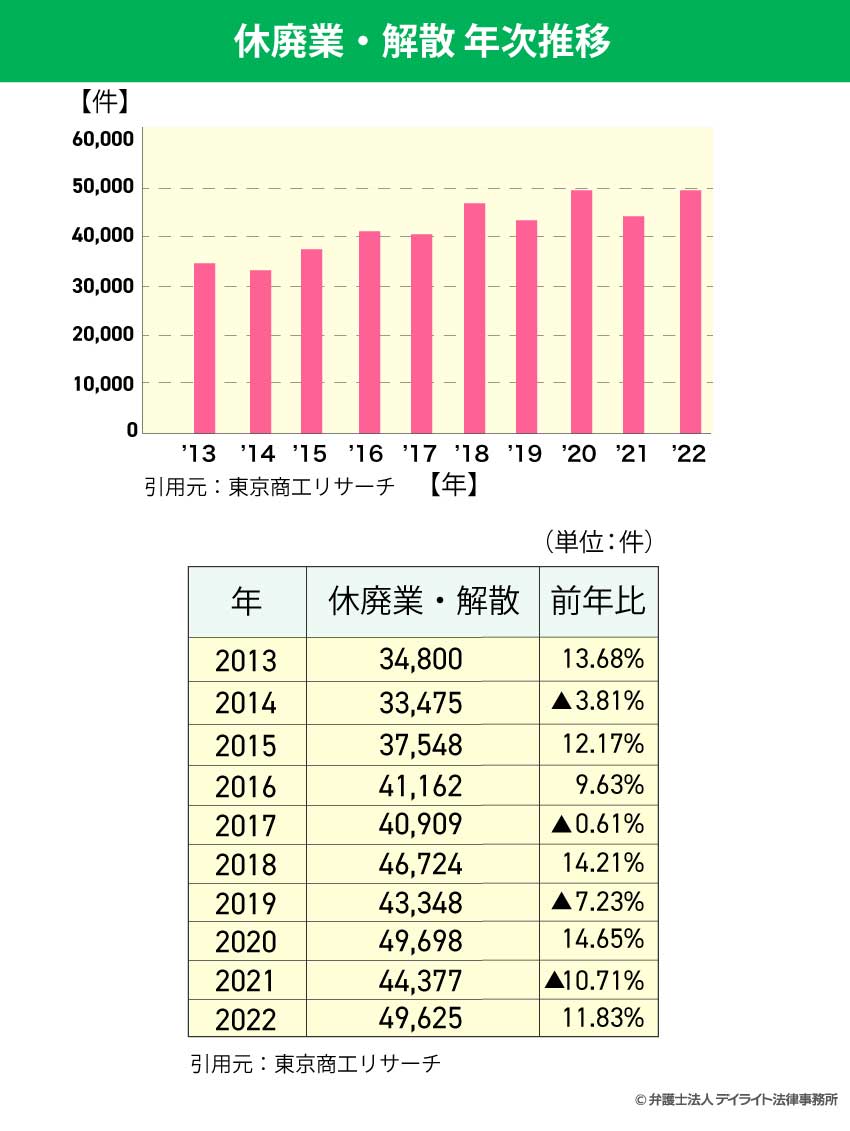

近年、休廃業・解散の件数は増加傾向にあります。

2013年には3万4800件だった休廃業・解散の件数は、2022年には4万9625件と約1.4倍に増加しています。

2021年には、新型コロナウイルス感染症拡大に関連する資金繰り支援の効果もあり、休廃業・解散件数は4万4377件と前年より減少(前年比-10.7%)していたのですが、2022年には上記のとおりとなり、増加に転じています。

これは、新型コロナウイルス感染症拡大への対策として行われた、いわゆる「ゼロゼロ融資」(実質無利子・無担保融資)が返済時期を迎えるなど、企業への支援策が縮小してきたことを背景に、業績の改善が見込めない企業などが休廃業・解散の決断を下しているためと思われます。

引用元:2022年の「休廃業・解散」4.9万件、2年ぶり増加 コロナ支援縮小のなか、黒字率が過去最低の54% ~ 2022年「休廃業・解散企業」動向調査 ~|東京商工リサーチ

廃業に至る理由

廃業に至る理由としては、主に次のようなものが考えられます。

事業の先行きが暗い

経営している事業の先行きに明るい材料が見いだせない場合、無理をして借金などを抱えてしまう前に、と廃業を決断する場合があります。

後継者が見つからない

日本社会全体で高齢化が進んでいますが、経営者についても同様のことが起こっており、高齢の経営者の方が多数おられる状況になっています。

しかし、年を重ねると、経営を続けることが難しくなる日がいずれやってきます。

その時に後継者が見つからないと、廃業して事業を畳むしかなくなってしまいます。

廃業のメリットとデメリット

| メリット | デメリット |

|---|---|

|

|

廃業のメリット

負債を抱える前に事業を終わらせることができる

適切なタイミングで廃業を決断できれば、負債が資産を上回る状態(債務超過)に陥ってしまう前に事業を終わらせることができます。

債務超過になってしまうと、借入先や取引先、従業員、連帯保証人などの関係者に多大な迷惑をかけてしまいますし、経営者が連帯保証人となっている場合、経営者自身の生活にも大きな影響を及ぼします。

そのため、負債を抱える前に事業を終わらせることができるのは、廃業の大きなメリットになります。

債務を清算して余った資産があれば、経営者(株主)のものとして手元におくこともできます。

経営から解放される

経営者として事業を営むことには、多くの負担、プレッシャーが伴います。

事業が順調でなければなおさらでしょう。

廃業してしまえば、こうした経営者としての負担はなくなります。

法人として税金を支払う必要がなくなる

法人として事業を続けていると、赤字の場合でも、法人住民税の均等割が課税されてしまいます。

廃業ができれば、こうした課税もなくなります。

役員登記をする必要がなくなる

法人として存続している限り、役員の任期満了時期に取締役再任の登記をする必要があります。

登記をするには、毎回、司法書士費用、登記手続費用などがかかります。

しかし、会社の解散・清算をすれば、それ以降、この役員登記をする必要がなくなります。

決算報告書の作成・確定申告が不要になる

法人では、定期的に決算報告書を作成し、確定申告をすることが必要です。

廃業してしまえば、精算後はこれらの作業負担、作成費用もなくなります。

廃業のデメリット

手続きに費用がかかる

法人を廃業させる(解散・清算する)場合、官報公告費用、解散登記などの登記費用、清算手続き費用などが必要となります。

従業員、取引先に影響が出る

廃業してしまうと、従業員は失業してしまいます。

これまで頑張ってくれた従業員への影響を最小限にするため、再就職支援を行う必要が出てくる場合もあります。

取引先にも、売上げの減少、調達先等の喪失といった影響が出ます。

事業用資産、築いてきた信用を失ってしまう

廃業すると、事業用資産は手放すことが多いでしょう。

特に、法人が廃業し、解散・清算を行う場合は、法人自体がなくなってしまいますので、事業用資産を廃業前と同じように保有し続けることはできません。

また、事業を通して培ってきた信用も、廃業することで失ってしまうことになります。

許認可を失う

許認可が必要な事業を法人で行っていた場合、法人が廃業すれば、得られていた許認可を全て失ってしまいます。

そのため、再度同内容の事業を始めようとする場合には、再度許認可を取り直さなければなりません。

法人の廃業の手続きの流れ

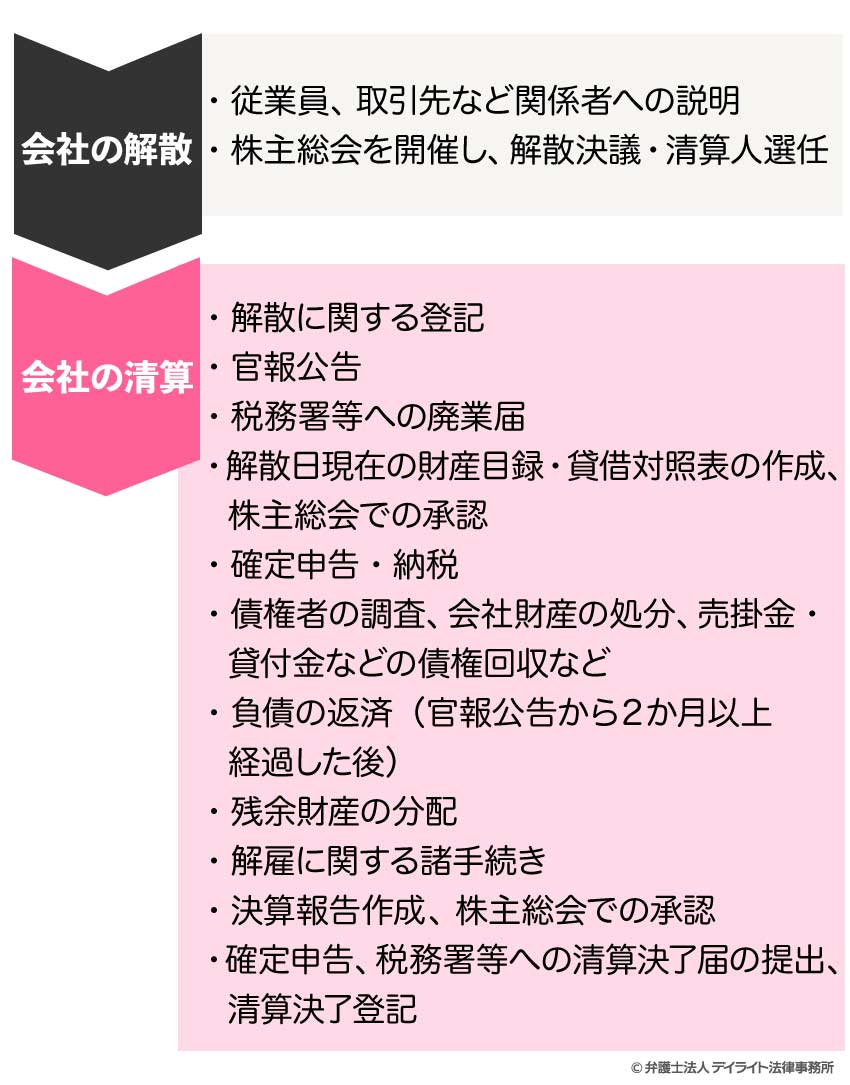

法人が廃業する場合、手続きとしては会社の解散・清算を行います。

それぞれの手続きの流れについて簡単に解説します。

会社の解散

廃業することを決めたら、会社の解散に向けて動き出します。

まずは、営業を終了させる日の目安を決め、取引先、従業員などへの挨拶・説明をします。

ただし、状況によっては、早くに説明をしすぎると、情報が漏れて混乱を来すおそれもあります。

廃業に関する連絡は、弁護士などの専門家にも相談しながら慎重に行いましょう。

法的な手続きとしては、株主総会を開催して解散決議をし、清算人の選任も行います。

会社の解散について、詳しくは以下のページをご覧ください。

会社の清算

解散を行ったら、次に会社の清算を行います。

会社の清算では、株主総会で選任された清算人により、残っている資産の処分と債務の清算などを進めていきます。

清算の手続きではまず、清算人が、解散に関する登記、官報公告を行います。

官報での公告期間は2か月以上は必要で、その間は、債権者への弁済はできません。

登記完了後には、税務署、都道府県税事務所及び市町村に、廃業届を提出します。

また、清算人は、解散日現在の財産目録と貸借対照表を作成し、株主総会で承認してもらって、確定申告・納税を行う必要もあります。

その後、清算人は、債権者の調査、会社財産の処分、売掛金・貸付金などの債権の回収、負債の返済などを進め、財産の清算をしていきます。

負債を返済して、残った財産(残余財産)があれば、株主に分配されます。

従業員を解雇することになるので、退職金、解雇予告手当の支払い、離職票の発行、税金関係、社会保険関係の処理も必要となります。

諸手続きが終わると、清算人は決算報告を作成します。

決算報告が株主総会で承認されると、会社の法人格は消滅してしまいます。

その後、清算人は、確定申告、税務署等への清算決了届の提出、清算決了登記の申請などを行い、清算手続きを終了させます。

会社の清算に関する詳しいことは、以下のページで解説しています。

個人事業主の廃業の手続きの流れ

個人事業主の場合、事業の内容、規模、経営状況などによって、手続きは様々です。

個人事業主の場合、事業の内容、規模、経営状況などによって、手続きは様々です。

ここでは、一般的な手続きをご紹介します。

廃業届を出す

個人事業を廃業する場合は、税務署に廃業届を提出する必要があります。

廃業届は、廃業してから1か月以内に提出します。

廃業届の書き方・出し方

廃業届は、書面でも提出できますし、e-Taxソフトで作成・提出することもできます。

書面で作成した場合は、納税地を所轄する税務署長に、郵送又は持参して提出します。

e-Taxソフトでの作成方法、出し方、書面データのダウンロード方法、書き方などについては、以下の国税庁のWEBサイトに掲載されています。

参考:A1-5 個人事業の開業届出・廃業届出等手続|国税庁 (nta.go.jp)

青色申告の取りやめ届出書

青色申告をしていた場合は、青色申告の取りやめ届出書の提出も必要です。

青色申告の取りやめ届出書は、以下のサイトからダウンロードできます。

参考:A1-12 所得税の青色申告の取りやめ手続|国税庁 (nta.go.jp)

事業廃止届出書

消費税の課税事業者(課税事業者を選択している場合を含む)の場合、廃業する事業のほかに課税売上に当たる所得(不動産所得等)がない場合は、事業廃止届出書も提出します。

事業廃止届出書は、以下のサイトからダウンロードできます。

参考:D1-14 事業廃止届出手続|国税庁 (nta.go.jp)

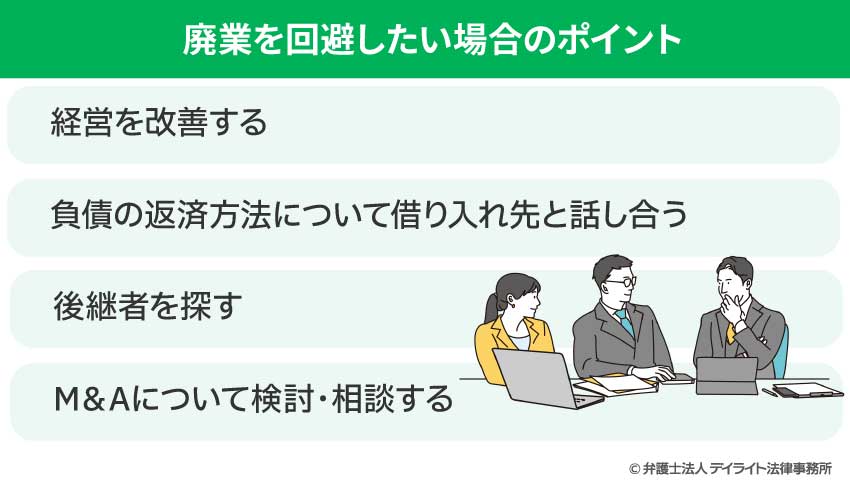

廃業を回避したい場合のポイント

廃業には相応のデメリットもあるため、できれば回避して事業を続けたい、という経営者の方もおられると思います。

廃業を回避したい場合の対処のポイントとしては、次のようなものが挙げられます。

経営を改善する

廃業を考える原因の大多数は、経営の不振にあります。

経営状況を改善できれば、廃業を回避することも可能です。

ただ、経営者の方は、廃業を考えるまでには既に、できるだけの手立てを講じて経営の改善を試みてこられている場合が多いでしょう。

そのような場合、会社内部の方だけでは、有効な改善策を導き出すことが難しいかもしれません。

内部やOBのしがらみにより、有効な手立てを実行に移すことができない場合もあるかもしれません。

そのようなときは、外部のコンサルタントなどに相談してみましょう。

相談先としては、弁護士、税理士、公認会計士、中小企業診断士、経営コンサルタントなどがあります。

外部のコンサルタントなどであれば、内部では考え出せなかった改善策を提案してくれる可能性があります。

また、しがらみがある場合にも、外部のコンサルタントなどの意見としても提案してもらうことで、関係者を説得して施策を実行に移せるかもしれません。

負債の返済方法について借り入れ先と話し合う

負債の返済負担を少し軽くすることができれば、資金繰りが改善し、廃業しなくても済む場合もあります。

そのような場合には、借り入れ先と話し合い、返済期限を延長してもらって返済回数を増やしてもらう(=月々の支払い額を減らしてもらう)ことができるよう交渉してみましょう。

交渉の際には、税理士や弁護士にも相談してみることをお勧めします。

そうすれば、交渉のサポートをしてもらえますし、経営・資金繰りに関するアドバイスなどを受けることもできます。

当事務所による資金繰りのサポートについては、以下のページで詳しく解説しています。

後継者を探す

経営者の加齢、病気などにより事業を続けることが困難になった場合は、後継者を探すことで廃業を回避することが考えられます。

小規模な事業では、親族に経営を引き継いでもらうことを検討することが多いです。

ただ、近年は、経営者の子供などの親族が経営を承継したがらない、経営者自身も子どもに経営を継がせたいと考えていない、というケースも増えています。

そのような場合は、役員・従業員、社外の人物など親族外の人に事業を引き継いでもらうことも考えましょう。

事業承継については、以下のページもご覧ください。

M&Aについて検討・相談する

ご自身では事業を継続できそうにない場合でも、M&Aで事業を売却すれば、事業自体は継続することができる場合も多くあります。

事業自体を継続することができれば、従業員の雇用を守ることも可能になりますし、取引先への影響も回避できます。

それに、長年守ってきた事業を残すこともできます。

まずは、M&Aに詳しい弁護士などに相談してみましょう。

M&Aについては、次のページでも解説しています。

負債を返済できない場合の手続き

廃業は、背負っている負債を全て返済できる場合に行うことができる手続です。

負債を返済できない場合は、法人の場合は倒産手続き、個人の場合は債務整理手続きを行わなければなりません。

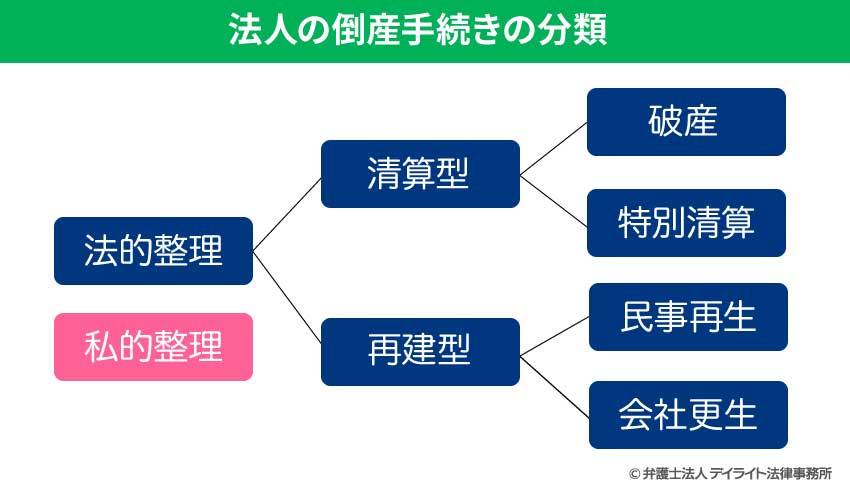

法人の倒産手続きには、以下のものがあります。

- 破産

- 特別清算

- 民事再生

- 会社更生

- 私的整理

このうち、私的整理以外の破産、特別清算、民事再生、会社更生は、法的に手続きが決まっており、法的整理と言われます。

法的整理のうち、破産、特別清算は、会社の財産を処分して返済に充てる手続きになります。

これらの手続きは、終了すると法人の法人格がなくなってしまい、法人が消滅するので、清算型と呼ばれています。

これに対し、民事再生、会社更生の場合、債務の減額、支払期限の延長などによって支払い負担を軽くし、事業の再建を図る手続きとなっており、再建型の手続きと呼ばれています。

これらの手続きでは、手続終了後も法人は存続します。

私的整理は、債権者との個別の協議・和解によって返済負担の軽減を図っていく手続きとなります。

法人の倒産手続きの分類を図にすると、以下のようになります。

個人事業主や会社の連帯保証人となっていた経営者の場合は、個人として債務整理を行います。

債務整理には主に、以下の3つがあります。

- 自己破産

- 個人再生

- 任意整理

それぞれの手続きについて簡単に解説します。

法人の場合

破産

破産とは、裁判所に申し立てて、会社の財産を処分して債権者への返済に充て、最終的には法人の法人格を消滅させてしまう手続きです。

破産手続きは、法人が支払不能又は債務超過に陥っている場合に行われます。

法人が破産した場合、裁判所によって破産管財人が選任されます。

そして、破産管財人により、債権者の調査、財産の調査・処分、債権者(金融機関、取引先など)への支払い(配当)が行われます。

破産手続きが終われば、法人自体がなくなりますので、返しきれなかった負債も帳消しになるというメリットがあります。

また、破産管財人には否認権というものもあり、経営者が流出させた会社の財産を取り戻して返済に充てさせることもできます。

私的整理と異なり、債権者全員の同意がなくても進めることができる、債権者が平等に扱われる、といったメリットもあります。

ただ、破産をしてしまうと、その法人は消滅してしまうので、

- それまで築いてきた信用・取引関係を失ってしまう

- 従業員を全員解雇することになる

というデメリットもあります。

経営者が会社の連帯保証人となっている場合は、会社が破産すると経営者に支払いを請求されてしまうので、自己破産が必要となることが多い、というデメリットもあります。

自己破産することになると、経営者の個人としての財産(持ち家、車、預貯金など)を大半失ってしまうことになります。

また、法人が破産するための費用も決して安くはありません。

会社の規模にもよりますが、最低でも100万円から150万円は必要になると考えておく必要があります。

法人の破産について、詳しくは以下のページをご覧ください。

特別清算

株式会社が解散して清算している際に、債務超過のおそれが認められた場合、特別清算の手続きを行うことができます。

特別清算をする場合、破産と同じく、会社の財産を処分し、債権者に分配して、最終的に法人格を消滅させることになります。

ただ、破産管財人のような裁判所に選任された管財人などは置かれない点が、破産手続きとは異なります。

対象となる会社は、清算中の株式会社のみとなります。

なお、特別清算では、破産手続きほどに債権者の平等が重視されず、より柔軟な分配をすることができます。

特別清算については、以下のページで詳しく解説しています。

民事再生

民事再生とは、裁判所に申立てをし、民事再生法に則った手続きを行って、再生計画を作成して裁判所の認可を得て、この再生計画に従って事業の再建を進める手続きです。

民事再生の場合、原則として経営陣の交代は行われず、従来の経営陣が残って再建を進めていくことになります(ただし、債権者の納得を得るため、経営者の交代が必要となる場合もあります。)。

また、全債権者の同意がなくとも手続きを進められるので、一部の債権者の反対があったために私的整理ができなかった場合にも活用できます。

ただ、

- 内容担保権の行使を当然に阻止することはできない

- 民事再生手続中は債権者に弁済ができないため信用が毀損する

- 民事再生手続中は借入れ、信用取引ができず、資金繰りが悪化する

- 費用が数百万円以上と高額

といったデメリットもあります。

民事再生については、以下のページでも解説しておりますので、どうぞご覧ください。

会社更生

会社更生とは、裁判所を利用し、会社更生法に従った手続きを経て、会社の再建を行う手続きです。

会社更生は、株式会社のみが行うことができる手続きです。

会社更生をすると、原則として裁判所に選任された管財人に会社の財産の管理処分権、事業経営権が移ることになり、経営陣は退陣します。

会社更生では、担保権者による担保権の行使が制限されるので、より多くの会社財産を保ちながら再建を進めることが可能になります。

ただ、一般的に管財人が複数選ばれることなどもあり、会社更生の手続費用は莫大なもの(数千万円)になります。

そのため、事実上、利用できるのは比較的規模の大きい会社だけとなっています。

会社更生を行うと、100%減資を行うことになるので、元から株式を有していた株主は権利を失ってしまいます。

私的整理(任意整理)

私的整理(任意整理)とは、裁判所や特別な法律上の手続を利用することなく、債権者との間で直接交渉し、債務の減額・免除や支払期限の延長を実現していく手続きです。

私的整理では、法的整理と異なり、全債権者を対象にする必要がありません。

そのため、金融機関などの借入先のみを対象として交渉し、取引先は対象外とすることができます。

こうすることで、取引先からの信用を傷つけることなく、返済負担を軽くすることができます。

また、私的整理ができれば、裁判所に支払う予納金も必要なくなるので、手続費用を低く抑えることができます。

一方で、債権者が同意してくれなければ私的整理が行えないというデメリットがあります。

債権者からしても、裁判所などが関与していないため、他の債権者の間の公平性、手続きの透明性が担保されていない点に難点があります。

ただ、公平性、透明性の問題に関しては、これらを克服するために「私的整理に関するガイドライン」などが策定されており、これに従った私的整理も広く行われています。

私的整理(任意整理)、私的整理に関するガイドラインなどについては、以下のページでより詳しくご説明しております。

関心のある方は、どうぞご一読ください。

個人事業主の場合

自己破産

自己破産は、個人である債務者自身が、裁判所に申立てをして行う破産手続きです。

法人の破産の場合と同様、破産管財人が選任され、債権・財産の調査、財産の処分、得られた金銭の分配(配当)が行われます。

これにより、債務者名義の持ち家、車、預貯金などの財産は処分されてしまいます。

ただし、一定の財産については、自由財産として、破産後も保有することを許されます。

配当の終了、廃止などにより破産手続きが終了すると、残った債務を帳消し(免責)にする手続き(免責審尋など)が行われます。

免責手続きを経て免責決定が出されると、破産手続きをしても返済しきれなかった借金などの債務がなくなり、新しく再出発することができます。

なお、自己破産をすると、一定の職業、資格に就くことが制限されてしまうので、注意しなければなりません。

自己破産について、詳しくは以下のページをご覧ください。

個人再生

個人再生は、裁判所に申し立てて、借金を一定のルールに従って減額し、返済期限も3~5年に延長してもらう手続きです。

個人再生の大きなメリットは、住宅ローンだけは全額返済することができ、持ち家を失わなくて済むことです。

借金額も、5分の1から10分の1と大幅に減額されます。

ただ、個人再生は負債額の比較的少ないケースしか対象となっておらず、借金額(連帯保証責任額を含む。)が5000万円(住宅ローンを除く。)を超えると利用できなくなります。

また、3~5年間をかけて残った借金を返済する見込みがなければ個人再生はできないため、安定収入が必要となります。

なお、個人再生では、自己破産のような資格制限はありません。

個人再生については、以下のページをご覧ください。

任意整理

任意整理とは、裁判所を通すことなく、債権者と直接話し合って、債務の減額、支払期限の延長などを行っていく手続きです。

任意整理では、利息、遅延損害金の一部減額、返済期限の3~5年程度への延長ができる可能性があります。

そのため、成功すれば、月々の返済額を大幅に減らすことができます。

他にも、対象とする債務を比較的自由に選ぶことができるため、

- 住宅ローン、車のローンは対象外として、持ち家、車を守ることができる

- 連帯保証人が付いている債務は対象外とし、連帯保証人に請求されないようにする

- 友人、親族からの借金は対象とせず、約束どおりに返済できるようにする

といったことが可能です。

任意整理について、詳しくは以下のページをご覧ください。

「ブラックリスト」について

個人として自己破産・個人再生・任意整理といった債務整理をした場合、信用情報(個々人のお金の貸し借りに関する情報)に「債務整理をした」との事故情報(マイナスの情報)が掲載されてしまいます。

こうした状態を、俗に「ブラックリストに載った」状態といいます。

ブラックリストに載ってしまうと、5~10年程度の間、

- 金融機関や貸金業者からお金を借りられなくなる

- カードローンが使えなくなる

- クレジットカードが使えなくなる

- 携帯電話の分割払いができなくなる

- 住宅ローン、車のローンも組めなくなる

といった影響が出てきます。

ブラックリストについて、詳しくは以下のページをご覧ください。

まとめ

今回は、廃業について、手続きの流れ、メリット・デメリット、廃業回避のための対応策、倒産に至った場合の手続きなどについて解説しました。

廃業は、適切に決断できれば、ご自身にとっても周囲にとっても有利な手続きになります。

しかし、一生懸命守ってきた事業を廃業する決断には、難しいものがあるのも事実です。

そのため、廃業を考える際には、早めに弁護士など外部の専門家に相談することが重要になります。

客観的な視点から、事業の継続を模索できないか、廃業以外の選択肢はないか、について、共に考えてくれる専門家に巡り合えれば、大変心強いものとなります。

事業内容を精査して、倒産手続きが必要であると判明した場合にも、事前に弁護士に相談していれば、スムーズに手続きを進めることができます。

当事務所では、企業法務部を設置し、廃業に伴う労働問題、税金問題、知的財産の問題、M&Aに関する相談対応、廃業を回避するための経営コンサルティング、資金繰りのサポートなども行っております。

破産再生チームも設けており、倒産処理が必要となった場合についても、企業・個人を問わず対応することが可能です。

お困りの方は、ぜひ一度当事務所までご相談ください。