原則として、アイフルの借金については自己破産することができます。

そして、自己破産ができれば、アイフルからの借金を返済する必要はなくなります。

アイフルからの借金で自己破産をすべきかどうかは、自己破産のメリットとデメリットを比較して検討することになります。

また、自己破産をする場合には、以下のような条件を満たす必要があります。

- 支払不能の状態であること

- 免除できない事情(免責不許可事由)がないこと

以下では、アイフルの借金で自己破産をする場合のメリット・デメリットや、自己破産をするための条件、破産のポイントなどについて詳しくお伝えしていきます。

目次

アイフルからの借金で自己破産できる?

原則として、消費者金融であるアイフルからの借金の返済ができなくなった場合、自己破産をすることができます。

アイフルで自己破産をすると、原則として借金の返済が免除されることになります。

しかし、一方で、自己破産にはデメリットもあるため、他の債務整理手続きをとれないかどうかは、弁護士に相談して慎重に検討することが重要となります。

アイフルの借金で自己破産するときのメリット・デメリット

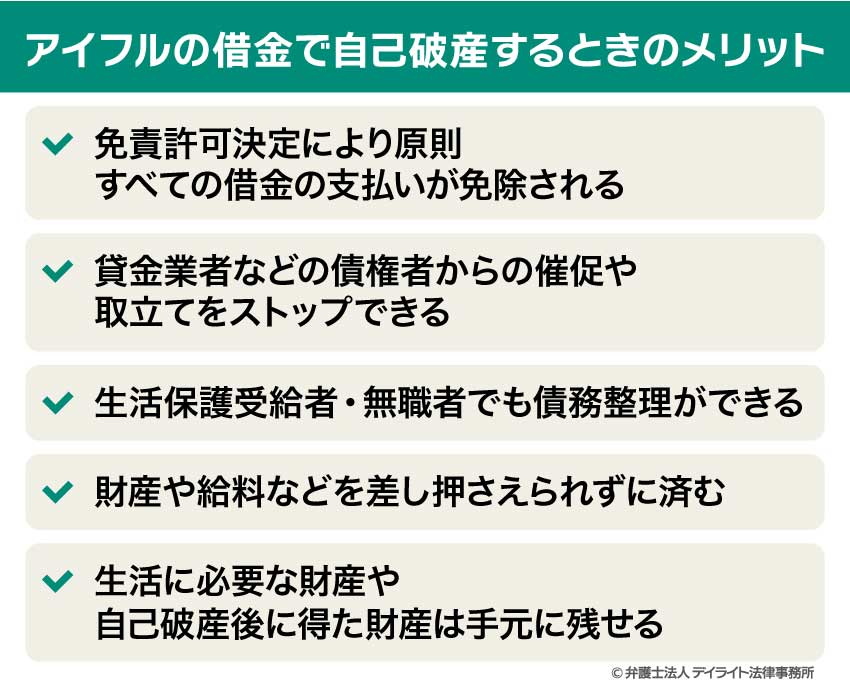

メリットについて

アイフルの借金が返せなくなり自己破産をする場合には、次のようなメリットがあります。

以下、それぞれのメリットについて詳しくお伝えしていきます。

免責許可決定により原則すべての借金の支払いが免除される

自己破産を申し立てた人(債務者)が、免責許可決定を得られると、原則としてすべての借金の支払い義務が免除されることになります。

免責許可決定とは、裁判所が破産者の借金を免除する決定のことです。

破産とは「破産手続き」と「免責手続き」をあわせたものです。

債務者が自己破産をしても自動的に免責になるわけではなく、裁判所に申し立てをして、審議を行い許可されて初めて免責が認められます。

免責許可決定を得るには、破産手続を進めるための条件を満たし、「破産手続開始決定」を受ける必要があります。

免責手続きに入ると、裁判所が破産者の方を免責し債務を帳消しにしてもよいかどうかを判断し、これを許可するか不許可とするかを決定することになります。

免責許可決定が出された場合には、官報に掲載されてから2週間前後で確定し、免責確定1ヶ月後には免責許可確定証明書を申請できるようになります。

以上のとおり、免責許可決定が確定すると、破産者は破産手続による配当を除き、税金などの免除できないもの以外のすべての破産債権について、その責任を免れることができるのです。

貸金業者などの債権者からの催促や取立てをストップできる

自己破産の手続きを弁護士などの専門家に依頼すると、アイフルからの督促や取立てがストップします。

弁護士が自己破産の依頼を受けた場合、銀行や消費者金融、カード会社などといった債権者に対し、速やかに「受任通知(じゅにんつうち)」を発送します。

この受任通知とは、弁護士が依頼者(破産される方)からの依頼を受け、借金の整理に関する業務を受任したことを通知する文書のことを指します。

この書面を債権者が受領すると、債権者は依頼者に対し、直接に連絡して取り立てを行うことを禁止されます(貸金業法21条1項9号)。

アイフルは貸金業者であるため、上記のような貸金業法の規制を受けることになります。

もし債権者が上記の規定に違反した場合は、2年以下の懲役もしくは300万円以下の罰金のいずれか、またはその両方が科される可能性があります(貸金業法条の3第1項3号)。

以上のとおり、自己破産の手続きを弁護士に依頼した場合には、貸金業者などからの電話やFAX、郵便、あるいは直接自宅に訪問するといった行為がなくなるため、生活の安定を取り戻しやすくなるでしょう。

生活保護受給者・無職者でも債務整理ができる

生活保護を受給している方や、失業中で無収入の方であっても、自己破産をすることができます。

自己破産するために「生活保護を受給していないこと」という条件を備えている必要はありませんし、生活保護を受けるために「過去に自己破産したことがないこと」という条件を備えている必要もありません。

したがって、自己破産しても、生活保護が打ち切られるようなことはありませんし、過去に自己破産した経験があるからといって生活保護が受給できないということもありません。

むしろ、生活保護を受給している方が自己破産を申し立てる際には、費用の支払いが免除・若しくは猶予されるというメリットがあります。

財産や給料などを差し押さえられずに済む

破産手続開始決定が出ると、債権者はそれ以降、判決などの債務名義を取得していたとしても強制執行で財産(給料や預金等)を差し押さえに行くことが出来なくなります(破産法第42条)。

自己破産の申し立てをし裁判所が破産手続の開始決定を行うと、すでに開始されている強制執行手続は、効力を失います。

したがって、裁判所による破産の開始決定がなされると、債権者は、給与等の差押えを行うことができないこととなります。

具体的な手続きとしては、破産管財人が、強制執行を許可した裁判所に対し、破産の開始決定が出たことを上申することによって、給与の差押えをとめることができます。

生活に必要な財産や自己破産後に得た財産は手元に残せる

自己破産では、借金の清算を目的に、破産者が所有する一定以上の価値のある財産は回収され、債権者に配当されます。

しかし、すべての財産を失うわけではありません。

自己破産は、債務者の経済的再起が目的ですから、生活の立て直しに必要な財産は手元に置いておくことができます。

このような財産のことを「自由財産」といい、具体的には以下のようなものが該当します。

- 99万円以下の現金

- 法律で差し押さえが禁止されている財産(日用品や生活に必要な衣服や家具、家電製品といった家財道具、給料債権の4分の3、確定拠出型年金等の年金、退職金共済、失業保険、年金を受給する権利や生活保護費を受給する権利など)

- 破産手続開始後に取得した財産(新得財産)

- 破産管財人が破産財団から放棄した財産(売却不能な財産や、売却しても費用倒れになる財産など)

なお、自己破産をする場合のメリット・デメリット、自己破産のための費用や手続きの流れなどについては、以下の記事で詳しく解説しております。

気になる方はぜひ参考にされてください。

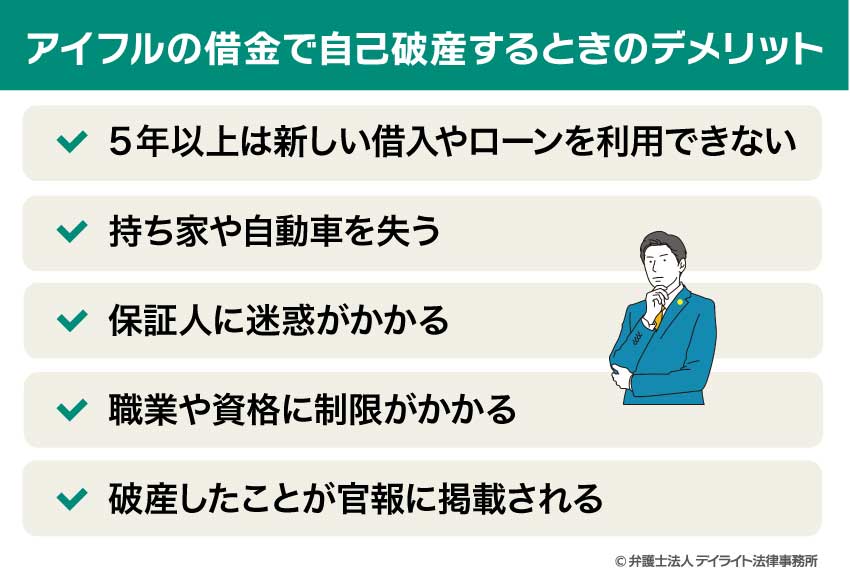

デメリットについて

アイフルの借金で自己破産をする場合のデメリットについては、以下のようなものがあります。

以下、それぞれのデメリットについて解説していきます。

5年以上は新しい借入やローンを利用できない

自己破産をすることで、自己破産をしたという情報が信用情報機関に掲載されることになります。

信用情報機関とは、キャッシングや住宅ローン、クレジットカードなどの利用審査にあたり、個人の支払能力や信用能力に関する情報を登録、共有するための機関のことです。

キャッシングやクレジットカードの発行などの際、カード発行会社や金融機関は、顧客の信用能力を審査します。

このような審査の際に、信用情報機関の信用情報が確認されることになります。

当然、過去に金融事故を起こした人を審査に通したくはないため、事故情報が掲載されている期間は、借入れやクレジットカードの発行が難しくなります。

事故情報が掲載されている間、利用が制限されるものには、以下のようなものがあります。

- 各種ローンの利用

- 消費者金融の借入れ

- クレジットカードの発行

- 携帯電話の端末料金を分割払い(割賦契約)による購入

なお、信用情報機関は以下の3種類あり、情報機関によって事故情報の掲載期間は異なります。

- 株式会社シー・アイ・シー(CIC):自己破産の手続きから5年以内

- 株式会社日本信用情報機構(JICC):自己破産の手続きから5年以内

- 全国銀行個人信用情報センター(KSC):自己破産の手続きから7年以内

このように、ブラックリストに載ってしまった場合、原則として、各信用情報機関において定められた期間が経過してブラックリストが消えるのを待つ他なく、信用情報の回復を早めることはできません。

持ち家や自動車を失う

自己破産をすると、持ち家や自動車などの財産を失うことになります。

自己破産をする人が土地や建物などの不動産を所有している場合、原則として管財事件となります。

不動産は自由財産とは認められず、持ち家は破産管財人によって売却されることになります。

破産管財人が売却できなかった持ち家については、住宅ローンを貸している金融機関が競売の申立てをすることになります。

そのため、自己破産する場合には、原則として自宅を手放すことになり、住み続けたいという場合には、自己破産の手続きを選択できないおそれがあります。

また、自動車についても、処分対象となる可能性があります。

自己破産の際に、自動車が処分されてしまうかどうかは、その時点での自動車の価値や自動車ローンが残っているかどうかによって異なります。

一般的に自動車の価値が20万円を超えていると、処分の対象となります。

どうしても自動車を維持する必要がある場合には、その必要性を裁判所に説明して、自動車の価値分と同じ金額を破産管財人に支払うことで例外的に維持できる可能性があります。

なお、自動車の時価が20万円未満の場合は、原則としてそのまま維持し続けることが可能です。

保証人に迷惑がかかる

自己破産をすると、債権者から連帯保証人に対して借金の返済を請求されます。

連帯保証人は、これに応じて返済する義務があるため、何も対処しなければ支払いをしなければなりません。

ちなみに、自己破産手続きが終わると破産をした本人の借金がゼロになるから、連帯保証人である自分も返す必要がなくなると考えている方もおられるかもしれませんが、それは誤りです。

たしかに、自己破産手続きが終了すれば、基本的にはこれまでの借金が帳消しになります。

しかしながら、免責によって借金が帳消しになるのは破産をした本人だけです。

つまり、借りた本人の借金だけが帳消しになり、連帯保証人は依然として返済しなければならない状態が続くことになります。

借りた本人が自己破産し、連帯保証人が債権者から請求を受けた場合、連帯保証人には返済すべき義務があるので、請求から逃れることは出来ません。

どうしても資力的に返済ができない場合、連帯保証人も自己破産を検討しなければなりません。

このように、自己破産をすると連帯保証人となっている方にも迷惑がかかることになります。

職業や資格に制限がかかる

自己破産したという事実が、欠格事由(その仕事に就くことが出来ない理由という意味です。)に当たる場合があります。

例えば、警備員の仕事が挙げられます。

自己破産した場合、一定期間は、警備業に就くことができなくなります。

その他、資格が制限される職業については、以下のようなものがあります。

- 弁護士

- 司法書士

- 行政書士

- 税理士

- 公認会計士

- 宅地建物取引士

- 土地家屋調査士

- 不動産鑑定士

- 社会保険労務士

- 中小企業診断士

- 公証人

- 後見人・後見監督人・保佐人・保佐監督人・補助人・補助監督人

- 遺言執行者 など

自己破産することで資格制限を受ける仕事は決して多くはありませんから、ほとんどの方は資格制限を気にせずに自己破産をすることができるでしょう。

また、仮に資格制限を受ける職種であったとしても、一定期間(多くの場合、半年前後です。)がたてば回復し(資格制限が解除され)ますから、再びその仕事に就こうと思えばできます。

なお、この際に資格を再度取り直す必要もありません。

ただし、会社に自己破産を隠して仕事を続けることはできませんので、資格制限のある仕事についている場合には慎重な判断が必要になります。

あなたが自己破産した場合、資格制限を受けてしまうのか、資格制限を受けたとしてどれくらい期間が経てば回復できるのかが不安な方におかれましては、一度弁護士に相談されることをお勧めいたします。

破産したことが官報に掲載される

自己破産をすると、破産者の名前などが官報に掲載されます。

官報とは、法律、条約、府省令などの法令のほか、国の広報、公告類等を掲載する国の機関紙のことをさした名称です。

破産者が官報に掲載される理由は、破産者にお金を貸している債権者に対して、自己破産することを知らせて、債権者が破産手続きに参加する機会を与えるためです。

官報には以下の内容が掲載されます。

- 事件番号

- 住所

- 氏名

- 決定の日付(時間)

- 主文(内容)

- 決定理由の要旨

- 免責意見申述期間

- 裁判所名

- 破産管財人

- 般異議申述期間

しかし、このデメリットを過度におそれる必要は全くないでしょう。

なぜなら、これまで再三述べてきたことと関係しますが、官報を日常的に読んでいる人などほぼいないからです。

そもそも官報の存在自体を知らない人が大半ではないでしょうか。

また、官報は毎日発行され、全国各地の破産者の情報が載っていますので、情報量が多いです。

字も小さいので、特定の個人の自己破産に関する記載を発見される可能性はほぼないといえます。

なお、自己破産のデメリットについては、以下の記事で詳しく解説しておりますので、ぜひ参考にされてください。

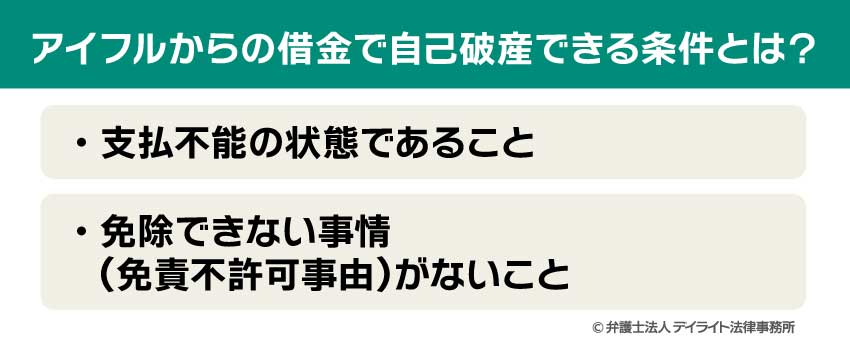

アイフルからの借金で自己破産できる条件とは?

アイフルからの借金の返済が苦しく、自己破産をするためには、以下の条件を満たす必要があります。

以下それぞれの条件について詳しく解説していきます。

支払不能の状態であること

裁判所に自己破産を認めてもらうには、支払不能の状態でなければなりません。

支払不能とは、債務者が、支払能力を欠くために、その債務のうち本来支払いをしないといけない期限が来ているものにつき、一般的かつ継続的に弁済することができない状態を指します(破産法第2条11項)。

自己破産をして借金を帳消しにすることが認められるのは、自己破産を希望する人が、自分の力で借金を返済していくことが不可能である(支払不能)と認められた場合に限られます。

つまり、負債総額に対して申立人の収入が高額であるほか、失業中であっても十分な預貯金があるなど、今後も返済を無理なく行っていけるような状態であれば、自己破産の申立てを行ったとしても、そもそも破産手続自体が開始しないことになりますので、借金を帳消しにすることもできません。

免除できない事情(免責不許可事由)がないこと

自己破産をした結果、借金を免除してもらえるかどうかは、申立てをできることと別の問題であり、免除には条件があります。

自己破産をして借金の返済義務を免除してもらうには、裁判所から免責許可をもらわなければなりません。

免除が認められない事情は、破産法という法律で定められており、免責不許可事由(原則として免責を認めてはいけない事情)といいます。

免責不許可事由があると、裁判所が免責を認めない可能性があります。

具体的には、以下のような事情がある場合には、免責不許可事由に該当します。

- 虚偽の申告による借入れ

- 名義貸し

- 転売行為(ゲーム機やブランド物をカードで買って質屋にすぐに売って現金化)

- 特定の人だけを優遇する返済(親族だけには借金を完済など)

- ギャンブル(パチンコ、競馬、オンラインカジノなど)

- 過度な買い物

- FXなどの過剰な投資

- 旅行、美容や飲食などの遊興費

- 破産手続での虚偽の説明、書類の破棄

こうした免責不許可事由がある場合には、形式的には借金の免除が認められないということになってしまいますが、実際には裁判官の裁量による免除という制度(裁量免責)が破産法に定められていて、そちらを使って免除してもらえることも少なくありません。

なお、自己破産の条件や破産を申し立てる際のNG行為などについては、以下の記事で詳しく解説しておりますので、ぜひ参考にされてください。

アイフルにおける自己破産以外の債務整理

任意整理

任意整理とは、弁護士が債権者と代理交渉し、将来利息のカットや長期分割払いにして毎月の支払額を下げるなどの和解(債権者との合意)をして、余裕を持って支払いが可能となる状況を目指すという債務整理手続きのことです。

具体的には、「和解後の将来利息をゼロにして、3〜5年程度の分割で支払いをする」という内容で債権者と合意することが一般的です。

なお、任意整理のメリットやデメリットについては、以下の記事で詳しく解説しておりますので、ぜひ参考にされてください。

個人再生

個人再生とは、借金の返済が困難になった人が、裁判所を利用して返済総額を減額し、残りの債務を免除してもらう債務整理手続きです。

個人再生手続には、次の2つの種類があります。

小規模個人再生手続

利用するためには、次の条件がそろっていることが必要です。

- 借金などの総額(住宅ローンを除く)が5000万円以下であること

- 将来にわたり継続的に収入を得る見込みがあること

給与所得者等再生手続

主に、サラリーマンを対象とした手続きです。

ただし、サラリーマンも小規模個人再生を利用することもできるため、この給与所得者等再生手続を利用するケースは限られています。

利用するためには、小規模個人再生手続きの条件にプラスして次の条件が必要となります。

- 収入が給料などで、その金額が安定していること

アイフルからの借金を減額できる?診断シミュレーター

債務整理といっても、今ある借金の金額や、収入、家族構成、持っている財産によってもどの方法がよいかは変わってきます。

最終的は、直接弁護士に相談して、具体的なアドバイスをもらった上で決めるべきですが、その前に、「自分はどの減額方法がよさそうか」、「弁護士に相談する前にまずは方向性を知りたい」、「とりあえず今知りたい」という方に弊所では、借金減額シミュレーターを用意しています。

先ほど解説しましたが、弊所は少しでもお役に立てるようにという思いでこのシミュレーターを掲載しておりますので、個人情報の入力は不要です。

また、質問に沿ってご回答いただければ、その場ですぐに結果が出るようになっております。

ぜひご活用ください。

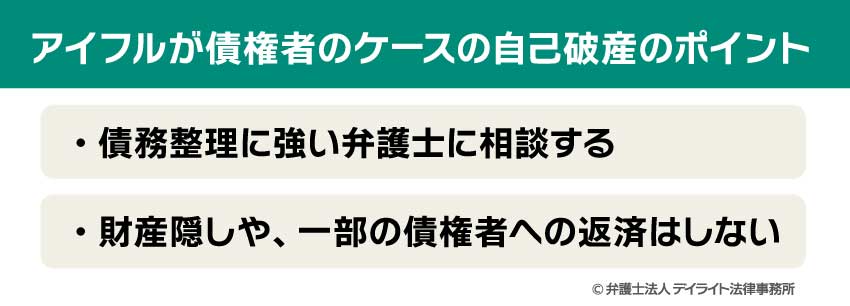

アイフルが債権者のケースの自己破産のポイント

債務整理に強い弁護士に相談する

自己破産の申立てはご自身で行うこともできますが、専門的な知識や複雑な手続きがあるため、債務整理に強い弁護士に相談することがおすすめです。

自己破産の手続きには、必要な書類が多く、不足や記載事項に不備があると、手続きが止まってしまうリスクもあります。

債務整理手続きをスムーズに進めて、早期に日常生活を回復するためにも、まずは、債務整理手続きの取り扱いが豊富な弁護士事務所に相談されるようにしてください。

財産隠しや、一部の債権者への返済はしない

自己破産をする際は、いわゆるタンス預金や宝石などの価値のある財産などを正直に申告することが重要です。

自己破産の場合、価値のある財産を手放す必要があります。

財産を手放したくない気持ちのあまり、自分名義の財産を家族名義にして、財産の処分を免れようとする方もいるでしょう。

しかし、この自分の財産を隠す行為が裁判所に知られてしまうと、破産の許可が降りなくなってしまう可能性があります。

また、親しい友人やお世話になっている方など、自己破産前に優先的に返済をしたいと考える方もいるでしょう。

しかし、破産法では、債権者平等というルールがあります。

そのため、一部の債権者だけに返済をする行為は偏頗(へんぱ)弁済にあたり、免責を受けることができなくなる可能性があるため注意しておく必要があります。

アイフルの自己破産についてのQ&A

![]()

アイフルで自己破産した場合、再契約はできる?

アイフルから借金が返済できず自己破産をした場合、「社内ブラック」の状態になっている可能性が高いでしょう。

社内ブラックとなっている場合には、アイフルを再度利用しようと思って申し込んでも審査で落とされることになります。

![]()

アイフルの滞納が続くとどうなる?

遅延損害金とは、借金の返済などを滞納した場合にかかる損害賠償金の一種です。

また、アイフルで返済を滞納してしまった場合、督促を無視して滞納を2ヶ月以上放置すると、次のようなリスクが生じます。

- 信用情報機関に事故情報が登録され、新しい借り入れができなくなる

- アイフルから残債の一括請求を受ける

- 裁判を起こされ、給与などが差し押さえられる

まとめ

アイフルからの借金が返せなくなった場合、自己破産することは可能です。

自己破産をすれば、原則として、アイフルからの借金の支払いが免除されます。

ただし、自己破産をすると、5年以上は他の借り入れやローンを組んだりすることができなくなったり、就ける職業に制限がでたりするなどのデメリットもあります。

ご自身のケースで自己破産以外にとれる手段がないのかどうかについては、債務整理に強い弁護士に相談してアドバイスをもらってください。

デイライトには債務整理チームが設置されており、債務整理専門の弁護士が複数在籍しております。

お困りの方はぜひデイライトにご相談ください。