弁護士法人デイライト法律事務所

「1回自己破産をしていますが、2回目の自己破産はできますか?」

「2回目の自己破産ですが、破産を認めてもらうための対策はありますか?」

「2回目の自己破産は費用が高くなりますか?」

弊所の破産再生チームでは、このような相談を多く受けています。

結論としては、2回目の自己破産も条件を満たせば免責を認めてもらう(借金の返済義務がなくなる)ことが可能です。

免責を認めてもらうために反省文の作成などの対策も有効な場合もあります。

もっとも、裁判所からの調査も厳しいものとなるため、1回目の自己破産と比べて2回目の自己破産の方が費用は高くなる傾向にあります。

これから、2回目の自己破産で免責が認められる条件や対策、費用について解説いたします。

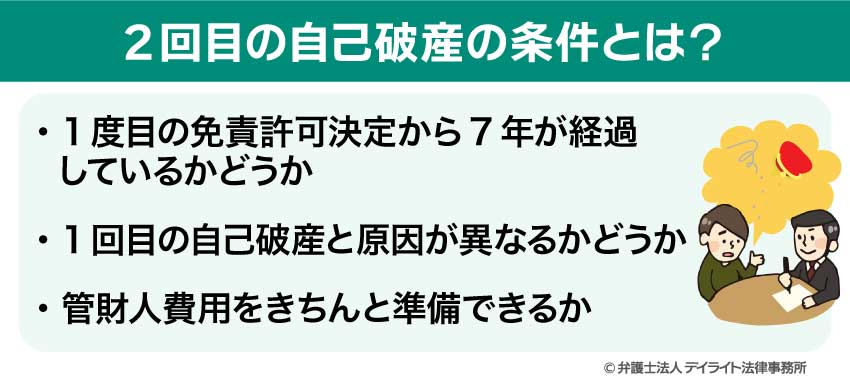

2回目の自己破産の条件とは?

実は、2回目の自己破産を申し立てることそのものは何の制限もありません。

しかし、個人の方が自己破産を申し立てる理由は借金を免除してもらうためです。

そして、自己破産をした結果、借金を免除してもらえるかどうかは、申立てをできることと別の問題であり、免除には条件があります。

免除が認められない事情は、破産法という法律で定められており、免責不許可事由(原則として免責を認めてはいけない事情)といいます。

2回目の自己破産に関する主なチェックポイントは以下のとおりです。

1度目の免責許可決定から7年が経過しているかどうか

1回目の自己破産による免除がなされてから7年が経過していない場合には、そのこと自体が免除が認められない事情として破産法で定められています。

そのため、1度目の破産から7年経っていない場合には、再度の借金の免除は難しいと考えてください。

しかし、自己破産をした場合には、自己破産後少なくとも5年間はブラックリストに載っていますので、そもそも新たに借入れをすること自体が難しいので、7年以内に2回目の自己破産の申請をするケースはそれほど多くないと思われます。

1回目の自己破産と原因が異なるかどうか

また、1回目の自己破産のときと同じ原因での自己破産の場合には、免除をしてもらうのが難しくなります。

なぜなら、1度自己破産を行って、借金の免除を認めてもらっているにも関わらず、同じ原因でまた借金を作って自己破産をするというのは、反省していないとみなされるからです。

そもそも自己破産というのは、本来返済しなければならない借金を国が払わなくてよいとする制度です。

お金を貸している側に迷惑をかけることになります。

逆の立場で考えてみるとイメージしやすいかと思いますが、お金を貸した相手が実は過去にも自己破産をしていたのに、今回もまた同じ理由で自己破産をして、借金の免除が2回も認められるのはどうでしょうか?

納得できないと思ってしまうでしょう。

裁判所としても、1回免除をしている上でさらにもう一度借金の免除をするに当たっては、厳しく、慎重に判断することになります。

このときに、2回目の破産が1回目と全く同じ理由であれば、2回目の破産は厳しく判断されることをしっかり押さえておきましょう。

特に、借金の原因が2回とも浪費やギャンブルなどの場合には、非常に厳しい状況です。

事前に弁護士と綿密に打ち合わせをして、対策を練ることが必要です。

例えば、

- 反省文を作成する

- 破産手続中の家計収支をしっかりと行う

- ギャンブル依存症の治療を行う

などです。

管財人費用をきちんと準備できるか

ここまで説明してきたとおり、2回目の自己破産の場合には、裁判所としても免除を認めるかどうかを判断するために、慎重に検討を行います。

そのため、裁判所では、書面での審査だけではなく、破産管財人を選任して、その人に面談などをして詳しく調査を行っています。

この手続を管財事件といいます。

2回目の自己破産ではほとんどのケースで管財事件となります。

この管財事件の場合には、管財人の費用を申し立てる人が用意しなければなりません。

この費用は、最低でも20万円は必要です。

ですので、こうした管財人の費用もきちんと準備できるかというのも2回目の自己破産にあたっては考えておかなければなりません。

先ほども少しご紹介しましたが、借金の免除をどのような場合に原則認められないかということについては、破産法に規定があり、これを免責不許可事由といいます。

主なものは、以下のものです。

- 虚偽の申告による借入れ

- 名義貸し

- 転売行為(ゲーム機やブランド物をカードで買って質屋にすぐに売って現金化)

- 特定の人だけを優遇する返済(親族だけには借金を完済など)

- ギャンブル(パチンコ、競馬、オンラインカジノなど)

- 過度な買い物

- FXなどの過剰な投資

- 旅行、美容や飲食などの遊興費

- 破産手続での虚偽の説明、書類の破棄

引用元:破産法|e-Gov法令検索

こうした免責不許可事由がある場合には、形式的には借金の免除が認められないということになってしまいますが、実際には裁判官の裁量による免除という制度が破産法に定められていて、そちらを使って免除してもらえることも多くあります。

実際には、2020年度の調査においては、自己破産を申し立てた事件のうち、免責が許可されたケースが96.85%とほとんどのケースで認められているため、自己破産が厳しいかもしれないとお考えの方も、一度自己破産にくわしい弁護士に相談をされた方が良いでしょう。

NGなケース

2回目の自己破産による借金の免除を認めてもらうにあたって、NGな対応をいくつかご紹介します。

反省をしていない

いくら事情があるとはいえ、1度だけでなく2度の借金の免除を求めるということは、お金に関して、やはり何らかの問題があるからこそです。

そのことに目を向けようとせず、「次は何とかなる」という考えだけでは、反省していないと評価されて、免除を認めてもらえない可能性があります。

虚偽の説明をして自分をよく見せようとする

自己破産をして破産管財人から面談で話を聞かれることになりますが、この際に、自分をよく見せようとして取り繕うのは危険です。

気持ちはわかりますが、自己破産の申し立てを行わないといけない状況になっているのは事実ですので、この段階で変に取り繕うことはやめましょう。

後々説明と違う事実が出てきてしまうと、虚偽の説明を行ったとして、新たな免責不許可事由を自ら作ってしまうことになります。

2回目の自己破産ができない場合の対処法

破産をしても免責が認められない場合には、借金を返済する義務が残ったままなので、自己破産以外の債務整理の方法を検討することになります。

その他の手段としては、個人再生と任意整理があります。

個人再生とは?

個人再生とは、将来の収入の中から原則として3年間の分割弁済を行い、残りの金額については免除を受けることができる手続です。

※借金総額が5000万円以下(住宅ローンなどは除く)であることが要件です。

個人再生の場合には、破産のような免責不許可事由はないので、破産をしても免責が認められない場合には個人再生を行うことも選択肢となります。

個人再生について詳しくは、こちらをご覧ください。

任意整理とは?

任意整理とは、弁護士が代理人となって、消費者金融をはじめとする債権者と借金の減額や支払い期限の変更などの交渉を行う手続です。

任意整理は、裁判所を通じて行う手続ではなく、あくまで弁護士と消費者金融などの債権者との交渉によって内容が定まりますので、免責不許可事由のようなものはありません。

そのため、破産をしても免責が認められない場合には任意整理を行うことも選択肢となります。

任意整理について詳しくはこちらをご覧ください。

2回目の自己破産についてのQ&A

![]()

2回目での法テラスを使える?

![]() 2回目の破産でも法テラスは使うことができます。

2回目の破産でも法テラスは使うことができます。

もっとも、過去に法テラスの分割金の未払いがある場合には、未払いの金額を支払わないと、法テラスから断られる可能性が非常に高いでしょう。

法テラスに未払いのある場合には、法テラスに未払いの費用を支払うか、法テラスを使わずに弁護士に依頼をする必要があります。

![]()

生活保護でも2回目の自己破産が認められる?

![]() 結論として、生活保護の方の2回目の自己破産でも免責が認められる可能性は十分にあります。

結論として、生活保護の方の2回目の自己破産でも免責が認められる可能性は十分にあります。

免責不許可事由がなければ、免責は認められます。

生活保護を受給していることそのものは、免責不許可事由とは一切関係はありませんので、生活保護を受けているから免責が認められないということにはなりません。

むしろ、生活保護は、健康で文化的な最低限度の生活を保障するものであるため、本来的には、借金を返済する余裕はないはずです。

そのため、生活保護の場合には、積極的に自己破産を検討すべきでしょう。

![]()

2回目の自己破産の場合の費用は異なる?

![]() 結論として、2回目の自己破産の方が、1回目の自己破産に比べて費用が高い傾向にあります。

結論として、2回目の自己破産の方が、1回目の自己破産に比べて費用が高い傾向にあります。

自己破産をするための費用には、弁護士に依頼するための弁護士費用と、裁判所に収める費用などの実費がありますが、2回目の破産の場合には、弁護士費用も実費も増加する傾向にあります。

弁護士費用

弁護士費用とは、弁護士に依頼をした場合に発生する費用です。

相場としては、30万円〜60万円程度ですが、手続の複雑さや難しさによって変わります。

2回目の破産は、裁判所から厳しい目を向けられ、それに対応するために難しい案件になる傾向にあります。

そのため、難易度が高い案件として、弁護士費用は、1度目の時と比べて、高くなる傾向にあります。

実費

実費には、裁判所に納める費用や郵送代がありますが、裁判所に収める費用が格段に上がる傾向にあります。

実費への影響が一番大きいのは、破産手続がどのように進められるかという点です。

自己破産には、大きく、管財事件と同時廃止事件の2種類がありますが、それぞれの特徴は以下のとおりです。

| 特徴 | どのようなケースか |

|---|---|

|

|

| 特徴 | どのようなケースか |

|---|---|

|

|

2度目の破産の場合には、免責を認めて良いかどうかについて、裁判所から厳しい目を向けられる結果、管財人が選任される可能性が非常に高いでしょう。

その結果、裁判所に収める費用が格段に上がることになります。

![]()

過去に自己破産があることを隠したらバレる?

![]() 過去に自己破産をしたことを隠しても弁護士や裁判所にはバレるでしょう。

過去に自己破産をしたことを隠しても弁護士や裁判所にはバレるでしょう。

会社、知人、親族に隠していた場合にバレる可能性は、1回目の自己破産の場合と変わりません。

弁護士や裁判官に対して隠した場合

過去に自己破産をしたことを隠しても弁護士や裁判所にはバレるでしょう。

まず、自己破産を申し立てる際には、「過去に破産をしたことがあるか」という質問に回答する必要があり、正直に回答をすれば弁護士や裁判所には知られることになります。

反対に、虚偽の報告をすればバレない可能性もありますが、過去の自己破産の履歴は、官報(政府の発行する新聞)に半永久的に保存されており、弁護士や裁判所がそれを確認すれば知られます。

裁判所に虚偽の説明をしたこと自体が、免責不許可事由に該当する上、そのほかの免責不許可事由がある場合には、より裁判所からの印象が悪いです。

弁護士や裁判官に対しては、過去に自己破産をしたことはバレますし、正直に申告した方が自己破産がうまくいく可能性が高いため、弁護士や裁判所へは正直に申告すべきでしょう。

会社、知人、親族に隠していた場合

会社、知人、親族に隠していた場合にバレる可能性は、1回目の自己破産の場合と変わりません。

会社と友人については、バレる可能性は、それほど大きくないといってよいでしょう。

同居の親族には、隠してもバレる可能性は高いですが、同居していない親族についてはそれほどバレる可能性は大きくないでしょう。

自己破産が家族などにバレるかどうかについて詳しくは、こちらの記事をご覧ください。

![]()

2回目でも反省文を書くと認められやすい?

![]() 結論として、2回目の自己破産であっても、適切な内容の反省文を書くと免責は認められやすいです。

結論として、2回目の自己破産であっても、適切な内容の反省文を書くと免責は認められやすいです。

先ほど説明しましたとおり、裁判所は、これまでの経緯や反省の意の有無、これ以後に二度と破産をしないかどうか、具体的な対策があるかどうかなどの様々な事情を考えて、免責を認めるかどうかを判断します。

反省文を書いている場合には、これまでの行為について反省をしていることを示す資料になります。

反省文には、なぜ破産をするような事態になってしまったか、今後はどのように対策をするかなどを記載することが多いです。

反省文の中で今後二度と破産をしないようにするための具体的な方法が記載されていると、裁判所にも、今後は自己破産をするような状況に陥らないとわかってもらえる可能性があります。

1回目の破産に至る経緯、その際の手続の時の心境、その時には2度と破産をしないと考えたこと、それにもかかわらず借金をしてしまった理由、借金がふくらむのを抑えられなかった理由・心境、2回目の破産に臨むにあたっての心境、2度も借金が膨らんだことについての反省・対策、債権者に対する心境などを具体的に記載することになるでしょう。

反省文は、書けば良いというものではありませんが、反省の意思や再発防止を裁判所や管財人に伝えるのに有効な手段と思います。

反省文と合わせて破産手続が行われている間に、収入の範囲で慎ましく生活を続けるということも非常に大切です。

![]()

2回目だとクレジットカードへの影響は大きい?

![]() 2回目の自己破産は、クレジットカードへの影響は大きいですが、1度目と大差はないです。

2回目の自己破産は、クレジットカードへの影響は大きいですが、1度目と大差はないです。

自己破産をするとクレジットカードをしばらく作成することができなくなります。

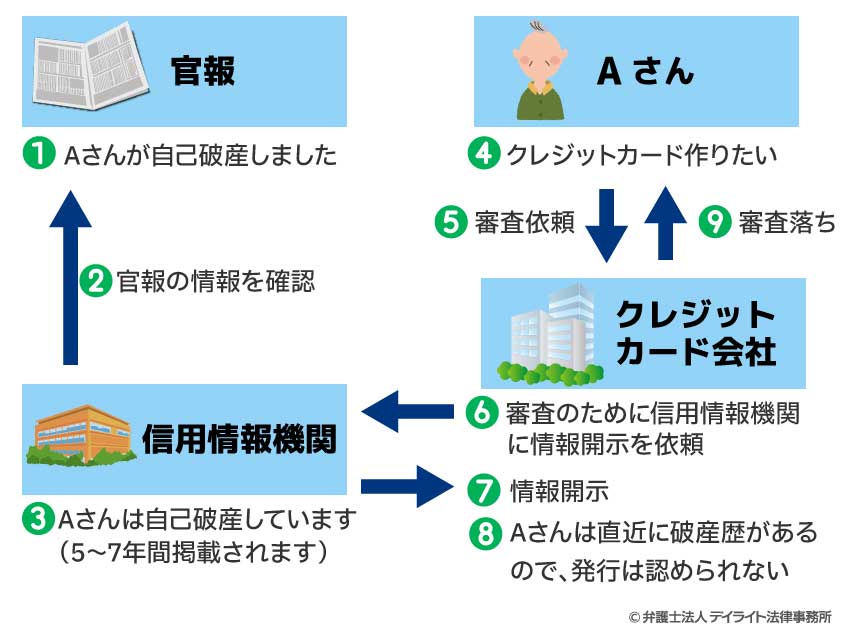

信用情報機関に、自己破産をしたことが掲載され、クレジットカード会社がカードを発行する際に、信用情報機関に問い合わせを行い、破産をしていることを知られ。結局、破産した人にはクレジットカードを発行できないと判断される可能性が極めて高いためです。

Aさんが自己破産をした場合には、以下のイメージになります。

上記の仕組みがいわゆるブラックリストと呼ばれているものです。

信用情報機関は複数の機関がありますが、大手の3社は、破産をしたという情報を5年〜7年(※)、信用情報期間に掲載されます。

※令和4年11月4日までの破産の情報は10年保管するとしていた信用情報機関もありました。

この破産に関する情報の保管期限は、1回目の破産と2回目の破産とで同じであるため、同じ1回目と2回目でのブラックリストに掲載される期間は同様です。

そのため、自己破産が2回目でもクレジットカードへの影響は大きいですが、1度目と大差はないです。

まとめ

これまで、2回目の自己破産ができるかについて解説をいたしました。

2回目の自己破産であっても、免責が認められる可能性は十分にありますが、裁判所や破産管財人から厳しい目を向けられることは間違いないでしょう。

そのような厳しい目を向けられる破産の場合には、弁護士に依頼をせずに自己破産を行うことは困難なため、破産に詳しい弁護士のサポートは必要になります。

デイライトでは、破産再生部を設けており、借金問題に精通した弁護士が皆様を強力にサポートしています。

借金に関するご相談は初回無料でご相談いただけます。

当事務所は全国対応を行っておりますので、まずは一度ぜひご相談ください。