弁護士法人デイライト法律事務所 パートナー弁護士

借金を抱えた人が自己破産の申し立てを行ったとしても、必ずしも借金を全て帳消しにできるというわけではありません。

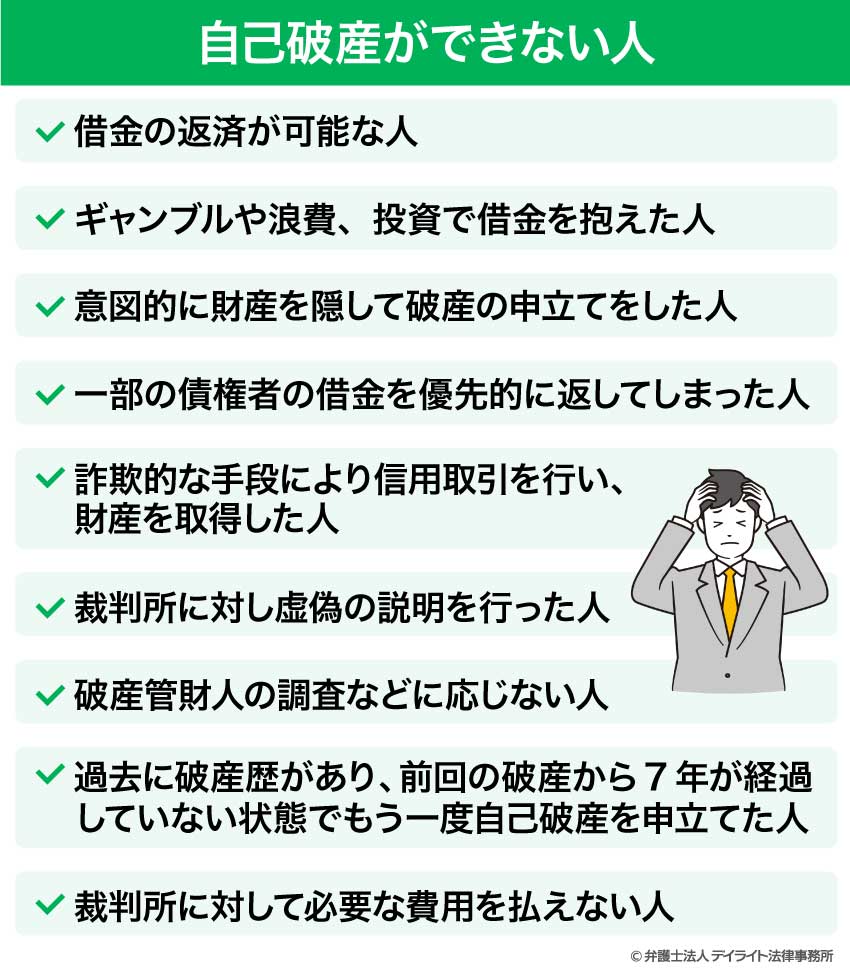

自己破産ができない人の特徴としては、

- 借金の返済が可能

- ギャンブルや浪費、投資で借金を抱えた

- 一部の債権者の借金を優先的に返してしまった

などがあります。

この記事では、自己破産ができないケースや、自己破産で借金を帳消しにするためのポイントについて詳しく解説します。

自己破産ができない場合とは?

自己破産はそれまでの借金を帳消しにできるという非常に強力な効果のある手続ですが、借金を抱えた方が申し立てを行ったとしても、必ずしも借金を全て帳消しにできるというわけではありません。

また、「親族などに迷惑をかけたくない」「現在の生活を壊したくない」という希望が強い場合、自己破産を選択すべきでないという場合もあります。

以下では、自己破産を申し立てたとしても、法律上借金を帳消しにできない場合と、そもそも自己破産を選択すべきでない場合とに分け、それぞれについてご説明いたします。

自己破産ができない人

借金の返済が可能な人

自己破産をして借金を帳消しにすることが認められるのは、自己破産を希望する人が、自分の力で借金を返済していくことが不可能である(支払不能)と認められた場合に限られます(破産法第15条1項)。

「支払不能」については、破産法第2条11号に定義されています。

11 この法律において「支払不能」とは、債務者が、支払能力を欠くために、その債務のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態(信託財産の破産にあっては、受託者が、信託財産による支払能力を欠くために、信託財産責任負担債務(信託法(平成十八年法律第百八号)第二条第九項に規定する信託財産責任負担債務をいう。以下同じ。)のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態)をいう。

(破産手続開始の原因)

第十五条 債務者が支払不能にあるときは、裁判所は、第三十条第一項の規定に基づき、申立てにより、決定で、破産手続を開始する。

2 債務者が支払を停止したときは、支払不能にあるものと推定する。

引用元:破産法|e-Gov法令検索

つまり、負債総額に対して申立人の収入が高額であるほか、失業中であっても十分な預貯金があるなど、今後も返済を無理なく行っていけるような状態であれば、自己破産の申立てを行ったとしても、そもそも破産手続自体が開始しないことになりますので、借金を帳消しにすることもできません。

ギャンブルや浪費、投資で借金を抱えた人

借金を背負うことになった原因が、パチンコや競馬などといったギャンブルである場合や、高価な買い物をしすぎたなどの浪費である場合、さらには株やFXなどの投資に失敗したなどの場合は、免責不許可事由に該当するため、借金を帳消しにすることが認められません(破産法第252条1項4号)。

四 浪費又は賭博その他の射幸行為をしたことによって著しく財産を減少させ、又は過大な債務を負担したこと。

引用元:破産法|e-Gov法令検索

これらの行為が原因で借金を抱えたような場合は、厳しい言い方にはなりますが、債務者の自業自得と言われても仕方がない面もあるため、借金の帳消しを認めないということになっています。

意図的に財産を隠して破産の申立てをした人

自己破産を行うにあたっては、借金を帳消しにする代わりに、生活に必要な財産(自由財産)とされる部分を除いた手持ち財産を処分して債権者に分配する必要があります。

そのため、自由財産の範囲を超えた財産については処分する必要が生じますが、中には財産を処分することを嫌い、手持ちの財産を過少申告するケースもしばしば見られます。

しかしながら、こうした過少申告が発覚した場合、債権者の利益を不当に侵害する行為であるとして、免責不許可事由に該当し、借金の帳消しが認められなくなる可能性があります(破産法第252条1項1号)。

隠していた財産の金額によっては、財産隠しの程度が悪質であるとして、詐欺破産罪(破産法265条)により処罰される可能性もありますので、絶対にしてはいけません。

第二百五十二条 裁判所は、破産者について、次の各号に掲げる事由のいずれにも該当しない場合には、免責許可の決定をする。

一 債権者を害する目的で、破産財団に属し、又は属すべき財産の隠匿、損壊、債権者に不利益な処分その他の破産財団の価値を不当に減少させる行為をしたこと。

(詐欺破産罪)

第二百六十五条 破産手続開始の前後を問わず、債権者を害する目的で、次の各号のいずれかに該当する行為をした者は、債務者(相続財産の破産にあっては相続財産、信託財産の破産にあっては信託財産。次項において同じ。)について破産手続開始の決定が確定したときは、十年以下の拘禁刑若しくは千万円以下の罰金に処し、又はこれを併科する。情を知って、第四号に掲げる行為の相手方となった者も、破産手続開始の決定が確定したときは、同様とする。

一 債務者の財産(相続財産の破産にあっては相続財産に属する財産、信託財産の破産にあっては信託財産に属する財産。以下この条において同じ。)を隠匿し、又は損壊する行為

(略)

引用元:破産法|e-Gov法令検索

一部の債権者の借金を優先的に返してしまった人

先ほども見たとおり、自己破産を行う場合、自由財産の範囲を超えた財産をお金に変えたのち、そのお金を債権者に対し、債権額に応じて平等に分配することになります。

このように、債務者が自己破産した場合、全ての債権者は平等に扱われることになりますが、こうしたルールを無視して一部の債権者に対して優先的に返済した場合は、債権者の平等を害することになってしまいます。

そのため、こうした行為は「偏頗弁済」(へんぱべんさい)と呼ばれ、禁止とされています(破産法第252条1項3号)。

引用元:破産法|e-Gov法令検索

この「偏頗弁済」が問題になりやすいのは、たとえば親族や友人、勤務先から借入れがある場合に、これらの相手には迷惑をかけたくないという考えから、こっそり返済を続けてしまうケースです。

しかし、こうした返済を続けてしまうと、本来であれば他の債権者に分配できるはずだった財産の流出を招いてしまい、他の債権者を害する結果を招いてしまいます。

場合によっては、これらの相手に対し、借金の返済として受け取ったお金を、債権者に分配する財産(「破産財団」といいます)に返還するよう裁判所から要請される可能性もあります。

一度受け取ったお金を破産財団に返さなければならないとなると、親族や友人、勤務先にとってもかえって余計な迷惑をかけることにもつながってしまいます。

ですので、こうした偏頗弁済は絶対に避けるようにしましょう。

また、意図的に債権者を隠したわけではなくとも、「借入れの事実を忘れており、口座から引き落とされる形で弁済を続けてしまっていた」というケースも稀に存在します。

よくあるケースとしては、携帯電話の端末料金を分割で支払っており、毎月の通信料と一緒に引き落とされていたという場合が挙げられます。

携帯電話の端末を分割で購入するのは、ローンを組んでいることと同じ意味ですので、借金に該当することになり、弁護士が介入した後もこれを返し続けることは偏頗弁済に該当する可能性があります。

ですので、ご不安な方は弁護士に相談される前にご自身の信用情報の開示手続きを取られることをお勧めします。

詐欺的な手段により信用取引を行い、財産を取得した人

また、自己破産を検討せざるを得ないほどに金銭的に困窮した状態では、新たにローンを組んだりすることはできなくなります。

貸金業者からの借入残高が年収の3分の1を超える場合、新たな借入れができなくなる(総量規制)ことから、新たにローンを組むなどして商品を購入することはできなくなります。

しかし、ここで支払不能状態にないなどと虚偽の申告をして商品の購入をしてしまうと、債権者に大きな損害を与えてしまうことにもつながりかねません。

そのため、破産手続開始の申立てがあった日の一年前の日から破産手続開始の決定があった日までの間に、既に支払不能の状態に陥っているにもかかわらず、支払能力があるなどと嘘をついて取引相手に「支払不能状態ではない」と信じ込ませ、信用取引(ローンでの自動車の購入など)を行い、財産を取得した場合も免責不許可事由に該当し、借金を帳消しにできなくなる可能性があります(破産法252条1項5号)。

引用元:破産法|e-Gov法令検索

裁判所に対し虚偽の説明を行った人

自己破産の手続を進めるにあたり、裁判所は申立人に対して様々な調査を行います。

こういった調査で、説明を拒否したり、質問に対して虚偽の説明をしたりした場合、免責不許可事由に該当し、借金の帳消しが認められなくなります(破産法252条1項8号)。

引用元:破産法|e-Gov法令検索

自己破産の際にどのような調査がなされるのかについては、こちらをご覧ください。

破産管財人の調査などに応じない人

破産管財人は、申立人の財産を処分して債権者に分配するお金(破産財団)を確保したり、免責不許可事由の有無について慎重に調査したりと、破産手続を進行していく上で重要な職責があります。

そのため、破産管財人の職務を妨害することは、破産手続そのものを妨害することにもなりますので、破産管財人の職務を妨害した場合は免責不許可事由に該当し、借金を帳消しにできなくなる可能性があります(破産法第252条1項9号)。

例えば、破産管財人の職務を妨害する行為として、管財人が提出を求めた書類を提出しない、あるいは意図的に破棄するなどが挙げられます。

こうした意図的な妨害とまではいかなくとも、破産管財人からの質問や調査に対応する義務、及び重要な財産を開示する義務

(破産法第40条1項1号、第41条、第250条2項)に違反した場合も、免責不許可事由に該当し、借金を帳消しにできなくなってしまいます(破産法252条1項9号)。

第二百五十二条 裁判所は、破産者について、次の各号に掲げる事由のいずれにも該当しない場合には、免責許可の決定をする。(略)

九 不正の手段により、破産管財人、保全管理人、破産管財人代理又は保全管理人代理の職務を妨害したこと。

十一 第四十条第一項第一号、第四十一条又は第二百五十条第二項に規定する義務その他この法律に定める義務に違反したこと。

(破産者の重要財産開示義務)

第四十一条 破産者は、破産手続開始の決定後遅滞なく、その所有する不動産、現金、有価証券、預貯金その他裁判所が指定する財産の内容を記載した書面を裁判所に提出しなければならない。

(免責についての調査及び報告)

第二百五十条 (略)

2 破産者は、前項に規定する事項について裁判所が行う調査又は同項の規定により破産管財人が行う調査に協力しなければならない。

引用元:破産法|e-Gov法令検索

過去に破産歴があり、前回の破産から7年が経過していない状態でもう一度自己破産を申立てた人

また、自己破産は借金を全て帳消しにできるという非常に強力な効果のある手続である分、何度も繰り返し破産することはできないようになっています。

たとえば、一度自己破産をした場合、免責許可決定が確定してから7年が経過していなければ、再度借金を帳消しにすることはできません(破産法第252条1項10号イ)。

仮に7年が経過していたとしても、一度自己破産をして生活の立て直しのチャンスをもらったにもかかわらず、再び借金を重ねてしまったのであれば、裁判所に対しても「以前に返せなくなるほど借金を背負ったことへの反省が足りていないのではないか?」などといった印象を与えることにつながってしまいます。

そのため、1回目の場合よりもさらに厳しく審査されることになるといえるでしょう。

第二百五十二条 裁判所は、破産者について、次の各号に掲げる事由のいずれにも該当しない場合には、免責許可の決定をする。(略)

十 次のイからハまでに掲げる事由のいずれかがある場合において、それぞれイからハまでに定める日から七年以内に免責許可の申立てがあったこと。

イ 免責許可の決定が確定したこと 当該免責許可の決定の確定の日

ロ 民事再生法(平成十一年法律第二百二十五号)第二百三十九条第一項に規定する給与所得者等再生における再生計画が遂行されたこと 当該再生計画認可の決定の確定の日

ハ 民事再生法第二百三十五条第一項(同法第二百四十四条において準用する場合を含む。)に規定する免責の決定が確定したこと 当該免責の決定に係る再生計画認可の決定の確定の日

引用元:破産法|e-Gov法令検索

裁判所に対して必要な費用を払えない人

さらに、自己破産を申し立てる際、裁判所に対して自己破産の手続を進めていくための費用を納めなければなりません(これを「予納金」といいます)。

予納金を支払うことができなければ、裁判所が自己破産手続を進めていくことができませんので、自己破産することができなくなってしまいます。

予納金の金額は事案により異なりますが、破産管財人がつかない同時廃止事件の場合はさほど高額にはならないと考えられます。

しかし、破産管財人が選任された場合、最低でも破産管財人の報酬として20万円ほどかかります。

借金を背負うに至った経緯などに鑑み、破産管財人が選任される可能性が高いケースにおいては、弁護士に依頼して債権者からの督促を止めている間に、弁護士費用と一緒に予納金についても事前に積立を行っておくことができれば、自己破産の手続をスムーズに進めることができるでしょう。

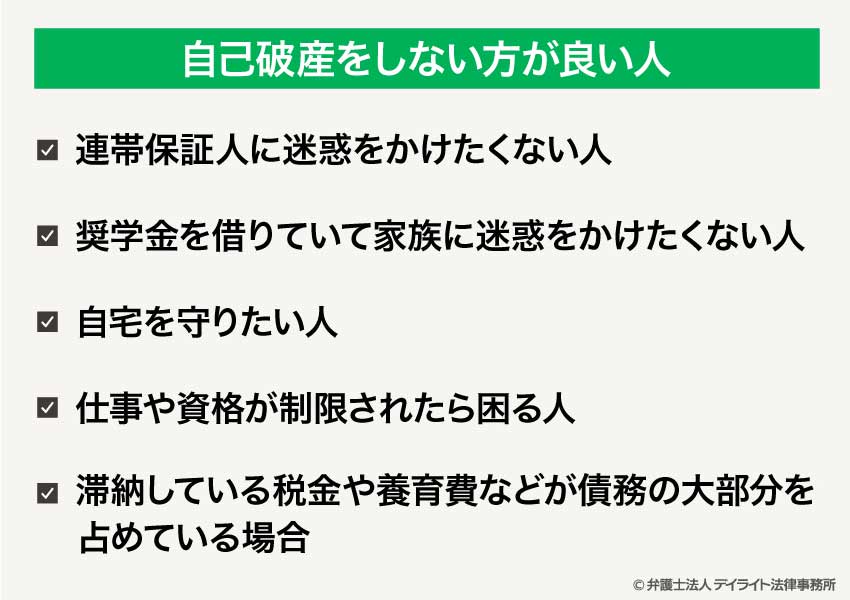

自己破産をしない方が良い人

連帯保証人に迷惑をかけたくない人

自己破産をして免責が認められると、借金をしている本人(主債務者)については返済義務がなくなりますが、その代わりに連帯保証人に対して請求がなされることになります。

多くの場合は一括での支払いを求められることになりますので、金額次第では連帯保証人にとって非常に大きな負担を強いることになってしまいます。

このため、主債務者が自己破産することに伴い、連帯保証人も連鎖的に自己破産を選択せざるを得ないケースもあります。

連帯保証人に対してこうした負担をかけたくないと考える場合は、自己破産を選択しにくいといえるでしょう。

自己破産と連帯保証人の関係について、詳しくはこちらをご覧ください。

奨学金を借りていて家族に迷惑をかけたくない人

上記の場合に近いといえますが、学生時代に奨学金を借りていた場合、奨学金も自己破産の手続の中で処理することになります。

このため、本人の返済義務はなくなりますが、奨学金を借り入れる際の連帯保証人に親族を選択していた場合、親族に対して請求がなされることになります。

こうした事態を回避したい場合、連帯保証人を立てるのではなく、たとえば一定の保証料を支払い、保証機関による連帯保証を受ける「機関保証」の制度を利用することが考えられます。

しかし、すでに連帯保証人を指定しており、保証人への負担を回避したいのであれば、自己破産を選択することはおすすめできません。

自己破産と奨学金の関係について、詳しくはこちらをご覧ください。

自宅を守りたい人

自己破産を選択した場合、生活に最低限必要とされる財産(自由財産)を除いた手持ちの財産を処分しなければならなくなります。

こうした自由財産の中には、持ち家は含まれません。

そのため、持ち家がある状態で自己破産を選択した場合、残念ながら自宅は売却しなければならなくなります。

自宅を手放したくないという方は、自己破産ではなく、任意整理や個人再生を検討すべきであるといえます。

仕事や資格が制限されたら困る人

また、自己破産を選択した場合、一部の職業については資格を制限され、一定期間は仕事ができなくなる可能性があります。

資格が停止されたことを隠して仕事をしてしまうと、資格が必要な業務を無資格で行ったことになってしまい、場合によっては処罰の対象ともなってしまうため、注意が必要です。

仕事や資格を制限されたくないという方については、自己破産ではなく、任意整理や個人再生などを選択されることをお勧めします。

自己破産と仕事や資格の制限について、詳しくはこちらをご覧ください。

滞納している税金や養育費などが債務の大部分を占めている場合

自己破産をして免責許可決定を得るとほとんどの借金を帳消しにすることができますが、中には自己破産しても帳消しにできない債務が存在します。

具体的には、滞納している税金や刑事事件において科された罰金、養育費などが挙げられます。

これらは「非免責債権」(ひめんせきさいけん)と呼ばれ、自己破産したとしても、引き続き支払っていかなければなりません。

そのため、事案としてはあまり多くはないかもしれませんが、税金の滞納や養育費などが負債の大部分を占めている場合は、自己破産をしてもあまり意味はないことになってしまいます。

自己破産ができない確率

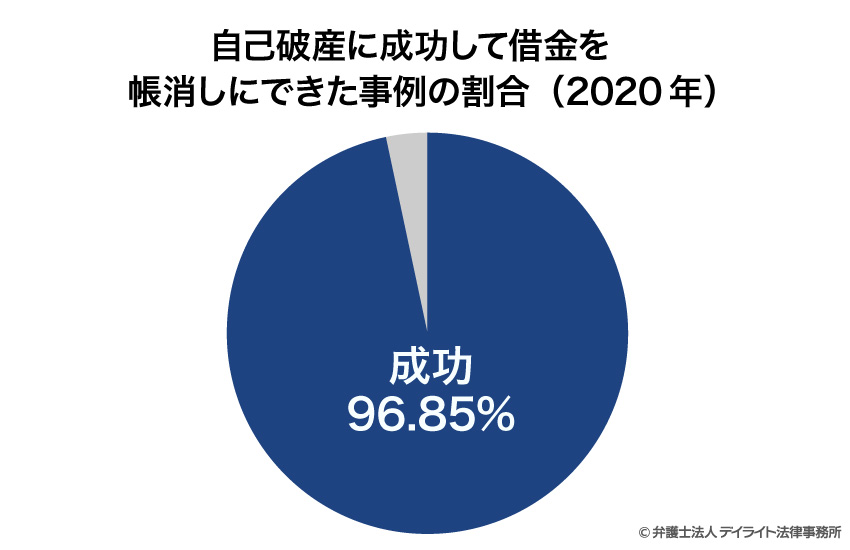

それでは、自己破産を申し立てても免責が認められない(借金を帳消しにできない)確率はどれくらいあるのでしょうか。

現在公表されている中で最新の調査である、日本弁護士連合会作成の2020年版「破産事件及び個人再生事件記録調査」によれば、免責が許可され、借金を帳消しにすることに成功したのは全体の96.85%に上ります。

つまり、借金の帳消しに失敗したのは、4%にも満たないということです。

さらに言えば、免責が許可されなかった事件のうち、半数近くは何らかの事情により申立てを取り下げたか、又は申立人が死亡したことで手続そのものを終了せざるを得なくなったものです。

そのため、最後まで手続を進めることさえできれば、100%に近い確率で自己破産をして借金を帳消しにすることができるといえます。

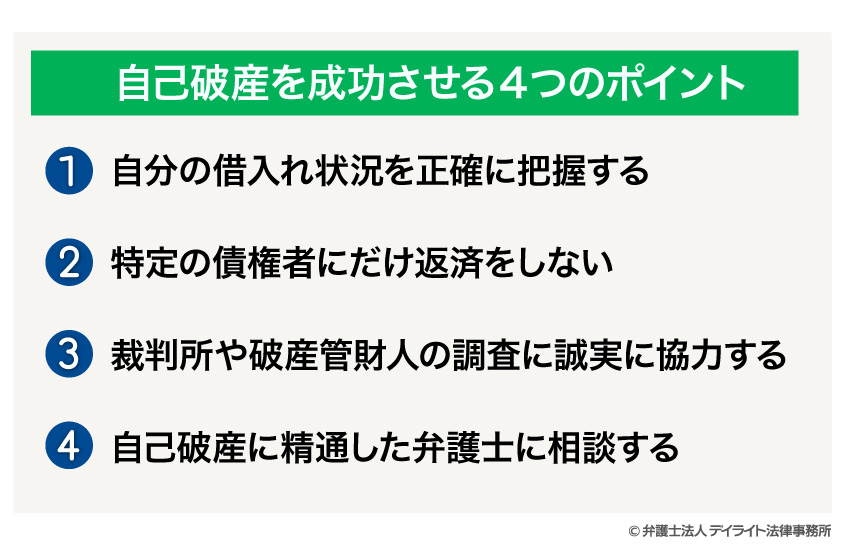

自己破産を成功させる4つのポイント

以上を踏まえた、自己破産を成功させ、借金を帳消しにするためのポイントは以下のとおりです。

自分の借入れ状況を正確に把握する

借入れ先の漏れなどがないように、可能であれば信用情報開示の手続を取るようにしましょう。

特定の債権者にだけ返済をしない

特定の債権者のみを優遇してしまうと、借金を帳消しにできない可能性があるので注意しましょう。

自動で口座から引き落とされる設定にしている場合は、設定を変えるか口座の残高を抜いておくなどの対策が必要です。

裁判所や破産管財人の調査に誠実に協力する

裁判所や破産管財人の調査に従わない場合も、借金を帳消しにできなくなる可能性があります。

虚偽の事実を述べたりせず、誠意ある対応を心がけましょう。

自己破産に精通した弁護士に相談する

これまでに見た3つのポイントに加えて、自己破産に精通した弁護士に破産の申し立てを依頼することで、裁判所とのやりとりをスムーズに進めていくことができます。

自己破産の申し立てに必要な書類は数が多く、内容も複雑です。

適切な申し立てができるよう、自己破産の経験が豊富な弁護士に依頼することが望ましいといえます。

まとめ

以上、自己破産ができない場合について解説いたしましたが、いかがでしたか。

自己破産は、絶対にやってはいけないこと(免責不許可事由)が明確に定められており、これを守って誠意ある対応を心がけていれば、成功の可能性は高いといえます。

ですが、そうしたルールに違反する姿勢を見せてしまうと、裁判所や破産管財人からの印象を悪くしてしまいますし、最悪の場合は借金を帳消しにできず、自己破産のためにかけた時間やお金が全く意味のないものになってしまうこともあります。

自己破産を成功させるためには、自己破産に詳しい弁護士に破産手続を依頼し、弁護士の指示に従ってルールを守り、裁判所や破産管財人の調査にきちんと対応することが重要であるといえます。

自己破産を検討されている方は、お早めに自己破産に精通した弁護士に相談されることをお勧めします。