「0524593421」からの電話は、パルティール債権回収の督促電話です。

パルティール債権回収は、借金の回収業務を専門に行っている会社です。

楽天カードなど、クレジットカードの支払いの長期滞納があった場合に、クレジットカード会社からパルティール債権回収へ借金の回収業務を委託されることがあります。

この電話を無視するのは避けるべきで、支払いができる場合、難しい場合に応じて対策が必要です。

このページでは、パルティール債権回収について解説したうえで、パルティール債権回収から督促の電話が入った場合の対処法や、無視することの危険性、NGな対応などについて、弁護士が解説していきます。

目次

0524593421はパルティール債権回収の督促電話?

「0524593421」からの電話は、パルティール債権回収の督促電話です。

パルティール債権回収は、借金の回収業務を専門に行っている会社です。

楽天カードなど、クレジットカードの支払いの長期滞納があった場合に、クレジットカード会社からパルティール債権回収へ借金の回収業務を委託されることがあります。

債権回収会社からの督促の電話を無視していると、後述のとおりさまざまなリスクが発生することになるため、早急な対応が必要となります。

パルティール債権回収について

パルティール債権回収という名称を聞いても、どのような会社なのかイメージがわかない方もいらっしゃるでしょう。

ここでは、パルティール債権回収について、会社概要などの基本情報をご紹介します。

| 商号 | パルティール債権回収株式会社 PARTIR Servicer Co.、Ltd. |

|---|---|

| 本社所在地 | 〒141-0031 東京都品川区西五反田七丁目17番3号 |

| TEL / FAX | (代表)03-4330-9988

FAX:03-4330-9977 |

| お問い合わせ窓口 | お客様相談センター

TEL:03-4334-0600 |

| 設立年月日 | 2007年8月23日 |

| 営業許可日 | 2008年2月21日 |

| 許可番号 | 法務大臣 第113号 |

| 事業内容 | 特定金銭債権の買取、債権管理、回収、管理・回収受託 |

| 社員数 | 199名(2024年1月1日現在) |

| 主要株主 | Jトラスト株式会社 |

正式名称は「パルティール債権回収株式会社」で、国の許可を受けて債権回収業務を専門に行う会社です。

このような企業は一般に「債権回収会社」または「サービサー」と呼ばれ、金融機関やクレジットカード会社などから債権の回収を代行する業務を受託しています。

金融機関の主な業務は融資ですが、すべての顧客が確実に返済できるわけではありません。

このような状況に対応するため、債権回収会社が登場します。

債権回収会社は金融機関やクレジットカード会社に代わり、債務者に対して電話や書面で支払いを促す業務を行います。

これらの債権回収会社が業務を行うためには、法務大臣の許可が必要です。

許可を受けていない会社が債権回収を行うことは違法であり、処罰の対象となります。

パルティール債権回収は、Jトラストグループの一員として、グループ内の各企業が保有する未払債権の回収を主に担当しています。

例えば、Jトラストグループの日本保証が保有する債権や、「Nexus Card」が発行するカードに関連するリボ払いの未払債権の回収を代行しています。

これに加え、パルティール債権回収は以下の提携先企業からの債権回収も手掛けています。

- SBI新生銀行

- アプラス

- イオンクレジットサービス

- 楽天カード

- 全日信販

- トヨタファイナンス

パルティール債権回収という会社は知らないという場合でも、上記の提携先企業のカードには思い当たる節があるという方もいらっしゃるのではないでしょうか。

これらの提携先が発行するカードを利用している場合、返済の遅延があるとパルティール債権回収から督促の連絡が入る可能性があります。

なお、パルティール債権回収については、以下の記事で詳細に解説しておりますので、詳しく知りたいという方は、ぜひ参考にされてください。

パルティール債権回収からの着信、その意味とは?

それでは、パルティール債権回収から電話が入っている場合、どのような用件なのでしょうか。

まず、クレジットカードの支払いが滞っている場合、パルティール債権回収から督促の連絡が入ることがあります。

この理由として、楽天カードやアプラスなどのクレジットカード会社への支払いが延滞しているケースが一般的に考えられます。

通常、クレジットカードの支払いは、入会時に指定した銀行口座からの自動引き落としによって処理されますが、銀行口座の残高が不足している場合には引き落としが実行されず、結果として支払い遅延が発生する可能性があります。

そのため、登録済みの銀行口座の残高を定期的に確認し、不足がないように注意することが重要です。

また、クレジットカード以外のローン、例えば住宅ローンやマイカーローンが滞納されている場合にも、パルティール債権回収が関与することがあります。

パルティール債権回収は、SBI新生銀行などの金融機関と取引があり、これらの機関から委託を受けて債権の回収業務を代行することが少なくありません。

具体的には、カードローン、住宅ローン、マイカーローン、さらには個人や法人を対象とした事業用融資などが含まれます。

そのため、これらの債務が滞納された場合には、パルティール債権回収が督促を行うことがあるため、注意が必要です。

さらに、公共料金や携帯電話料金など、クレジットカードやローン以外の債務の支払いが滞った場合にも、パルティール債権回収から連絡が入る可能性があります。

こうした事例は多くはないものの、実際に報告されているケースもあります。

以上のように、パルティール債権回収からの連絡は、クレジットカードや各種ローンの滞納だけでなく、さまざまな種類の債務に関連している場合があります。

債務が滞納している可能性があると感じた場合には、放置せず速やかに確認し、適切な対応を取ることが求められます。

パルティール債権回収からの督促の連絡を無視していると、以下で解説するようにさまざまなデメリットを受ける可能性があります。

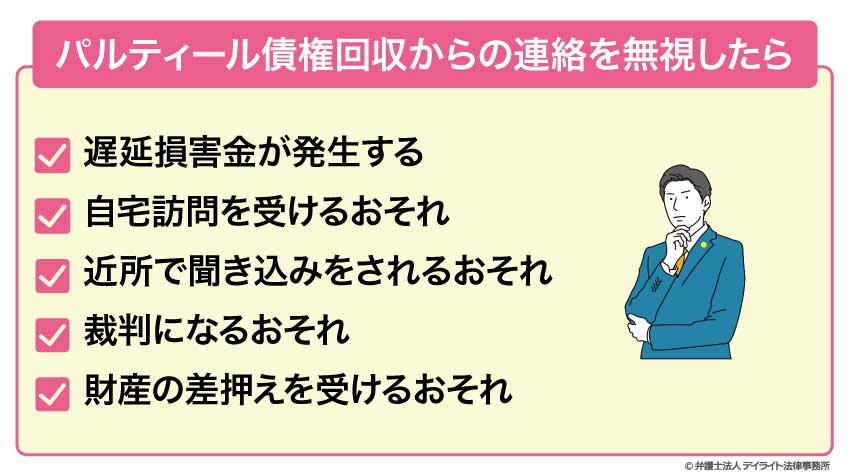

パルティール債権回収からの連絡を無視したらどうなる?

パルティール債権回収から着信や郵便物(封書やハガキ)による連絡があった際、それを無視することは非常にリスクが高く、問題の解決にはつながりません。

それどころか、状況が悪化し、より不利益な事態に発展する可能性が高いため、無視する対応は決しておすすめできません。

パルティール債権回収から督促の連絡を無視すると、以下のような不利益が発生します。

遅延損害金が発生する

まず、パルティール債権回収からの連絡を無視している間も、債務の利息や遅延損害金は増え続けます。

債務の返済が滞ることで、本来の元金だけでなく、遅延損害金が加算され、負担がさらに重くなります。

連絡を無視するだけでは債務が解消されることはなく、むしろ放置する期間が長くなるほど返済総額が膨らむことに注意が必要です。

自宅訪問を受けるおそれ

次に、パルティール債権回収の職員が自宅を訪問する可能性があります。

電話や郵便での連絡が取れない場合、住民票などを通じて自宅住所が確認され、直接訪問されるケースがあります。

自宅訪問が行われると、家族や近隣住民にその事実を目撃される可能性があり、心理的な負担が大きくなるでしょう。借金やその延滞が知られてしまうリスクも高まります。

近所で聞き込みをされるおそれ

さらに、自宅訪問にも応じない場合、職員が近隣住民に対して聞き込みを行う可能性もあります。

これは、債務者がその住所に生活しているかどうかを確認するための調査ですが、近所の人に借金や延滞の事実が知られる可能性があり、それが噂となることで、地域社会での評判に悪影響を及ぼすことが考えられます。

裁判になるおそれ

最も深刻なリスクとして、連絡を無視し続けると裁判に発展する可能性があります。

パルティール債権回収や元の債権者が法的手段を取ることで、裁判が公に行われるため、家族や勤務先にその事実が知られるリスクが高まります。

裁判所への出廷や法的な反論には時間と費用がかかり、負担が増すだけでなく、最終的な判決によって一括での支払いを命じられ、差し押さえを受けるリスクもあります。

財産の差押えを受けるおそれ

裁判に進んだ場合、判決を受けて財産が差し押さえられるリスクも現実的になります。

差押えの対象となる財産には、銀行口座、不動産、自動車、宝飾品などが含まれます。

さらに、給料が差し押さえられる場合には、勤務先にその事実が通知され、収入が減るだけでなく、職場での信用も損なわれる結果を招きます。

パルティール債権回収から連絡があったときの対処法

パルティール債権回収から連絡があった場合、どのように対応すればよいのかを解説します。

まず最初に確認すべきは、連絡内容に心当たりがあるかどうかです。

心当たりがある場合は債務の支払いを検討する必要がありますが、もし内容に覚えがない場合は、なりすましによる架空請求や、パルティール債権回収や債権者側のミスによる誤請求の可能性を考えるべきです。

その場合、請求の正当性を確認したり、必要に応じて弁護士に相談することをお勧めします。

支払いができる場合

連絡内容に心当たりがある場合、パルティール債権回収からの請求が解決されない限り、連絡が続く可能性があります。

そのため、請求内容を精査したうえで、支払いを検討するのが基本的な対応です。

ただし、支払いが難しい場合には、債務整理や時効の援用といった法的な選択肢を活用することが解決への近道となるでしょう。

支払いが難しい場合

債務整理を検討する

パルティール債権回収から請求を受けても返済ができない場合には、「債務整理」を検討する必要があります。

この債務整理には、次の3つの方法があります。

- 任意整理

- 個人再生

- 自己破産

まず、任意整理とは、直接各債権者と個別に交渉し、借金の減額(主に利息・遅延損害金のカット)、返済期限の延長(通常3〜5年程度)を実現していく手続きのことです。

任意整理は、国も認めた借金減額制度・債務整理の方法の一つです。

債務整理の方法としてはほかに、自己破産、個人再生といったものがありますが、これらと違い、裁判所を通さずに行えるのが、任意整理の大きな特徴です。

裁判所を通さずに済むため、費用・手間・時間が少なくて済み、柔軟な解決を図ることもできます。

具体的な違いの大きなものとして、自己破産や個人再生では全ての債権者を対象にしなければならないのに対し、任意整理では、任意整理「しない」債権者を選ぶこともできることが挙げられます。

次に、個人再生とは、裁判所の手続きにより支払いきれなくなった借金を一定の基準に基づいて減額し、原則3年(最長5年)の分割払いにする債務整理の方法です。

個人再生には、「給与所得者等再生」と「小規模個人再生」という2種類があります。

この2つは、利用条件や、借金の減額が認められるために債権者(金融機関などのお金を貸している者)の同意が必要か否かなどに違いがあります。

厳格な利用条件や手続きのもと行われますが、住宅ローン返済中でもマイホームを残しつつ借金(住宅ローンを除く)を大幅(多くの場合5分の1程度)に減額できるという特徴があります。

最後の自己破産とは、借金の支払い義務を免除してもらう手続きのことです。

自己破産の手続きは、裁判所が中心となって、多額の借金を抱えた人の全財産を債権者に公平に分配した上で、破産者の借金をゼロとすることで、人生をやり直す機会を与えるという、国が法律で認めている救済方法です。

任意整理・自己破産・個人再生の3つの手続きにおいて、共通のメリット・デメリットについては、以下のようなものがあります。

| メリット | デメリット |

|---|---|

|

|

なお、債務整理に関する詳しい解説は以下の記事に記載しておりますので、債務整理を検討されている方は、ぜひ参考にされてください。

時効の援用を検討する

パルティール債権回収への返済が厳しい場合には、時効の援用も検討すべき選択肢の一つです。

法律上の条件を満たす場合には、消滅時効により債務の支払い義務が免除されることがあります。

ただし、借金の時効期間が過ぎても、「援用」の手続きをしない限り、その借金を帳消しにすることはできません。

援用とは、時効の利益を受ける意思を債権者に正式に伝えることを指します。

この手続きは、消滅時効を援用する旨を記載した通知を作成し、それを内容証明郵便で発送し、配達証明を付けることで行います。

時効の援用は、自分で手続きすることもできますが、専門家に依頼することがおすすめです。

時効の援用を弁護士に依頼することで、時効を迎えているかの調査や書類作成、債権者とのやりとりをすべて任せておくことができます。

なお、消滅時効の援用について詳しく知りたいという場合には、以下の記事で解説しておりますので、ぜひ参考にされてください。

身に覚えがない場合

債権回収会社からの請求があった場合、特にその債務に身に覚えがない場合には、慎重かつ冷静な対応が必要です。

突然送られてくる請求や不自然な高額請求には注意を払いましょう。

詐欺業者による架空請求である可能性が考えられる一方、正式な債権回収会社からの請求であっても、手違いや誤解に基づく不当請求のケースもあります。

このような場合、まずは請求された債務の証拠を要求し、その正当性を確認することが重要です。

請求に対する確認作業では、債権回収会社から提供される契約書や取引履歴をもとに、自身の取引内容と照らし合わせます。

また、クレジットカードの利用明細や銀行口座の記録、過去の領収書などを精査し、請求内容との整合性を確認してください。

NGな対応の例

パルティール債権回収から督促の連絡が来た場合、不適切な行動をとることは厳禁です。

ここでは、債権回収会社から請求を受けた際、以下のような対応を行うのはNGです。

まず、連絡や請求書を無視することは絶対に避けるべきです。

無視を続けると、延滞利息が発生して債務が膨らむだけでなく、債権者が法的手続きに移行する可能性が高まります。

債務の内容に心当たりがある場合は早期に返済方法を検討し、心当たりがない場合は請求の正当性を慎重に見極める必要があります。

また、債務に心当たりがあるにもかかわらず虚偽の主張をすることも厳禁です。

「債務は存在しない」や「すでに返済済み」といった虚偽の主張は、調査によって簡単に発覚する可能性があり、信用を大きく損ないます。

悪質な虚偽行為と判断されれば、損害賠償請求を受けるリスクも伴います。

さらに、債権回収会社の担当者に対して怒鳴る、脅すなどの暴力的な行為も避けるべきです。

このような行為は、場合によっては刑事事件として警察に通報される可能性があります。

債権回収会社とのやり取りにおいては、感情的にならず、冷静に対応する姿勢が求められます。

必要に応じて弁護士などの専門家を頼ることで、問題の早期解決が可能になります。

法律に基づいた適切な行動を取ることで、自身を守りつつトラブルを解消することができるでしょう。

0524593421の番号以外にも注意する

パルティール債権回収からの連絡については、0524593421の番号以外にも注意する必要があります。

パルティール債権回収から督促の連絡を受けた場合、まず確認したいのは、その連絡が正当なものであるかどうかです。

パルティール債権回収の公式サイトには、支払いに関するお問い合わせ窓口が詳しく記載されています。

パルティール債権回収が公式サイト上に公表している電話お問い合わせ窓口については、以下の通りです。

| 問い合わせ内容 | 電話番号 |

|---|---|

| 支払いに関するご相談(平日9:00 ~ 18:00) | 東京営業所:0120-300733 関西営業所:0120-946760 東海営業所:0120-951302 山陰営業所:0859-21-9151 四国営業所:0120-951068 九州営業所:0120-951235 女性専用ダイヤル:0120-554395 |

| ご意見・ご要望(平日9:00 ~ 18:00) | 03-4334-0600 |

| 個人情報のお取り扱い・開示に関するお問合せ(平日9:00 ~ 18:00) | 03-4334-0600 |

以上のようにパルティール債権回収では、営業所ごとに電話番号が異なります。

そのため、お手元に届いた通知書などに記載されている営業所の電話番号に直接お問い合わせいただくのが確実です。

もし、通知書などに記載がない場合は、ご自身の住所地の管轄となる営業所にお問い合わせください。

0524593421の着信についてのQ&A

![]()

パルティール債権回収の借金は分割払いできますか?

パルティール債権回収としても、カード利用者が支払い不能になってしまうと、まったく資金を回収できなくなってしまいます。

そのため、一定の返済能力があれば、分割での支払いであれば応じてもらえる可能性があります。

![]()

パルティール債権回収の滞納でブラックリストに載る?

そのため、パルティール債権回収から請求が来ている時点で、ブラックリストに載っている可能性が高いでしょう。

まとめ

「0524593421」からの電話は、パルティール債権回収の督促電話です。

パルティール債権回収は、借金の回収業務を専門に行っている会社です。

パルティール債権回収は、銀行やクレジットカード会社などの金融機関から、お金を貸した相手(債務者)への借金回収業務の依頼を受ける会社です。

イオンクレジットや楽天カードなどのクレジットカードの支払いを延滞している場合には、パルティール債権回収から督促の電話がかかってくる可能性があります。

パルティール債権回収は、法律上の認可を受けた会社ですので、不必要に心配せず、冷静に対応することが重要です。

支払いができる場合には、パルティール債権回収に折り返しの連絡をして、支払いの調整をする必要があります。

これに対して、返済が難しい場合には、債務整理を検討することになります。

自分に合った債務整理を選択することで、リスクやデメリットを少なくすることもできるので、お困りの際はぜひ債務整理を検討することをおすすめします。

デイライト法律事務所では、借金問題に精通した弁護士が、困っている方々を親身にサポートしています。

借金に関するご相談は初回無料でご相談いただけますので、お困りの際はまずは一度ご相談ください。