債務整理とは、借金の返済を減額したり、支払いを猶予したりすることで、借金の悩みを解決する手続きです。

債務整理には、任意整理、個人再生、自己破産などの種類があり、借金の状況に応じて使い分けられます。

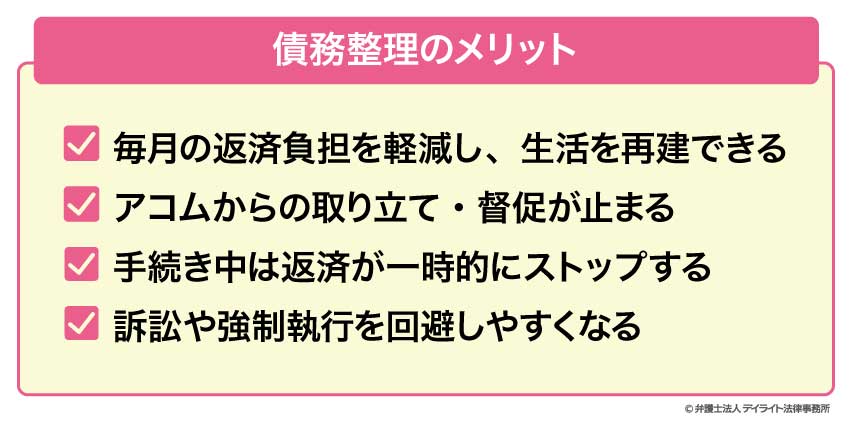

アコムからの借金を債務整理した場合、以下のようなメリットがあります。

- 毎月の返済負担を軽減し、生活を再建できる

- 債権者からの取り立て・督促が止まる

- 手続き中は返済が一時的にストップする

- 訴訟や強制執行を回避しやすくなる

これに対して、債務整理に共通するデメリットとしては、以下のようなものがあります。

- 信用情報に事故情報(ブラックリスト)が登録される

- 保証人がいる場合、代わりに請求される可能性がある

この記事では、アコムからの借金を債務整理したらどうなるのか、債務整理の方法や、アコムが債務整理に応じない可能性が高いケースなどについて、弁護士が詳しく解説していきます。

目次

アコムからの借金を債務整理した者はどうなる?

債務整理のメリット

毎月の返済負担を軽減し、生活を再建できる

債務整理を利用することで、毎月の返済額を減らしたり、場合によっては借金そのものをゼロにすることも可能です。

これにより、借金返済のために生活費が圧迫されることがなくなり、安定した生活を取り戻すことができます。

以下のように、選択する手続きの種類によって特徴が異なりますが、どの方法を選択しても、借金の負担が軽くなることで生活再建の道が開けるのが債務整理の大きな魅力です。

- 任意整理:利息や遅延損害金をカットすることで、借金総額を抑えつつ、月々の返済額を調整できる

- 個人再生:元本の大幅な減額が可能で、将来的な返済プランを立てやすい

- 自己破産:免責が認められれば、借金がゼロになり、返済義務が完全に消滅する

アコムからの取り立て・督促が止まる

債務整理を弁護士や司法書士などの専門家に依頼すると、代理人が介入した時点で債権者(貸金業者など)は本人への直接の取り立てを行うことができなくなります。

これは、債権者に受任通知が届いて以降は、債務者に直接取り立てを行うことが貸金業法によって規定されているからです。

このメリットによって、これまで頻繁にかかってきていた督促の電話や、厳しい取り立てから解放され、精神的なストレスを大きく軽減できるでしょう。

債権者から「早く返済してください」とプレッシャーをかけられることがなくなるため、落ち着いて今後の生活設計を立てることが可能になります。

手続き中は返済が一時的にストップする

債務整理の手続きを開始すると、原則としてその間の返済が一時的にストップします。

特に自己破産や個人再生の手続きでは、裁判所を通じた正式な手続きとなるため、手続きの完了までの期間は借金の支払いを停止できます。

このような返済ストップ期間を活用することで以下のようなメリットが発生します。

- 生活費の確保:借金返済に追われることなく、日常の生活費を安定させることができる

- 貯蓄の準備:今後の生活に備えて、一定の貯金を手元に用意することができる

- 家計の見直し:無駄な支出を洗い出し、収支のバランスを整えるチャンスになる

この期間を有効に活用することで、債務整理後の生活をよりスムーズに立て直すことができます。

訴訟や強制執行を回避しやすくなる

すでに借金の返済が滞り、数か月間支払いができていない場合、債権者が法的手続きを進めてくる可能性があります。

最悪の場合、裁判を起こされて給与の差し押さえなどの強制執行が行われることもあります。

しかし、弁護士に依頼し債務整理を進めることで、債権者がすぐに法的手続きを取るのを抑制する効果が期待できます。

なぜなら、債務整理をする意思が明確になれば、債権者も「近いうちに何らかの形で返済計画が決まる」と判断し、訴訟を見送るケースが増えるからです。

このように、早めに弁護士に相談し、適切な対応をとることで、最悪の事態を回避できる可能性が高まります。

このように、債務整理には、借金の減額や支払い負担の軽減、取り立ての停止など、さまざまなメリットがあります。

さらに、手続き中の返済ストップ期間を利用して生活基盤を整えることも可能です。

借金問題は放置すると状況が悪化する一方ですが、債務整理を適切に活用することで、精神的な負担を減らし、経済的な再建を図ることができます。

債務整理のデメリット

信用情報に事故情報(ブラックリスト)が登録される

債務整理を行うと、信用情報機関に「事故情報」として登録されるため、いわゆるブラックリストに載ることになります。

それでは、ブラックリストに登録されると、以下のようなデメリットが生じることになります。

- クレジットカードを新しく作ることができなくなる

- 住宅ローンや自動車ローンなどの審査に通らなくなる

- 子どもの奨学金の保証人になれない

信用情報への影響は、一時的なものとはいえ、長期間にわたることがあるため、将来のライフプランを考慮したうえで債務整理を選択することが重要です。

保証人がいる場合、代わりに請求される可能性がある

債務整理をする際、すでに保証人をつけている借金がある場合には注意が必要です。

債務者本人が支払い義務を免除されたり、減額されたりした場合、その負担が保証人へ移る可能性があります。

例えば、以下のようなケースでは保証人に影響が及ぶことがあります。

- 消費者金融や銀行からの借入で保証人を立てていたケース

- 奨学金を借りる際に親や親族が保証人になっているケース

- 住宅ローンや自動車ローンで親族が連帯保証人になっているケース

このような場合、保証人に迷惑をかけたくないと考えるなら、事前にしっかりと話し合い、どのように対処するかを検討する必要があります。

アコムからの借金を債務整理する方法とは?

任意整理

任意整理とは、消費者金融や銀行、クレジットカード会社などの債権者と交渉し、借金の返済条件を見直す手続きのことを指します。

この交渉は、弁護士や司法書士などの専門家が債務者(借金をしている人)に代わって行い、毎月の返済額を減らしたり、返済計画を立て直したりすることを目的としています。

任意整理の進め方は、まずは借金の状況を整理し、専門家に相談することから始まります。

任意整理の依頼を受けた弁護士は、すぐに「受任通知」という書面を債権者へ送付します。

これにより、債権者は法律上、債務者に直接取り立てを行うことができなくなるため、精神的な負担が軽減されます。

弁護士が債権者と交渉し、利息カットや返済計画の見直しについて合意を得ます。

この合意内容に基づいて、和解契約を締結し、債務者は新しい条件で返済を開始します。

任意整理は交渉による手続きであるため、必ずしも債権者がすべての条件に応じてくれるとは限りません。

ただし、債権者の側も、任意整理が成立しなければ債務者が自己破産や個人再生を選択する可能性があるため、返済を継続してもらうために交渉のテーブルに乗ることが多いでしょう。

自己破産

自己破産とは、裁判所に申し立てを行い、現在抱えている借金の返済義務を免除してもらうための法的な手続きです。

自己破産を申し立てると、一定の価値を持つ財産を処分し、債権者(お金を貸している側)へ分配することになります。

これは、破産手続きの基本的な考え方であり、すべての借金を免除してもらう代わりに、自分が所有する持ち家や自動車、価値の高い物品などは手放すことが求められます。

ただし、すべての財産が没収されるわけではなく、生活に最低限必要なものは手元に残せるという点は正確に理解しておく必要があります。

そして、自己破産の最大のメリットは、現在抱えている借金の支払い義務が免除されることです。

裁判所の許可(免責許可)を得ることで、基本的にすべての借金の返済義務がなくなります。

借金が帳消しになることで、これまで返済に追われていた日々から解放され、経済的に再出発するチャンスを得られるという点が、自己破産という方法を選択する最大のメリットです。

個人再生

個人再生とは、裁判所を通じて借金を大幅に減額し、その減額後の金額を分割返済することで、借金問題を解決する債務整理の方法の一つです。

この手続きでは、「再生計画」を裁判所に提出し、その計画が認められることで返済が可能な範囲に借金を圧縮できます。

自己破産とは異なり、借金を完全に免除するものではありませんが、大幅な減額と同時に自宅などの財産を守ることができる場合がある点が特徴です。

個人再生は、債務者(借金をしている人)が裁判所に手続きを申し立てることから始まります。

そして、現在の収入や返済可能な金額に基づき、「再生計画」を作成します。

この計画では、減額後の借金をどのように返済するかを具体的に示します。

再生計画が認められると、借金は原則として3年間(最長5年間)で分割返済することになります。

計画通りに返済を完了すれば、それ以降の借金返済義務は免除されます。

アコムが債務整理に応じない可能性が高いケースとは?

債務整理のうち、個人再生や自己破産については、裁判所の決定に基づいて進められる手続きであるため、基本的に債権者も裁判所の判断に従うことになります。

しかし、債務整理のうち任意整理については、債権者と債務者の話し合いによる和解であるため、状況によっては、応じてくれないという可能性があります。

ここでは、アコムが任意整理に応じない可能性が高いケースについて詳しく解説します。

取引期間が短すぎる

借り入れをしてからの期間が短い場合、アコムが任意整理に応じない可能性があります。

消費者金融は、貸し付けたお金に対して発生する利息によって利益を得ています。

そのため、借り入れから短期間で任意整理を申し込まれると、業者側は十分な利息収入を確保できていません。

その状態で債務整理を申し込まれても、アコムとしては不利益になるため、交渉が難しくなるのです。

借金の金額が小さすぎる

借金の額が小さい場合も、アコムが「そのまま元の条件で返済を続けてほしい」と主張する可能性が高くなります。

消費者金融にとって、債務整理によって得られるメリットとリスクを考えたとき、借金の額が小さいと「自己破産されても大きな損失にはならない」と判断されることがあります。

そのため、交渉に応じるメリットが少ないと考えられ、元の契約通りの返済を求められることがあるのです。

返済期間が長すぎる希望を出している

任意整理では、通常3年〜5年の分割払いで交渉することが一般的ですが、あまりにも長期間の返済計画を希望すると、アコムが交渉に応じない可能性があります。

なぜなら、債権者(アコム側)にとって、回収が長期間にわたるとリスクが大きくなるため、例えば「10年〜15年かけてゆっくり返済したい」といった希望は認められにくいのです。

安定した収入がない

任意整理は、「借金の返済が可能であること」を前提にした手続きです。

そのため、無職や収入が不安定な場合、アコムが交渉に応じない可能性があります。

アコムは任意整理を受け入れた後も確実に返済が続くかどうかを重視します。

収入が不安定な人に対して分割払いを認めることは、将来的な回収リスクが高いため、厳しい対応をされることがあります。

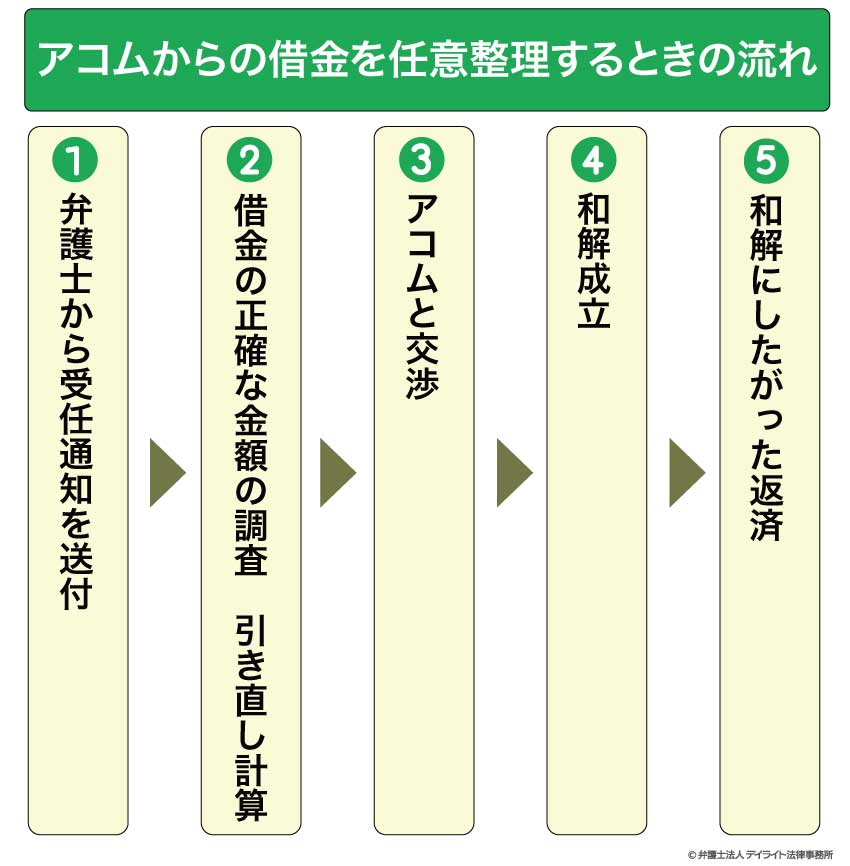

アコムからの借金を債務整理する際の流れ

アコムからの借金を任意整理するときの流れについては、以下のフロー図のとおりです。

①弁護士から受任通知を送付

まずは、債務整理に強い弁護士などの専門家に相談し、正式に依頼をすることからスタートします。

この時点で、「どの業者の借金を任意整理するのか?」を決めることになります。

アコム以外にも借金がある場合、債務整理をする業者を選ぶことも可能です。

依頼を受けた弁護士はアコムへ「受任通知」という書類を送付し、債務整理の手続きを開始します。

②借金の正確な金額の調査 引き直し計算

弁護士が受任通知を送ると、アコム側は「取引履歴」を開示します。

これをもとに、正確な借入総額を計算し、適正な返済額を算出する作業を行います。

過去に高金利で借り入れをしていた場合、法律で定められた上限金利(利息制限法)を超えている可能性があります。

引き直し計算をすることで、本来払うべき金額に調整し、借金が減額されることがあるのです。

③アコムと交渉

借金の総額や返済能力を把握したら、アコムとの交渉を開始します。

この交渉は弁護士が代理で行い、債務者(あなた)は直接アコムと話す必要はありません。

弁護士は、以下のようなポイントについて、アコムと交渉を行うことになります。

- 利息や遅延損害金のカット(将来発生する利息をなくし、元本のみの返済にする)

- 毎月の返済額の調整(無理のない範囲で分割払いにする)

- 返済期間の延長(通常、3〜5年で完済できるように調整)

④和解成立

アコムとの交渉がまとまると、「和解書」を作成し、正式な合意を結びます。

和解書には、以下のような内容が記載されます。

- 最終的な借金の総額(利息カット後の金額)

- 毎月の返済額と返済期間(例:毎月2万円 × 36回払い)

- 支払い方法や期限(銀行振込、口座引き落としなど)

⑤和解にしたがった返済

和解書を取り交わすことで、正式に和解が成立することになり、今後はこの内容に従って返済を進めていくことになります。

アコムからの借金を債務整理する場合の注意点

任意整理には前提条件がある

任意整理は、借金の負担を軽減しながら返済を続けるための債務整理の一つですが、誰でも利用できるわけではありません。

任意整理では、利息をカットした上で、元金を3〜5年(36〜60回払い)で完済することが基本ルールとなります。

そのため、一定の収入があり、元金を3〜5年以内に分割で支払うことができることが前提条件となります。

そのため、借金の額が多すぎて、毎月の返済が現実的に不可能という場合や、安定した収入がなく、毎月の支払いを続ける見込みがないという場合には、自己破産や個人再生といった他の債務整理の手続きを検討することが必要となります。

債務整理に強い弁護士に相談する

アコムからの借金について債務整理を検討されている方は、債務整理に強い弁護士に相談するようにしてください。

債務整理を弁護士に任せることは非常に重要ですが、どの弁護士に依頼しても良いわけではありません。

まず、自己破産・個人再生・任意整理の中から最適な手続きを選択する判断力が求められます。

そのため、破産法などの専門知識に加え、裁判所の手続きや債権者(消費者金融など)の対応方針について深い理解が必要です。

また、弁護士の対応も大切な要素です。依頼者に高圧的な態度を取る、報告が遅い、事務員任せにするといった弁護士では、安心して任せられません。

依頼者に寄り添い、誠実かつ丁寧に対応できる弁護士を選ぶことが大切です。

単なる専門知識だけでなく、信頼関係を築ける弁護士かどうかも考慮して選びましょう。

アコムと債務整理についてのQ&A

![]()

債務整理した後にアコムと再契約できますか?

これは、アコムが任意整理をした顧客を「社内ブラック」として扱っているためです。

まとめ

アコムの借金は、任意整理に応じてもらえることが多く、全く対応してもらえないというケースはほとんどありません。

任意整理を行うことで、将来の利息をカットし、月々の返済額を減らすことが可能です。これにより、無理のない範囲で計画的に返済を続けることができます。

ただし、任意整理にはデメリットもあり、信用情報(いわゆるブラックリスト)に登録されるため、一定期間ローンやクレジットカードの利用が難しくなります。

また、安定した収入がない場合、任意整理を進めることが難しくなることもあります。

さらに、借金の状況によっては、任意整理よりも個人再生や自己破産など、別の債務整理方法が適している場合もあるため、慎重な判断が必要です。

アコムの返済が厳しくなった場合は、債務整理に精通した弁護士に早めに相談することが重要です。

デイライトでは、債務整理に詳しい弁護士による破産再生チームを設け、皆様の借金問題の解決に尽力しています。

Zoomなどによるオンライン相談の対応も可能です。

借金問題については当事務所まで、どうぞお気軽にご相談ください。