自己破産というと、全てを失うような悪いイメージを持っている方も多いのではないでしょうか。

自己破産のデメリットを正しく押さえておくことにより、イメージに引っ張られることなく、将来に禍根を残さない債務整理の方法を検討することができます。

そこで、ここでは自己破産のデメリットを中心に、家族への影響、自己破産にかかる費用についても解説します。

目次

自己破産とは?

自己破産とは、裁判所を介して借金(債務)の支払義務の免除をしてもらう手続きをいいます。

結論として、自己破産には、以下のようなメリットとデメリットがあります。

メリットとデメリットについて

| メリット | デメリット |

|---|---|

| 借金を返済しなくてよい (一部の債権を除く) |

|

※一般的な傾向であり必ず上記の結果となるわけではありません。

上表を見ると、大きなメリットがあるのですが、デメリットも多いように感じるかと思います。

しかし、個人的にはそれほど大きなデメリットはないと考えています(筆者の主観であり、個人の捉え方によるでしょう。)。

すなわち、金額や状況にもよるのですが、自己破産できる状況であれば、基本的には他の債務整理の方法より、自己破産を選択すべきです。

以下、その理由を詳しく解説しますので、最後まで読んでいただけると幸いです。

自己破産のデメリットを理解するために、知っておくべき重要な用語があるのでご紹介します。

法律用語ですので少々難しいですが、以下、できるだけわかりやすく解説します。

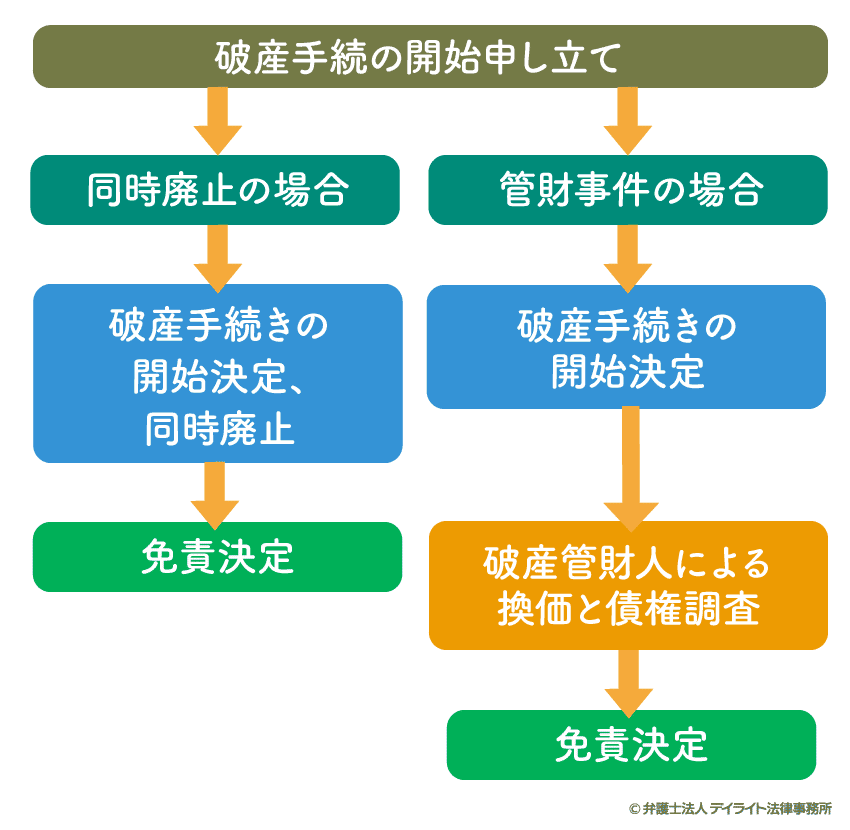

【 同時廃止と管財事件 】

自己破産の手続きは、

- ① 破産する人の財産を債権者(お金を貸している人)に平等に分配する「破産手続」

- ② 債務を免除してもらう「免責(めんせき)手続」

という2本立てで行われるのが原則です。

ただ、破産する人に財産がない場合、そもそも債権者に分配することはできませんし、費用と時間をかけて破産手続を進めていくまでもありません。

そこで、破産する人に財産がない場合、破産手続の開始決定と「同時に」破産手続を廃止する「同時廃止」(どうじはいし)という制度があります。

他方、破産する人に財産がある場合は、破産手続の開始決定後、「破産管財人」(はさんかんざいにん)という人が選任され、破産管財人により破産手続が進められていきます。

このように、破産管財人が選任されて手続きが進められていく破産事件を「管財事件」と呼んでいます。

自己破産の手続きは、裁判所へ破産手続開始の申立てをすることから始まります。

申立てを受けた裁判所は、申立人が破産できる条件を満たしているかなどを確認します。

破産できる条件を満たしている場合、裁判所は、破産手続の開始を決定します。

(ここで申立人は「破産者」となります。)

ここから先は、同時廃止と管財事件の場合で大きく異なります。

同時廃止の場合、破産手続の開始決定と同時に破産手続は終わります。

そのため、破産管財人が選任されることも、破産者の財産が債権者に分配されることもありません。

破産手続は即時に終了し、免責手続が進められていくことになります。

裁判所は、破産者を裁判所に呼び出して話を聞いたり、債権者から意見を聞いたりし、免責が認められると判断したら「免責許可決定」を出します。

「免責許可決定」を得られれば、一部の債務を除き破産者の支払義務はなくなります。

同時廃止の場合、申立てから免責許可決定までの期間は4~6か月程度です。

管財事件の場合、破産手続の開始決定と同時に「破産管財人」という人が選任され(ほとんどの場合弁護士の中から選任されます)、破産手続が進められます。

破産管財人は破産者の財産を調査し、売却してお金に換え(換価)、債権者に対して債権額に応じて平等に分配します(配当)。

それが終わると、裁判所が破産終結決定を出し、破産手続は終了します。

つぎに免責手続ですが、破産管財人は、破産者に免責が許されない事情(これを「免責不許可事由」といいます。ギャンブルによる借金や、財産隠しなどです。)がないかを調査し、調査結果を裁判所に報告します。

裁判所は、破産管財人の報告を踏まえ、免責が認められると判断したら「免責許可決定」を出します。

「免責許可決定」を得られれば、一部の債務を除き破産者の支払義務はなくなります。

管財事件の場合、申立てから免責決定までの期間は通常6か月から1年程度です。

自己破産の手続きについて、詳しくはこちらをご覧ください

自己破産のメリット

自己破産の最大のメリットは、基本的にすべての借金を返済しなくてよいということです。

他の債務整理の方法(任意整理、個人再生など)にはない、自己破産特有のメリットです。

借金の返済義務がなくなることにより、悩むことなく新たな生活を始めることができます。

免責されない債権について、詳しくはこちらをご覧ください。

自己破産ができる条件について

法律上の条件 「支払不能」

法律では、申立人(自己破産を申立てる人)が「支払不能」にあるとき、自己破産できると定められています。

「支払不能」とは、「債務者が、支払能力を欠くために、その債務のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態をいう」(破産法2条11項)と定められています。

これに該当するか否かについて、債務者の財産・職業・収入などに鑑み返済を継続していくことができない状態かどうかが個別に判断されます。

一般的には、毎月の返済額の合計額が手取りの収入から住居費を差し引いた額の3分の1を超えていると、支払不能の状態にあるといわれています。

具体例①

毎月の返済額 10万円

手取り収入 20万円

住居費 5万円

10万円 > 5万円

(20万円 – 5万円) × 1/3

⇓

支払不能

具体例②

毎月の返済額 1万円

手取り収入 20万円

住居費 5万円

1万円 < 5万円

(20万円 – 5万円) × 1/3

⇓

支払不能ではない

もっとも、支払不能と認められるか否かは、微妙なケースが多く、一概に上記計算式では判断できません。

そのため、正確には自己破産に詳しい弁護士に相談されるようにしてください。

検討が必要な条件

法律上の条件ではありませんが、自己破産した場合の影響から考えると、以下のような条件も満たしていることが望ましいといえます。

自己破産をすると、一定の価値のある財産を手放さなければなりません。

不動産も原則としてお金に換えられ、債権者に分配されることになります。

たとえば、家族と同居している住宅を所有している場合、自己破産をすると通常その住宅はお金に換えられるので、住み続けることができなくなる可能性があります。

また、住宅ローンを返済中の場合も、自己破産をすると住宅ローンの返済も止めなければなりません。

住宅ローンの債権者(銀行など)は通常その住宅を担保(たんぽ)に取っているので、債権者が住宅をお金に換えて債権を回収することが予想されます。

そのため、住宅など残したい財産がある場合は、自己破産以外の方法を含めて検討することとなります。

自宅を手放すかことになるか否かは、債務者の方々にとって、とても重大な問題です。

そのため、まずは自己破産に詳しい弁護士へ相談し、助言をもらってから判断されるようにしてください。

破産者は一定の職業に就くことや資格が制限されます。

制限される職業や資格により収入を得ている場合は、制限を受けない仕事をしない限り収入が断たれてしまいます。

一生というわけではなく一定期間制限されるだけですが、自己破産をすると今の仕事ができなくなり困る場合は、自己破産以外の方法を検討した方がよいといえます。

破産で制限される職業・資格について、詳しくはこちらをご覧ください。

免責不許可事由(めんせきふきょかじゆう)に該当するときは、原則として免責を受けることができません。

ギャンブルや浪費により過大な借金をしたことや、本来清算されるべき財産を隠したこと、破産管財人の業務を妨害したことなどが免責不許可事由とされています。

免責を受けることができなければ自己破産を申し立てた目的は達成できませんので、免責不許可事由に該当する場合は、自己破産以外の方法を検討した方がよいといえます。

もっとも、免責不許可事由に該当する場合であっても、裁判官が諸事情に鑑み免責許可することもできます(「裁量免責」といいます)。

そのため、免責不許可事由に該当したら絶対に免責されないとはいえません。

実際に裁量免責されている事案も多くあるので、まずは自己破産に詳しい弁護士へご相談の上、慎重に判断されるようにしてください。

- ① 破産者が債権者を害する目的で、自分の財産を隠匿したり、損壊したり、債権者に不利益な処分その他の財産の価値を不当に減少させる行為をしたこと

- ② 破産手続きの開始を遅延させる目的で、著しく不利益な条件で債務を負担したり信用取引により商品を買い入れてこれを著しく不利益な条件で処分したこと

- ③ 特定の債権者に対する債務について、当該債権者に特別の利益を与える目的又は他の債権者を害する目的で、担保の供与や期限前に弁済などをしたこと

- ④ 浪費又は賭博その他の射幸行為をしたことによって著しく財産を減少させ、又は過大な債務を負担したこと

- ⑤ 破産手続開始の申立てがあった日の1年前の日から破産手続開始の決定があった日までの間に、破産手続開始の原因となる事実があることを知りながら、当該事実がないと信じさせるため、詐術を用いて信用取引により財産を取得したこと

- ⑥ 業務及び財産の状況に関する帳簿、書類その他の物件を隠匿し、偽造し、又は変造したこと

- ⑦ 虚偽の債権者名簿を提出したこと

- ⑧ 破産手続きにおいて裁判所が行う調査において、調査を拒み、又は虚偽の説明をしたこと

- ⑨ 不正の手段により、破産管財人などの職務を妨害したこと

- ⑩ 免責許可の申立前7年以内に免責を受けているとき

- ⑪ 破産法の定める義務に違反したとき

引用元:破産法 – e-Gov法令検索

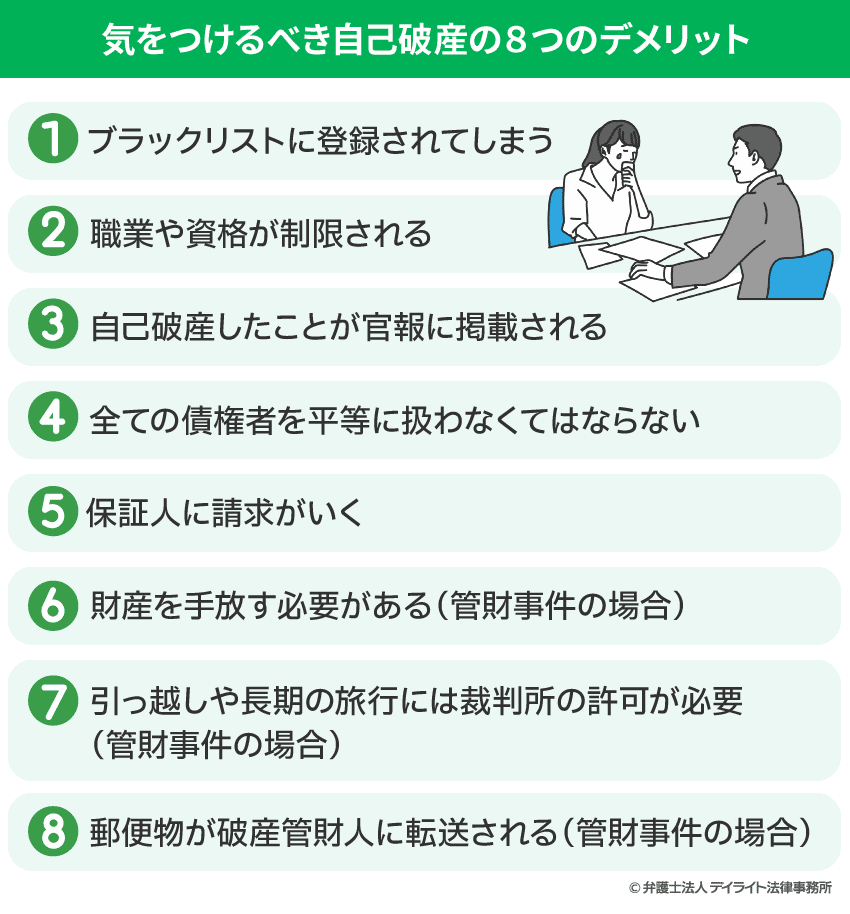

気をつけるべき自己破産の8つのデメリット

上記のとおり、自己破産は借金の返済義務がなくなるという点で、大きなメリットがあります。

しかし、その反面、デメリットもあります。

以下、詳しく解説します。

①ブラックリストに登録されてしまう

自己破産すると、事故情報(破産したという情報)が「信用情報機関」に登録されます。

いわゆる「ブラックリストに登録される」という状態です。

これにより、一定期間(5年〜10年)、新たな借入れをしたり、クレジットカードを作ったり、ローンを組んだりすることができなくなります。

なお、自己破産以外の債務整理の方法(任意整理など)でもブラックリストに登録されてしまいます。

自己破産に限らず債務整理をする場合には避けがたいデメリットといえます。

②職業や資格が制限される

破産者は一定の職業に就くことや資格が制限されます。

制限される職業や資格は多くありますが、たとえば弁護士・公認会計士・税理士・弁理士などの「士業」や、警備員、生命保険募集人、損害保険代理店などはできなくなります。

もっとも、免責許可の決定が確定すると「復権」(破産前と同じ状態に戻る)しますので、この制限はなくなります。

破産で制限される職業・資格について、詳しくはこちらをご覧ください。

③自己破産したことが官報に掲載される

破産者の名前は官報に掲載されます。

官報とは、法令などの政府情報の公的な伝達手段として政府が発行しているものです。

誰でも見ようと思えば見られるものであり、近時は検索機能も向上しているので調べることも簡単になってきています。

ただし、日常的に官報を確認している人はほとんどいないので、破産したことを知人に知られることを過度に心配する必要はないという考えもあるでしょう。

④全ての債権者を平等に扱わなくてはならない

自己破産すると、お金を貸してくれている友人や親族も金融業者など他の債権者と平等に扱わなければなりません。

友人や親族にだけは優先的にお金を返したいと思っても、これをやってしまうと免責不許可事由に該当してしまいますので、返してはいけません。

また、お金を貸してくれている友人や親族も他の債権者と同じように扱われるため、裁判所から破産手続に関する通知がいってしまいます。

そのため、お金を貸してくれている友人や親族には破産したことを知られてしまうことになります。

⑤保証人に請求がいく

主債務者(借金をした本人)が自己破産した場合、債権者は主債務者に支払を請求することができなくなります。

他方、主債務者が自己破産をしても、保証人の保証債務(主債務者が支払えなくなったら保証人が支払わなくてはいけない義務)はなくなりません。

そのため、自分の借金に保証人を付けていた場合、自分が自己破産すると、保証人に返済の請求がいってしまいます。

場合によっては、保証人になっている家族や友人も債務整理が必要になることがあります。

連帯保証人や担保だけを提供している人がいるときも同じです。

このように、家族や友人を保証人にしている場合、その方々に迷惑がかかることが予想されます。

そのため、自己破産することを事前に伝えるべきか等について、弁護士に相談し、助言をもらうとよいでしょう。

⑥財産を手放す必要がある(管財事件の場合)

管財事件の場合、破産手続開始決定がされると、破産者の財産の管理権・処分権は破産管財人に帰属します。

そして、その財産は基本的に破産管財人によってお金に換えられ、債権者のために分配されるため、破産者は財産を手放すことになります。

財産には、不動産、車、預金、現金、有価証券のほか、生命保険の返戻金や退職金も含まれます。

生命保険の返戻金や退職金は、いま手元になくても「見込額」が財産としてみなされることになります。

自由財産

ただし、全ての財産を手放してしまうと生活ができなくなるため、一定の財産は残すことができます。

この残すことができる財産のことを「自由財産」といい、債務者が自由に管理・処分することができます。

「自由財産」として法律で認められているのは、以下の財産です。

- 99万円以下の現金

- 生活上欠くことのできない家財道具など(差押禁止動産)

- 給料や退職金の4分の3、年金など(差押禁止債権)

自由財産の拡張

「破産者の生活状況や職種を考慮して、必要と認められる場合」は、自由財産の範囲を拡張してもらえることがあります。

自由財産の拡張が認められれば、法律上は「自由財産」にあてはまらない財産でも手放さなくて済みます。

多くの裁判所では、自由財産と認める財産(換価しない財産)について内部基準を定めています。

- ① 99万円に満までの現金

- ② 預貯金(残高合計が20万円以下である場合に限る。)

- ③ 保険契約解約返戻金(見込額合計が20万円以下である場合に限る。)

- ④ 自動車(処分見込額合計が20万円以下である場合に限る。)

- ⑤ 居住用家屋の敷金等返還請求権

- ⑥ 電話加入権

- ⑦ 退職金債権のうち支給見込額の8分の7相当額(8分の1相当額が20万円以下である場合には、当該退職金債権の全額)

- ⑧ 家財道具

- ⑨ 差押えを禁止されている動産又は債権

これらに当たる財産については、自由財産拡張の申立てをすることなく、自由財産として扱われることになります。

破産を申し立てるとき手元に残せる財産について、詳しくはこちらをご覧ください。

なお、破産手続の開始決定の後に得た収入や取得した財産は、原則として破産者が全て自由に使えます。

⑦引っ越しや長期の旅行には裁判所の許可が必要(管財事件の場合)

管財事件の場合、破産手続中、破産者は自由に居住地を離れることはできません。

ただし、裁判所の許可を得れば引っ越しや長期の旅行も可能です。

また、破産手続が終了した後は、自由に引っ越しや海外旅行もすることができます。

⑧郵便物が破産管財人に転送される(管財事件の場合)

管財事件の場合、破産手続中は破産者宛の郵便物が破産管財人に転送されます。

そのため、破産者は自分宛の郵便物を直接受け取ることができません。

ただし、年賀状などの破産手続に関係のない郵便物などは、破産管財人から受け取ることもできます。

自己破産についてよくある誤解

自己破産すると選挙権がなくなる?

自己破産しても選挙権や被選挙権が失われることはありません。

自己破産すると戸籍や住民票に載る?

破産者であることが戸籍や住民票に記載されることもありません。

なお、免責許可決定を受けられなかった場合は本籍地の市区町村役場の「破産者名簿」というものに記載されることになります。

ただ、そもそも免責許可決定を受けられない場合は稀ですし、記載されたとしても第三者に自由に閲覧されることはありません。

いったん記載されたとしても、その後免責許可決定を受けたり、期間経過により「復権」すれば抹消されるので、心配する必要はありません。

自己破産は家族にも影響する?

自己破産をしても、基本的には家族に影響はありません。

破産者の借金を家族が肩代わりさせられたり、家族の財産が取り上げられてしまうことはありません。

上記にあげた資格制限などの不利益は破産者に限られることであり、家族が不利益を受けることはありません。

家族の仕事や、子どもの就職や結婚に影響することもありません。

ただし、以下のような場合には事実上の影響が及ぶこともあります。

破産者名義の自宅に同居している場合、車を共用している場合

たとえば、破産者の自宅に家族が同居していた場合、自己破産により住宅はお金に換えられてしまうので、その結果、家族も住宅に住み続けることができなくなります。

そのため、家族も引っ越しや新しい環境での生活をしなければなりません。

また、破産者名義の車をその家族も使用していたような場合も、破産者が自己破産し車がお金に換えられたりローン会社に引き上げられたりすると、家族は車を使えなくなってしまいます。

例えば、破産者である夫の妻が子どもの送迎や買い物などで夫名義の車を日常的に使用していた場合は、大変不便になり、生活に支障を来すことにもなります。

保証人になっている場合

たとえば、配偶者が破産者の保証人(または連帯保証人)となっている場合、破産者の自己破産により、配偶者に債務の返済請求がいってしまいます。

配偶者も支払うことができないときは、配偶者も債務整理を検討せざるを得なくなります。

また、破産者が配偶者の保証人(または連帯保証人)となっている場合も、破産者が自己破産すると、配偶者は新たな保証人を立てることを要求され、それができない場合は一括返済を請求されることなどもあります。

このような場合も、配偶者が一括返済することができないときは、配偶者も債務整理を検討せざるを得なくなります。

親族と不動産を共有している場合

親族と不動産を共有している場合、破産者の共有持分については換価の対象となってしまうため、他の共有者である親族に持分の買い取りが打診されるなど少なからず迷惑がかかることになります。

自分では特に認識がない場合でも、たとえば、親の相続により実家の不動産を兄弟姉妹で引継いだが遺産分割(具体的にどの遺産を誰が引き継ぐか確定する手続き)をしていない場合、実家の不動産は共有状態として扱われてしまいます。

また、遺産分割をして自分以外の兄弟姉妹が相続することになったとしても、その登記が済んでいない場合は共有状態として扱われてしまいます(自分に持分がないことを主張できません)。

このように、思わぬところで親族に影響が及ぶこともあります。

学資保険の契約をしているとき

子どもの教育資金のために学資保険の契約をしていた場合、その解約返戻金が20万円を超えるときは清算されてしまいます。

そのため、当初の狙いどおりに教育資金を充てることができず、子どもに事実上の影響を与える場合もあります。

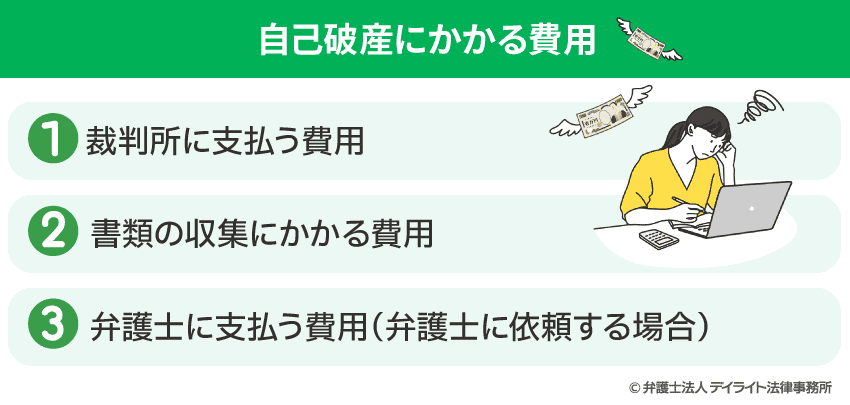

自己破産にかかる費用の相場は?

自己破産にかかる費用

裁判所に支払う費用

裁判所に支払う費用は同時廃止の場合と管財事件の場合で大きく異なります。

管財事件の方が破産管財人の報酬などもかかりますので、高額になります。

| 同時廃止 | 管財事件 | |

|---|---|---|

| 申立手数料(収入印紙) | 1500円 | 1500円 |

| 郵券(郵便切手) | 4000円~1万円程度 | 4000円~1万円程度 |

| 予納金(破産管財人の報酬など) | 1万円~2万円 | 20万円~ |

| 官報公告費用 | 1万円~1万5000円程度 | 1万円~2万円程度 |

※郵券、予納金、官報公告費用は、裁判所により異なりますので、詳しくは裁判所の窓口で確認してください。

管財事件の予納金基準(福岡地裁)について、詳しくはこちらをご覧ください。

書類収集にかかる費用

自己破産の申立てには、住民票や戸籍謄本、不動産登記事項証明書、銀行口座明細などの各種書類が必要になりますので、これらの取り寄せ手数料がかかります。

取り寄せる書類の種類・量によりますが、高くても数万円程度に収まることが多いです。

弁護士に支払う費用

破産手続を弁護士に依頼する場合は、弁護士費用がかかります。

法律事務所により異なりますが、同時廃止よりも管財事件の方が業務量が多くなるため、それに応じて費用も高く設定されていることが多いです。

当事務所の弁護士費用についてはこちらをご覧ください。

- 債権者からの取り立てを止めることができる(弁護士が「受任通知」という書類を送ると債権者は債務者に直接取り立てることができなくなります)

- 申立書類の作成・提出など全て任せることができる

- 裁判所の運用によっては弁護士がついていることにより手続を早く少額で進められることがある(たとえば、東京地裁では、弁護士がついていると早ければ申立ての当日に破産手続開始決定がもらえたり、少額管財事件を利用できたりします)

自己破産についてよくある質問

自己破産すると車も処分されてしまう?

車も財産なので、原則として処分(換価)されてしまいます。

ただし、時価評価額の低い車や古い車は、手元に残せることがあります。

例えば、東京地裁の基準では、見込額合計が20万円以下である場合は換価しないとされています。

また、初度登録から一定期間(多くは4年〜6年程度)を経過した自動車については、価額を0円とみなすことができる場合があります。

したがって、時価が20万円以下または古くなった自動車であれば、手元に残せることがあります。

しかし、管財事件の場合、手元に残せる場合であっても、破産手続の間ずっと使用し続けることができるわけではありません。

破産者が車を所有している場合、破産手続の開始決定により当該車の管理権・処分権はいったん破産管財人に帰属することとなります。

破産管財人が車の評価額等を調査し、換価できそうにないと判断した場合に裁判所の許可を得て管理権・処分権を放棄することになります。

この時点まで破産者が車を自由に使うことはできません。

破産管財人が車の管理権・処分権を放棄するまでの間は、車の鍵は破産管財人が預かることになります。

破産管財人が車の管理権・処分権を放棄するまでの間に破産者が車に乗って交通事故などを起こしてしまった場合、破産管財人に運行供用者責任(自動車損害賠償保障法3条)が生じかねません。

そのため、破産者の生活に車が不可欠でどうしても使わせて欲しいという場合であっても、この間は破産管財人から車の使用を禁止され、鍵も返してもらうこともできません。

なお、ローンで買った車は、ほとんどの場合ローン完済まではローン会社に車の所有権が留保されています。

そのため、ローンを完済する前に自己破産してローンの返済が滞ると、ローン会社に車を引き揚げられるので、破産者の手元に残すことはできません。

自己破産したことは職場にも知られてしまう?

基本的には自己破産の事実そのものが職場に知られることはありません。

自己破産したことについて、裁判所から職場に通知が行くことなどはありません。

ただし、破産者の名前は官報に掲載されますので、絶対に秘密にできるとは限りません。

また、職場から借り入れをしていた場合は、裁判所から職場に破産手続に関する通知がいってしまいますので、それにより自己破産したことが知られることになります。

さらに、以下のような状況があれば、職場に自己破産など何らかの法的手続きをしていることを気づかれてしまう可能性があります。

銀行が債権者に含まれ、かつ、その銀行の口座を給与振込先としている場合、当該口座の凍結が予想されます。

その場合、通常、給与の振込先を口座を変更しますが、その際に、職場の担当者から、破産などの債務整理の手続きをしていると気づかれてしまう可能性があります。

退職金がある会社の場合、退職金の見込額が分かる資料を提出することが予想されます。

その際に、職場の担当者から、破産など、何らかの法的な手続きをしていると気づかれてしまう可能性があります。

自己破産を理由に勤務先から解雇されることはある?

自己破産したこと自体を理由に解雇されることはありません。

会社が従業員を解雇するには「客観的に合理的な理由」が必要ですが、自己破産したこと自体は「客観的に合理的な理由」にあたりません。

したがって、自己破産したこと自体を理由に解雇することは法律上できません。

ただし、上記で解説したように、自己破産によって、資格等が制限される可能性があります。

その資格が職場で必要不可欠なものであれば、その結果、仕事を失う可能性はあるでしょう。

また、そのような資格を有していなくても、自己破産をしたことを職場が知れば、マイナスなイメージを持たれる可能性はあります。

そのため、債務者の方にとっては、できるだけ、職場に知られない方がよいといえます。

自己破産に精通した弁護士であれば、完全ではないものの、極力、職場に知られないように手続きを進めて行ってくれるでしょう。

職場への影響が心配な方は、債務整理専門の弁護士にご相談されることをお勧めいたします。

自己破産したらクレジットカードは使えない?

自己破産すると、所持していたクレジットカードはカード会社の規約に従い解約されるので使えません。

また、自己破産をすると事故情報が「信用情報機関」に登録されます(俗に「ブラックリストに登録される」という状態です)。

そのため、自己破産手続終了後、5年~10年はクレジットカードを新しく作って使うこともできません。

クレジットカード会社は、申込者が「きちんと支払ってくれる人なのか」を判断する必要がありますが、その際に信用情報機関に照会することにより、他社(金融業者も含む)における未払い・延滞・破産などの情報(事故情報)も確認することができます。

事故情報が登録される期間は、信用情報機関により異なりますが、自己破産の場合は5年~10年です。

この期間が経過すれば、事故情報は消えますので新たにクレジットカードを作って使うこともできるようになります。

なお、信用情報機関に登録されている自分の情報については開示請求をすることもできます。

まとめ

以上、自己破産のデメリットを中心に、家族への影響や費用について解説しましたがいかがだったでしょうか。

自己破産のデメリットは一般的にイメージされているほど大きくはなく、全てが問題となるわけではありません。

しかし、具体的な状況によっては大きな問題となることもあります。

自己破産を選択すべきかどうか、手続きはどのように進めて行けばよいかなど、お困りの場合は、まずは破産問題に詳しい地元の弁護士にご相談されることをお勧めします。

この記事が自己破産をお考えになっている方にとってお役に立てれば幸いです。