弁護士法人デイライト法律事務所 パートナー弁護士

エポスカードの支払いが遅れると、遅延損害金が発生したり、カードの利用を停止されたりします。

クレジットカードは、「分割で払えるから」「今お金がなくても買えるから」とついつい使いすぎてしまうこともあります。

そうしてカードの利用代金が増えすぎてしまうと、支払日に支払えなくなってしまう、という事態も生じてきます。

今回は、エポスカードの支払いが遅れたらどうなるのか、支払わないままでいるとどのようなことが起こるのか、支払いができない場合の対処法などについて解説していきます。

目次

エポスカードの支払いが遅れてしまったらどうなる?

エポスカードの支払いが遅れてしまったら、以下のようなペナルティが発生します。

- 遅延損害金が発生する

- 口座引落しでは払えなくなる

- エポスカードの利用を停止される

- エポスカードを強制解約される

- エポスカードのポイント(エポスポイント)の付与・利用が停止される

- 利用代金の残りを一括で支払うよう請求される

- 信用情報に事故情報が記録されてしまう(いわゆる「ブラックリストに載った状態」になる)

参考:会員規約|エポスカード

参考:エポスポイント規約|エポスカード

それぞれの項目について解説します。

遅延損害金が発生する

クレジットカードの返済を支払うべき日に支払うことができないと、次の日から、遅延損害金が発生します。

エポスカードの場合、

- ショッピングの利用代金の支払いが遅れた場合⋯年14.6%

- キャッシングの場合⋯年20.0%

の遅延損害金を請求されます。(エポスカード規約2023年4月1日版(以下「エポスカード規約」といいます。)第18条)

この遅延損害金は、最初は未払いとなっている月の支払い分に対してのみ発生します。

口座引落しでは払えなくなる

支払日が過ぎてしまった後に返済をするときは、口座引き落としをしてもらうことはできません。

支払日後に返済をする場合、

- エポスATM

- インターネット入金(ペイジー)

- コンビニ支払い

- 振込み

といった方法で支払うことになり、場合によっては、手数料が発生します。

エポスカードの利用を停止される

支払いが遅れた場合、エポスカードの利用を停止される場合があります(エポスカード規約第23条第1項第2号)。

支払いの遅れが解消されると、多くの場合はカードの利用停止は解除されます。

しかし、延滞解消後も一定期間利用を制限すべきとカード会社が判断した場合、すぐには利用を再開できないこともあります。

エポスカードを強制解約される

支払いの遅れが続いていると、エポスカードの会員資格を喪失し、カードを強制解約されてしまう可能性があります(エポスカード規約第23条第1項第2号)。

強制解約されてしまうと、延滞を解消しても、もはやエポスカードを利用することはできません。

エポスカードのポイント(エポスポイント)の付与・利用が停止される

エポスカードを利用していると、エポスポイントを貯めることができます。

しかし、カードの支払いが遅れていると、支払いの遅れが解消されるまでの間、エポスポイントの付与と利用が停止されてしまいます(エポスポイント規約 (2022年10月1日版)(以下「ポイント規約」といいます。)第12条2項)。

さらに、エポスカードを強制解約されてしまった場合は、エポスポイントは失効してしまいます(同条第1項)。

利用代金の残りを一括で支払うよう請求される

以下のような場合には、リボ払い、分割払いなどとしていたショッピング利用代金の残額、キャッシングの残額など、カード会社に支払わなければならない金額全額を一括で支払うよう請求されることになります(エポスカード規約第19条第1項)。

- カード利用代金等(ただし、1回払いによる場合及びキャッシングの返済が遅れた場合は除く)の支払いが遅れており、20日以上の期間を定めて書面で催告されたにもかかわらず支払わない場合v

- キャッシングの返済、又は1回払いによるカードの利用代金等の支払いを1回でも遅延した場合

- エポスカードで購入した商品等の質入れ、譲渡、賃貸などをした場合

信用情報に事故情報が記録されてしまう

支払いが遅れることが2~3か月程度続くと、支払いを延滞していることが信用情報機関に報告され、信用情報に記載されてしまいます。

信用情報機関とは、個々人について、

- クレジットカード会社や銀行・貸金業者からお金をどれだけ借りているか

- 返済はどのように行っているのか

- 破産や個人再生をしたことはあるか

などといった情報(「信用情報」といいます。)を集めて管理している機関です。

この信用情報に、「破産した」「延滞した」などのマイナスの情報(いわゆる「事故情報」)を記録されてしまうと、いわゆる「ブラックリストに載った」状態になってしまいます。

「ブラックリストに載った」状態になると、「お金を貸しても返してくれない可能性が高い人だ」と認定されてしまいます。

そのため、

- 新たに住宅ローンを組むことができなくなる

- 車をローンで購入することができなくなる

- 他社のものを含めてクレジットカードが使えなくなる

- カードローンも借りられなくなる

といったデメリットが発生することになります。

ブラックリストについて詳しく知りたい方は、以下のページをご覧ください。

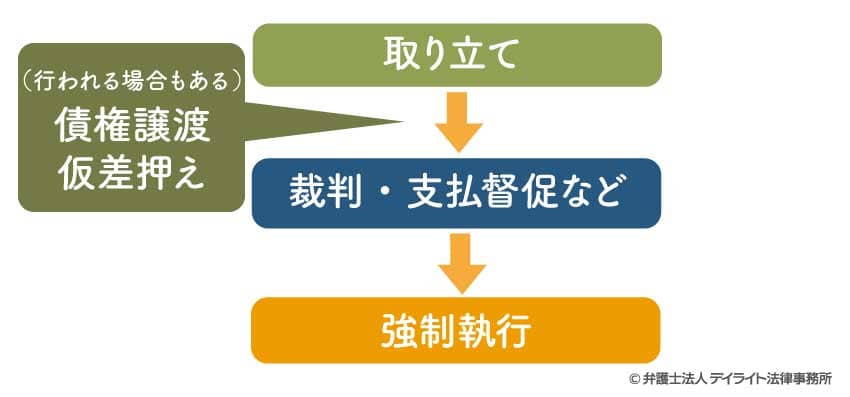

エポスカードを支払わないときの予想される流れ

エポスカードの支払いをしないままでいた場合、次のような流れになることが予想されます。

取り立て

支払いができなくなるとまず、エポスカードからの取り立てが始まります。

取り立ては、郵便や電話で行われます。

職場に電話がかかってくることもありますが、その場合、業者名ではなく個人名を名乗ってかけてきますので、職場の人に借金のことがバレることはあまりありません。

取り立てをしても支払いがないとなると、カード会社は、次の対応(訴訟提起、支払督促の申立てなど)に移ります。

なお、裁判や支払督促の申立ての前に、

- 債権譲渡

- 仮差押え

が行われることもあります。

債権譲渡は、債権(貸したお金を返すよう請求する権利)を、債権回収会社に譲渡し、その後の回収を任せてしまうものです。

債権譲渡があったことは郵便などで知らされます。

仮差押えは、債務者が財産を勝手に処分してしまわないように、裁判所に申し立てて財産の処分を禁止するものです。

仮差押えの対象になるのは、預貯金、家、給料などです。

給料に対する仮差押えが行われると、職場にも裁判所から書類が届くので、借金が返せなくなっていることが分かってしまいます。

裁判・支払督促など

取り立てをしても返済がないとなると、債権者は、裁判所に訴訟を起こす、支払督促の申立てをする、といった対応を取ってきます。

裁判所から、支払督促が送達されて二週間経ってしまうと、債権者の申立てにより、支払督促に仮執行宣言が付けられてしまい、債権者は、債務者の財産を差し押さえる強制執行をすることが可能になってしまいます。

このようなことにならないよう、支払督促が届いたら、すぐに弁護士に相談し、対応を検討しましょう。

強制執行(差押え)

仮執行宣言付きの判決が出たり、支払いを命じる判決が確定したり、支払督促に仮執行宣言が付されたりすると、債権者は強制執行の申立てに入ります。

裁判所での和解で約束した条件(支払金額、支払日など)を守れなかった場合にも、強制執行が行われます。

強制執行では、預貯金、不動産、給料などを差し押さえられます。

不動産が差し押さえられると、債権者にお金を返すために強制競売で売却されてしまいます。

給与や預金が差し押さえられると、給与・預金を債権者に支払われてしまいます。

特に給与が差し押さえられると、裁判所や債権者から職場に連絡がいくので、借金が返せなくなっていることが知られてしまいます。

クレジットカードの利用代金などの借金を支払えなくなるとどうなるかについては、以下のページでも詳しく解説しています。

エポスカードの支払いが遅れる場合の対処法

エポスカードの支払期限を過ぎてしまいそうな場合は、次のような対処法があります。

コールセンターに電話・相談をする

支払日には間に合わなかったけれども支払いをしたい、という場合には、エポスカードのコールセンターに連絡してみましょう。

コールセンターに早めに連絡をすることで少なくとも支払いをしようとする意思はエポスカード側も確認ができるため、悪質なカード利用者だとは思われないでしょう。

コールセンターでは、事情を聞き取った上で振込先の口座などの支払い方法について案内してもらえます。

コールセンターの電話番号は、03-3381-0101(受付時間 9:00〜19:00)となっています。

支払い方法について

当初の支払日より後にエポスカードへの返済をする場合、以下のような支払い方法が用意されています。

エポスATMから支払う

エポスカードは各地にエポスATMを設置しており、このATMから利用代金の支払いをすることができます。

エポスATMを利用するには、利用しているエポスカードと暗証番号が必要です。

他にも、提携している他行のATMからの返済もできます(手数料がかかる場合があります。)。

コンビニから支払う

エポスカードの支払いは、コンビニで支払いをすることもできます(1回につき手数料165円)。

コンビニ払いを利用するには、エポスNetまたはエポスアプリにログインし、所定の操作をして返済用のバーコードを取得します。

そのバーコードをコンビニで提示すると、支払いをすることができます。手数料がかかりますがコンビニで支払いができるので、買い物ついでに支払うことができます。

インターネットから支払う

エポスカードでは、インターネット入金(ペイジー)などを利用することもできます。

エポスカードのホームページから手続きをして、以下のいずれかの方法で支払うことが可能です。

- インターネットバンキング

- 銀行ATM(Pay-easy(ペイジー)払い)

振り込み

上記の方法以外にも、コールセンターから案内される口座に振込入金することで、支払いをすることもできます。

振込手数料は、支払う側の負担(カード利用者)になります。

詳しくは、上でご紹介したコールセンターにお尋ねください。

支払方法を変更する

「カード払いを続けていたら今月はついつい使いすぎてしまった」という場合には、支払方法の変更を検討しましょう。

エポスカードのショッピング利用については、あとから分割払いやリボ払いに変更することができる場合があります。

当初は一括で支払うつもりだったけど難しい、でも分割なら払えそうということであれば、このサービスを申し込みしましょう。

申し込みには期限があるため、エポスカードのアプリから早めに手続をしましょう。

また、3回以上の分割払いやリボ払いの場合には年15%の利息が発生しますので、支払回数を長期にしすぎると利息の支払いにより総額が増えてしまうので注意しましょう。

債務整理を検討する

あとから分割などでもエポスカードの支払いが難しいという場合、早めに弁護士などに相談して、債務整理を検討しましょう。

支払いのために新たにキャッシングを利用したり、銀行や消費者金融から借り入れて返済をすることはお勧めしません。

これは「借金を借金で返す」ことになりますが、始めてしまうと、まさに「自転車操業」となり、雪だるま式に借金が増えていくこととなり、借金地獄の泥沼に足を踏み込んでしまうことになります。

クレジットカードの支払いなどが難しくなってきたら、なるべく早く弁護士に相談し、債務整理について考えましょう。

借金地獄について、詳しくは、以下のページをご覧ください。

エポスカード滞納は債務整理で解決可能

債務整理とは、国も認める借金減額制度です。

債務整理には、主に以下の3種類があります。

- 自己破産

- 個人再生

- 任意整理

どの手続を選ぶにしても、弁護士に債務整理を依頼すると、

- クレジットカード会社や貸金業者からの取立てが止まる

- 返済も一時的に取り止めることができる

といった大きなメリットがあります。

弁護士への相談というと、「高い弁護士費用がかかるんじゃないか・・・」と心配される方もおられます。

でも、借金問題については初回無料でご相談を受け付けている法律事務所もたくさんあります。

いざ債務整理を依頼することになった場合でも、弁護士費用の支払いを分割にできる法律事務所も数多くありますので、貸金業者への支払いを止めることができる間に、弁護士費用を少しずつ支払うことができます。

ぜひ一度、気軽に弁護士までご相談ください。

以下では、それぞれの債務整理の手続の特徴をご紹介します。

自己破産

自己破産は、裁判所に申立てをして、借金を免除(免責)してもらう手続です。

自己破産をすると、主だった財産(家、車など)は処分して、債権者に分配しなければなりませんが、借金をゼロにできることが大きなメリットになります。

自己破産について、詳しくは、以下のページをご覧ください。

個人再生

個人再生は、裁判所に申し立てて、借金の減額・返済期限の延長を認めてもらう制度です。

個人再生には住宅ローンの残った持ち家を守る制度もあるので、自宅を残しながら借金を大きく減らすことができます。

個人再生では、抵当権などの担保権等(別除権)がつけられた財産以外のものは、基本的に処分せずに済みます(ただし、多額の資産がある場合には、例外的に処分が必要になる場合もあります。)。

個人再生について、詳しくは以下のページをご覧ください。

任意整理

任意整理とは、裁判所を通すことなく、弁護士を通して貸金業者と直接交渉し、利息や遅延損害金のカット、返済期限の延長などを行い、無理なく借金を返済できるようにするものです。

つまり、エポスカードと直接交渉をして返済方法の見直しを行います。

任意整理であれば、

- 持ち家やローンの残った車も残せる

- 知人や親戚、職場への借金は対象外とし、これまでどおり返済することができる

- 保証人が付いた借金を対象外とし、保証人に請求がいかないようにできる

といった柔軟な解決が可能です。

手間や費用、時間も、個人再生や自己破産よりかからなくて済むことが大半です。

任意整理について、以下のページも合わせてご覧ください。

債務整理の相談はお早めに!

債務整理では、借金額が少ないほど、より自由に自分に合った手続きを選ぶことができます。

借金額が増えてしまえば、

- 利息等のカットしか受けられない任意整理では返済の目途が立たないため、個人再生か自己破産をせざるを得ない

- 個人再生で借金を減額してもらってもまだ借金額が多すぎて、返済の見込みが立たないため、自己破産せざるを得ない

ということになってきます。

債務整理の問題は、借金額が増えすぎる前に、なるべく早く弁護士に相談することがとても大切です。

借金問題は早く弁護士に相談すべきこと、債務整理に強い弁護士の選び方について、詳しくは以下のサイトをご覧ください。

デイライトでは、借金問題解決の道筋に関し、それぞれの方に合った情報をご提供するため、借金減額シミュレーターを設置しております。

個人情報を入力する必要もなく、いくつかの簡単な質問にご回答いただくだけで、その場ですぐに、あなたの状況にあった解決方法に関する情報をご覧いただくことができます。

エポスカードの支払いが遅れたときのQ&A

![]()

支払いが遅れた場合、何日までに支払えばいい?

![]() 支払えるようになったら、なるべく早く支払いましょう。

支払えるようになったら、なるべく早く支払いましょう。

本来の支払日を過ぎた後は、日が経つにつれて遅延損害金が発生していきますので、返済が遅れるとその分支払わなければならない額も増えてきてしまいます。

支払いが遅れている期間が長くなると、カードを強制解約されたり、信用情報に延滞情報を記載されてしまうリスクも上がってきます。

インターネットで支払うこともできるので、支払いができるようであれば、できるだけ早く支払うようにしましょう。

まとめ

今回は、エポスカードの利用代金の支払いが遅れてしまった場合どうなるか、返済ができない場合の対処法、支払日の後に返済をする方法などについて解説しました。

エポスカードなどのクレジットカードは、手元にお金がなくても買い物ができたり、キャッシングでお金を借りたりできてしまうので、ついついお金を使い過ぎてしまうことが起こりがちです。

しかし、そうして使ってしまったお金は、いずれ返済しなければなりません。

ショッピングの分割払い・リボ払い、キャッシングの場合には、利息や手数料も支払わなければならなくなります。

支払日にお金の用意ができず、支払いが遅れてしまうと、遅延損害金の発生、カードの利用停止などのペナルティがありますし、いわゆる「ブラックリスト」に載った状態になるおそれもあります。

クレジットカードは、くれぐれも計画的に利用しましょう。

クレジットカードなどの借金の支払いが増えすぎて生活が苦しい、返済の目途が立たなくなってしまった、などの場合には、債務整理について、早めに弁護士に相談しましょう。

早めに対処することで、借金が増えすぎる前に、希望する方法での対応(保証人がいる場合には請求がいかないようにする、知人・友人からの借金には手をつけない、自宅などの財産を失わないようにするなど)により、困難な状況から抜け出すことができる可能性が高まります。

当事務所でも、借金問題に注力する弁護士たちによる破産再生チームを設け、皆様のご支援に当たっております。

LINEによるご予約も可能です。

ぜひ一度、当事務所までお気軽にご相談ください。