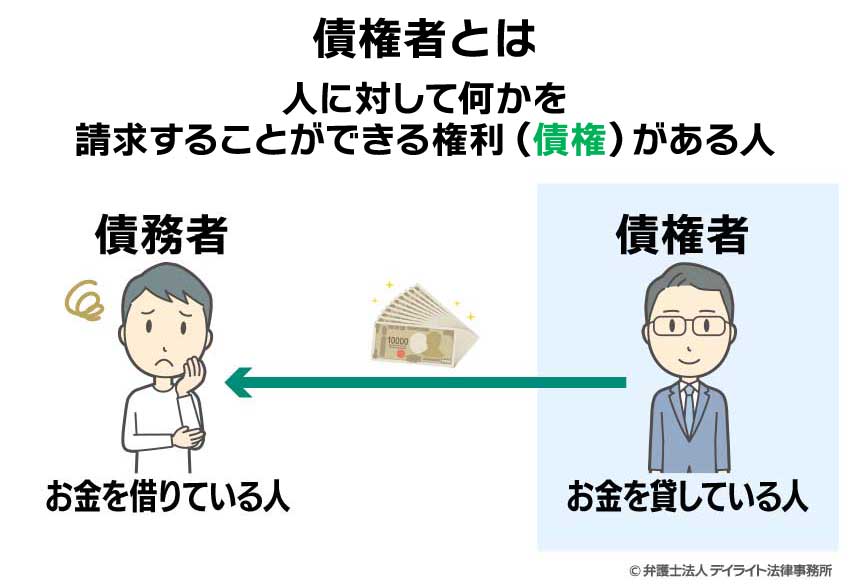

債権者とは、人に対して何か(お金の支払い、物の引渡し、仕事の完成など)を請求することができる法律上の権利を持っている人のことです。

反対に、何か(お金を返す、物を渡す、仕事を完成させるなど)をする義務を負っている人を「債務者」といいます。

お金の貸し借りに関する場面では、

- お金を貸している人が債権者

- お金を借りている人が債務者

です。

この記事では、債権者の意味や借金を返済できないときの対処法等について、弁護士が解説していきます。

ぜひ参考になさってください。

目次 [非表示]

債権者とはお金を貸している人

債権者とは、人に対して何かを請求することができる権利(債権)がある人のことです。

お金の貸し借りについていえば、お金を貸している人(貸金業者、金融機関など)が債権者になります。

債権者は変わることもある

債権は他の人に譲り渡すことができます。

つまり、元々お金を貸していた貸金業者Aが、他の会社Bに債権を譲り渡す、ということができます。

そうすると、その後Bが新たな債権者となります。

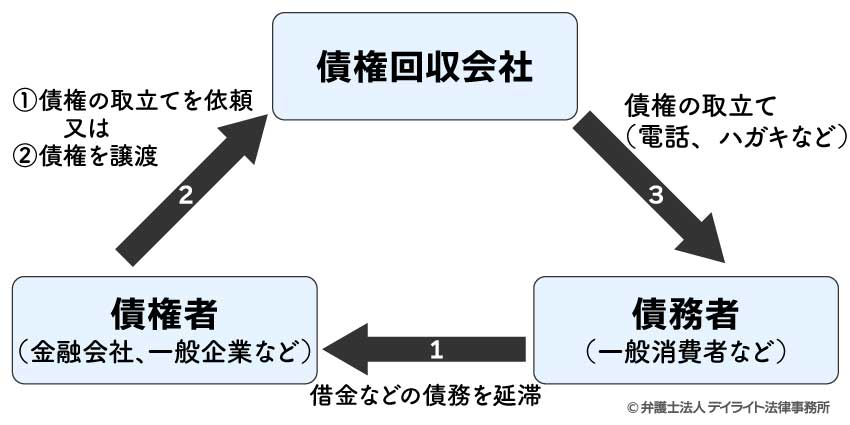

貸金業者などから債権を譲り受ける会社としては、「債権回収会社」があります。

債権回収会社は、借金の取立てを専門とする会社です。

債権回収会社は、貸金業者などから債権を買い取ったり、取立ての委託を受けたりして、債務者への請求や訴訟提起、支払督促の申立てなどを行います。

債権を譲り渡すことにも取立てを委託することにも、債務者の同意などは必要ありません。

そのため、ある時急に通知が来て、債権譲渡や委託のことを知ることになる場合も多いです。

他に、債権者である貸金業者が他の会社と合併するなどした場合も、新しい会社が債権を引き継いで新たな債権者となります。

債権者が個人の場合も債権の譲り渡しは可能です。

さらに、個人の債権者の場合は、その債権者が死亡して相続が発生することにより、相続人が新たな債権者となることもあります。

元の債権者以外から請求が来た場合は、その請求者が本当に新しい債権者なのか、請求してきた人に支払いをして本当によいのか、きちんと確認する必要があります。

もし本来返済を受け取る権限がない人に支払いをしてしまうと、有効な返済とならないためです。

債権回収会社から請求がきたのであれば、インターネットでその会社について調べてみたり、元の債権者に問い合わせたりして確認してみるとよいでしょう。

相続により債権者が変わった場合は、さらに慎重に確認する必要があります。

相続人が複数いる場合には、他の相続人が後から権利を主張してくる可能性もありますので、請求をしてきている相続人に支払って本当に良いのか、しっかりと確かめなければなりません。

遺産分割協議書を見せてもらうなどして、きちんと確認しましょう。

債務者とはお金を借りている人

債務者とは、債権者に対して果たすべき義務を負っている人です。

お金の貸し借りに関しては、お金を借りた人が債務者となります。

連帯債務者とは

債務者は一人だけとは限りません。

場合によっては、二人以上の人が一緒に債務者になることもあります。

例えば、住宅ローンを夫婦二人の名前で借りた場合などです。

このような場合に、契約で債務者たちが「連帯して」債務を負うこととなっていると、債務者たちは「連帯債務者」となります。

連帯債務者となると、一人一人の債務者が、それぞれに全額の支払義務を負うことになります。

具体例を用いて解説しましょう。

具体例AとBが連帯債務者となって、銀行から住宅ローン3000万円を借りたとします。

この場合、銀行は、Aに3000万円請求することも、Bに3000万円請求することもできます。

そして、Aが500万円返済した場合には、ABともに残りの債務は2500万円となります。

なお、「連帯して」債務を負うとの約束がなければ、分割債務となり、債務者たちはそれぞれ等しい割合で義務を分け合うことになります。

つまり、上の例でABの債務が分割債務になっていると、AとBは各自1500万円ずつの返済義務を負うだけであり、また、Aが500万円返済してもBの残りの債務には影響しない、ということになります。

連帯保証人とは

連帯保証人は、債務者(保証人との関係では「主債務者」ともいいます。)と連帯して保証債務を負う人のことです。

保証とは、いわば、借金を「肩代わり」することです。

連帯保証人ではない単なる「保証人」であれば、

- 先に元々お金を借りた主債務者に請求してほしい(催告の抗弁)

- 先に元々お金を借りた主債務者の財産を差し押さえてほしい(検索の抗弁)

といった主張ができます。

しかし、「連帯」保証人になると、催告の抗弁や検索の抗弁は主張できません。

そのため、債権者が主債務者に対する請求も差押えもしないで、連帯保証人に直接支払いを求めてきた場合でも、支払いに応じなければなりません。

連帯保証人となることで、単なる保証人よりも責任が重くなるのです。

ただ、実際には、債務者が破産した場合などでない限り、通常、債権者は主債務者にまず請求をし、主債務者が支払えそうにない場合にはじめて連帯保証人に請求してきます。

連帯保証人となるか単なる保証人となるかは、保証の際の契約(保証契約)によって決まります。

連帯保証人については、以下のページでも解説しています。

くれぐれも安易にサインしないようにしなければなりません。友達だからといってあまり考えずに連帯保証人になってしまうと取り返しのつかないことになることもあります。

債務者が変わることはある?

債権を譲渡すると、債権者は変わります。

債務者についても、債務を他の人に引き受けてもらえば、債務者を交代することができます(債務引受)。

ただし、債務引受の場合は、元の債務者が完全に債務を負わないこととするためには、債権者の同意を得ることが必要となります。

新たに債務者になった人がお金のない人だと、債権者としてはお金を払ってもらえなくなって困るので、債権者の同意が必要とされているのです。

債権譲渡では債務者の同意は必要ないのとは異なっています。

債権者と債務者との違い

債権者と債務者の違いについて、表にまとめると以下のようになります。

| 債権者 | 債務者 |

|---|---|

| 債務者に対して何かを求めることができる | 債権者に対して何かをする義務がある |

| お金の貸し借りについていうと | |

|---|---|

| 貸金業者、金融機関等お金を貸している側 | お金を借りた側 |

| お金を返すよう求める権利がある | お金を返す義務がある |

| お金の支払いを求める裁判を起こせる | 裁判を起こされる |

| 差押えを申し立てることができる | 差押えを受ける |

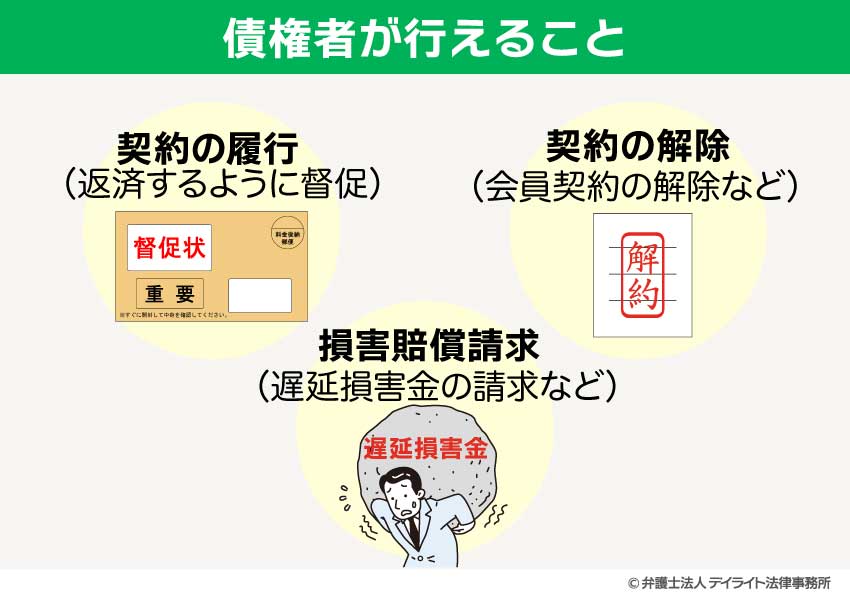

債権者が行えること

債権者は、債務を負っている債務者に対して、以下のことを行うことができます。

契約の履行(返済するように督促)

債権者は、契約をした相手方に対して、契約どおりの義務を果たすように請求することができます。

お金の貸し借りについていえば、約束した期限にお金を払うように請求することができ、遅れている場合には、督促をして早く支払うように求めることができます。

契約の解除(会員契約の解除など)

債権者は、督促をしても約束を守らない債務者に対して、契約の解除をすることができます。

民法541条の債務不履行による解除がこれに当たります。

なお、契約により督促などの催告を不要とする解除ができる事情が生じた場合には、債権者は契約をすぐに解除することも可能な場合があります。

お金の貸し借りの場面では、これ以上お金を貸さないようにするために、会員契約を解除することができます。

損害賠償請求(遅延損害金の請求など)

債権者は、本来約束した期限に契約が履行されない相手方に対して、契約の解除とは別に、自らが被った損害について、損害賠償請求をすることができます。

民法415条の債務不履行による損害賠償請求です。

お金の貸し借りについては、約束した期限に返済されないことに対する遅延損害金の請求が債権者は可能です。

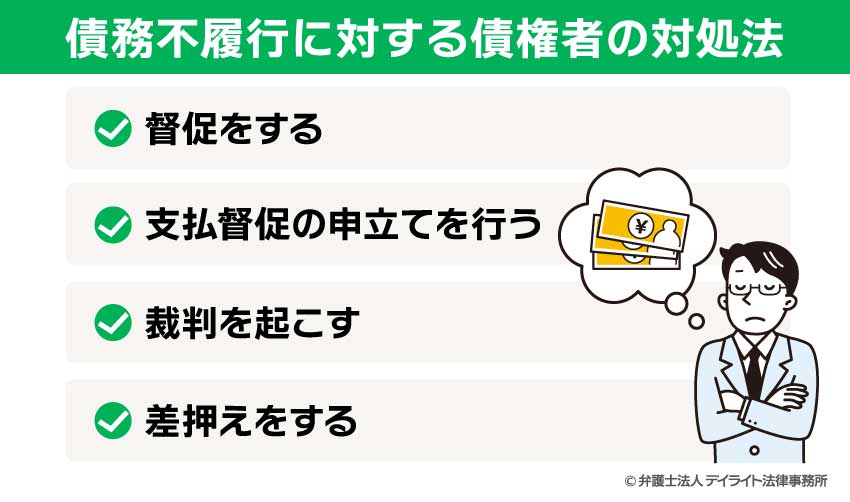

債務不履行に対する債権者の対処法

債務者が約束どおりに契約を履行してくれない場合に、債権者としてはどのように対応すればよいでしょうか?

以下で、主な対処法を説明します。

督促をする

債権者としては、まず約束を守って契約の履行をするように督促することができます。

督促の方法としては、電話やメール、SMS、ハガキで行ったり、内容証明郵便を送ったりすることができます。

また、債権者自ら行うだけでなく、弁護士に依頼して、弁護士から書類を送って督促するということもあります。

支払督促の申立てを行う

お金の貸し借りやサービスの利用などで、金額に大きな争いがないといったケースでは、裁判所の支払督促という制度の申立てを行うこともできます。

この手続を債権者が申し立てると債務者に裁判所から書類が送られます。

送られた書類について、債務者側で一定期間異議を申し立てないと、判決と同じ効力を得ることができ、差押えも可能となります。

裁判を起こす

債権者としては、支払督促ではなく、通常の裁判を起こすことも可能です。

裁判所に訴えを提起することで、債務者側に債権者の請求の意思を強固に示すことができます。

債務者が無視すれば、債権者の主張通りの判決がでて、差押えができるようになります。

また、債務者が反論してきた場合でも、最終的には裁判所に判断を求めて、判決をもらうこともできますし、和解により支払いを裁判手続の中で約束してもらうこともあり得ます。

差押えをする

支払督促や裁判で強制執行ができる書類を取得した場合、債権者は債務者の財産の差押えができます。

差押えの対象となる財産は主に以下のとおりです。

- 預貯金(預金口座)

- 不動産

- 車

- 給料

- 株などの有価証券

- 保証人に請求をする

債権者としては、契約について債務者側に連帯保証人がいる場合、債務者が支払ってくれないのであれば、連帯保証人に請求をすることもできます。

連帯保証人は、保証している範囲については債務者と同じように約束を守る義務があるため、債権者はそちらにも請求して回収を図ることは可能です。

債務者が借金を返済できないときの対処法

お金を借りた債務者には借りたお金を返す義務があるのですが、場合によっては返済ができなくなることもあります。

借金を返せなくなったら、債務整理を行うことになります。

債務整理は、国が認めた借金減額制度です。

債務整理に成功すれば、借金額を減らすことができ、返済期間も延ばすことができます。

そうすると、月々の返済負担がぐっと軽くなりますので、無理なく借金を返済することができるようになります。

債務整理は弁護士に依頼して進めることが多いです。

一般の方では、債権者である貸金業者などと交渉したり、裁判所での手続きを行ったりすることが難しいためです。

弁護士に依頼すれば、貸金業者などとの交渉も代わりに行ってくれますし、裁判所での手続きも任せることができます。

さらに、弁護士に依頼すると、

- 債権者からの取立て(電話、手紙、訪問など)が止まる

- 返済を一時的にストップできる

といったメリットもあります。

債務整理を考えるような状況の方は、日々取立てに追われ、返済のためのお金の工面に頭を悩ませて、疲れ切っておられることが多いです。

弁護士に債務整理を依頼すれば、ご本人への取立ては止み、弁護士が窓口となって対応します。

さらに、債務を確定するため、一時的に返済をストップすることにもなります。

これにより、負担は随分軽くなり、生活も落ち着いて、改めて先々のことを考えることができるようになります。

債務整理を弁護士に依頼するメリット、弁護士の選び方について、以下のページで詳しく解説しています。

債務整理の方法には、主に、

- 自己破産を行う

- 個人再生を行う

- 任意整理を行う

の3つの方法があります。

それぞれの方法について簡単にご説明します。

自己破産を行う

自己破産は、裁判所に申立てをして、めぼしい財産を処分する代わりに借金を免除(免責)してもらう制度です。

自己破産を行えば、借金をゼロにすることができます。

借金を全額帳消しにしてもらえる制度は自己破産だけです。

自己破産が成功すれば借金を全部免除してもらうことができますので、新たな生活をスタートさせるのに最も効果的な手続きだといえます。

ただし、自己破産には、以下のようなデメリットもあります。

財産を処分しなければならない

自己破産では、それまでに持っているめぼしい財産(不動産、車、預貯金、高額な貴金属など)は全て処分し、借金の返済に充てなければなりません。

処分すべき財産がある場合には、破産管財人が選任されます。

破産管財人は、財産の処分、債権者への分配などを行います。

破産管財人が選任されると、破産手続の間、郵便物は破産管財人に転送されることになる、長期の旅行や引っ越しに裁判所の許可が必要になる、といった影響もあります。

特に処分が必要な財産がなく、債権者に支払うお金もない、免責してよいかについての調査も特に必要ない、という場合には、破産管財人は選任されません。

破産手続開始決定と同時に破産手続廃止となる同時廃止により手続きが終了し、借金が免責されます。

ブラックリストに載ってしまう

自己破産をすると、信用情報(借金や返済に関する情報)に記録されてしまい、いわゆる「ブラックリスト」に載った状態になってしまいます。

こうなると、5年~7年程度の間、住宅ローン、クレジットカードの利用を含め、新たな借入れをすることがほとんどできなくなります。

自己破産とブラックリストについては、以下のページでも解説しています。

親族・友人・職場などへの借金も返せなくなる

親族や友人、職場などに借金をしていた場合、破産手続では、これらの人も同じ債権者であるとして、貸金業者などと平等に取り扱わなければならなくなります。

そのため、親族・友人・職場などにだけ特別に返済することはできなくなります。

親族・友人・職場などが債権者である場合には、裁判所に債権者として届け出なければならず、裁判所から債権者への連絡もあるので、自己破産したことが知られてしまう、というデメリットもあります。

保証人に請求がいく

保証人がついている場合には、自己破産後には保証人に請求がいくことになります。

親族などに保証人になってもらっていると、請求があることで自己破産したことが知られてしまうことにもなります。

官報に掲載される

自己破産したことは、官報にも載ってしまいます。

ただし、実際に身近な人が官報を見ていることはほとんどなく、あまり生活に影響することはありません。

職業・資格が制限される

破産すると制限を受けてしまう資格等もありますので、そのような資格等を必要とする仕事をしている方は、自己破産をすることは難しくなります(弁護士、司法書士、警備員等)。

ただ、こうした制限は生涯続くわけではなく、一定期間が経過すれば、制限はなくなります。

ギャンブルや浪費による借金があると自己破産できないことも

ギャンブルや浪費による借金があると、自己破産による免責が認められない可能性があります。

自己破産について、詳しくは以下のページをご覧ください。

個人再生を行う

個人再生は、裁判所に申し立てて、借金を減額し、返済期限を延ばしてもらう手続です。

借金額は、金額に応じて以下のように減額されます。

| 借金額 | 減額後 |

|---|---|

| 500万円未満 | 100万円 |

| 500万円以上1500万円未満 | 5分の1 |

| 1500万円以上3000万円未満 | 300万円 |

| 3000万円以上 | 10分の1 |

返済期限は、原則3年(最長5年)に延長されます。

個人再生をすることの大きなメリットは、自宅を持ち続けることができる、ということです。

自己破産の場合には自宅は処分せざるを得ないことがほとんどです。

しかし、個人再生の場合は、住宅資金特別条項というものを使って、住宅ローンは元通りに支払って自宅を維持し、他の借金だけ減らすことが可能です。

また、ギャンブルや浪費による借金があっても関係なく利用できること、職業や資格を制限されることがないことも、個人再生のメリットになります。

一方、個人再生のデメリットとしては、以下のようなものがあります。

ブラックリストに載る

個人再生をした場合も、ブラックリストに載ってしまいます。

個人再生の場合、借金の完済後5年程度の間はブラックリストに載った状態が続いてしまいます。

全ての債権者を届け出なければならない

自己破産の場合と同様、個人再生でも、債権者は全て裁判所に届け出なければなりません。

親族・友人・職場などへの借金も対象外にできませんし、保証人が付いている借金についても対象としなければならなくなります。

そのため、親族・友人・職場などへの借金も全額返すことはできなくなりますし、保証人への請求も避けられません。

債権者へは裁判所から通知もされますので、親族・友人・職場などが債権者となっていた場合には、これらの人に個人再生をしたことが知られてしまうことにもなります。

保証人も債権者から請求を受けることになるので、保証人にも個人再生のことは知られてしまいます。

官報に掲載される

個人再生をした場合も、官報に名前が載ってしまいます。

とはいえ、官報をチェックしている人はあまりいないので、あまり生活に影響しないことは、自己破産の場合と同じです。

個人再生について、詳しくは以下のページをご覧ください。

任意整理を行う

任意整理は、貸金業者や銀行、クレジットカード会社といった債権者と個別に交渉し、借金を減額してもらったり、返済期限を延長してもらうという手続きです。

任意整理に成功すると、

- 主に利息や遅延損害金をカットしてもらえる

- 返済期限を3~5年に延長することで、月々の返済負担を減らせる

- 過払い金を請求する権利があれば、過払い金を取り返したり、借金額を減らしたりできる

といったメリットを受けることができます。

任意整理を行う場合、一般の方では貸金業者などと交渉することは難しいので、弁護士に依頼して進めることが多いです。

任意整理には、他にも以下のようなメリットがあります。

- 裁判所を通さずに済むので、手間や費用が少なくて済む

- 保証人に請求されないように、保証人が付いた借金は対象から外せる

- 友人・親族・職場などからの借金は対象外にできる

- 家族に知られないで済ませられる可能性が高い

デメリットとしては、任意整理をした場合もブラックリストに載ってしまうことが挙げられます。

借金の完済後5年程度は、ブラックリストに載った状態が続くので、新たな借入れをすることは難しくなります。

任意整理とブラックリストの関係については、以下のページをご覧ください。

任意整理についての詳しいことは、以下のページをご覧ください。

過払い金について

2010年の法改正で禁止されるまで、貸金業者などは、利息制限法の上限を超える金利を取っていることがありました。

そのため、2010年以前から借入れと返済をしていた方の中には、利息制限法以上の利息を取られていた方がおられます。

利息制限法の上限を超えた利息の支払いとして払ってしまったお金は、本来支払わなくてもよいのに払いすぎてしまった過払い金であり、後から請求して取り返すことが可能です。

お心当たりの方は、時効の問題もありますので、早めに弁護士に相談しましょう。

過払い金を取り返せれば、今ある借金の返済に充てることもでき、借金問題の解決に大きく役立ちます。

過払い金について、詳しくは以下のページをご覧ください。

借金減額をシミュレーターで簡単に診断

債務整理について考えようとしても、実際に自分の状況にはどのような手続きが合っているのかよくわからない、という方もおられると思います。

そのような場合、一番良いのは弁護士に相談に行くことですが、まずは手軽に参考となる情報が欲しい、という方もおられると思います。

そこで、当事務所では、借金減額診断シミュレーターを設け、オンライン上で簡単に、債務整理の参考となる情報をご覧いただけるようにしました。

いくつかの簡単な質問に答えるだけで、あなたの状況にはどの債務整理が合う可能性が高いかの診断結果を、その場でご確認いただけます。

お名前やメールアドレスといった個人情報を入力する必要もなく、後日当事務所からご連絡することもありません。

債務整理について気になる方は、ぜひ一度ご利用ください。

まとめ

今回は、「債権者」「債務者」の意味、両者の違い、債務者が借金を返せなくなった場合の対処法についてご説明しました。

債権者は、債務者がお金を返さない場合、義務を果たして返済するよう催告したり、裁判を起こしたりします。

これは、適切な方法で行う限り、債権者としての正当な権利行使ではあります。

しかし、債務者の側からすれば、借金の返済を催促されたり裁判を起こされたりするのは辛いものであることも確かで、そうした債権者の行為によって追い詰められてしまう人も少なくありません。

借金を返せなくなってしまった場合は、早めに弁護士に相談し、債務整理をして借金問題を解決しましょう。

弁護士に債務整理を依頼すれば、取立ても止まりますし、返済もいったん停止することができます。

そして、無事債務整理に成功すれば、借金を減額してもらう、免除してもらう、返済期限を延ばしてもらい月々の返済額を減らす、といったことも実現可能です。

なるべく希望に沿った形で借金問題を終わらせ、新しい生活を始めるためにも、できるだけ早いうちに弁護士に相談に行きましょう。

借金額が増えすぎない間に債務整理をする方が、持ち家や車を残せる、保証人に迷惑をかけずに済む、というように、望む形で借金問題を解決できる可能性が高くなります。

当事務所は、破産再生部を設け、借金問題に注力する弁護士が皆様を強力にサポートする体制を整えています。

ZOOMやスカイプによる全国対応も行っておりますので、まずは一度ぜひご相談ください。