弁護士法人デイライト法律事務所 パートナー弁護士

任意整理は、

- ブラックリストに載るためクレジットカードを使えなくなる

- 8~10年間は住宅ローンを組むことが難しく、スマートフォンや車を分割購入することもできない

- 元金の減額はできない場合が多い

- 月々の返済が必要である

などいくつかの注意点があります。

後悔することになる要因は、任意整理を依頼した専門家(弁護士、司法書士など)が債務整理に不慣れで、十分な聞き取りがなく無理な返済計画になったことにある場合も少なくありません。

後悔しないように任意整理を進めるためには、信頼できる法律事務所(弁護士)を選ぶことが最も重要になります。

この記事では、任意整理の意味、任意整理を後悔する人の割合、任意整理の適切な対処法などについて、弁護士が解説していきます。

ぜひ参考になさってください。

任意整理とは

任意整理とは、貸金業者や銀行、クレジットカード会社などの借入先と個別に交渉し、借金の減額(主に利息・遅延損害金のカット)、返済期限の延長(通常3~5年程度)を実現していく手続きのことです。

任意整理は、国も認めた借金減額制度・債務整理の方法の一つです。

債務整理の方法としてはほかに、自己破産、個人再生といったものがありますが、これらと違い、裁判所を通さずに行えるのが、任意整理の大きな特徴です。

裁判所を通さずに済むため、費用・手間・時間が少なくて済み、柔軟な解決を図ることもできます。

具体的な違いの大きなものとして、自己破産や個人再生では全ての債権者を対象にしなければならないのに対し、任意整理では、任意整理「しない」債権者を選ぶこともできることが挙げられます。

それにより、以下のようなことも実現可能になります。

- ① 自宅や車を失わずに済むよう、住宅ローンや車のローンは任意整理の対象外とし、従来通り支払いを続ける(なお、個人再生でも自宅を残すことは可能)。

- ② 保証人が付いている借金は対象外として支払いを続け、保証人に請求されないようにする。

- ③ 家族、親族、友人、職場などへの借金は対象外とし、そのままにしておく(そうすることで、これらの人に債務整理をしたことを知られずに済む)。

- ④ 利息の高い借金だけを対象にし、奨学金など利息が低い借金は対象外としておくことができる。

このようにメリットの多い任意整理ですが、以下のようなデメリット・注意点もあります。

借金額は個人再生・自己破産ほど大きく減らない

任意整理では、利息や遅延損害金のカットが主で、元本のカットまでは通常できません。

利息や遅延損害金のカットでも借金額は相応に減りますし、返済期限を延ばすことで月々の支払い額も減るので、任意整理をすることでも返済はぐっと楽になります。

しかし、

- 元本が5分の1、10分の1などに圧縮されることもある個人再生

- 残りの借金が免除される自己破産

と比べると、大きな減額とはいえません。

そのため、任意整理は、大きな減額がなくとも返済を終えることができる、比較的借金額の少ない方に合った手続きになります。

任意整理ができる条件については、以下のページをご覧ください。

安定した収入が必要である

任意整理では、手続き後も残った借金を返済していく必要があります。

そのため、返済を続けることが可能なだけの安定した収入が必要となります。

かならずしも正社員である必要はなく、長く続けられるアルバイト、個人事業などによる収入があれば問題ありません。

しかし、

- 収入が安定していない

- 返済額を賄うのに十分な収入がない

という場合には、返済が過大な負担となり、後々生活に困ることになります。

こうしたシミュレーションがしっかりできていないと、「任意整理しなければよかった」という後悔につながってしまいます。

任意整理に応じない業者がいる場合がある

多くの場合、貸金業者やクレジットカード会社は任意整理に応じてくれます。

しかし、

- 内容担保権を有している債権者(車のローンなど)

- 借り入れて間もない借入先

- 返済をほとんどしていない借入先

- 審査の際に嘘をついた、連絡があったのに長期間無視していた、などの事情がある借入先

などについては、任意整理に応じてくれず、利息などのカット、返済期限の延長を拒まれる場合があります。

任意整理を拒否する業者がいると、多くの場合は任意整理を諦めて自己破産・個人再生を検討することになります。

任意整理に応じない業者については、以下のページもご参照ください。

ブラックリストに載ってしまう

任意整理をすると、いわゆる「ブラックリスト」に載ってしまいます。

「ブラックリストに載る」とは、金融機関、貸金業者などからの借入れ・返済に関して作成されるそれぞれの人の情報(信用情報)に、「任意整理をした」「延滞した」「自己破産した」などのマイナスの情報(事故情報)が記録されてしまうことです。

任意整理とブラックリストの関係については、以下のページで詳しく解説しています。

ブラックリストに載ってしまうと、信用情報から任意整理に関する情報が消えるまで = 任意整理を始めてから完済後5年経過するまでの間(通常8~10年間)、新たな借入れをすることがほぼできなくなります。

この期間には、カードローンやクレジットカードなどの利用だけでなく、住宅ローンや車のローンを組むこともできませんし、スマートフォンの分割購入もできません。

そのため、

- クレジットカードを使えず、生活上不便だ

- 住宅ローンが組めず、マイホームを持てない

- 車やスマートフォンを購入する際、分割払いができず不便だ

といったことが起こってきます。

なお、クレジットカードについては、ブラックリストに載っている間にも使える代替手段がいくつかあります。

詳しくは、以下のページをご覧ください。

差し押さえを止められない

任意整理は裁判所も通さない任意の手続きですので、債権者が差し押さえをしようとすると止めることはできません。

個人再生・自己破産を申し立てれば差し押さえを止めることができますが、任意整理ではそれはできないのです。

そのため、差し押さえの可能性が差し迫っている場合は、任意整理よりも個人再生・自己破産の方が適していることもあります。

任意整理全般については、以下のページで詳しく解説しています。

ぜひ一度ご覧ください。

任意整理しなければよかったと後悔する人の割合は?

任意整理をしなければよかった、と後悔している人はどの程度いるのでしょうか?

次は、任意整理を後悔する人の割合について見ていきます。

信頼できる統計情報はない

現時点では、任意整理の結果に問題のある人、不満がある人などに関する政府機関などからの信頼できる情報はありません。

そもそも、この点に関して政府機関などは統計を作成してもいないのです。

そこで、以下では、当事務所で実施しているアンケートを基に、債務整理をした方の満足度をご紹介したいと思います。

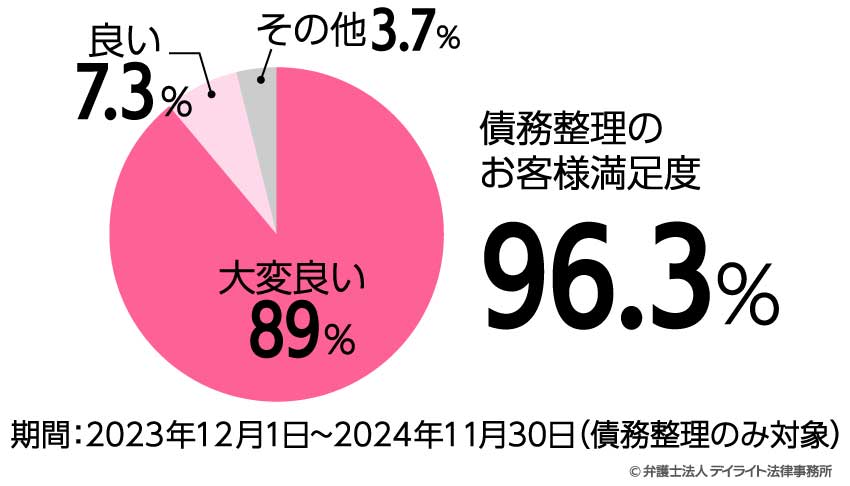

参考資料|当事務所の債務整理の顧客満足度

こちらは、当事務所にご依頼いただき債務整理(任意整理以外も含む)を行った方の満足度を示したものです。

常に96%以上満足していただけるとは限りませんが、少なくとも多くの依頼者の方は債務整理の結果に満足していただいています。

債務整理に特化した専門性の高い弁護士や信頼できる法律事務所に依頼することは、任意整理をはじめ、債務整理の結果の満足度に少なくとも関わってくるといえます。

参考になれば幸いです。

任意整理を後悔する原因とは?

任意整理をしなければよかった、と後悔するのは、ご説明したような任意整理のデメリット・注意点(クレジットカードを使えない、元金の減額はできない場合が多い、月々の返済が必要であるなど)が現実のものになったときに、「こんなはずではなかった」と感じてしまうためだと考えられます。

任意整理をしなければよかった、と後悔するのは、ご説明したような任意整理のデメリット・注意点(クレジットカードを使えない、元金の減額はできない場合が多い、月々の返済が必要であるなど)が現実のものになったときに、「こんなはずではなかった」と感じてしまうためだと考えられます。

このように感じてしまう原因は、以下のようなものだと思われます。

依頼した専門家による本人からの聞き取りが不十分

任意整理の場合、後々も返済を続ける必要があるので、依頼を受けた弁護士などとしては、収支の状況、生活状況、家族構成、今後の大きな支出の予定の有無(住宅や車の購入、教育費、介護費用など)などについて詳細に聞き取っておく必要があります。

そうしなければ、

- 月々いくらまでなら無理なく返済に回せるか

- 返済期間中(通常3~5年)、無理なく返済を続けられるか

- 住宅ローンなどを利用できなくても問題ないか

といった点を十分に考慮した返済計画を練ることはできません。

ところが、債務整理に不慣れな専門家に依頼してしまった場合、十分な聞き取りをしてくれないことがあります。

十分な聞き取りをすることなく、本人の事情を十分に考慮せずに立てられた返済計画は、いわば「絵にかいた餅」で、実行していくことは大変難しくなります。

そのような無理な返済計画を押し付けられれば、「任意整理をしなければよかった」と後悔することになっても不思議ではありません。

依頼した専門家に事情を十分伝えなかった場合も同じことに

依頼者が、専門家から聞かれたことや関係する事情について十分に伝えてくれなかった場合にも、専門家は、本当に依頼者に合った返済計画を立てることができなくなってしまいます。

そうするとやはり、無理な計画となってしまって、任意整理を後悔することになるおそれが高まります。

弁護士などの専門家に聞かれたことには正直に答え、関連しそうなことについてもしっかりと伝えるようにしましょう。

事前に十分説明してもらっていない

任意整理をした後の生活では、

任意整理をした後の生活では、

- ブラックリストに載るためクレジットカードを使えなくなる

- 8~10年間は住宅ローンを組むことが難しく、スマートフォンや車を分割購入することもできない

などいくつかの変化があります。

債務整理に詳しい弁護士であれば、任意整理後の生活でご本人がどのような不便を感じるかについて豊富な経験・知識があるので、事前にこうした点について依頼者に十分説明するでしょう。

十分な説明を受けていれば、任意整理をする方も心構えや準備ができるので、いざ実際にクレジットカードを使えなくなったり車・スマートフォンなどの分割購入ができないことになったりした場合でも、適切に対処することができます。

そのような方は、「任意整理しなければよかった」などと後悔を感じることも少ないでしょう。

しかし、債務整理の経験が少ない専門家の中には、任意整理後の注意点や影響について十分に理解していない者もおり、依頼者にも十分に説明できていない場合があります。

十分に説明を受けないまま任意整理後の変化に直面してしまうと、「こんなはずではなかった」と任意整理を後悔することになる可能性が高まります。

依頼した専門家が手続の選択を誤った

債務整理には、それぞれの方に合った手続き・合わない手続きがあります。

任意整理には、

- 減額できる借金額が比較的小さい(原則、利息・遅延損害金のカットのみ)

- 手続き後も返済を続ける必要がある

といった特徴があるため、

- 一定の収入があり継続的に返済していくことができる

- 借金額が多すぎない

という人には適した手続きです。

他方、安定した収入がない、借金額が多い、という人にとっては、任意整理では実行可能な返済計画を立てることができないため、任意整理は不適切な手続き、ということになります。

ところが、債務整理に詳しくない専門家に依頼してしまうと、本来は任意整理に合わない人について、任意整理を行ってしまう場合があります。

そうすると、後々の返済が苦しくなり、場合によっては結局自己破産をしなければならなくなることもあり得ます。

そのような状況になった方だと、「こんなことなら最初から自己破産をしておけばよかった・・・任意整理なんてしなければよかった」と後悔してもおかしくありません。

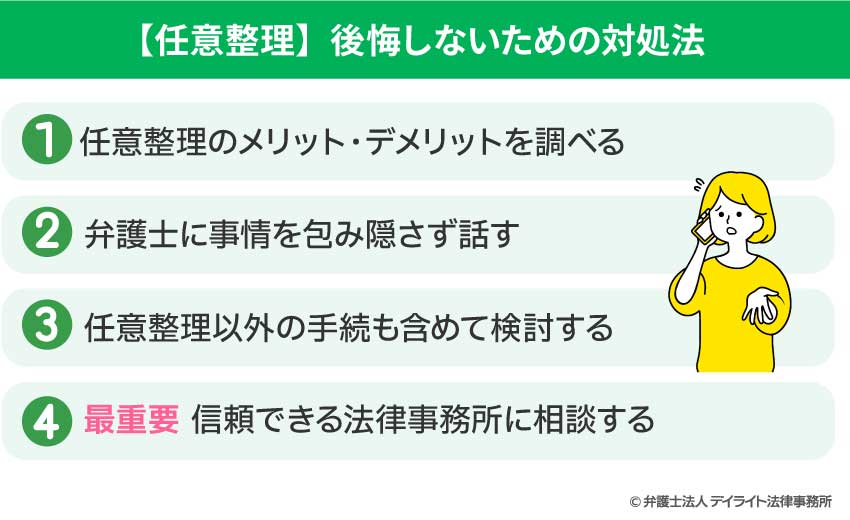

後悔しないための対処法

任意整理は本来、適切に行えば、早期に・柔軟に・手軽に借金問題を解決できるメリットの多い方法です。

では、どのようにすれば、任意整理をしなければよかった・・・と後悔することにならずに済むのでしょうか?

考えられる主な対処法についてご説明します。

任意整理のメリットとデメリットを調べる

任意整理をして後悔することのないようにする方法としては、任意整理のメリットとデメリットをあらかじめ調べておくことが考えられます。

事前に、メリットだけでなく、その後の生活で生じるデメリット及びデメリットへの対応方法についても十分に調べて知っておけば、心構えもできるので、任意整理を選択した後に後悔することは少なくて済むでしょう。

任意整理について調べるには、

- 弁護士への相談の際に聞いてみる

- 自分で本・インターネットなどで調べる

といった方法があります。

当サイトでも、以下のページで任意整理のメリット・デメリットなどについて解説しています。

ぜひご参照ください。

弁護士に事情を包み隠さず話す

債務整理を進めるに当たっては、収入・支出の状況、家族の状況、生活状況などについて、担当の弁護士に包み隠さず話さなければなりません。

「これは言いたくない」「ここまでは言わなくていいだろう」と伝えずにいたことがあると、弁護士も十分に状況を把握できず、適切な説明や手続きの選択ができません。

そうすると、任意整理が終わった後に、「こんなはずではなかった」ということになり、後悔することになりかねません。

弁護士に聞かれたこと、少しでも関係のありそうなことは、しっかりと弁護士に伝えるようにしましょう。

任意整理以外の手続も含めて検討する

任意整理をして後悔しないためには、他の方法についても検討しておくことも役立ちます。

債務整理には、任意整理の他に自己破産・個人再生があるので、これらの手続きについても簡単にでも知っておくと良いでしょう。

そうすれば、任意整理の後に不都合が生じたときにも、「あの時自己破産(個人再生)をしていたら、もっと不利なことになっていたはずだから仕方ない」と、現状を客観的にとらえられるでしょう。

もちろん、自分の場合は自己破産・個人再生の方が合っているようだと思えば、弁護士と相談し、自己破産・個人再生を選ぶこともできます。

他の債務整理の方法については、以下のサイトでも解説しています。

最も重要なのは、信頼できる法律事務所に相談すること

後悔しない選択をするために最も重要なのは、信頼できる法律事務所に相談することです。

債務整理の実績も多い、信頼できる法律事務所であれば、聞き取りも十分に行いますし、任意整理のメリット・デメリットについても依頼者の状況に合わせてかみ砕いて説明してくれ、他の手続き(自己破産・個人再生)との違いなどもきちんと説明してくれるでしょう。

色々な法律事務所のHPを見てみるなどして、債務整理の実績が豊富な、信頼できる法律事務所を選び、相談してみましょう。

相談してみた結果、「相性がよさそうで話しやすい」「債務整理に詳しそうだし、説明も丁寧にしてくれる」など「信頼できる」と思えれば、その弁護士に債務整理を依頼するとよいでしょう。

(もちろん、実際に相談した結果、今ひとつ信頼できない、と思えば、他の弁護士を探すこともできます。)

弁護士に債務整理を依頼すれば、数日のうちには取立ても止まり、返済も一時的に停止することができるので、落ち着いて債務整理に取り組むことができるようになります。

弁護士費用についても、借金問題については、初回相談料無料、着手金なども取立てが止まった後から分割で支払うことが可能、としている法律事務所も多いので、確認の上、まずは相談に行ってみましょう。

債務整理に詳しい弁護士の探し方、弁護士に債務整理を依頼することのメリットについては、以下のページで詳しく解説しています。

借金減額をシミュレーターで簡単に診断

ここまでの記事を読んで、「自分は任意整理ができるのか」「自分の場合、どのような債務整理の手続きが合っているのだろうか」と気になっている方もおられるのではないでしょうか?

当事務所では、そうした疑問にお答えすべく、借金減額診断シミュレーターをご提供しております。

いくつかの簡単な質問にお答えいただければ、ご自身に合った債務整理の方法についての情報を自動でご案内いたします。

その場ですぐに結果をご確認いただけます。

個人情報の入力も必要ございません。

ぜひ一度、お気軽にお試しください。

まとめ

今回は、任意整理をして後悔する理由、後悔しないための対処法などについて解説しました。

任意整理は、債務整理の中では最も柔軟性があり、手間や費用も少なくて済むメリットの多い方法です。

しかし、任意整理には、自己破産・個人再生ほど借金額を減らせない、ブラックリストに載ってしまってクレジットカードを作れなくなる、住宅ローンも組めなくなる、といったデメリットもあります。

こうしたデメリットを十分に理解していないと、「任意整理なんてしなければよかった」と後悔する羽目になってしまいます。

後悔のない任意整理をするためには、債務整理に詳しい、信頼できる法律事務所に依頼することが大変重要です。

信頼できる法律事務所に依頼できれば、あなたにとって任意整理が適切か否かをきちんと見極めた上で手続きを進めてくれるでしょうし、任意整理のデメリットについても十分に説明してもらえるでしょう。

インターネットなどで債務整理に注力する弁護士を探し、信頼できる法律事務所を見つけてください。

当事務所も、債務整理の経験が豊富な弁護士による破産再生チームを設け、借金問題に困っている方々を強力にサポートしています。

Zoomなどを用いた遠方からのご相談にも対応しています。

任意整理をお考えの方は、当事務所まで、ぜひ一度お気軽にご相談ください。