弁護士法人デイライト法律事務所 パートナー弁護士

ブラックリストは、本人が解除を希望したとしても解除されるわけではありません。

登録情報に誤りがない限りは、基本的にはブラックリストの消し方はなく、解除できません。

また、時効が完成している場合には、例外的にブラックリストの解除はできる可能性はありますが、一部のケースに限られます。

そのため、少しでも早く借金を返済して完済することがブラックリストを早く解除する方法です。

また、返せない場合には、債務整理を行って、少しでもブラックリストに載ることになった借金の整理を完了させなければなりません。

以下では、ブラックリストの解除、解除にかかる期間について、詳しく解説していきます。

目次

ブラックリストとは?

ブラックリストとは、信用情報のうち、長期の延滞や債務整理などの金融事故を起こすと登録される事故情報のことをいいます。

ブラックリストに載るという言葉をよく耳にすると思いますが、これは、実際に黒いリストがあってそこに氏名が載っているというものでは全くなく、信用情報機関という機関によって事故情報が登録されているという状態を意味します。

信用情報機関は3社!ブラックリストの確認方法とは?

信用情報機関とは、信用情報(支払能力に関する情報)の収集、提供を行う機関をいいます。

日本では次の3社が存在しています。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

ブラックリストに載っているかは、この3社全てに信用情報の開示請求を行い、3社全ての事故情報が消えているかを確認することが必要です。

詳しくは以下ページをご覧ください。

ブラックリストは解除できる?具体的な消し方

ブラックリストに登録されてしまった場合に、消すことはできるのでしょうか。

これについては、一旦ブラックリストに載ってしまうと、残念ながら、基本的には、各信用情報機関において定められた登録期間が経過して消えるのを待つほかなく、消して欲しいと要望したとしても金融機関や信用情報機関はそれに応じることはありません。

ただし、一定の例外的な事情がある場合については、ブラックリストを消すことができます。

その例外的な事情がある場合とは、間違った情報が登録されている場合と時効が完成した場合のことをいい、これらのケースに限っては、ブラックリストの削除を求めることができます。

以下、説明します。

早く借金を完済して期間の経過を待つ

延滞が理由でブラックリストに登録されている場合は、延滞が解消しない限り、ブラックリストが消えることはありません。

そのため、延滞が理由でブラックリストに登録された場合、ブラックリストを早く消したいのであれば、出来る限り早く延滞している借金を完済することが必要となります。

もし、自力で返済することが今後も厳しいという場合は、延滞状態が続いている限り、いつまで経ってもブラックリストは消えませんので、債務整理の検討をすることをおすすめします。

長期にわたって延滞している場合は既にブラックリストに登録されてしまっている状態ですので、債務整理を行うデメリットはさほど大きくありません。

むしろ、債務整理を行うことによって、借金が減額されたり、免除されたりするため、生活を立て直すことができ、根本的な解決につながるというメリットがあります。

借金の返済に困っている方は、出来るだけ早いタイミングで、債務整理に精通した弁護士に相談されることをおすすめします。

債務整理について、くわしくは以下ページをご覧ください。

事実と異なる情報が登録されている場合

延滞している事実がないのに延滞情報が登録されているなど、間違った情報が登録されてしまっている場合は、ブラックリストを消すことが可能です。

この場合、信用情報機関に対してではなく、借入先の金融機関に対して情報の削除や訂正を申し入れましょう。

これは、登録情報に誤りがあった場合の当該登録情報の削除等は登録元の金融機関が行うこととなっているためです。

ただし、借入先の金融機関に間違った情報の削除等を申し入れたにもかかわらず、当該金融機関が中々応じないといった場合は、信用情報機関にその旨を伝えて、信用情報機関から金融機関に対する調査を行ってもらうよう依頼しましょう。

この場合、信用情報機関から金融機関に対する調査の結果、事故情報が誤って登録されていることが判明すれば、当該事故情報は削除されることになります。

時効が完成した場合

金融機関からの借金は、基本的に、最終取引日から5年が経過すると時効となります。

借金が時効になると、金融機関は貸したお金の返還を求めることができなくなります。

そのため、仮に借金を延滞してブラックリストに載ってしまっていたとしても、その借金が時効となっていた場合は、ブラックリストを削除することが可能です。

ただし、単に時効期間が経過しただけでは、ブラックリストは消えませんので注意が必要です。

これは、時効による権利の消滅は、時効の完成によって利益を受ける人が「時効の援用」をすることにより、はじめて確定的な効果が生じることとなっているためです。

「時効の援用」とは、簡単にいえば、時効の完成を主張する、「時効だ」と相手に通知することです。

そのため、時効を根拠にブラックリストを消すためには、時効期間が経過した後に、借入先の金融機関に対して、まずは時効の完成を主張することが必要となりますので、ご注意ください。

社内ブラックの場合は解除できないことがある

信用情報機関のブラックリストとは別に、延滞した借金の借入先の金融機関においては、社内独自のデータベースにブラックリスト(いわゆる、社内ブラック)登録している可能性があり、この社内ブラックは半永久的に消えないとされていますので、注意が必要です。

一定期間が経過して信用情報機関のブラックリストが消えた後であっても、社内ブラックの記録が残っている限り、その金融機関に対しては、新たな借入れやクレジットカード作成を申し込んでも審査が通ることは困難ですので、別の金融機関に申し込むことをおすすめします。

ブラックリストからの解除はいつ?期間はどのくらい?

ブラックリストからの解除はいつになるのでしょうか?以下でそれぞれに応じて解説していきます。

1 借金を自力で完済した場合:完済してから5年間

借金の返済を3か月以上滞納したり、保証会社が代わりに支払いを行った場合には、ブラックリストに載ってしまいますが、その原因となった借金を完済することができれば、完済後5年後にブラックリストから解除されます。

2 任意整理:完済してから5年間

債務整理のうち任意整理を行った場合には、借金を自力で完済した場合と同じく完済してから5年間でブラックリストから解除されます。

カード会社や消費者金融と和解した日からではないので、注意しましょう。

3 個人再生:5年間〜7年間

債務整理のうち個人再生の場合には、信用情報機関によって解除までの期間が異なっています。

- CICとJICC:完済から5年間

- KSC:個人再生の手続開始決定から7年間

このように、解除までの期間とどこからの期間で考えるのかが違っているので注意しましょう。

4 自己破産:5年間〜7年間

債務整理のうち自己破産の場合も、信用情報機関によって解除までの期間が異なっています。

- CICとJICC:免責決定から5年間

- KSC:破産手続終了から7年間

このようにKSCだけが解除まで7年間必要となっています。

どこから期間をカウントするかについてもCICとJICCは免責決定からなのに対し、KSCでは破産手続終了からとなっています。

免責決定と破産手続終了は同じことも多いですが、ずれることもあります。

5 社内ブラック:消せない

社内ブラックについては、信用情報機関のブラックリストと異なります。

一度不払いや債務整理などを行った相手と再度取引をするカード会社や消費者金融は基本的にありません。

したがって、社内ブラックとなってしまうと、原則として解除することはできません。

ブラックリストから消えたかはご自身での確認が必要

ブラックリストに載った後に各信用情報期間で定められた期間が経過するとブラックリストは抹消されますが、信用情報機関から抹消されたことの通知が届くわけではありませんので、ブラックリストが本当に抹消されているかはご自身で確認する形になります。

信用情報機関への確認方法については、インターネットや郵送により、登録情報の開示請求を行うことにより可能となっていますので、一定期間の経過後、ブラックリストが本当に抹消されているかどうか、ご自身で確認することをおすすめします。

確認方法については、以下のページをご覧ください。

ブラックリストに載ることのデメリット

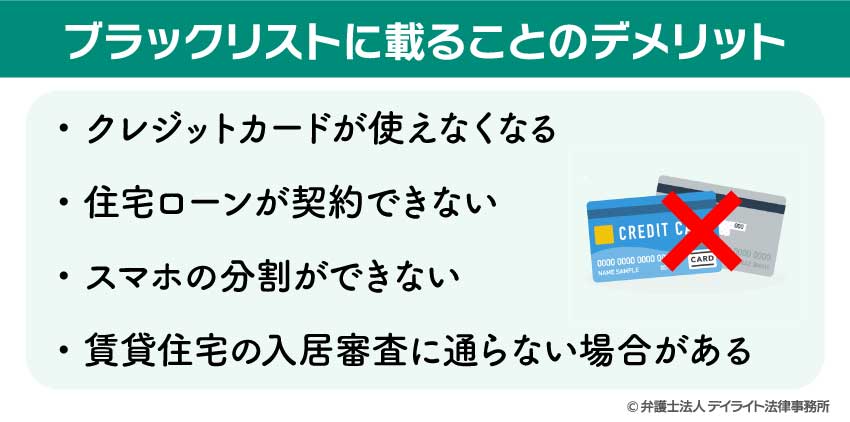

ブラックリストに載ってしまうと、下記のようなデメリットが生じます。

クレジットカードが使えなくなる

ブラックリストに載ってしまうと、クレジットカードが使えなくなってしまいます。

まず、返済が遅れているクレジットカードについては、延滞が長期に続いてしまうと、クレジットカード会社から強制的に解約させられてしまいます。

次に、支払いが遅れていないクレジットカードに関しても、他の借金の支払いが遅れた等の理由でブラックリストに載ってしまうと、同様に利用できなくなることが通常です。

クレジットカード会社は、定期的に、信用情報機関に登録されている信用情報を参照して利用者の支払能力をチェックしており、そのチェック時にブラックリストに載っていることが判明すると、そのタイミングで支払能力に問題があるとして強制的に解約されてしまうためです。

そのため、明確にいつとはいえないものの、突然クレジットカードが使えなくなるということも起こり得ます。

住宅ローンが契約できない

銀行などの金融機関に住宅ローンの審査を申し込むと、金融機関は必ず信用情報機関の記録を参照して、本人の信用情報を確認します。

そして、そのときに、ブラックリストに登録されている場合、支払能力に問題があると判断されるため、金融機関が住宅ローンの審査を通すことはまずありません。

そのため、信用情報機関にブラックリストが登録されている間は、住宅ローンを申し込んだとしても、審査が通る可能性は事実上ないと考えられます。

住宅ローンを組みたい場合は、基本的に、信用情報機関に登録されているブラックリストが抹消された後に申し込む必要があります。

スマホの分割払いができない

スマートフォンは、今や日常生活に欠かせないツールとなっていますが、最近では、機種代が10万円を超えるものも多くあります。

この場合、携帯電話会社が分割払いのプランを用意しているケースも多くなっています。

しかしながら、この分割払いはローンと同じですので、携帯電話会社による審査があります。

そのため、ブラックリストに登録されていると、携帯電話会社による分割払いの審査が通らりませんので、スマホの分割払いはできないことになります。

賃貸住宅の入居審査に通らない場合がある

不動産会社は、信用情報機関に加盟していませんので、賃貸住宅の入居審査の際に信用情報を参照することはなく、ブラックリストに登録されていたとしても、知られることはありません。

ただし、最近、家賃保証会社と契約することが条件となっている賃貸物件が増えてきていますが、この家賃保証会社が信販会社である場合は、注意が必要です。

家賃保証会社が信販会社である場合、その会社は信用情報機関に加盟していますので、審査時に信用情報を確認する可能性があります。

その際にブラックリストに登録されていると、その家賃保証会社から保証を断られる可能性があり、その場合、結果として賃貸住宅の入居も断られてしまうのです。

家賃保証会社が信販会社である例としては、以下のとおりです。

- アプラス

- エポスカード

- オリエントコーポレーション

- クレディセゾン

- ジャックス

- セディナ

他方で、家賃保証会社が信販会社でない場合もあり、この場合は、その家賃保証会社は信用情報機関に加盟していませんので、入居審査の際に、ブラックリストに登録されていることが不利に働くことは基本的にありません。

家賃保証会社が信販会社でない例としては、以下のとおりです。

- 全保連

- 日本賃貸保証

- 日本セーフティー

- Casa

家賃保証会社と契約することが条件となっている物件の入居審査が通るかどうか心配な方は、事前に不動産会社に家賃保証会社がどこの会社であるのか確認することをおすすめします。

また、賃貸物件の中には、連帯保証人をたてることで家賃保証会社と契約することが不要となる物件や、そもそも保証会社や連帯保証人が不要の物件もありますので、そのような物件を選ぶのでれば、ブラックリストに載ったことによる入居審査への影響は気にする必要がありません。

ブラックリストに載ることを回避できる?

ブラックリストは登録されるための条件がありますので、その条件を満たさない限りは、ブラックリストに載ることはありません。

そこで、まずブラックリストに載る条件について簡単にご説明します。

ブラックリストに載る条件は、基本的には、長期の延滞、代位弁済、債務整理があった場合です。

代位弁済とは、借金をしている方が返済できなくなってしまった場合に、保証会社などの第三者が借入先に対して借金を代わりに返済することをいいます。

債務整理とは、借金を返済することが将来にわたって困難な状態に陥ったときに、借金の減額や免除、返済期間の猶予を図る手続きのことで、任意整理、自己破産、個人再生などの手段があります。

いずれの条件も、共通しているのは、借金の返済を延滞してしまっている状態であることです。

そのため、ブラックリストに載ることを避ける方法は、支払期日までにしっかり借金を返済するということに尽きます。

もっとも、返済が数日程度遅れただけで、すぐにブラックリストに登録されるということではありません。

というのも、事故情報としてブラックリストに登録される条件は、長期の延滞があったときであり、これは、基本的には「61日以上または3ヵ月以上の延滞」があった場合とされています。

そのため、支払期限から数日支払いが遅れてしまったものの、すぐに返済したというような場合は、ブラックリストに登録されることはありませんので、ご安心ください。

以上の通り、ブラックリストに載ることを回避するためには、支払期日を守ってしっかり返済を行うこと、もし数日程度の支払い遅れが生じた場合は出来る限り早く滞納分を支払うことが必要となります。

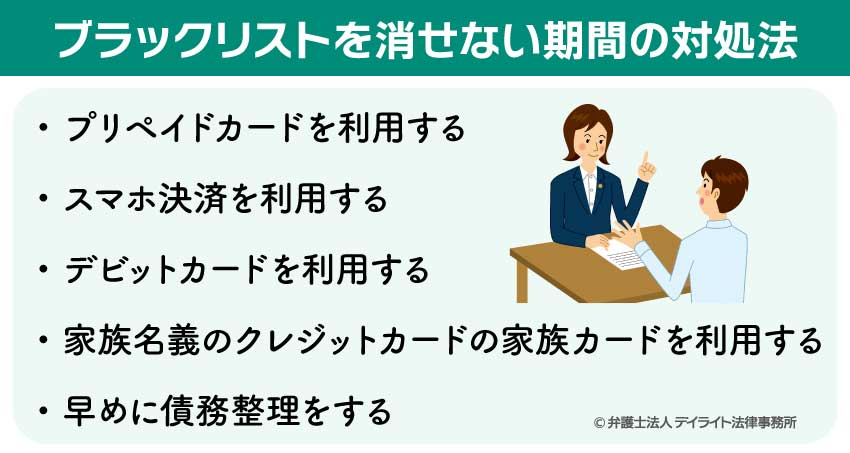

ブラックリストを消せない期間の対処法

ブラックリストに載っている期間は、上述のとおり、クレジットカードを使えなくなってしまいます。

もっとも、以下の通り、クレジットカードに代わる決済手段もありますので、実はそれほど心配する必要はありません。

プリペイドカード

プリペイドカードは、先に現金でチャージをしておき、その金額の範囲内でのみ利用できるカードです。

プリペイドカードはお金を借りるものではなく、自分であらかじめ払い込んだ金額までしか使えないので、信用情報を審査されることがなく、信用情報に事故情報が載っていても関係なく利用できます。

プリペイドカードには、MastercardやVISA、JCBなどの加盟する世界中の店で利用できるものもあり、オンラインショッピングに対応しているものもあります。

申込みは、加盟店やインターネットで行います。

スマホ決済

スマホ決済とは、スマートフォンにインストールしたアプリを用いて支払いを行うもので、キャッシュレス決済のひとつです。

スマホ決済には、QRコード決済や非接触型決済などの種類があります。

前払い式のスマホ決済は、ブラックリストに登録されていても使うことができますし、事前にチャージした分しか利用できないため、使い過ぎを防止することができます。

デビットカード

デビットカードとは、カードでの支払いと同時に支払代金が銀行口座から引き落としされる仕組みのカードです

デビットカードは、信用情報の調査なしに発行されるカードですので、ブラックリストに載っている期間中でも作成が可能です。

紐づいている銀行口座の残高を超える買い物はできませんので、使い過ぎを防止することができます。

家族名義のクレジットカードの家族カード

ブラックリストに登録されている期間に使えないクレジットカードは、本人名義のものに限られますので、家族名義のクレジットカードであれば作成や利用が可能です。

ですので、家族に頼んで、その人の家族カードを作るという形であれば、ブラックリストに載っていた場合であっても、本人の名前で使えるカードを作成することができます。

もっとも、家族カードを用いて支払った代金は、本カードの名義人である家族に全て請求されることになりますので、使い過ぎには十分気を付けてください。

早めに債務整理をすることも一つの方法

借金を返済できずに延滞してしまっている場合、いつまで経ってもブラックリストからは消えません。

そのため、返済が苦しいということであれば、債務整理を早めに行うというのも方法になります。

債務整理を行うと、完済したり、自己破産が終了したところで、そこから一定期間経過することでブラックリストから消えることになります。

債務整理には、任意整理、個人再生、自己破産といった方法がありますが、そのうちのどの手続をするのがよいかというのはその人の置かれた状況によって変わってきます。

返済の目処がつかずに困っている方は早めに弁護士に相談するようにしましょう。

まとめ

以上、ブラックリストの消し方などについて、詳しく解説しましたが、いかがだったでしょうか。

借金の返済が滞っていてブラックリストに登録されるのが心配な方は、早い段階から専門家にご相談されることで、債務整理を行うべきか否かについて、詳細な説明を受けることができます。

また、債務整理を専門とする弁護士であれば、具体的な状況をもとに、債務整理の手続き選択としてどの手続きが適切かという点についても助言できるでしょう。

したがって、借金の返済が滞っている方は、出来るだけ早いタイミングで、債務整理に精通した弁護士に相談されることをおすすめします。

デイライトでは、借金問題に精通した弁護士による破産再生チームを設け、それぞれの方に合った債務整理を行うことに尽力しております。

借金でお困りの方は、ぜひ一度お気軽にご相談ください。