長期の延滞等によりブラックリストに載ってしまった場合でも永久に登録され続けるわけではなく、一定の期間が経過すれば、信用情報は回復します。

以下では、信用情報を回復できる期間や、信用情報の回復を早める方法などについて詳しく解説していきます。

目次

信用情報とは?

信用情報とは、クレジットカードや各種ローンの契約内容、支払い状況等の客観的な取引事実を表す情報のことをいいます。

信用情報は個人の「信用」を客観的に示した情報であり、クレジット会社などの金融機関の審査において、クレジットカードやローンの申込者に支払能力があるかどうかを判断する際に参照されることになります。

信用情報は、信用情報機関(信用情報の収集、提供を行う機関)に登録されています。

信用情報機関は、下記の3社があります。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

例えば、株式会社シー・アイ・シー(CIC)においては、以下のような信用情報が登録されてます。

- ① クレジット情報

CICに加盟するクレジット会社等と契約した、クレジットやローン等の契約内容や支払状況、残高などの情報です。

例:契約した会社名/氏名/生年月日/電話番号/契約の内容/契約年月日/契約額/請求された額/入金した額/残高/返済の状況/入金の状況など - ② 申込情報

新規にクレジットやローン等を申し込んだ際に、CICに加盟するクレジット会社等が支払能力を調査するために確認した情報です。

例:申し込んだ会社名/氏名/生年月日/電話番号/確認した日/契約予定額/申し込んだ商品の内容など - ③ 利用記録

CICに加盟するクレジット会社等が、クレジットやローン等の利用途上などにおける審査のために、信用情報を確認した記録です。

例:利用した会社名/氏名/生年月日/電話番号/確認した日/確認した目的など - ④ 参考情報

CICが独自に収集した情報で、ご本人がCICに申告した情報や日本貸金業協会から登録を依頼された情報です。

例:氏名/生年月日/電話番号/申告した内容/コメントなど

ブラックリストとは?

ブラックリストとは、信用情報のうち、長期の延滞や債務整理等の金融事故を起こすことによって登録される事故情報のことを指します。

ブラックリストに載るという言葉をよく耳にすると思いますが、これは、実際に黒いリストがあってそこに氏名が載っているというものではなく、信用情報機関によって事故情報が登録されているという状態を意味します。

具体的には、以下のような場合に、ブラックリストに載ってしまうことになります。

長期の延滞

長期の延滞借金を長期に延滞すると、事故情報として、ブラックリストに登録されてしまいます。

長期の延滞は、基本的には、「61日以上または3ヵ月以上の延滞」があった場合です。

そのため、数日の支払いの遅れにすぎない場合は、ブラックリストに登録されることはありません。

代位弁済・保証履行

代位弁済・保証履行代位弁済、保証履行とは、保証会社などの第三者が借主に代わって債権者に返済することをいいます。

代位弁済、保証履行は、借主が長期にわたって返済ができなくなってしまったときに行われますので、この場合もブラックリストに載ってしまいます。

なお、代位弁済・保証履行は、借主が借金を3〜6か月程度延滞すると、実行されることが一般的です。

債務整理

債務整理債務整理とは、借金の減額や免除等を図る手続きのことで、任意整理、自己破産、個人再生などの手段があります。

債務整理は、自力では借金の返済ができなくなった場合にとられる手続きであるため、この場合もブラックリストに登録されることとなります。

信用情報機関においてブラックリストに載ってしまうと、一定期間が過ぎるまでは、新たな借入れやローンを組むことは厳しくなります。

これは、信販会社やクレジットカード会社の審査の際は必ず申込者の信用情報が確認されるため、その際にブラックリストに登録されていると、支払能力に問題あるものと判断されてしまい、審査に通過しないためです。

クレジットカードやローンの審査に落ちてしまったとき、自分はブラックリストに載ってしまっているのではないかと心配になる方もいらっしゃると思いますが、ブラックリストに登録されているか知りたいという場合は、各信用情報機関に信用情報の開示請求を行うことによって比較的簡単に確認することができます。

信用情報は回復できる?

長期の延滞や債務整理などによりブラックリストに載ってしまった場合でも、永久にブラックリストが残ってしまうというわけではありません。

各信用情報機関において定められた期間が経過すると、ブラックリストは消えるため、信用情報は回復されることになります。

信用情報はどのくらいで回復する?

信用情報が回復される期間は、信用情報機関や登録理由によって異なり、以下の通りです。

株式会社シー・アイ・シー(CIC)

「長期の延滞」、「代位弁済・保証履行」、「債務整理(自己破産のみ)」のいずれの登録理由であっても、登録期間は、契約期間中および契約終了から5年間となっています。

株式会社日本信用情報機構(JICC)

| 登録理由 | 登録期間 |

|---|---|

| 長期の延滞 | 延滞継続中の期間

※「延滞解消」は、以下の通り。 契約日または貸付日が2019/9/30以前 → 延滞解消後1年以内 契約日または貸付日が2019/10/1以降 → 契約継続中の期間及び契約終了後5年以内 |

| 代位弁済・保証履行 | 契約日または貸付日が2019/9/30以前 → 発生日から5年以内

契約日または貸付日が2019/10/1以降 → 契約継続中の期間及び契約終了後5年以内 |

| 債務整理 | 契約日または貸付日が2019/9/30以前 → 発生日から5年以内

契約日または貸付日が2019/10/1以降 → 契約継続中の期間及び契約終了後5年以内 |

全国銀行個人信用情報センター(KSC)

| 登録理由 | 登録期間 |

|---|---|

| 長期の延滞 | 契約期間中および契約終了日から5年を超えない期間 |

| 代位弁済・保証履行 | 契約期間中および契約終了日から5年を超えない期間 |

| 債務整理 | 自己破産、個人再生:破産・民事再生手続開始決定の日から7年を超えない期間 |

信用情報の回復を早めることはできる?

ブラックリストに載ってしまった場合、原則として、各信用情報機関において定められた期間が経過してブラックリストが消えるのを待つ他なく、信用情報の回復を早めることはできません。

もっとも、例外的に、間違った情報が登録されてしまっている場合は、ブラックリストの削除を求めることができます。

例えば、債務整理を行っていないにもかかわらず債務整理の事故情報が登録されているといった場合には、金融機関に対して当該情報を削除するよう申し入れましょう。

信用情報の回復を早める裏技はある?

消滅時効の援用ができる場合

借金が時効によって消滅している場合には、借金を返済する必要がありません。

そのため、借金を延滞してしまってブラックリストに載っていた場合であっても、その借金の時効期間が経過していれば、債権者である金融機関に対して時効の援用(時効の完成を主張すること)を行うことにより、ブラックリストが削除され、信用情報の回復を早めることができます。

借金の時効期間が経過しているかどうか確かめるには、債権者から取り寄せた取引履歴を確認するのが確実です。

取引履歴から借金の時効期間が経過していることが分かれば、債権者に対して、時効の援用通知書を送付し、併せて、事故情報消滅手続きを行うよう求めましょう。

時効援用を行っても、債権者によっては、事故情報の消滅手続を早期に行わないなどの対応をすることがあります。

信用情報の早期の回復を望む場合には、債権者に早期の手続きを行うように求めることも必要になりますので、弁護士に相談することをおすすめします。

弁護士に依頼すれば、取引履歴の取り寄せ、時効援用通知書の送付、事故情報消滅手続きの申し入れ等の一連の手続きを迅速に行うことができ、信用情報の早期回復につながるでしょう。

当事務所での解決事例について、くわしくはこちらをご覧ください。

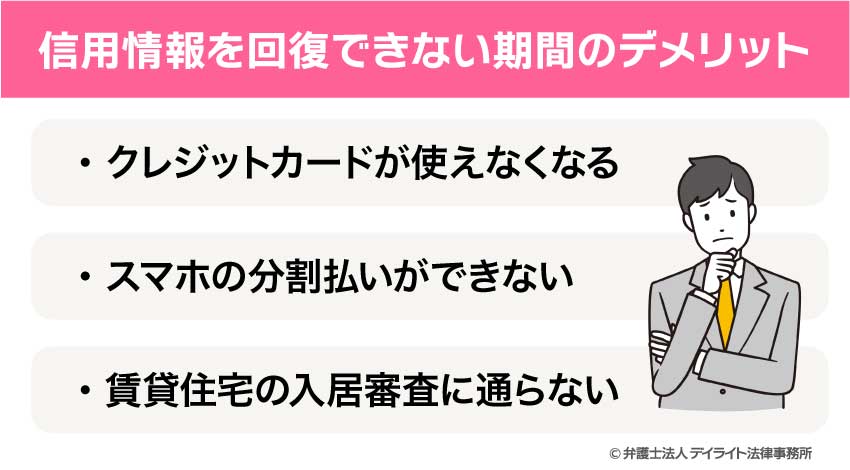

信用情報を回復できない期間のデメリット

信用情報を回復できない期間においては、下記のようなデメリットが生じます。

クレジットカードが使えなくなる

クレジットカードは、ブラックリストに登録されると、使うことができなくなります。

まず、支払いが長期に遅滞しているクレジットカードについては、クレジットカード会社の規約により強制的に解約させられてしまいます。

また、支払いが遅れていないクレジットカードについても、ブラックリストに登録されると、同様に利用できなくなることが一般的です。

クレジットカード会社は、信用情報機関に登録されている信用情報を定期的に確認して利用者の返済能力をチェックしており、そのチェックの際にブラックリストに登録されていることが分かると、そのタイミングで返済能力に問題があるとして強制的に解約されてしまうからです。

スマホの分割払いができない

スマートフォンは、今では仕事や日常生活を送る上でなくてはならないアイテムとなっていますが、最近では機種代金が高騰しており、10万円を超える価格帯のスマホも多くなっています。

このような高額なスマホを購入する際は、ほとんどの場合、携帯電話会社において分割払いのプランが用意されています。

しかしながら、この分割払いのプランを利用するには、携帯電話会社による審査を経る必要があります。

そして、10万を超えるスマホの場合、携帯電話会社による分割払いの審査の際に、申込者の信用情報の確認が必ず行われます。

そのため、ブラックリストに登録されていると、携帯電話会社による分割払いの審査が通らず、スマホの分割払いはできない可能性が高いです。

賃貸住宅の入居審査に通らない

最近では、賃貸住宅を借りる際に、家賃保証会社と契約することを必須条件としている物件が増えてきています。

この家賃保証会社が信販系の会社である場合、その会社は契約審査において信用情報をチェックし、ブラックリストに登録されていないか確認します。

そのため、信販系の家賃保証会社の場合は契約審査が通らないため、その結果として、家賃保証会社との契約を必須条件にしている賃貸住宅の入居審査自体も落ちてしまうのです。

デメリットへの対処法

クレジットカードが使えなくなることへの対処法

クレジットカードが使えなくなったとしても、以下のような他の決済手段で対処することが可能です。

プリペイドカードとは、先に現金でチャージをしておき、その金額の範囲内でのみ使うことができるカードをいいます。

プリペイドカードはお金を借りるというものではないので、信用情報を調査されることがなく、ブラックリストに載っていても関係なく利用できます。

デビットカードは、カードを利用すると即時に、登録した銀行口座から支払った分の金額が引き落とされるというカードです。

デビットカードは即時引き落としのため一括払いしか対応しておらず、分割払いやリボ払いはできません。

デビットカードは、ブラックリストに登録されている状態でも、作ることができます。

ブラックリストに載ってしまっている方はクレジットカードを作れませんが、その方の家族名義のクレジットカードであれば作ることができます。

そして、そのカードに家族カードを作るという形であれば、ブラックリストに載っている方であっても、ご本人の名前で使えるカードを作ることができます。

スマホの分割払いができないことへの対処法

スマホを購入する際に10万円以下の機種を申し込むと、携帯電話会社による分割払いの審査を通過する可能性が出てきます。

これは、購入するスマホの機種代金が10万円以下かどうかで、携帯電話会社による審査の厳しさが変わってくるためです。

より詳細にいうと、割賦販売法という法律において、携帯電話会社は、分割払いの審査の際に、10万円を超える機種代金の場合は、申込者の信用情報の調査を行う義務が課せられているのですが、10万円以下の機種代金の場合は、信用情報の調査は原則不要とされているのです。

もっとも、10万円以下のスマホであれば、携帯電話会社の分割払いの審査において、信用情報の調査が行われることが絶対にないというものではなく、必ず審査が通過するというわけではありませんので、ご注意ください。

また、過去に携帯・スマホの利用料金の滞納がある場合は、10万円以下の機種を申し込んだ場合であっても、分割払いの審査を通過することはかなり厳しくなります。

どうしてもスマホが必要だが、スマホの分割払いの審査に落ちてしまうという場合は、家族名義で契約する、中古の比較的安価な機種を一括で購入する、といった対応を取る必要があります。

賃貸住宅の入居審査に通らないことへの対処法

家賃保証会社が信販系の会社の場合は、信用情報機関にブラックリストが登録されていないか確認するため、審査に通るのは厳しいですが、それ以外の家賃保証会社であれば信用情報機関への照会はされないため、審査は緩くなります。

なお、家賃保証会社は大きく分けて、①信販系の家賃保証会社、②LICC(一般社団法人全国賃貸保証業協会)加盟の家賃保証会社、③独立系の家賃保証会社があり、一般的に審査の厳しさは①>②>③といわれています。

LICC(一般社団法人全国賃貸保証業協会)では、LICC加盟の家賃保証会社の利用者が過去に家賃滞納した事実をデータベース上で登録しており、LICC加盟の家賃保証会社の審査においては、そのデータベースが照会されます(※CICやJICC等の個人情報機関に登録されている信用情報は確認されません)。

独立系の家賃保証会社は、信用情報機関やLICCに登録されている情報は参照せず、独自の基準で審査を行いますので、審査は比較的緩くなっています。

家賃保証会社をつけることが必須の条件となっている物件の入居審査が通過するかどうか不安な方は、不動産会社にあらかじめ家賃保証会社がどこの会社であるのか確認することをおすすめします。

また、賃貸物件の中には、家賃保証会社と契約することを条件としない物件もありますので、そのような物件であれば、入居審査にブラックリスト登録の影響が及ぶのではないかと心配する必要はありません。

信用情報の回復についてのQ&A

![]()

民事再生の事故情報は何年で消える?

![]() 民事再生の事故情報が登録される期間は、株式会社日本信用情報機構(JICC)では契約継続中の期間及び契約終了後5年以内(契約日または貸付日が2019/9/30以前の場合は発生日から5年以内)、全国銀行個人信用情報センター(KSC)では民事再生手続開始決定の日から7年を超えない期間とされています。

民事再生の事故情報が登録される期間は、株式会社日本信用情報機構(JICC)では契約継続中の期間及び契約終了後5年以内(契約日または貸付日が2019/9/30以前の場合は発生日から5年以内)、全国銀行個人信用情報センター(KSC)では民事再生手続開始決定の日から7年を超えない期間とされています。

株式会社シー・アイ・シー(CIC)では、民事再生の事故情報は登録されないものの、長期の延滞や代位弁済・保証履行があったことによって、その事故情報が登録されることがほとんどです。

以上から、民事再生の事故情報は5〜7年程度経過すると消えることになります。

![]()

延滞履歴の事故情報は何年残る?

![]() 長期延滞の事故情報は、株式会社シー・アイ・シー(CIC)では契約期間中および契約終了から5年間、株式会社日本信用情報機構(JICC)では契約継続中の期間及び契約終了後5年以内(2019/10/1以降の契約)、全国銀行個人信用情報センター(KSC)では、契約期間中および契約終了日から5年を超えない期間とされています。

長期延滞の事故情報は、株式会社シー・アイ・シー(CIC)では契約期間中および契約終了から5年間、株式会社日本信用情報機構(JICC)では契約継続中の期間及び契約終了後5年以内(2019/10/1以降の契約)、全国銀行個人信用情報センター(KSC)では、契約期間中および契約終了日から5年を超えない期間とされています。

以上から、長期延滞の事故情報は5年程度は残ることになります。

![]()

弁護士に事故情報の削除依頼をできる?

![]() 事故情報を削除できる場合は、間違った情報が登録されてしまっている場合や消滅時効を援用できる場合に限られているところ、そういった例外的事情がある場合では弁護士に事故情報の削除依頼を行うことは可能です。

事故情報を削除できる場合は、間違った情報が登録されてしまっている場合や消滅時効を援用できる場合に限られているところ、そういった例外的事情がある場合では弁護士に事故情報の削除依頼を行うことは可能です。

他方で、そのような例外的事情がないケースでは、各信用情報機関において定められた期間が経過してブラックリストが消えるのを待つ他ありません。

まとめ

以上、信用情報の回復について、詳しく解説しましたが、いかがだったでしょうか。

長期の延滞で既にブラックリストに載ってしまっている場合は、延滞を解消しない限り、いつまで経っても信用情報は回復しませんので、自力での返済が今後も難しいという場合は、借金を減額するために債務整理の検討をすることをおすすめします。

債務整理を行うことによって、一定期間の経過は必要ですが信用情報は回復されますし、何よりも生活を立て直すことができ、根本的な解決に繋がるというメリットがあります。

したがって、借金の返済が長期に滞っている方は、出来るだけ早いタイミングで、債務整理に精通した弁護士に相談されることをおすすめします。

デイライトでは、借金問題に注力する弁護士により構成された破産再生チームを設けて、債務整理の対応に日々当たっております。

お困りの方は当事務所までどうぞお気軽にご相談ください。