弁護士法人デイライト法律事務所 パートナー弁護士

債務整理を検討されている方の中には、債務整理をした場合にローンが組めなくなってしまうのではないか、と心配されている方も多いと思います。

確かに、債務整理直後にはローンを組めなくなるのが一般的です。

しかし、一定の時間が経てばその状態も改善します。

このページでは、なぜ債務整理をするとローンが組みづらくなるのかを説明したうえで、債務整理後に何年でローンに通るようになりやすいかについて、債務整理の手続きやローンの種類に応じて場合分けして解説しています。

さらに、ローンを早く組みたい場合の対策方法についても触れていますので、ぜひご参考になさってください。

目次

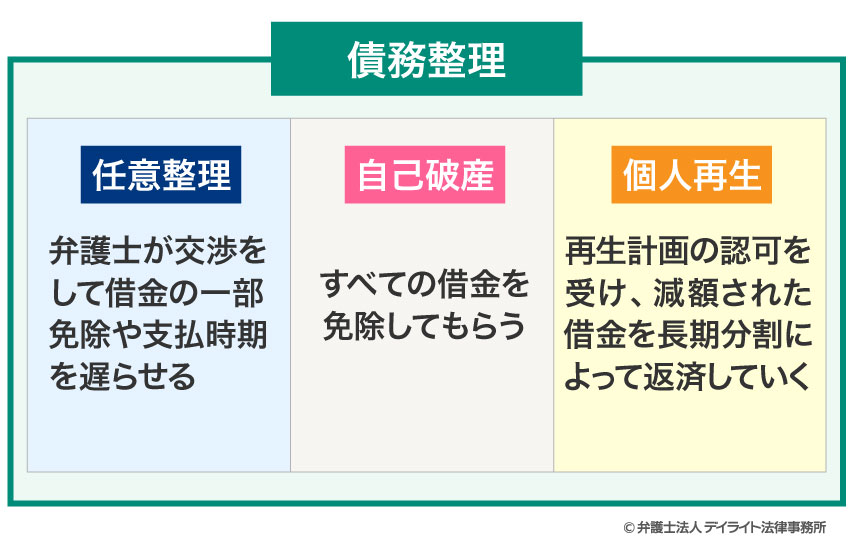

債務整理とは?

まずは、そもそも債務整理とは何か、を確認しておきましょう。

債務整理とは、法律上で認められた借金の整理方法です。

債務整理をすることで、借金額を圧縮したり、支払の免除を受けることが期待できます。

そして、債務整理には、大きく任意整理、自己破産、個人再生の三つの種類があります。

任意整理とは

債務整理の中で、もっとも代表的な方法が任意整理です。

任意整理は、弁護士を通じて金融機関側に申し入れをすることにより、借金の一部を免除してもらったり、支払時期を遅らせてもらうように交渉する対処法です。

この場合、弁護士に任意整理を依頼すると、弁護士から金融機関へ受任通知がなされます。

これによって、金融機関からの借金取立ての電話や手紙が直接本人には届かないことになります。

そのうえで、弁護士から金融機関へ具体的な返済計画や、一部免除について申し入れを行って交渉がスタートします。

弁護士は法的な交渉のプロですので、依頼者にとってベストな条件を引き出すように交渉していきます。

もちろん、交渉の進み具合は借金の内容や債務者の状況によって異なりますが、任意整理によって債務の免除や長期分割など、現実的な返済計画を立てられた人はたくさんいます。

ぜひ前向きに検討されることをお勧めします。

自己破産とは

自己破産とは、裁判所へ申立てを行うことにより、裁判所にすべての借金を免除してもらう債務整理の方法です。

これが認められるためには裁判所による厳しい審査があります。

仮に自己破産が認められればその全額が免除され、返済自体が不要になりますから、借金問題を根本的に解決できるといえます。

ただし、自己破産をすると一定の不利益もありますので、事前にデメリットについては確認しておくようにしましょう。例えば、自分が破産した事実が公表されます(破産法第10条)。

他にも、不利益があるので慎重に検討が必要です。

第十条 この法律の規定による公告は、官報に掲載してする。

2 公告は、掲載があった日の翌日に、その効力を生ずる。

3 この法律の規定により送達をしなければならない場合には、公告をもって、これに代えることができる。ただし、この法律の規定により公告及び送達をしなければならない場合は、この限りでない。

4 この法律の規定により裁判の公告がされたときは、一切の関係人に対して当該裁判の告知があったものとみなす。

5 前二項の規定は、この法律に特別の定めがある場合には、適用しない。

引用元:破産法|e-Gov法令検索

そして、自己破産をするためには法律上の要件もありますので、自己破産を検討するにあたっても、できるだけ弁護士に相談することをお勧めします。

「自己破産」についてより詳しくお調べになりたい方は、こちらも合せてご覧ください。

個人再生とは

個人再生とは、裁判所へ申立てを行うことで「再生計画」の認可を受け、減額された借金を長期分割によって返済していく方法です。

基本的に3年間で減額した借金を返済することで、残りの返済が免除されることになります。

自己破産の場合と同様、個人再生を認められるためにも裁判所による審査がありますので、再生計画の作成などについてはできるだけ弁護士へ相談しておくことが望ましいです。

「個人再生」についてより詳しくお調べになりたい方は、こちらも合せてご覧ください。

債務整理やそのメリット・デメリットについてより詳しくお調べになりたい方は、こちらも合せてご覧ください。

なぜ債務整理をするとローンが組めなくなるのか?

では、なぜこれらの債務整理をすると、ローンが組めなくなってしまうのでしょうか?

その理由は、金融機関が閲覧できる、いわゆる「ブラックリスト」に載ってしまうことになるためです。

ブラックリストといっても、怪しいものではなく、法律にしたがって運用されている公的なものです。

借金の貸付を行っている金融機関は、法律に従って、信用情報機関という団体に加盟しています。

この信用情報機関※では、加盟している金融機関から顧客の借入状況等を集めており、金融機関がローンの新規借入時などの為に顧客の審査を行う際には、この信用情報機関の情報を閲覧することが必要とされます。

※法的に認められた団体で、信用情報機関とは、具体的には以下のとおりです。

- CIC(シーアイシー):クレジットカード会社や信販会社が多く加盟

- JICC(日本信用情報機構):消費者金融などの幅広い金融機関が加盟

- KSC(全国銀行個人信用情報センター):銀行や信用金庫が加盟

これは、金融機関による過剰な貸付けを防止するための制度です。

任意整理をした場合には、代理人弁護士による受任通知が金融機関に届く段階で、信用情報機関にその情報が登録されることになります。

また、自己破産・個人再生の場合にも、同様に信用情報機関にその情報が登録されることになります。

債務整理をしたという事実は、資産や収入が十分にないことを示しますので、金融機関から見ると、ローンの貸付を行った場合でも、返済をしてもらえない可能性が高い、ということになります。

そのため、金融機関がローン審査の際にこの情報を確認した場合、審査に通過しづらいことになります。

債務整理後に何年でローンが通った?〜債務整理の手続別〜

実際に債務整理をした場合、その後何年程度経過すればローン(住宅ローン、カーローン等)に通るのでしょうか。

債務整理には上記の通り三種類ありますが、その手続きの種類によってやや結論は異なります。

表にまとめると以下の通りです。

| 債務整理の種類 | ローンに通る目安 |

|---|---|

| 任意整理 | 債務整理をして完済後5年 |

| 自己破産 | 債務整理(自己破産)後5年〜7年 |

| 個人再生 | 債務整理をして完済後5年 |

ただし、これはあくまで目安であることには注意してください。

以下でより詳しく説明していきます。

任意整理のケース

任意整理の場合、基本的に債務整理が完了し、完済してから5年程度経過すればローンに通るようになります。

上で説明した通り、そもそも債務整理をした場合、いわゆる「ブラックリスト」に載ってしまいます。

ブラックリストとは、信用情報機関という団体のデータベースのことを指します。

そして、信用情報機関とは、具体的には以下のとおりです。

- CIC(シーアイシー):クレジットカード会社や信販会社が多く加盟

- JICC(日本信用情報機構):消費者金融などの幅広い金融機関が加盟

- KSC(全国銀行個人信用情報センター):銀行や信用金庫が加盟

そのため、これらの信用情報機関において任意整理の情報が何年間登録され続けるか、ということが重要になります。

具体的には、以下の通りです。

| 信用情報機関 | ブラックリストに登録される年数 |

|---|---|

| CIC | 5年 |

| JICC | 5年 |

| KSC | 5年 |

※個別の事情などによって登録される年数は変動する可能性があります。

ただし、CICの場合、任意整理という事情を登録する仕組みはありませんが、債務整理の前に延滞が3か月続いている場合には5年間その情報が登録されます。

また、KSCも任意整理自体を登録する仕組みはありませんが、代位弁済などのケースで5年間登録されます。

そのため、概ね、任意整理については完済後5年間が経過すればローンを借りられるようになることが多いといえるわけです。

自己破産のケース

同様に、信用情報機関において自己破産の情報が何年間登録され続けるか、ということを見ていきましょう。

| 信用情報機関 | ブラックリストに登録される年数 |

|---|---|

| CIC | 5年 |

| JICC | 5年 |

| KSC | 7年 |

※個別の事情などによって登録される年数は変動する可能性があります。

したがって、概ね、自己破産については5〜7年間経過すればローンを借りられるようになることが多いといえます。

個人再生のケース

続いて、信用情報機関において個人再生の情報が何年間登録され続けるか、を見ていきましょう。

| 信用情報機関 | ブラックリストに登録される年数 |

|---|---|

| CIC | 5年 |

| JICC | 5年 |

| KSC | 7年 |

※個別の事情などによって登録される年数は変動する可能性があります。

自己破産と異なり、民事再生は任意整理と同じく返済を行います。そのため、JICCの5年間というのは完済後となります。

個人再生は原則3年間で返済をすることを考えると、3年 + 5年 = 8年間ほどはローンを組みにくいことになります。

したがって、個人再生については、10年程度経過するとローンを借りられるようになることが多いといえます。

債務整理後に何年でローンが通った?〜ローンの種類別〜

続いて、ローンの種類別に、債務整理後に何年でローンが通りやすいのか、を見ていきたいと思います。

まず、簡単に結論を表にまとめると以下の通りです。

| ローンの種類 | ローンに通る目安 |

|---|---|

| 住宅ローン | 10年 |

| 自動車ローン | 5年 |

| スマホの分割ローン | 5年 |

ただし、こちらはあくまで目安で、実際には、手続きやローン会社、保証会社によって異なりますのでご注意ください。

以下で詳しく解説します。

住宅ローンの場合

住宅ローンについても、個人信用情報機関に債務整理の事実が登録されている間は審査に通りにくいです。(具体的には、「異動情報」として登録されていることが多いです)。

住宅ローンは基本的に銀行で借り入れることが多いと思います。

そして、信用情報機関の内、銀行や信用機関が多く加盟しているのはKSC(全国銀行協会)です※。

このKSCでの登録期間は、任意整理であれば5年、自己破産・自己再生であれば7年です。

住宅ローンは借入金額も高額になることを考えると10年程度は住宅ローンを借り入れられないことが多いといえます。

- CIC(株式会社シー・アイ・シー):クレジットカード会社が加盟している

- JICC(株式会社日本信用情報機構):消費者金融が加盟している

- KSC(全国銀行協会):銀行や信用金庫などが加盟している

自動車ローンの場合

続いて、自動車ローンについては、信販会社から借り入れることが多いです。

そして、CICには複数の信販会社が加盟しています。

CICでの登録機関は、前述の通り、5年です。

したがって、5年程度経過すれば自動車ローンを借り入れられる可能性があります。

ただし、信販会社の中にはJICCに加盟している会社も少なくありません。

そのため、完済後5年間はブラックリストにのり続ける場合もあり、この場合には完済時期によっては8年から10年程度はローンが通りにくくますので注意しましょう。

スマホの分割ローンの場合

最後に、スマホの分割ローンについても、ブラックリストに登録されている間にはやはり審査には通りません。

スマホの分割ローンも、一般的には信販会社からの借入になります。

したがって、自動車ローンと同じく、5年程度経過すれば借り入れが可能になる可能性があります。

ただし、信販会社の中にはJICCに加盟している会社も少なくありませんので、この場合には完済時期によっては8年から10年程度はローンが通りにくくなりますので注意しましょう。

ローンを早く組みたい人はどうすればいい?

では、ローンを早く組みたい人はどうすればいいのでしょうか?

各信用情報機関にブラックリスト登録されてしまった場合、基本的には所定の期間が経過して、登録情報が削除されるのを待つしか方法はありません。

少しでも早くローンを組みたい場合には、定期的に自分のブラックリスト情報を閲覧し、登録情報が削除されていることを確認することが考えられます。

各信用情報機関では、それぞれ本人からの情報開示請求を窓口や郵送、インターネットなどで受付けています。

開示によって、自分のブラックリスト登録の有無を定期的に確認することで、できるだけ早期にローンを組むことができます。

信用情報機関では、各機関のWEBサイト上で情報開示の具体的な方法を案内しています。

例えば、CICでは以下のサイトで案内されていますのでご参考ください。

ローンを組めなくても債務整理を検討すべき理由

このように、数年間ローンが組めなくなってしまう、というデメリットが債務整理にはあるわけですが、それでもなお、債務整理を検討するのが望ましいです。

借金に苦しんでいる場合、いつかは支払期限になっても借金を返済できなくなる時が来るのではないでしょうか?

もしそうなれば、債務整理をしなかったとしても、借金の延滞という情報がブラックリストに載り続けます。結局、ローンを組めなくなってしまうわけです。

さらに、この延滞状態が解消されない限り、ブラックリストの登録は残り続けます。

こうなってしまっては、ローンをいつになっても組めなくなってしまいます。

債務整理をすることで、できるだけ早期に借金を完済することができ、数年間のブラックリスト期間を過ぎればローンを組むこともできるわけですから、借金に困っている方はぜひ債務整理を検討されることをお勧めします。

債務整理やそのメリット・デメリットについてより詳しくお調べになりたい方は、こちらもあわせてご覧ください。

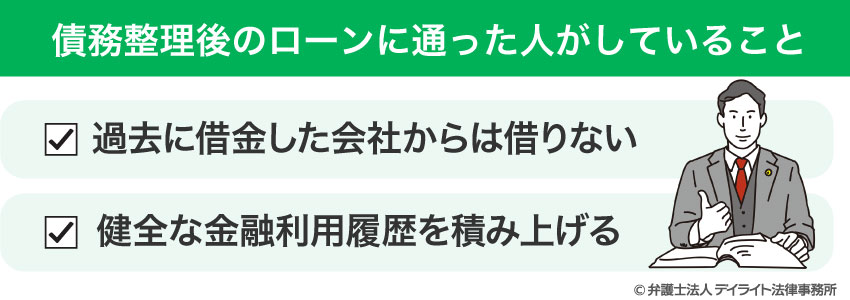

債務整理後のローンに通った人がしていることとは?

過去に借金した会社からは借りない

過去に債務整理をした会社でローンを組むことは避けましょう。

債務整理をした際、その会社には迷惑が掛かっています。

そのような会社では、信用情報機関のブラックリストとは別に、永久的な社内ブラックリストを持っている場合があります。

このような社内ブラックは、時間が経っても削除されないこともありますので、10年以上経過したとしてもローン審査を通過できない可能性があります。

債務整理後にローンを申し込む場合には、別の会社を利用するようにしましょう。

健全な金融利用履歴を積み上げる

仮に債務整理後十分な期間が経過していないとしても、健全な金融利用履歴がないと、ローンの審査に通過しづらいことがあります。

例えば、健全なクレジットカード利用履歴(いわゆる、クレヒス)を積み上げることが、ローン利用において有利になることがあります。

まとめ

このページでは、債務整理後にローンを申込む場合について詳しく解説してきました。

債務整理をした場合、一定期間ローンの審査を通過できない、というデメリットがあります。

もっとも、それを理由に借金問題を抱えているだけでは、結局より回復困難な事態になりかねません。

債務整理後でも、上で説明した通り、ローンの種類や債務整理の種類によって異なりますが、一定期間が経過すればローンを受けることもできますので安心してください。

借金問題への対応としては、債務整理が有効なのは間違いありませんので、デメリットを把握しつつも、ぜひ前向きに債務整理を検討されることを強くお勧めします。

そして、もし債務整理への不安が残る方も、できるだけ早期に借金問題に詳しい弁護士へ相談し、疑問や不安を解消するようにしましょう。

デイライト法律事務所では、借金問題や債務整理についてのご相談、さらにその後のローン審査に向けた相談もお受けしています。

ぜひ、お気軽にご相談ください。