借金の返済が苦しくなってきたけど、債務整理ってどんなもの?

債務整理をするとどうなるの?

こういった疑問や不安を持っている方も多いのではないでしょうか?

債務整理とは、法的に認められた借金の整理の方法です。

そして、債務整理にはいくつかの種類があり、任意整理、自己破産、個人再生の3つあります。

以下では、それぞれの手続きの特徴やメリット・デメリット、債務整理にかかる費用や相談を受けていてよく聞かれる債務整理に関する疑問などについて、弁護士が解説しています。

ぜひご確認ください。

債務整理とは?

「債務整理」でいう「債務」とは、支払いをしなければならない借金のことをいいます。

債務には、

- 消費者金融からのキャッシング

- クレジットカード(ショッピング)

- 銀行のカードローン

- 自動車ローン

- 住宅ローン

- 奨学金、教育ローン

などがあります。

「債務整理」とは、こうした借金を整理することをいうのです。

債務整理とは、借金を整理すること

債務整理の種類は3つ

債務整理には、整理の仕方によって、主に3つの方法があります。

債務整理には、整理の仕方によって、主に3つの方法があります。

どの手続がベストなのかは、その人の借金額や借入先の数、保証人の有無、財産の状況などによって人それぞれです。

ですので、自分にどの手続がいいかは弁護士に相談して、アドバイスを聞いてみるようにしましょう。

以下では、3つの債務整理の方法について、その特徴を紹介してきます。

任意整理

任意整理は、裁判所の手続を使用せずに、消費者金融やクレジットカード会社、銀行などと直接交渉して、借金の将来利息などをカットしてもらったり、支払い方法を見直したりして和解してもらうことで、借金の整理を行うものです。

任意整理は、裁判所の手続を使用せずに、消費者金融やクレジットカード会社、銀行などと直接交渉して、借金の将来利息などをカットしてもらったり、支払い方法を見直したりして和解してもらうことで、借金の整理を行うものです。

ここで、任意整理のポイントは

- 裁判所の手続を基本的に使用しない

- 将来利息などをカットしてもらったり、支払い方法を見直したりする

- 貸金業者との和解

です。

任意整理について詳しくはこちらをご覧ください。

自己破産

自己破産とは、裁判所に申立てを行い、自分の財産を精算して借金の支払い義務を免除してもらうという手続です。

自己破産とは、裁判所に申立てを行い、自分の財産を精算して借金の支払い義務を免除してもらうという手続です。

自己破産については、イメージしやすいと思いますが、ポイントとしては、

- 裁判所への申立てが必要

- 自分の財産の精算をする

- その上で借金の支払い義務を裁判所に免除してもらう(チャラにしてもらう)

という債務整理の方法です。

自己破産について詳しく知りたい方はこちらもあわせてご確認ください。

個人破産

債務整理のうち、個人再生という方法は、裁判所に申立てを行い、借金をルールに従って減額してもらって、原則3年間でそれを返済することで、借金の整理を行うものです。

債務整理のうち、個人再生という方法は、裁判所に申立てを行い、借金をルールに従って減額してもらって、原則3年間でそれを返済することで、借金の整理を行うものです。

個人再生についてのポイントは、

- 裁判所の申立てが必要

- 借金をルールにしたがって減額してもらう

- 減額した借金を原則3年間で返済する

という点です。

個人再生について詳しくはこちらをご覧ください。

借金減額の診断シミュレーター

まずは、自分にとって、今どういった債務整理の方法がいいのかについて、簡単に知りたいという方は、弊所の診断シミュレーターをご利用してみてください。

ご自身に合った債務整理の方向性について、オンラインで、簡単に診断できます。診断はこちらへ。

なお、シミュレータを使って診断した上で、この3つの債務整理のうち、どの手続がベストかについては、弁護士に相談してしっかりとアドバイスを受けるのをおすすめします。

今の返済額を減額したい方⇒「任意整理」

今支払っている毎月の返済額を減額したいという場合に、まず考える債務整理の方法としては、任意整理になるでしょう。

任意整理は、弁護士が貸金業者と交渉して、返済方法を見直すという方法です。

皆さんが払っている毎月の返済には、元金以外に利息がついています。

そのため、借金の金額が増えていくと、返済しても返済してもなかなか借金が減らないという状況になっていきます。

こうした状況のときに、任意整理をすることで、返済プランを見直してこれから支払いをしていく利息などをカットしてもらい、完済を目指すことができます。

こうした状況のときに、任意整理をすることで、返済プランを見直してこれから支払いをしていく利息などをカットしてもらい、完済を目指すことができます。

この任意整理については、おおむね3年から5年程度の期間で返済していきますので、この期間で支払いができない借金額の場合には、任意整理では不十分で、個人再生や自己破産が必要になってくるでしょう。

任意整理のメリットとデメリット

任意整理の場合は、あくまで裁判所を通さずに貸金業者と弁護士が交渉を行います。

そのため、整理をする業者を基本的には自由に選ぶことができます。

例えば、勤務先や友人からの借入れや自動車ローンなど、どうしても返済を続けたい借金がある場合は、それらの支払いを今までどおり続けつつ、整理をしたい消費者金融などからの借入れについてのみ、任意整理で毎月の返済額の調整を行い、月々の負担を軽減するということも可能です。

これに対し、自己破産や個人再生など、裁判所を利用する手続を取る場合には、任意整理のように一部の借金のみを外したりすることはできず、全ての借金を平等に扱い、債務整理の対象としなければなりません。

ですので、勤務先や友人から借入れを行っていた場合、全額の返済ができなくなって勤務先や友人に迷惑をかけることとなったり、ローンで購入した自動車についても返済ができなくなる結果、自動車を引き上げられたりしてしまう可能性もあります。

任意整理は、裁判所を通す必要がなく、基本的には弁護士が貸金業者と個別に交渉を行うことで債務整理をすることが可能です。

手続が簡易であることから、一般的には弁護士費用も安く抑えられることが多く、自己破産や個人再生よりも費用はかからないことが多いです。

そのため、債務整理にかかるトータルのコストを抑えることができます。

これに対し、自己破産や個人再生の場合、裁判所に提出する複雑な書類の作成を弁護士に依頼することになるほか、申立てを行った後の裁判所とのやりとりについても弁護士が行うことになります。

そのため、申立ての際に裁判所に別途収める手数料を含めると、弁護士費用は任意整理と比べて高額になってしまいます。

任意整理は、交渉で借金を整理するため、簡易な手続で行うことができるのが特徴です。

ですので、自己破産や個人再生と比べ、ご自身の負担はほとんどなく、基本的に弁護士に任せていればOKです。

これに対し、自己破産や個人再生の場合は、住民票や給与明細、預金通帳の写し、住宅ローン契約書などといった、数多くの書類を収集する必要があります。

そのため、場合によっては、仕事を休んで取得に行かなければならない場合もあります。

その他、破産管財人や個人再生委員が選任された場合は、管財人や再生委員との面談を行う必要がありますので、この場合もお仕事を休まなければならなくなる可能性があります。

そうした負担がなくて済むのが任意整理のメリットです。

任意整理のデメリットですが、元本や既に発生している利息や遅延損害金については、減額してもらえる可能性は決して高くありません。

一括払いで対応する場合、多少の減額に応じてもらえる可能性はありますが、分割での返済を提案する場合は、債務総額そのものを減額することは難しいケースが多いといえるでしょう。

また、例えば、消費者金融からの借入れを行い、その後も何年にもわたって取引を行っている場合であればまだしも、借入れを行ってから数ヶ月で債務整理を行う場合、貸金業者としても、和解に応じるのが難しいということもあり、完済までの間にも利息がかかってしまう可能性があります。

任意整理を選択し、債権者に対して弁護士が介入した通知を送った場合、信用情報機関に債務整理を行ったことが記録されてしまいます。

信用情報機関への登録がなされた場合、一定期間が経過するまでは、金融機関から新たに借入れを行うことは難しくなります。

あわせて新たにクレジットカードを作ることも難しくなりますし、既に持っているクレジットカードについてもいずれ利用することができなくなるでしょう。

なお、ブラックリストにのるというデメリットは、任意整理に限った話ではなく、債務整理の全ての場合に当てはまるものです。

そのため、任意整理のデメリットは、他の債務整理の手段と比較してもさほど大きくはありません。

借金の総額にもよりますが、まずは任意整理によって現状を改善できる可能性がないかを探るべきであるといえるでしょう。

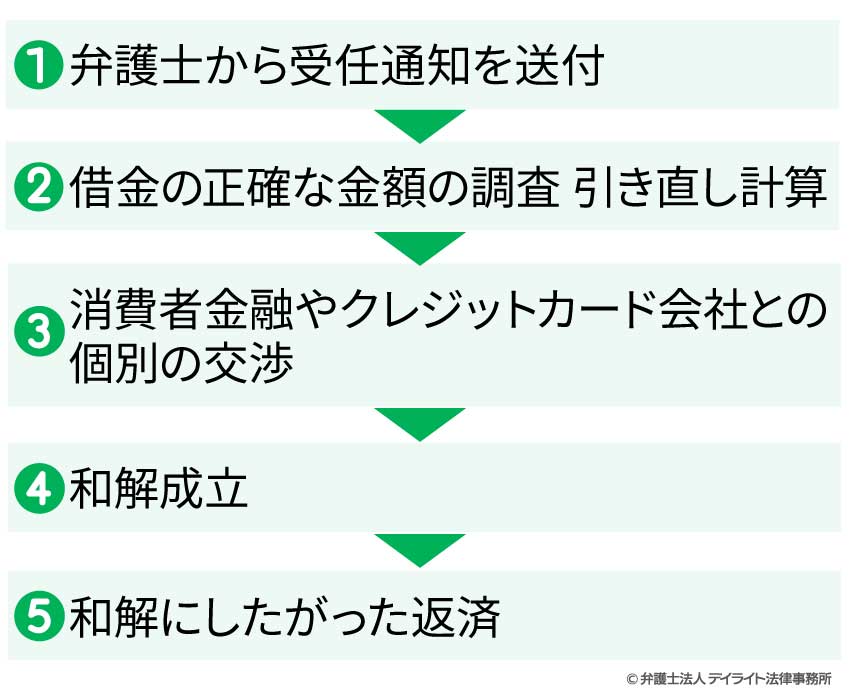

任意整理の手続きの流れ

任意整理の手続の流れとしては、

- ① 弁護士から受任通知を送付

- ② 借金の正確な金額の調査 引き直し計算

- ③ 消費者金融やクレジットカード会社との個別の交渉

- ④ 和解成立

- ⑤ 和解にしたがった返済

という形になります。

詳しくはこちらをご確認ください。

借金の返済が難しい方⇒「自己破産」

次に、借金の総額が大きすぎて返済が難しいという方の場合には、自己破産を選択することになるでしょう。

次に、借金の総額が大きすぎて返済が難しいという方の場合には、自己破産を選択することになるでしょう。

自己破産のメリットとデメリット

自己破産の最大のメリットは、借金がすべて帳消しになることに尽きるといえるでしょう(ただし、税金や国民健康保険などは対象外になりますので、引き続き支払わなければならない点にご注意ください)。

借金を一度チャラにしてもらい、リセットすることで、金銭的・心理的な負担から解放され、心機一転、再スタートを図ることができるようになります。

これまで返済に回していたお金を、不足していた生活費に使って生活を充実させたり、将来に備えた貯蓄することにより、ご自身の生活を立て直すことができる可能性もあります。

自己破産をすることで、すぐには自宅を購入したりはできませんが、将来的にはマイホームを持つこともできるかもしれません。

自己破産の申立てを行った場合、官報にご自身の名前などが載ってしまうことになります。

自己破産は借金を帳消しにする手続である以上、手持ちの財産をそのまま保有しておくことは、原則としてできません。

自宅をはじめ、車や高価な貴金属、解約返戻金のある保険については、基本的には手放さなければならなくなります。

例外的に、一部の財産については手元に残すことができますが、どのようなものを残せるかは弁護士に相談して確認するようにしましょう。

自己破産を行った場合、弁護士や警備員や保険外交員など、一部の職業については、資格制限がかかってしまい、仕事を続けられなくなってしまいます。

もっとも、一生涯こうした職業に就くことができなくなるわけではなく、破産手続が終了すれば、再度これらの職種にて勤務することができます。

自己破産をしたからといって、すべての借金を帳消しにできるとは限りません。

借金の原因がギャンブルや浪費であったり、他人の借金のために自己の名義で借入れを行う、いわゆる「名義貸し」と呼ばれる借入れがあったりすると、自己破産の申立てをしても、借金については帳消しにしてもらえない可能性があります。

こうした借金を帳消しにできない事情を「免責不許可事由(めんせきふきょかじゆう)」と呼び、免責不許可事由が存在する場合は、原則として借金を帳消しにすることはできません。

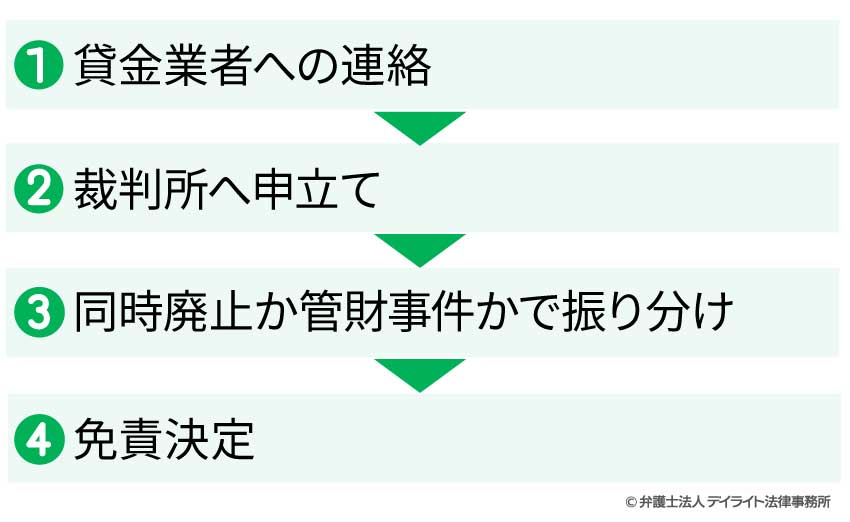

自己破産の手続きの流れ

自己破産の手続の流れについて説明していきます。自己破産については、おおむね以下のような形で進んでいきます。

- ① 貸金業者への連絡 本人への督促が止まります。

- ② 裁判所へ申立て 必要書類を準備して自己破産の申立てを行います。

- ③ 同時廃止か管財事件かで振り分け 裁判所が自己破産の進行について判断をします。

- ④ 免責決定 裁判所に借金の免除をしてもらいます。

同時廃止の場合には、申立てからおおむね2〜3か月程度で、管財事件の場合には、財産の処分を終えて、債権者への分配が終わった段階でこの決定をするかどうか決まるという流れになります。

マイホームを守りたい方⇒「個人再生」

自己破産では、せっかく手に入れたマイホームを手放さないといけません。これを防ぎつつ、借金の総額を減額してもらう手続が個人再生です。

自己破産では、せっかく手に入れたマイホームを手放さないといけません。これを防ぎつつ、借金の総額を減額してもらう手続が個人再生です。

ですので、マイホームを守りたい方は住宅ローンの特例がある個人再生を選択するのがよいでしょう。

個人再生のメリットとデメリット

個人再生を選択した場合の最大のメリットは、マイホームを持っている場合に、住宅ローン特別条項を利用することで、マイホームを手放さずに済む可能性があることです。

自己破産の場合は借金の返済が一切できなくなることから、住宅ローンを支払うこともできなくなり、住宅を持ち続けることを諦めなければならなくなります。

しかし、個人再生の場合は、住宅ローン特別条項といって、住宅ローンだけ継続して支払うことができる可能性があります。

借金の整理はしたいものの、自宅を手放したくないという方にとっては、極めてメリットが大きい手続であるといえるでしょう。

また、個人再生に特有のメリットとしては、任意整理とは異なり、住宅ローンを除いた借金の総額を減額できることが挙げられます(ただし、負債総額が100万円未満の場合は借金の圧縮はできません)。

減額した借金を原則として3年間で返済していくことになるため、毎月の返済額を大幅に減らせることが期待できるでしょう。

住宅ローンの返済と並行して、圧縮された借金の返済も行っていくことで、自宅を守りながら生活を立て直していくこともできる可能性があります。

自己破産については、借金を全て帳消しにできる可能性がありますが、そのためにはいくつかの要件を満たす必要があります。

先ほど自己破産のところで紹介した、借金の主な原因がギャンブルであったり、自己の名義を使って他人のために借金をする、いわゆる「名義貸し」を行なったりするなど、「免責不許可事由(めんせきふきょかじゆう)」と呼ばれる行為が認められた場合、借金を帳消しにすることができない可能性があります。

しかし、個人再生の場合は、破産ほど厳格な要件が求められるわけではありません。

むしろ、個人再生において求められるのは、圧縮した借金の返済を行いつつ、家計を立て直していけるだけの安定した収入があり、毎月の返済の目処が立つこと(再生計画の実現可能性があること)です。

そのため、せっかく購入した自宅を守りたい方々のみならず、安定した収入があるものの、ギャンブルや浪費等がきっかけで多額の借金を抱えてしまい、自己破産が難しい方々にとっても、個人再生のメリットは大きいといえるでしょう。

このデメリットは個人再生のみならず自己破産の場合にも該当しますが、裁判所を通して個人再生の手続を行なった場合、国が発行する情報誌である「官報」に、個人再生を行なったことが掲載されることになります。

もっとも、官報はインターネット上で一定期間は無料で見ることができますが、一般に知られた書類ではなく、多くの人が毎日チェックするようなものでもありません。

また、誰の情報がいつの官報に載るのかが事前に分かるわけでもありません。

そのため、官報に情報が公開されたからといって、個人再生を行なったことが必ずご自身の身の回りの方々に知られるわけではないので、過度に心配する必要はありません。

自己破産ほど厳格な要件が求められるわけではありませんが、個人再生を行うにあたっては、いくつかの条件を満たす必要があります。

条件1 住宅ローンなどを除いた、借金の総額が5000万円以下であること

個人再生を選択するには、住宅ローンを除いた借金の総額が5000万円以下であることが必要です。

5000万円を超えるような多額の借金がある場合は、個人再生を選択することはできないため、自己破産の手続を選択する必要があります。

条件2 安定した収入が見込めること

個人再生においては、圧縮した借金を安定して返済できるだけの収入が見込めることが必要です。

正社員として安定した収入がある場合、安定した収入があるということを認定してもらいやすいといえますが、自営業者、あるいはアルバイト収入の場合でも、長期間にわたり正社員と大差ないほどの収入があることが明らかな場合であれば、個人再生が認められる可能性はあります。

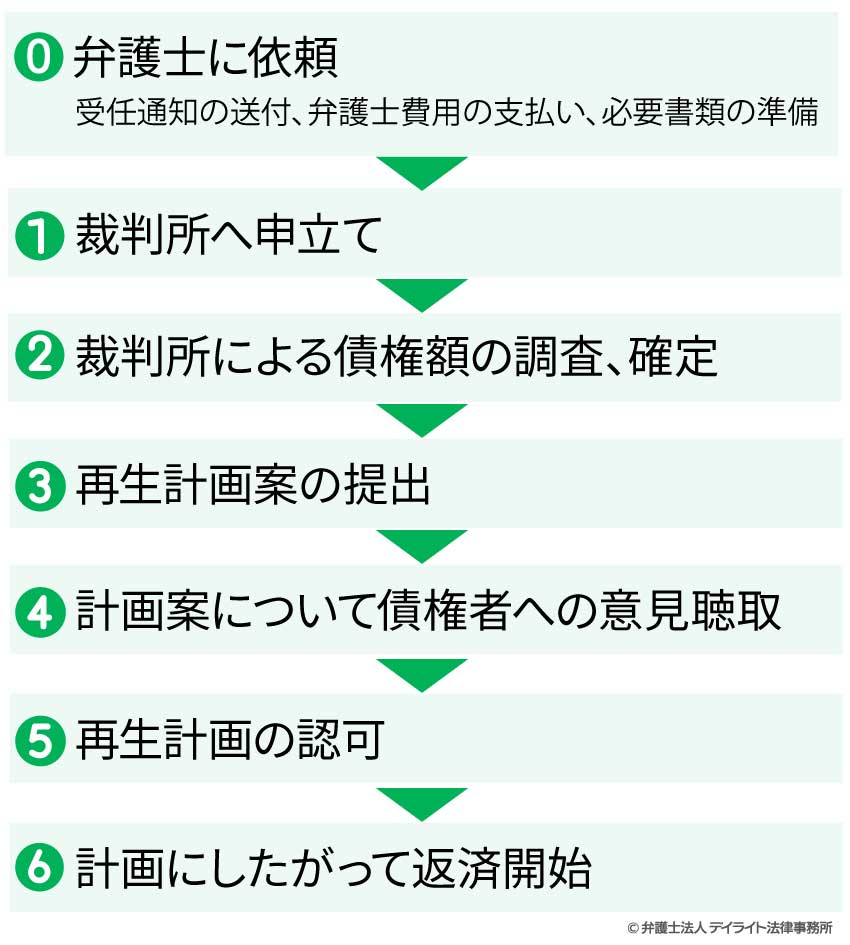

個人再生の手続きの流れ

個人再生の手続の流れは以下のようになります。

詳しくはこちらをご覧ください。

債務整理の手続を一覧表で比較

ここまでそれぞれの債務整理の手続について解説をしてきました。それぞれの手続の特徴を表にまとめています。

| メリット | デメリット | |

|---|---|---|

| 任意整理 |

|

|

| 個人再生 |

|

|

| 自己破産 | 全ての債務が免責される |

|

詳しくはこちらのページもご確認ください。

借金を払いすぎた方⇒「過払い金請求」

取引の期間が長い借入先があると、債務整理を行う中で、借金を払い過ぎていたことがわかることがあります。

取引の期間が長い借入先があると、債務整理を行う中で、借金を払い過ぎていたことがわかることがあります。

また、過去に完済している借金があったという場合にも借金を払い過ぎていたということがあります。

このような場合には、過払い金請求を行うことが必要です。

過払い金とは、法律で定められている金利の上限を超えて払いすぎていたお金のことを指します。

消費者金融などの貸金業者の金利は、利息制限法という法律で上限が明確に定められていますが、過去にこの法律で定められている金利以上の利息を支払い続けていた場合、払いすぎていた分の利息を返還してもらうことができます。

過払い金請求のメリットとデメリット

過払い金請求のメリットとデメリットですが、まずメリットは、以下のような点があります。

完済しているところに過払い金が発生していれば、払い過ぎたお金は戻ってくることになります。

過払い金請求の大きなメリットは、お金が戻ってくる可能性があるという点です。

そして、過払い金として払い過ぎていたお金が戻ってきた場合には、今あるその他の借金の返済に充てることができます。

こうすることで、今ある借金を戻ってきた過払い金ですべて払うことができる可能性があります。

また、仮にすべての借金を返しきれなくても、一部の返済をして月々の負担を軽くしたり、弁護士の費用に充てたりすることもできます。

同じ貸金業者に対して、過払い金もあるが、ショッピングでの返済もあるといった場合、相殺処理をして、ショッピングの支払いを精算することができる場合があります。

こうした処理をすることで、月々の返済を少なくすることもできるというメリットがあります。

他方で、デメリットとしては、以下のような点があります。

過払い金の請求をすること自体ではブラックリストにはのりません。

しかし、完済をしていなくて、過払い金と今の借金を差し引きして、返済ができないことになってしまうとブラックリストにのってしまうというリスクがあります。

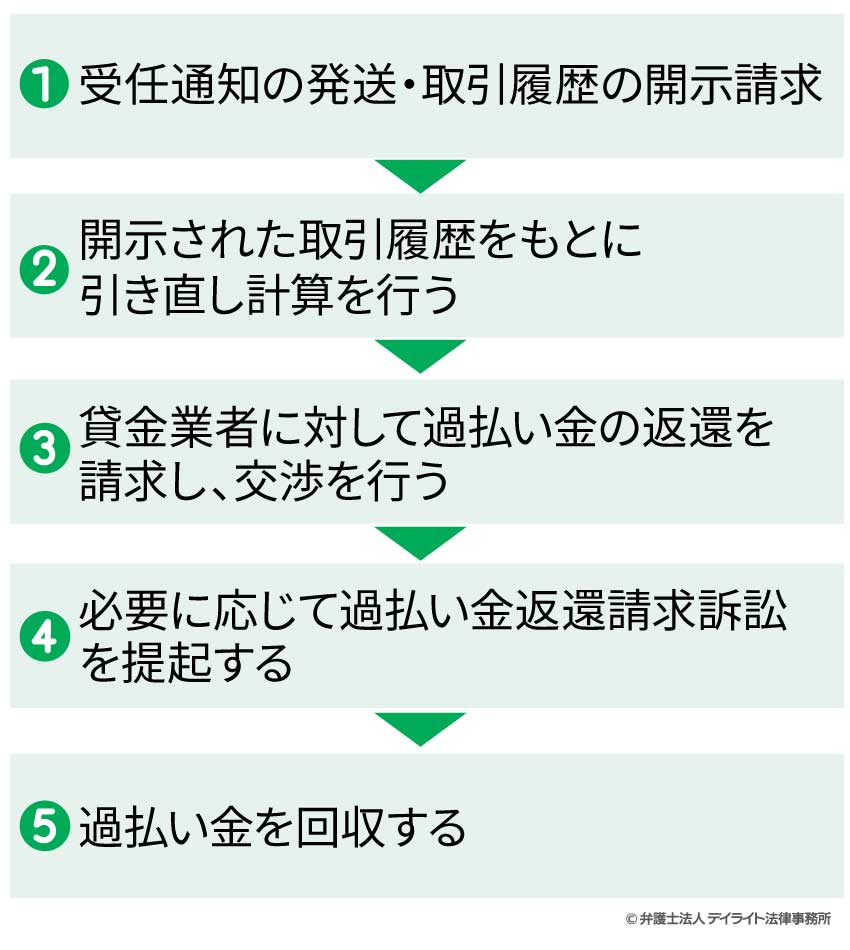

過払い金請求の流れ

過払い金は、こちらから貸金業者に対して請求しない限りは自動的に返還されるものではありません。

そのため、過払い金を返還してもらうためには、弁護士などの法律の専門家を通して、「払いすぎていた分の利息を返してください」という請求を貸金業者に対して行う必要があります。

過払い金請求の流れとしては、以下のように進めていきます。

詳しくはこちらもご覧ください。

債務整理にかかる費用

弁護士費用には、相談料、弁護士報酬、実費の3つがありますが、どの手続を取るかによって、費用は変わってきます。

弁護士費用には、相談料、弁護士報酬、実費の3つがありますが、どの手続を取るかによって、費用は変わってきます。

特に弁護士報酬(着手金と報酬金)については、

- 任意整理であれば、1社あたり5万円程度

- 自己破産であれば、30万円から60万円程度

- 民事再生であれば、40万円から60万円程度

が相場になってくるでしょう。

実費については、任意整理であれば、1万円以内がほとんどですが、自己破産と民事再生については、裁判所の手続で、その手続の内容次第で3万円から25万円程度の費用がかかってきます。

債務整理についてよくある質問

ここからは、債務整理についてよく聞かれる質問について、解説していきます。

ここからは、債務整理についてよく聞かれる質問について、解説していきます。

![]()

債務整理するとブラックリストに登録される?

![]() 債務整理のデメリットでも紹介したとおり、債務整理をするとブラックリストにはのってしまいます。

債務整理のデメリットでも紹介したとおり、債務整理をするとブラックリストにはのってしまいます。

任意整理、自己破産、個人再生のどの手続でもブラックリストにはのってしまいます。

しかし、債務整理をしなくても、返済が滞ったりしているとすでにブラックリストには乗ってしまっています。

そのため、大きなデメリットとは考えず、債務整理を進めた方がよいでしょう。

![]()

債務整理と任意整理の違いとは?

![]() 債務整理と任意整理は同じ整理という言葉が使われています。

債務整理と任意整理は同じ整理という言葉が使われています。

債務整理はこれまで解説したきたとおり、任意整理も含めた借金の整理の仕方全般を指します。そのため、自己破産や個人再生も債務整理に含まれます。

任意整理は、貸金業者と弁護士が個別に交渉することで、将来の利息をカットしてもらったり、借金の返済期間を見直したりしてもらう債務整理の方法の一つです。

このように、債務整理の方法の一つが任意整理ということになります。

![]()

債務整理すると住宅ローンはどうなる?

![]() 債務整理をすると住宅ローンはどうなるでしょうか?

債務整理をすると住宅ローンはどうなるでしょうか?

これはどの手続をとるかによって変わってきます。

| 債務整理の種類 | 住宅ローンはどうなるか |

|---|---|

| 任意整理 | そのまま支払うことで影響なし |

| 自己破産 | 支払いを止めることになるため、自宅を処分することになる |

| 個人再生 | 住宅資金特別条項を利用すれば、そのまま支払うことができる |

債務整理のうち、自己破産については、住宅ローンも含めて破産手続を行うため、自宅を処分することになります。

それ以外の任意整理と個人再生の場合には引き続き住宅ローンを支払うことで自宅を守ることができるかもしれません。

![]()

家族にバレずに債務整理できる?

![]() 債務整理のうち、任意整理については、裁判所の手続ではなく、整理する借金を選べるため、家族にバレずに整理できる可能性が比較的高いといえます。

債務整理のうち、任意整理については、裁判所の手続ではなく、整理する借金を選べるため、家族にバレずに整理できる可能性が比較的高いといえます。

しかし、自己破産や個人再生については、全ての借金を対象にしなければならないため、家族に保証人になってもらっていたり、家族から借金をしている場合には、バレる可能性が高いでしょう。

また、同居の家族については、給与明細や通帳などの資料を裁判所に提出しなければいけないため、資料の取得の中で家族にバレるという可能性があります。

![]()

債務整理するとクレジットカードはどうなる?

![]() 債務整理をすると、信用情報機関に事故情報がのってしまいます。

債務整理をすると、信用情報機関に事故情報がのってしまいます。

そのため、今持っているクレジットカードについては、弁護士がカード会社に受任通知を送付した段階かそこからしばらくした段階で利用できなくなってしまいます。

そして、整理が終わって5年程度は新たにクレジットカードを作ることは難しいでしょう。

妻の家族カードはどうなる?

債務整理をしたからといって、妻の信用情報には影響がありません。

したがって、夫が債務整理をしたとしても、そのことから妻の本人名義のクレジットカードは影響しないということになります。

しかしながら、夫が債務整理をして、妻に家族カードを渡しているという場合には、その妻に渡していた家族カードも止まってしまいます。

債務整理中でも銀行から借り入れできる?

債務整理をしている間は残念ながら借入れをすることはできません。

ブラックリストにのってしまうことで、融資の申込みをしても審査に通って借入れをすることはできないでしょう。

また、自己破産や個人再生をして借金を整理しようとしているのに、新たに借入れをすること自体がその後の手続にも影響するため、絶対にしてはならないことです。注意しましょう。

まとめ

ここまで債務整理とはどういった手続なのか、それぞれの特徴やメリット、デメリット、手続きの流れや費用などについて解説してきました。

債務整理は早ければ早いほど、選択肢が多く、再建も早くなります。

借金の支払いに困っている方は一人で悩まずに早めに弁護士に相談するようにしましょう。

デイライトでは、破産再生部を設けており、借金問題に精通した弁護士が皆様を強力にサポートしています。

借金に関するご相談は初回無料でご相談いただけます。

当事務所は全国対応を行っておりますので、まずは一度ぜひご相談ください。