弁護士法人デイライト法律事務所 パートナー弁護士

任意整理をすると、クレジットカードは使えなくなってしまいます。

任意整理を考えている方の中には、クレジットカードを使えなくなると生活に支障が出るのでは?と心配な方もおられるでしょう。

実際には、クレジットカードに代わる決済手段として、スマホ決済やデビットカードなどもあるので、クレジットカードがなくとも、生活に大きな支障を来さずに済むことが大半です。

目次

任意整理でクレジットカードは使えなくなる!?

結論からいうと、任意整理をすると、クレジットカードは使えなくなります。

その理由は、任意整理を始めると、いわゆる「ブラックリスト」に載った状態になってしまうからです。

俗にいう「ブラックリスト」に載ってしまった状態とは、信用情報機関が管理する信用情報に「債務整理をした」「延滞した」などの情報(事故情報)が記録されている状態をいいます。

信用情報機関とは、個々人のお金の貸し借りに関する情報(信用情報)を管理している機関のことです。

信用情報機関は、貸金業者や銀行などの金融機関の照会に応じて信用情報を提供しています。

この信用情報に事故情報が記載されていると、金融機関側はなかなかお金を貸してくれなくなります。

任意整理などの債務整理が行われたとなれば、貸付を受けることはほとんどできません。

任意整理とは

任意整理とは、裁判所を通すことなく、債務者側と貸金業者などの債権者とで話し合って、借金の減額(主に利息や遅延損害金のカット)・返済期限の延長などを実現し、無理のない返済計画を立てて借金問題の解決を目指す手続です。

任意整理は、一応ご自身で行うことも可能ですが、貸金業者などと交渉する必要があるため、通常は専門家である弁護士などに代理人になってもらって進めます。

任意整理の手続の流れ、メリット・デメリットなどについては、以下ページで詳しく解説しています。

任意整理でクレジットカードが使えなくなる期間

いつからクレジットカードを使えなくなる?

任意整理は通常、弁護士などの専門家に依頼して行います。

依頼を受けた弁護士などは、任意整理を始めるに当たり、「受任通知」を貸金業者などの債権者に送ります。

この受任通知が送付されると、受任通知を送った先のクレジットカードは、即日使用できなくなります。

さらに、受任通知が送られてきたことは貸金業者から信用情報機関に連絡され、「債務整理が始まった」との情報が信用情報に登録されます。(信用情報機関によっては、登録する内容、登録のタイミングが異なる場合があります。)

これにより、いわゆる「ブラックリスト」に載った状態になり、他の会社でもクレジットカードを作ることができなくなります。

いつからクレジットカードを使えるの?

任意整理を始めてから8~10年程度で、クレジットカードが再び使えるようになってきます。

信用情報機関も事故情報をいつまでも保有しているわけではありません。

それぞれのルールに従って、古くなった情報は消されていきます。

任意整理に関する情報は、おおむね契約終了(完済など)から5年程度で消される扱いとなっています。

任意整理を始めてから借金を完済するまでには、通常3~5年かかります。

そのため、信用情報から事故情報が消えるのは、任意整理を始めてから8~10年程度たった時期になるのです。

信用情報から事故情報が消えれば、「ブラックリスト」に載った状態は解消されますので、再びクレジットカードを作ることなども可能になってきます。

カードを使えないことによる生活への影響

クレジットカードは現代の私たちの生活に根付いてしまっているので、クレジットカードを使えないことによる生活への影響は、全くないとはいえません。

以下では、クレジットカードが使えないことによる生活への影響と、それに対する対処法について解説します。

なお、任意整理に伴うその他のデメリットについては、以下ページもご参照ください。

オンラインショッピングでの決済に使えない

オンラインショッピングでは、クレジットカードで支払いをする場合が多いので、クレジットカードが使えないと不便を感じる方もおられるでしょう。

しかし、後でご説明するとおり、クレジットカードに代わる決済手段もありますので、実はそれほど心配する必要はありません。

クレジットカードでの後払い・リボ払いができなくなる

クレジットカードを使えば、その場ではお金がなくとも「後で払う」ということにできます。

リボ払いなどを利用して分割払いにすることもできます。

こうした支払い方に慣れてしまっている方にとっては、クレジットカードが使えなくなることによりこれらの方法が使えなくなることは、生活に大きな影響があると感じられるかもしれません。

しかし、そもそも生活は、収入の範囲内で組み立てるべきものです。

後払いなどに頼りすぎ、将来の収入をあてにした買い物を重ねていると、ついついお金を使いすぎてしまいます。

特に分割払いにした場合には、手数料・利息などが余計にかかって借金がかさんでいってしまいます。

クレジットカードを使えなくなって後払い・リボ払いをできなくなることについては、デメリットとはとらえず、むしろ現に手元にある収入の範囲内で暮らす生活に切り替える良いきっかけと考えましょう。

携帯料金のクレジット払いができなくなる

携帯料金をクレジットカードで支払っている場合は、任意整理を始めるとクレジットカードが使えなくなってしまうので、支払い方法を変える必要があります。

銀行口座からの引き落としにするなどの支払い方法に変更することを忘れないようにしましょう。

これを忘れたままにし、携帯料金の支払いを怠っていると、携帯電話の利用を止められてしまいますので、注意してください。

他にも、クレジットカードで支払っている料金などがあれば、支払い方法を変えておきましょう。

任意整理後にカードを利用する方法はある?

任意整理をしても利用できる決済方法を使用する

実は、クレジットカードが使えない期間でも支払いに使うことができる方法はあります。

その中には、オンラインショッピングに対応しているものもあります。

こうした手段を使いこなせれば、クレジットカードを使えなくとも、それほど影響を受けることなく生活することができます。

例えば、以下のような決済手段があります。

- プリペイドカード

- スマホ決済

- デポジット型クレジットカード

- デビットカード

- 家族名義のクレジットカードの家族カード

それぞれの決済手段について解説していきます。

プリペイドカード

プリペイドカードは、先に現金でチャージをしておき、その金額の範囲内でのみ利用できるカードです。

プリペイドカードはお金を借りるものではなく、自分であらかじめ払い込んだ金額までしか使えないので、信用情報を審査されることがなく、信用情報に事故情報が載っていても関係なく利用できます。

プリペイドカードには、MastercardやVISA、JCBなどの加盟する世界中の店で利用できるものもあり、オンラインショッピングに対応しているものもあります。

申込みは、加盟店やインターネットで行います。

スマホ決済

スマートフォンを利用したスマホ決済も利用することができます。

スマホ決済には後払い式のものもあり、携帯料金を支払う時に買い物の代金を支払うようにすることができます。

ただし、後払いにするということは借金と同じことであり、使い過ぎて支払いができなくなるということが起こり得ますので、注意が必要です。

前払い式のスマホ決済であれば、事前にチャージした分しか利用できないので、使い過ぎを防止することができます。

なるべくなら、前払い式のスマホ決済を利用することが望ましいと思われます。

デポジット型クレジットカード

クレジットカードには、デポジット型というものもあります。

これは、前もって預けた保証金(デポジット)の範囲内でだけ利用可能なカードです。

保証金(デポジット)を担保としており、貸倒れのリスクがないため、作るときに信用情報を調査されることもありません。

デビットカード

デビットカードは、カードを利用すると即時に、登録した銀行口座から支払った分の金額が引き落とされるというカードです。

分割払いはなく、一括払いのみとなります。

デビットカードはお金を借りるものではありませんので、作る際に信用情報を調査されることもなく、任意整理後クレジットカードを使えない期間にも作ることができます。

預金の残高以上の買い物もできないので、使い過ぎの防止にもなります。

家族名義のクレジットカードの家族カード

任意整理後「ブラックリスト」に載った状態の間に使えないのは、任意整理をした本人の名義のクレジットカードだけです。

家族名義のクレジットカードであれば作ることができますし、そのカードに家族カードを作るという形であれば、任意整理をした人の名前で使えるカードを作ることができます。

ただし、家族カードで支払ったお金は、全て本カードの名義人である家族に請求されますので、使い過ぎには十分注意してください。

もしクレジットカードの返済ができなくなってしまったら、今度はカードの名義人である家族が任意整理などをしなければならなくなるかもしれません。

家族に多大な迷惑をかけてしまうこともあり得ますので、家族カードの利用は、あまり積極的にお勧めできるものとはいえません。

できるだけ、先にご紹介した、デポジット型クレジットカードやプリペイドカード、デビットカードをご利用されることをお勧めします。

家族カードを使う際も、金額をきちんと決めることが大切です。

使いすぎることがないよう、本カードの利用限度額を低めに設定しておく、分割払いやリボ払いに制限を加えるといったことも有効だと思われます。

クレジットカードの代わりになる手段については、以下ページでもご紹介しています。

信用情報から事故情報が消えるのを待つ

任意整理を始めてから8~10年間は、自分の名前でクレジットカードを利用することはできません。

その期間が経ち、信用情報から事故情報が消えれば、再びクレジットカードを作ることができるようになります。

事故情報が消えるまでにかかる期間の詳細は、以下のようになっています。

| 信用情報機関 | 事故情報の種類 | 信用情報が消えるまでにかかる期間 |

|---|---|---|

| CIC | 異動(延滞・保証履行・破産)の有無、異動発生日、延滞解消日等 | 契約期間中及び契約終了後5年以内 *CICでは、過払い金請求をしたこと、弁護士が介入したことは登録されない。 |

| JICC | 債務整理 | 契約継続中及び契約終了後5年以内 *2019年9月30日以前の契約日のものは、当該事実の発生日から5年を超えない期間 |

| 延滞、延滞解消 | 契約継続中及び契約終了後5年以内 *2019年9月30日以前の契約日のものは、延滞情報については延滞継続中。延滞解消の事実に係る情報については当該事実の発生日から1年を超えない期間 |

|

| KSC | 延滞、延滞解消日 | 契約期間中及び契約終了日(完済されていない場合は完済日)から5年を超えない期間。 延滞に関しては、以下の起算日から5年経過後に「成約」に変更。 *起算日 「成約日/実行日」が平成18年(2006年)10月以前の場合;返済区分(延滞、求償権完済等)の発生日 「成約日/実行日」が平成18年(2006年)10月以後の場合:延滞解消日 |

| 保証会社による代位弁済 | 契約期間中及び契約終了日から5年を超えない期間 |

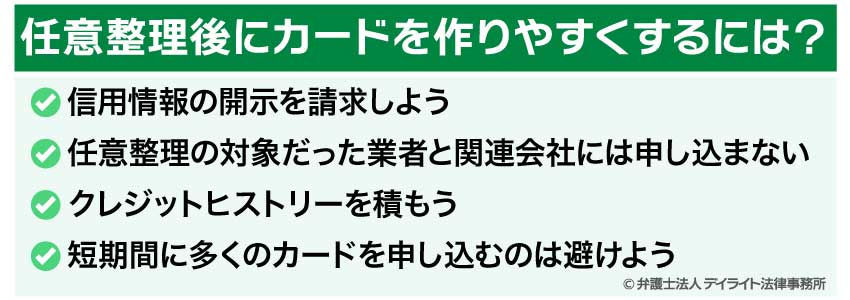

任意整理後にカードを作りやすくするには?

信用情報に記載されていた事故情報が消えれば、クレジットカードを作れる可能性は出てきます。

しかし、注意すべき点もあります。

任意整理後にクレジットカードを作る際には、以下のような点に気を付けてみましょう。

信用情報の開示を請求しよう

信用情報機関によって事故情報を保有している期間は異なっているので、「信用情報機関Aでは事故情報が消えていても、信用情報機関Bではまだ残っている」ということが起こり得ます。

クレジットカード会社はたくさんありますが、どの信用情報機関に加盟しているかはそれぞれの会社で異なります。

そのため、上記の例の信用情報機関Aに加盟しているクレジットカード会社ではクレジットカードを作ることができるけれども、信用情報機関Bに加盟している会社ではまだ作れない、という事態が生じます。

クレジットカードをまだ作れない会社に申込みをしてしまうことには、不利益が伴います。

実は、クレジットカードの申込みをしたことも信用情報に残ってしまいます。

ですから、事故情報が残っている信用情報機関に加盟している会社への申込みをしてしまって断られると、「クレジットカードを作ろうとしたが断られた」という状態が信用情報に記載されてしまうことになります。

こうした記録が多くなってしまうと、新たに他社にクレジットカードの申込みをしても、審査の際に、「クレジットカードを作るのに支障がある人」との印象を持たれ、審査に通りにくくなってしまいます。

そのようなことにならないように、あらかじめ各信用情報機関が保有している信用情報を確認し、事故情報がまだ残っている信用情報機関に加盟している会社にはクレジットカードの申込みをしないようにしましょう。

いずれの信用情報機関も、本人への信用情報の開示を行っており、HPで請求方法について紹介しています。

任意整理の対象だった業者と関連会社には申し込まない

任意整理をした際、任意整理の対象とし、利息等のカットや返済期限の延長をしてもらった貸金業者とその関連会社では、クレジットカードを作ろうとしても審査に通らない可能性が高いです。

こうした業者では、信用情報機関とは別に、社内及び関連会社の間で、「この人は債務整理をした」との情報を共有していることがあるのです。

これは、俗に「社内ブラック」になった状態といわれます。

このような情報が共有されている会社では、信用情報機関の信用情報から債務整理に関する情報が消された後も、再度借入れをしたりクレジットカードを作ることが難しくなります。

任意整理の対象だった業者と関連会社には、クレジットカードを申し込まない方が無難です。

クレジットヒストリーを積もう

事故情報が消えた後の信用情報には、事故情報もありませんが、長期間にわたってクレジットカードやローンの利用履歴も記録されていません。

このような信用情報を見た金融機関は、「債務整理をして、クレジットカードなどを利用できなかった人なのではないか」と思ってしまう可能性があります。

そうすると、クレジットカードの審査が厳しくなるおそれがあります。

こうした事態を防ぐためには、比較的審査が厳しくない会社で少額のローンを借り、これをきっちり返済することで、ローンの利用履歴(クレジットヒストリー)を信用情報に残すことが考えられます。

クレジットヒストリーを積んでいくと、返済能力を証明することができて信用が上がり、クレジットカードの審査にも通りやすくなります。

短期間に多くのカードを申し込むのは避けよう

クレジットカードを少しでも早く確実に手に入れようとして、短期間に多くのクレジットカードを申し込むのはやめておきましょう。

クレジットカードの申込みをした事実は、信用情報機関に報告され、信用情報に記録されていきます。

そのため、短期間にたくさんのクレジットカードを作ろうとしていることは、クレジットカード会社にも知られてしまいます。

そうすると、クレジットカード会社としては、「この人は審査に落ち続けていてカードが作れないのではないか」「お金に困っていて、急いでクレジットカードを作ろうとしているのではないか」といった印象を抱いてしまいます。

このような印象をもたれると、審査にも通りにくくなる可能性があります。

任意整理を進めるべき?債務整理のメリットとは?

クレジットカードを使えないデメリットを嫌って、任意整理に消極的になる方も少なくありません。

しかし、借金で生活が苦しい場合には、早めに任意整理をすることで、以下のような大きなメリットがあります。

取立てが止まり、借金の返済も一時止めることができる

任意整理を弁護士に依頼すると、弁護士から貸金業者などの債権者に対して「受任通知」を発送します。

この受任通知が出されると、貸金業者は、債務者に対して直接取立てをすることができなくなります。

さらに、任意整理の手続の間は、借金の返済を一時止めることができます。

これらの効果により、生活が落ち着きを取り戻し、生活の立て直しに動くことができるようになります。

また、弁護士費用をあらかじめ準備できない方も、この返済を止めておける時期に分割払いをすることで、弁護士費用を支払うことができるようになります。

利息等のカットや返済期限の延長ができる可能性がある

任意整理では、貸金業者などの債権者と交渉して、利息・遅延損害金のカットや返済期限の延長を実現していきます。

利息や遅延損害金のカットができれば、思いの外、返済額を減らすことができます。

また、返済期限を延長してもらえることで、月々の返済額を減らすこともできます。

これらにより、無理のない返済計画を立てることができ、生活の立て直しを図れます。

官報に掲載されずに済む

任意整理は裁判所を通さない手続なので、個人再生や自己破産と違い、官報に名前が載ることなく債務整理ができます。

資格制限を受けることがない

自己破産をすると、一定の職業について資格制限を受けてしまうのですが、任意整理ではそれがありません。

自己破産で制限を受ける資格は、以下ページに掲載してあります。

持ち家や車を残せる

任意整理では対象とする借金を選ぶことができるので、住宅ローンや車のローンに手を着けないこととして、持ち家や車を手元に残すことができます。

借金額が増えて個人再生をせざるを得なくなると、持ち家は残せる可能性がありますが、ローンの残った車は引き上げられてしまうことが大半です。

個人再生になった場合に住宅ローンや車がどうなるかについては、以下ページをご覧ください。

自己破産では、持ち家はほとんど処分されますし、車についても、ローンが残っている場合はもちろん、ローンを払い終えていたとしても、一定の年数が経っているなどの条件を満たさない限り、処分されてしまいます。

自己破産をした際に持ち家や車がどうなるかについては、以下ページをご覧ください。

家族に知られるリスクが低い

任意整理では、書類の準備などもほとんどなく、裁判所から書類が送られてくるといったこともないので、任意整理をしたことを家族に知られるリスクは低いです。

保証人に迷惑をかけずに済む

保証人がいる借金については任意整理をしないこととすれば、保証人に請求がいくこともなく、保証人に迷惑をかけることなく債務整理ができます。

ギャンブルや浪費のための借金も整理できる

自己破産となると、ギャンブルや浪費が原因でできた借金があると免責を受けることができない可能性があります。

しかし、任意整理では、借金の原因には関係なく手続きを進めることができます。

手間や費用が少ない

個人再生や自己破産は裁判所を通す手続きなので、提出する書類や作成する書類が多数あり、費用も高くかかります。

しかし、任意整理では、裁判所を通さないため必要な書類もあまりなく、費用も低く抑えることができます。

任意整理の費用は、多くの場合、貸金業者1社当たり2~4万円となっています。

任意整理についてのQ&A

![]()

任意整理後にクレジットカードは更新できない?

![]() 任意整理をすると、クレジットカードの更新もできなくなります。

任意整理をすると、クレジットカードの更新もできなくなります。

クレジットカードの更新時には、改めて信用状態の審査が行われています。

その際、信用情報も照会されるため、任意整理をしたことが信用情報に登録されている状態では、クレジットカードの更新がなされないのです。

![]()

任意整理でクレジットカードを残す方法はある?

![]() 任意整理をした場合にクレジットカードを残す方法は、通常はありません。

任意整理をした場合にクレジットカードを残す方法は、通常はありません。

任意整理をすると、「ブラックリスト」入りは基本的に避けられないからです。

ただ、過払い金を取り戻すだけで借金を整理できる(他に減額や支払期限延長の交渉をしなくて済む)のであれば、「ブラックリスト」に載った状態にならずに借金問題を解決できる場合があります。

そのような場合とは、

- ① 既に完済している借入先に対する過払い金が発生しており、これを請求するだけで済む場合

- ② 現在借入れがある貸金業者に対する借金額を過払い金が上回っており、これを請求するだけで済む場合

です。

このような場合には、過払い金を請求しても信用情報に登録されることはなく、「ブラックリスト」に載った状態にならずに済みます。

そして、そこで取り戻した過払い金を他の借金の返済に充てて債務を減らし、その状態で十分に返済を続けていけるというのであれば、それ以上の債務整理も必要なく、信用情報に事故情報が登録されないままに債務整理を終えることができます。

このようにできれば、クレジットカードを使い続けたまま任意整理を終わらせ、借金問題を解決できます。

ただ、②の方法を取る場合には、過払い金が思っていたより少なくて借金額の方が多かった場合には、債務整理をしたものとして信用情報に登録されてしまうので、注意が必要です。

過払い金の請求に伴うリスクと対処法については、以下ページをご覧ください。

![]()

任意整理は審査が甘い?クレジットカードは使えないの?

![]() 任意整理で済んだからといって、特にクレジットカードの審査が甘くなるということはないと思われます。

任意整理で済んだからといって、特にクレジットカードの審査が甘くなるということはないと思われます。

個人再生や自己破産をした場合と同様、信用情報にそのことが登録されている間は、クレジットカードの審査には通りません。

まとめ

今回は、任意整理をするとクレジットカードが8~10年程度使えなくなること、クレジットカードが使えないことによる生活への影響と代わりになる支払い手段、任意整理後にクレジットカードを作る際の注意点などについて解説しました。

クレジットカードを使えないと、確かに生活上不便になる部分があるかもしれません。

しかし、クレジットカードを使えなくなることは、収入の範囲での生活設計をできるようにするとても良い機会です。

クレジットカードの代わりに使える決済手段もあり、オンラインショッピングで使えるものもありますから、クレジットカードを使えないデメリットもそこまで大きいものではありません。

クレジットカードの支払いをはじめとした借金の返済でお困りの方は、クレジットカードを使えなくなることを恐れることなく、早めに債務整理に着手しましょう。

早く始めた方が、借金額も少ないうちに対処することができ、個人再生や自己破産のデメリットを受けることなく、早期に生活を立て直すことができます。

債務整理に関心を持たれた方は、まずは債務整理に強い弁護士までご相談ください。

デイライト法律事務所では、借金問題を専門に取り扱う破産再生部を設け、借金問題に精通した弁護士が皆様を強力にサポートしています。

借金に関するご相談は初回無料となっております。

当事務所はZOOMやスカイプによる全国対応も行っておりますので、まずは一度ぜひご相談ください。