「リボ払い」とは、「リボルビング払い」の略称で、「毎月あらかじめ指定した一定額」を返済していく支払い方法のことを指します。

この点、代金の支払い回数を指定して返済していく分割払いとは異なります。

クレジットカードで買い物をして、リボ払い設定で支払いをする場合には、多くのクレジットカードにおいて手数料率が「15.0%〜18.0%程度」に設定されています。

リボ払いの手数料を計算するためには、「利用残高 × 手数料率 ÷ 365日 × 利用日数 = 手数料」という計算式が用いられます。

このコラムでは、リボ払いの意味や仕組み、金利・手数料や、リボ払いのメリットやデメリットなどについて、弁護士がわかりやすく解説していきます。

リボ払いとは

リボ払いの意味

まず、リボ払いの意味や特徴について解説します。

「リボ払い」は正式には「リボルビング払い」と呼ばれ、「リボ」や「フレックス払い」といった名称でも知られています。

この支払い方式は、毎月決められた一定の金額を返済していくものです。

「リボルビング(revolving)」という言葉には「回転する」という意味が含まれており、リボルバー銃が定期的に弾を発射するように、毎月定額を支払うことから「リボルビング払い」と名づけられています。

リボ払いでは、カード会社に対する返済を一度に行うのではなく、毎月設定した一定額を少しずつ返済していく方法です。

「毎月○○円」といった返済額を決めておき、あらかじめ定めた金額を毎月カード会社に支払う形となります。

リボ払いの仕組み

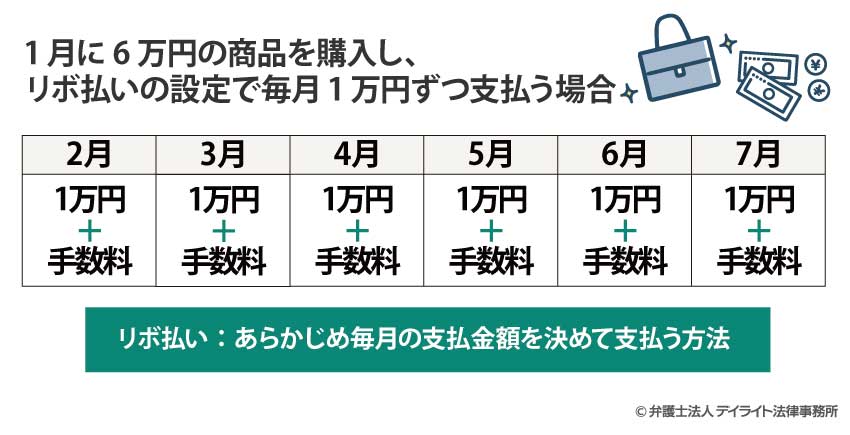

それでは、リボ払いを利用した場合、どのようにリボ残高を返済していくことになるのでしょうか。

クレジットカードのリボ払い設定で買い物をした場合には、次のようなイメージで毎月の支払いを行っていくことになります。

なお、以下のページでは、リボ払いの仕組みや、リボ払いをうまく活用するためのポイントや注意点などについて解説しております。

これからリボ払いの利用を検討されている方や、リボ払いの返済でお困りの場合には、以下のページの内容を参考にされてください。

リボ払いと分割払いとの違い

リボ払いと似たものに分割払いというものがあります。

リボ払いと分割払いの違いについては、以下の一覧表のとおりです。

| リボ払い | 分割払い | |

|---|---|---|

| 特徴 | あらかじめ指定した一定の金額を月々支払う | あらかじめ指定した支払い回数で代金の支払いを完了させる |

| 支払の回数 | リボ残高がなくなるまで | 最初に指定した回数 |

| 支払の頻度 | 原則として毎月 | 毎月が多いが、ボーナス一括払いなど多様な分割払いがある |

| 規制している法律 |

|

|

リボ払いは、利用の金額にかかわらず、月々固定した返済金額を支払っていく方法です。

例えば、4万円の商品をクレジットカードで購入し、毎月5000円のリボ払い設定にした場合(年率15.0%の手数料)、支払いのイメージは以下の図のようになります。

「分割払い」とは、代金の支払い回数を指定して返済していく方法です。

高額な商品を購入しても、支払いを分割にすることで月々の負担額を軽減することが可能です。

分割払いを選択すると、購入金額を複数回に分けて支払うことになりますが、その際には各回の支払額に手数料が加算される点に注意が必要です。

つまり、分割払いでも手数料がかかる点は、リボ払いと同様です。

分割回数はクレジットカード会社によって異なりますが、最小分割回数は3回が一般的です。

最大分割回数もカード会社によって異なり、24回から36回払いが上限として設定されていることが多いです。

たとえば、4万円の商品を購入し、3回の分割払い(年率15.0%の手数料)を設定した場合、支払いイメージは以下のようになります。

なお、上記はいずれもイメージであり、具体的な手数料や支払総額については、クレジットカード会社によって異なる可能性があります。

そして、リボ払いと分割払いの違いについては、以下の記事で詳しく解説しております。

リボ払いと分割払いのメリットとデメリット、それぞれの上手な使い分けの方法などについて、知りたい方は、ぜひ以下の記事も参考にされてください。

リボ払いの種類

リボ払いの代表的な支払い方法として、「定額方式」と「残高スライド方式」の2種類があります。

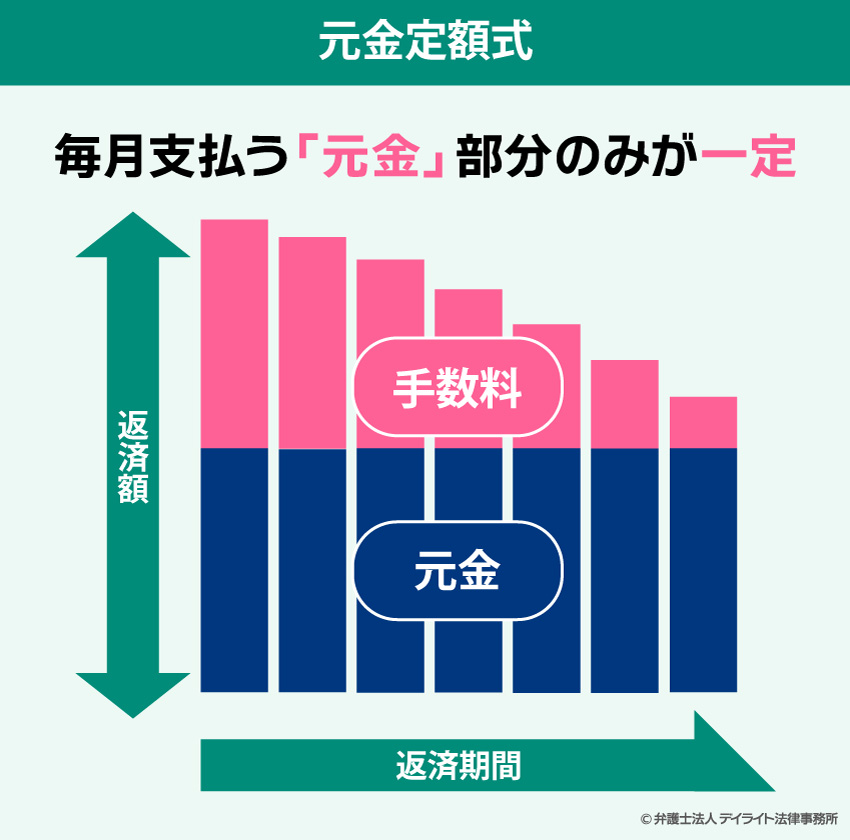

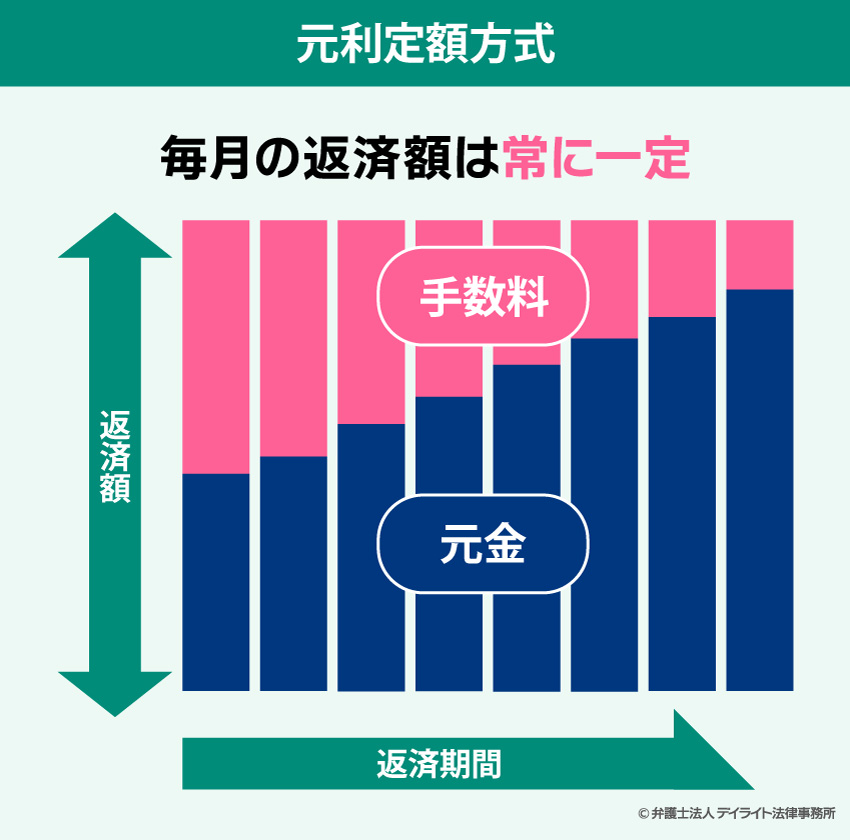

この定額方式については、「元金定額方式」と「元利定額方式」の2種類に分けることができます。

以下では、それぞれのリボ払いの種類について解説していきます。

定額方式

リボ払いの「定額方式」とは、その名の通り「毎月決められた一定額を返済する」仕組みの返済方法です。

この方式では、リボ残高の金額にかかわらず、毎月の引き落とし額が一定である点が特徴です。

定額方式には、手数料の扱い方によって「元金定額方式」と「元利定額方式」という2つのタイプがあります。

この方式では、毎月の元金部分が固定され、その上に手数料が別途加算されます。

したがって、毎月の返済額は変動し、支払い当初は金額が大きくなりますが、支払いを続けるにつれて残高が減り、手数料も次第に少なくなります。

元金部分が毎月一定であるため、残高が減少するたびに手数料の負担も軽減していく仕組みです。

元利定額方式では、毎月の支払い総額が一定に設定されており、その中に元金と手数料が含まれます。

月々の支払い額が変わらないため、返済が進むにつれて元金と手数料の割合が変動します。

支払い開始時は手数料の割合が大きいですが、返済が進むごとに元金の返済割合が増え、残高が効率よく減少します。

たとえば、「毎月1万円を返済する」というケースでは、元金定額方式の場合、「1万円 + 手数料」という形で返済し、元金部分は一定額減少します。

一方、元利定額方式では毎月の支払額が1万円で固定され、その中で手数料を差し引いた残りが元金返済に充てられます。

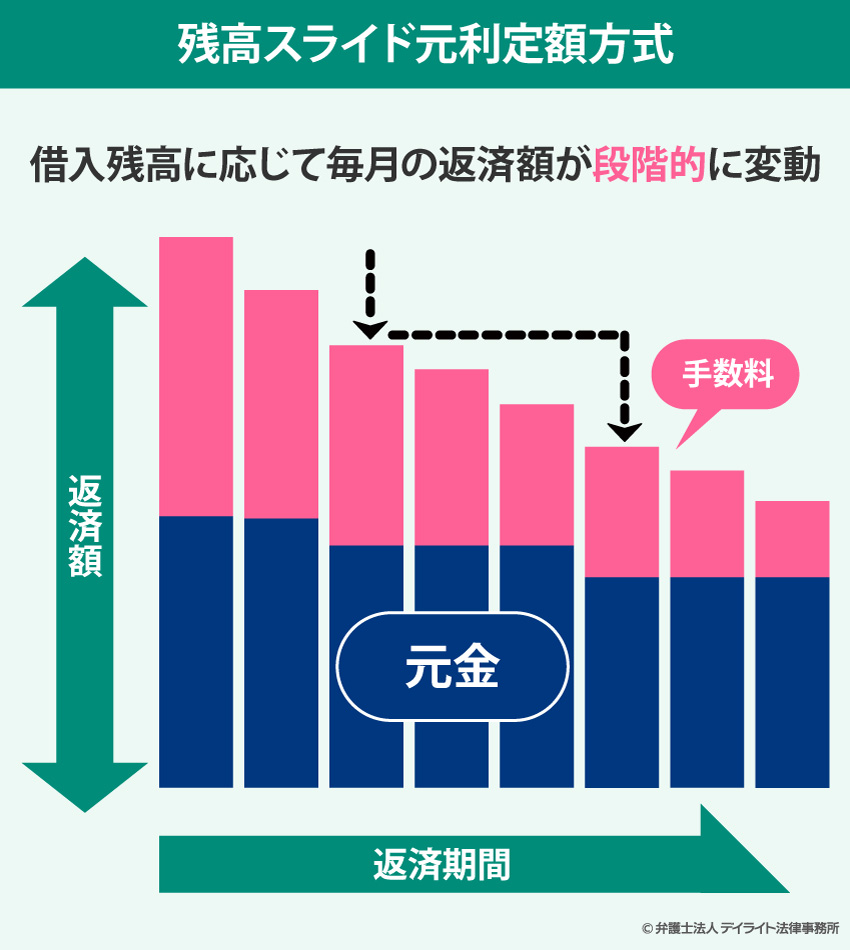

残高スライド方式

リボ払いには「残高スライド方式」という返済方法もあります。この方式は、利用残高に応じて毎月の返済額が変動するのが特徴です。

「残高スライド方式」では、たとえば「利用残高が10万円以下なら毎月1万円の返済」「10万円を超えて20万円以下なら月々2万円」といった形で、残高に応じて返済額が変わります。

たとえば、残高スライド方式で20万円をリボ払いにした場合、最初の返済額は2万円ですが、残高が10万円以下になると返済額は1万円に減額されます。

また、返済中にリボ払いの残高が30万円に増えた場合は、月々の返済額が3万円に増額されます。

このように、利用残高が増えると支払額も増える仕組みで、残高が大きいときには返済額も高くなり、逆に残高が少なくなると月々の支払いも少額になるため、返済期間が長引く可能性があります。

以下のイメージ図では、残高スライド方式の返済イメージを視覚化しています。

リボ払いの金利・手数料とは?

クレジットカードのショッピング機能でリボ払いを利用した場合には、カード会社に対して手数料を支払う必要があります。

リボ払いの手数料は、リボ残高の金額に対して何パーセントという計算方法で手数料が発生する仕組みとなっています。

リボ払いの手数料は、クレジットカード会社やクレジットカードの種類によって異なり、また、日割り計算となるため、支払期間によっても手数料は異なることになります。

そして、クレジットカードでショッピング機能を利用してリボ払いをした場合の手数料については、多くのクレジットカードで手数料率「15.0%〜18.0%程度」に設定されています。

銀行などが取り扱っているローンの金利は一般的に12%程度であるため、リボ払いの手数料の利率は比較的高額であるといえます。

リボ払いの手数料を計算するためには、以下のような計算式が用いられます。

「利用残高 × 手数料率 ÷ 365日 × 利用日数 = 手数料」

例えば、支払残高が50万円、実質年率15.0%の場合、1ヵ月(30日間)にかかる手数料は、「6164円」( = 50万円 × 15.0% ÷ 365日 × 30日)となります。

そして、支払期間が長くなるほど、手数料の負担も大きくなります。

「リボ払い」の返済方法によっては、買い物に使ったお金( = 元金)だけに手数料がかかるのではなく、「元金 + 手数料」に対して、さらに手数料がかかる可能性があります。

つまり、利息に利息が上乗せされるので、利息が雪だるまのように膨れ上がっていくことになるのです。

さらに、毎月の支払金額を少なく設定するとその分利用残高の減少スピードも遅くなるため、手数料負担は大きくなります。

上記の条件で毎月1万円ずつ(手数料は除く)支払った場合、完済時までの支払総額は65万3011円、そのうち手数料部分は15万3011円となります。

このように、リボ払いによって、利用者が意識していない状況で、高額な利息や手数料を支払わなくなるという可能性があるため、注意が必要でしょう。

なお、リボ払いの金利や手数料については以下の記事で詳しく解説しております。

この記事では、リボ払いの金利・手数料、手数料の計算方法や、各クレジットカード会社の手数料の一覧について、わかりやすく解説しておりますので、ぜひ参考にされてください。

リボ払いを自動計算機でシミュレーション

リボ払いの手数料や手数料率、手数料の計算方法などについて解説してきました。

しかし、リボ払いの手数料を計算しようとすると、複雑な計算式を用いて算出しなければなりません。

そのうえ、リボ払いの具体的な手数料の金額については、クレジットカード会社によって、手数料率や返済方法が異なります。

そこで、手っ取り早く、リボ払いの手数料に関する概算を知りたいという方は、以下のページの「リボ払い計算シミュレーター」をご活用ください。

「リボ払いを利用したいけど、負担すべき手数料の概算が分からない」、「現在リボ払いを利用しているが、手数料や金利で損をしているのではないかと不安」という方も少なくないでしょう。

そこで、このシミュレーターを利用することで、利用金額に応じたリボ払いの手数料や返済額、返済期間などの概算を、簡単にシミュレーションすることができます。

このシミュレーターでは、リボ払いを利用する年月や利用金額、金利(手数料率)、毎月の返済額などを入力いただくことで、返済額の合計や元金合計、手数料合計などの概算を簡単に把握することができます。

この自動計算シミュレーターは、債務整理を専門的に扱う法律事務所の弁護士が設計しておりますので、安心してお使いください。

リボ払いのメリットとデメリット

リボ払いのメリット

リボ払いには、メリットとデメリットの両方があるため、リボ払いの利用を検討されている方は、その両方を考慮したうえで判断する必要があります。

リボ払いのメリットとしては、次のようなものがあります。

- 支払いの負担を均等に分散できる

- 毎月の支払額が一定なので家計管理をする際に分かりやすい

- 一括返済や繰り上げ返済ができる

以下、それぞれのメリットについて詳しく解説していきます。

支払いの負担を均等に分散できる

クレカ決済で購入したい商品があっても、余剰資金に不安がある場合には、一度にまとまった支払いをすることが難しい場合があります。

しかし、月に数千円〜1万円程度の支払額であれば、対応できるという場合があるでしょう。

リボ払いを利用すれば、毎月の返済金額を一定にすることができるため、支払いの負担を分散することができます。

毎月の支払額が一定なので家計管理をする際に分かりやすい

分割払いであっても、月々の負担を減らす効果があります。

しかし、分割払いの場合には、買い物ごとに支払い回数を設定し手数料が加算されていくことになるため、分割払いを繰り返していると月々の返済額を把握するのは難しくなります。

これに対して、リボ払いの場合には、月々の返済額はご自身が設定した金額に固定されているため、家計管理をする際にわかりやすくなります。

毎月決まった金額を引き落とし口座に入金しておけばよいため、残高不足に陥ることも回避しやすいでしょう。

一括返済や繰り上げ返済ができる

一括返済や繰り上げ返済とは、お金に余裕がある際には、好きなタイミングでリボ残高の全部または一部をまとめて支払うことを指します。

余剰資金がある場合に、一括返済や繰り上げ返済を行えば、リボ払いの手数料を抑えることができ、返済期間を短くすることができます。

一括返済や繰り上げ返済をする場合には、Webの会員専用サイトや電話から申し込みを行うことができ、ATMからの入金や口座振替で返済することが一般的です。

リボ払いのデメリット

上記に対して、リボ払いには、次のようなデメリットがあります。

- 高額な手数料がかかる

- 月々の返済が少額だと、返済期間が長期化しやすい

高額な手数料がかかる

リボ払いを利用すると、高額な手数料を負担する必要があります。

前述のとおり、リボ払いの手数料はクレジットカード会社によって異なりますが、一般的に手数料率は15.00%〜18.00%が相場です。

そのため、リボ払いは一回あたりの支払金額は抑えられるものの、一括払いや分割払いと比較すると、支払総額が高額化するおそれがあります。

このように、高額な手数料は、リボ払いのデメリットといえます。

月々の返済が少額だと、返済期間が長期化しやすい

リボ払いは、クレジットカード会社が定める範囲で、毎月の支払い金額を設定することができます。

毎月の返済金額を少額に設定することで、家計への負担を軽減することが可能です。

しかし、この場合、リボ残高がなかなか減らず、返済期間が長期化しやすいというデメリットがあります。

無計画にリボ払いを続けてしまうと、リボ残高が膨らみ、いつまで経っても支払いが終わらないという事態に陥るおそれがあります。

リボ払いの利用方法

リボ払いは、クレジットカードで買い物をする際に利用できる支払方法で、利用方法には次のようなものがあります。

- 店頭で支払う際に申し出る

- ネットショッピングで支払方法を選択する際に指定する

- 事前登録をして、1回払いの利用金額を自動的にリボ払いとする

リボ払いは、支払い金額を一定に分割できるため、急に大きな支払いが必要になった場合や、高い商品やサービスなどの大きい支出にも対応できます。

ただし、支払期間が長くなるほど手数料が発生するため、資金に余裕ができたタイミングで一括返済を行うことで、費用負担を軽減するのがおすすめです。

リボ払いの注意点

リボ払いは計画的に使うことが重要

リボ払いを利用する際には、事前に計画を立て、無理のない範囲で活用することが大切です。

毎月のカード利用明細で利用金額や手数料を確認し、リボ払いの使いすぎや借入残高の増加がないか、定期的にチェックして管理することが欠かせません。

高額な買い物にはリボ払いを避ける

計画的な利用のために、高額な買い物にはできるだけリボ払いを使用しないようにしましょう。

特に、月々の返済額が少額に設定されているリボ払いでは、元金がなかなか減らず、結果として手数料が大きくなりがちです。

高額の支出については、一括払いなど他の支払方法を検討し、負担が増えないようにするのがポイントです。

返済が難しくなった場合は専門家に早めに相談を

もしリボ払いの返済が厳しくなってしまったら、早めに弁護士に相談しましょう。

弁護士に相談することで、債務整理などの法的な解決方法が検討できます。

債務整理とは、返済が困難になった借金を法律に基づき再構成する手続きで、専門の弁護士に依頼すれば、収入や生活に配慮した整理方法を提案してもらうことが可能です。

リボ払いについての知恵袋的Q&A

![]()

リボ払いがやばい理由は?

- クレジットカードの支払いで手数料がかかる

- リボ払いの仕組みが分かりにくい

- リボ払いを多用すると、手数料が膨れ上がる場合がある

- 自動的にリボ払いとなる設定がある

![]()

リボ払いは一括返済すべきですか?

リボ払いを一括返済するメリットとしては、主に以下のものがあります。

- 最終的に支払う合計手数料が安くなる

- 返済に対するストレスがなくなる

- クレジットカードの利用可能枠に余裕が生まれる

- 新しい借金やクレジットカードの作成がしやすくなる

一方で、一括返済には、以下のようなデメリットもあります。

- ある程度のまとまった余剰資金が必要

- 返済資金を借金でまかなうと利息を支払わなければならない

リボ払いを一括返済すべきかどうかは、上記のようなメリットとデメリットを考慮したうえで判断する必要があります。

まとめ

リボ払いとは、「リボルビング払い」の略称で、「毎月あらかじめ指定した一定額」を返済していく支払い方法のことを指します。

この点、代金の支払い回数を指定して返済していく分割払いとは異なります。

クレジットカードで買い物をしてリボ払いで支払う場合には、多くのクレジットカードで手数料率が「15.0%〜18.0%程度」に設定されています。

リボ払いは、その仕組みがわかりにくく、借金をしているという感覚が希薄になるため、多用してしまうと、いつまで経っても支払いが終わらないという状態に陥ってしまいます。

そのため、リボ払いの支払いを続けていくことが厳しくて困っているという場合には、できるだけ早く弁護士に相談したうえで、適切に対応していくことが大切になります。

例えば、特定の業者との間で交渉をして支払い調整をしていく任意整理ができる場合には、自宅や車などを失わずに済みます。

債務整理の手続きには、任意整理・個人再生・自己破産などがありますが、どの手続きがベストなのかについては、専門家である弁護士に確認して進めていくことがポイントです。

デイライト法律事務所は、借金の返済に困っている方に対応するための特別チームを編成しており、債務整理を必要とする方々に強力なサポートを提供できるようになっています。

当事務所では、ZoomやLINEなどオンラインでの法律相談も可能となっておりますので、借金問題でお困りの方は、ぜひ当事務所にお気軽にお問い合わせください。

※ご依頼の際にはお近くのオフィスにお越しいただく必要があります。