財産分与における不動産|計算方法、分け方、税金などの注意点

離婚の際に行う財産分与では、自宅をどうしたらいいのかといった、不動産に関する疑問をお持ちの方が多いと思います。

そこで、この記事では、財産分与をするにあたって、自宅を含めた不動産をどう取り扱ったらよいのか、離婚問題に注力する弁護士が解説します。

住宅ローンがある場合の計算方法、税金などについても解説していますので、財産分与でお困りの方は参考になさってください。

目次

財産分与とは?

財産分与とは、離婚の際に、結婚生活を通じて夫婦が協力して築いてきた財産や資産を分け合い、経済的な精算を行う手続きのことです。

分与の割合は、実務上、ほとんどのケースで2分の1ずつとなります。

これは、結婚期間中に収入を得たり、家庭を支えたりして、二人で形成してきた財産を、公平に分配することを目的としています。

財産分与の対象となる財産とは?

財産分与の対象になるのは、結婚生活で夫婦が協力して築いた「共有財産」です。

共有財産とは、結婚生活の中で得たもので、収入源や名義に関係なく、夫婦が共に築いたと見なされる資産のことを指します。典型的な共有財産の例として、以下のようなものが挙げられます。

- 家や土地などの不動産

- 自動車

- 預貯金

- 株式(NISA、iDeCo等)、保険(解約返戻金のある生命保険や学資保険等)といったの金融資産

- 退職金

- 借金

共有財産についてさらに知りたい場合は、こちらを参照してください。

特有財産とは?

また、「共有財産」とは別に、「特有財産」という概念もあります。

これは、夫婦が協力して築いたものではなく、夫婦の結婚生活とは独立している財産のことで、財産分与の対象にはなりません。

具体的には、以下のようなものが特有財産とされます。

- 結婚前に個人で貯めた預貯金

- 親から相続した財産

特有財産として認められる場合、その財産は分与対象外となり、持ち主がそのまま保有します。

そのため、離婚手続きにおいては、ある財産が特有財産として認められるかどうかが、重要なポイントとなります。

不動産は財産分与の対象となるの?

財産分与の対象となるケース

財産分与は夫婦の不動産を含む財産を二人で分け合うことです。

大きな箱に夫婦の財産を全て入れて、その中身の価値を二人で半分に分けるとイメージするとわかりやすいかもしれません。

不動産が財産分与の対象となるか否かは、2つの観点から考える必要があります。

1つ目は、いつの財産を対象とするのかという「基準日」の問題、2つ目は、基準日の時点のどの範囲の財産を対象とするのか「範囲」の問題です。

以下では、これら2つについて解説します。

財産分与の基準日

財産分与の基準日は、実務上、一般的に別居時とすることが多いです。

すなわち、別居をした日に夫婦が持っていた財産が、一応は財産分与の対象となるということです。

財産分与の範囲

ただし、基準日に存在していた財産であっても、財産分与の対象とならないことがあります。

それが財産分与の「範囲」の問題です。

具体的に言うと、基準日に存在した財産であっても、それが、上で解説した「特有財産」に該当する場合には、財産分与の対象から除外されます。

財産分与の対象とならないケース

以下では、不動産でよく問題となるパターンを挙げながら、どういった場合に不動産が特有財産と認められるのかについて解説します。

結婚前に取得した不動産は財産分与の対象?

結婚前に、不動産の購入費用の全額を支払い終えていた場合には、不動産全体が特有財産になります。

一方、結婚前に購入したものであっても、結婚後もローンの支払いを継続していた場合には、その全てが特有財産とはなりません。

具体的には、結婚前に支払った額と、結婚後に支払ったローンの金額を比べて、結婚前に支払った分の割合で特有財産が認められることになります。

親からもらった不動産はどうなる?

親から贈与を受けたり、相続したりして、不動産を引き継いだ人もいらっしゃると思います。

こういった不動産については、その全てが特有財産となって、財産分与の対象から除外されます。

すなわち、贈与・相続を受けた人が、離婚後も全てその不動産を取得します。

親が一部を支払ってくれた不動産

結婚の際に、親が自宅の頭金の一部を支援してくれたというパターンもあると思います。

その場合、不動産の全てが財産分与の対象となるのではなく、親からの支援部分が特有財産として認められることが多いです。

ただし、支援を受けた金額の全てが対象となるわけではないことには、注意が必要です。

具体的には、特有部分の割合で計算をします。

例えば、購入時の価格が5000万円、両親からの支援金が500万円、売却時の利益※が2000万円というケースを考えます。

※売却代金から住宅ローンと売却にかかった諸費用を控除した額とします。

この場合、売却益2000万円のうち、500万円が特有財産になって、残り1500万円を夫婦で分ける(それぞれ、750万円ずつ取得する)というわけではありません。

両親からの支援の分は、割合で考えます。

すなわち、支援分は、5000万円のうち500万円で、10%が特有財産ということになります。

したがって、売却益のうち、特有財産と認められるのは、2000万円の10%で、200万円になり、夫婦で分けるのは、残りの1800万円(それぞれ900万円ずつを取得)ということになります。

親の土地の上モノ(建物)はどうなる?

土地が親のもので、その上に夫婦で自宅を建てたというような場合は、自宅である建物のみが財産分与の対象となります。

ただし、この場合は、離婚後の自宅の処遇をどうするのかが問題となることが多いです。

財産分与において、不動産をどう分けるかについては、下記で解説しておりますので、ぜひそちらを参照してください。

不動産の名義が夫の単独だけど、それでも財産分与の対象になる?

不動産の名義が夫単独ですが、それでも財産分与の対象となるのか、と疑問に持たれている方も多いようです。

ただ、結論から言うと、夫の単独名義になっているかどうかは、多くのケースで問題となりません。

ここまで何度も述べた通り、財産分与では、夫婦の二人で築き上げた財産を分け合います。

すなわち、所有者の名義が夫の単独になっていたとしても、それが夫婦で築いた財産なのであれば、どちらの名義になっているのかは、大きな問題とはなりません。

これは、例えば、夫と妻で、登記簿上の持分割合が、7対3のように、差があるような場合でも同じで、このような場合も、原則通り1:1で分与となります。

財産分与における不動産の計算は?

以下では、財産分与の具体的な計算方法についてご紹介します。

なお、財産分与の計算方法については、法律の明確な規定はありません。

ここで紹介している計算方法は、筆者の経験に基づく実務の傾向の紹介であり、状況によっては異なる計算方法が採用されることがあるのでご注意ください。

不動産は時価で評価する

不動産の価値は、時価で計算します。

不動産は、金額も大きいので、不動産業者に査定してもらうなどして、正確な時価を算定することが大切です。

なお、固定資産評価額は、時価よりも低いケースがほとんどで、普通は採用されません。

財産分与における不動産の評価については、固定資産評価額を使用すると勘違いされている方が多いので、注意が必要です。

もちろん、夫婦双方が固定資産評価額で納得すれば、それをもとに不動産を評価しても構いません。

しかし、固定資産評価額は税金を計算するためのものであり、実際の取引価格(時価)とは大きく異なります。

なお、時価を算定するうえで、最も信頼できるのは不動産鑑定士による鑑定です。

しかし、鑑定は一般的に費用が高いので不動産鑑定士に依頼する場合は、大きな負担となります。

そのため、当法律事務所では、依頼者の負担を少なくするために、連携している不動産業者に依頼し、無料査定を取ってもらうことがほとんどです。

住宅ローンがある場合

住宅ローンの残りがある場合には、時価から、住宅ローンの残高を引いて、残った部分が財産分与の対象となります。

例えば、時価が5000万円で、住宅ローンの残りが2000万円なら、5000万円ー2000万円=3000万円が財産分与の対象となり、夫と妻がそれぞれ1500万円ずつ取得するということになります。

詳細な計算方法は、以下を参照してください。

不動産の評価額よりもローン残高のほうが多い場合

住宅ローンの残高が、不動産の評価額を超えてしまった状態を一般的に「オーバーローン」と呼びます。

このオーバーローンの場合は、夫婦の財産一覧の中でマイナス財産として計上されます。

この場合、他にプラスの財産があれば、オーバーローン部分をプラスの財産から控除します。

例えば、夫の財産として、不動産の時価が5000万円で、住宅ローンが6000万円、他に預貯金が2000万円あったとします。

妻には財産がなかったとします。

この場合、オーバーローンのマイナス1000万円(5000万円 ー 6000万円)をプラスの財産である2000万円から控除し、1000万円を夫婦で2分の1ずつ取得することとなります。

他にプラスの財産がなければ、基本的には財産分与は行いません。

例えば、夫の財産として、不動産の時価が5000万円で、住宅ローンが6000万円とします。

妻には財産がなかったとします。

この場合、マイナスの方が大きいため、分与する財産はないということになるのです。

結婚前に住宅ローンの一部を支払っているケース

結婚前に支払った分については、特有財産として、支払った人がその割合を単独で取得することになります。

不動産の時価が3000万円、住宅ローンの残りが1000万円(2000万円返済済み)、そのうち500万円が結婚前に支払った分という状況を考えます。

その場合、現在の不動産の価値は3000万円 ー 1000万円 = 2000万円ですが、そのうち、500万円が結婚前の資産である特有財産となるので、残りの1500万円が財産分与の対象となります(夫婦がそれぞれ750万円ずつ取得します。)。

※不動産の購入時の価格も時価と同じ3000万円とします。

別居後に住宅ローンを支払っているケース

別居後も住宅ローンの支払いを続けていた場合、その分が財産形成の貢献度として、考慮される場合があります。

詳しい計算方法などは、下の記事にありますので、ご参照ください。

財産分与での不動産の分け方

自宅の財産分与にあたっては、まずは不動産を夫婦のどちらが取得するか、もしくは売却するのかを決める必要があります。

不動産を共有するという選択肢もありますが、離婚後に元夫婦がマンションなどの管理や維持費の分担について協議し続けることは、現実的に考えて非常に難しいでしょう。

離婚によって夫婦の関係が解消されるため、将来的な管理の負担やトラブルを避けるためには、共有よりもどちらか一方が単独で所有するか、売却して現金に換える方が適切とされるケースが多いです。

そこで、以下の3つのパターンについて、それぞれの問題点と名義変更に関するポイントを説明します。

なお、説明をわかりやすくするために、他に共有すべき財産がないものと仮定し、不動産単体の分与に焦点を当てています。

夫が取得する場合

夫が単独名義で自宅を所有していて、離婚後もその自宅を取得する場合、不動産の精算は比較的シンプルです。

不動産の時価を適切に査定し、その半分の額をキャッシュ等で夫が妻に支払うことになります。

住宅ローンが残っていると、計算が少し複雑になります。

この場合、まず不動産の時価を算定し、そこから残ローン額を差し引いて算出します。

もっとも、不動産相場が流動的なため、時価を公正に算出するのが難しく、どちらかが自分に有利な価格を設定するリスクもあります。

不適切な査定による不利益を避けるため、正確な評価が重要です。

評価額で紛争が起きているようなケースでは、実務上、お互いが査定を出し合って、その間をとるというような場合もあります。

また、ローンに連帯保証人がいる場合は注意が必要です。

例えば、夫が不動産を取得しても、妻やその親族が連帯保証人のままだと、夫が支払いを滞らせた際にその人たちに請求がいく可能性があります。

離婚後のトラブル回避のため、連帯保証人の有無を確認しましょう。

共有名義の場合

夫と妻の共有名義になっている場合は、妻から夫へ持ち分の譲渡の手続きが必要となります。

なお、夫が妻に支払う金額については、通常、夫の単独名義の場合と変わりないです。

オーバーローンの場合

残ローンが不動産の時価を超える「オーバーローン」の場合、上でも解説したように妻には財産分与請求権が発生しません。

また、今後のローン返済は、不動産を取得する夫が負担することになります。

特に、20代から30代の夫婦の離婚では、多くがオーバーローンの状態です。

日本では多くの夫婦が高額な住宅ローンを組んで家を購入する一方で、不動産価格の上昇よりも、建物の劣化による価値の減少の速度のほうが早い傾向があることが背景にあります。

妻が取得する場合

妻が自宅を取得する場合も、精算の方法は夫の場合と同様です。

つまり、自宅のみが財産であり、時価が残ローンを上回る場合は、その差額の半分を夫に分与します。

一方で、ローン残高が時価を上回る場合は夫の財産分与請求権はありません。

また、離婚後のローン返済も妻が負担する必要があります。

特に注意すべき点は、住宅ローンの債務者が夫名義であるケースです。

離婚しても、銀行に対する住宅ローンの返済義務は夫に残ります。

また、銀行は、債務者の妻への変更を通常は認めません。

これは、銀行にとって収入の多い方が債務者であったほうが返済の見込みが高いためであり、妻に安定した収入がなければ、銀行はローンの名義変更を認めないことがほとんどです。

たしかに、夫が名義を自分にしたまま返済義務を負い、妻が夫にローン分を支払って自宅を取得する方法もあります。

しかし、日本では妻が専業主婦やパートタイマーのケースが多く、そもそも時価の半分やローン返済の負担が難しい場合も多いです。

したがって、収入の安定しない妻側が自宅を取得するということ自体がそもそも難しいというようなケースも少なくありません。

このような場合、協議によって柔軟な解決を図ることも可能です。

たとえば、夫が離婚を強く望む場合、妻の負担を減らすために夫が時価の半分を受け取ることを放棄したり、ローンの一部を引き受けたりする方法もあります。

また、そういったローンの引受けが難しい場合でも、夫が自宅を取得した上で、妻に賃貸して住まわせるという選択肢も考えられます。

売却する場合

自宅を売却する場合、売却代金を夫婦で分ければよいので、財産分与は比較的簡単に進みます。

ただし、売却できるかどうかが問題です。

離婚時にはオーバーローンの物件が多く、当事務所でもオーバーローン状態の案件は珍しくありません。

オーバーローンの場合、自宅を売却するには、債権者である銀行などの承諾が必要です。

銀行は貸付金の回収可能性を重視しているため、住宅ローンを組む際に不動産に抵当権が設定され、担保価値に影響を与える行為(自宅の売却など)は契約書で銀行の承諾が必要とされています。

こうした条項があるため、銀行が売却を承諾することはあまり一般的ではありません。

そのため、オーバーローンの物件の場合には、銀行との調整が必要となります。

不動産を財産分与するとき税金はどうなる?

不動産取得税について

財産分与で不動産などの財産を譲り渡す場合、譲渡所得税が発生することがあります。

譲渡所得税とは、土地や建物、株式、ゴルフ会員権などの資産を売却することで得られる所得(譲渡所得)に対して課される税金です(所得税法第33条第1項)。

譲渡所得税は、資産の価値が上がった分を所得として見なし、資産を譲渡するときにその増加分に課税するものです。

また、この課税は譲渡が有償か無償かに関係なく適用されます。

財産分与で自宅不動産などを相手に渡す際も、分与時の時価が購入時の価格を超えていると、渡す側に譲渡所得税が課される場合があります。

ただし、「分与時の時価が購入価格を上回る」場合でも、必ずしも課税されるわけではありません。

譲渡所得税の対象となる「譲渡所得」は、不動産などの時価から購入代金だけでなく、取得や譲渡時の手数料、また特例による控除額を差し引いた金額です。

この金額がマイナスであれば、「分与時の時価が購入価格を超えている」場合でも課税は発生しません。

詳しい計算方法などは、次の記事も参考にしてください。

その他の税金

贈与税

財産分与で相手から財産を受け取った場合、通常は贈与税が課されません。

これは、財産分与が夫婦間の財産関係の精算や離婚後の生活保障を目的としたものであり、贈与とみなされないためです。

ただし、分与された財産の額が、婚姻中に夫婦の協力で得た財産額やその他の状況を考慮しても明らかに多すぎる場合や、離婚が贈与税や相続税を避ける目的で行われたと認められる場合には、贈与税が課される可能性もあります。

不動産取得税

不動産取得税は、土地や家屋を購入、贈与、または建築などで取得した際に課される地方税です。

基本的に、通常の財産分与として、夫婦の財産の清算のため不動産を受け取った場合、不動産取得税は発生しません。

これは、もともと夫婦の共有財産を離婚にともなって分け合う形のため、新しい不動産の取得とは見なされないからです。

一方、離婚後の扶養のため、または慰謝料のために、財産分与として不動産を受け取った場合は、不動産取得税がかかります。

これらの分与は、離婚後の生活支援や精神的な慰謝として行われるものであり、新たな不動産取得とみなされるためです。

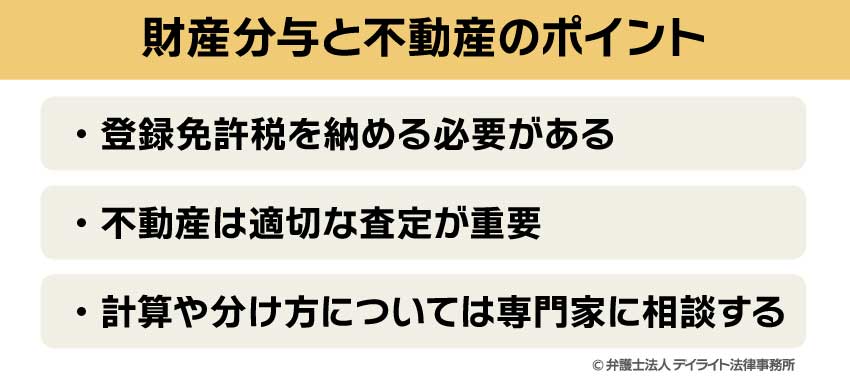

財産分与と不動産のポイント

登録免許税を納める必要がある

財産分与で自宅などの不動産を相手に渡す場合、不動産の名義変更(所有権移転)の登記手続きを行います。

この手続きの際には、登録免許税を納める必要があります。

登録免許税は「登記を受ける人」が支払うことになっていますが、当事者間の合意で費用負担の方法を自由に決めることができます。

財産分与では、名義変更の際に「登記手続費用は○○が負担する」といった形で分担を事前に決めることが一般的です。

登録免許税は不動産の評価額(固定資産税評価額)の2%にあたり、意外に大きな金額になる場合もあるため注意が必要です。

不動産は適切な査定が重要

自宅の財産分与では、価値を正確に評価することが重要です。

上で解説したように、時価は、不動産業者に査定書を作成してもらうことで見積もることができます。

特に高額な物件については、不動産鑑定士に依頼することもありますが、コストがかかるため基本的には不動産業者の査定で十分でしょう。

また、固定資産税の納税通知書に不動産の評価額が記載されていますが、これは課税目的の評価であり、時価より低くなりがちです。

そのため、財産分与の評価では参考程度にするのが適切です。

計算や分け方については専門家に相談する

対象の財産に、不動産が含まれる場合、これらの適切な評価が必要です。

しかし、この評価は財産分与の専門知識がないと難しく、一般の弁護士でも精通していなければ対応が難しい場合があります。

専門家の助けを借りずに財産分与を進めてしまうと、評価の誤りに気づかず損をしてしまう可能性があります。

財産分与を正確に行うためには、豊富な経験と専門知識が欠かせません。専門家のアドバイスを受けずに進めると、相手から誤った情報を伝えられ、それを信じて、ミスリードされてしまうリスクもあるため注意が必要です。

財産分与と不動産についてのQ&A

![]()

住宅ローンが残っていても財産分与できる?

このような場合は、銀行との調整が必要ですが、その調整は簡単ではありません。

オーバーローン状態のときは、オーバーローンの部分を一括で返済しないと、銀行が売却を認めてくれないことも多いです。

ローンの名義人出ないほうが取得する場合も、銀行はローン名義の変更を許可しないことが通常です。

まとめ

以上、財産分与において不動産をどのように取り扱うべきか解説しましたが、いかがだったでしょうか。

財産分与は離婚後の生活に直接影響するため、正しく分けることがとても重要です。

しかし、財産の調査や評価には複雑な側面があり、専門的な判断が必要な場合も少なくありません。

そのため、財産分与に詳しい専門家のサポートを受け、慎重に手続きを進めることをお勧めします。

デイライト法律事務所では、事務所での対面相談のほか、遠方の方に向けてLINEなどを利用したビデオ通話でのご相談も承っています。

財産分与に関してお困りの方は、ぜひお気軽にご相談ください。

この情報が少しでも皆様のお役に立てれば幸いです。

なぜ離婚問題は弁護士に相談すべき?弁護士選びが重要な理由とは?