親から贈与された株式は財産分与の対象?【弁護士が事例で解説】

相手:30代会社経営者

当事務所の離婚事件チームには、会社経営者の株式をめぐる財産分与について、多くのご相談が寄せられています。

当事務所の弁護士が実際に扱った事案をもとに、詳しく解説しますので、ご参考にされてください。

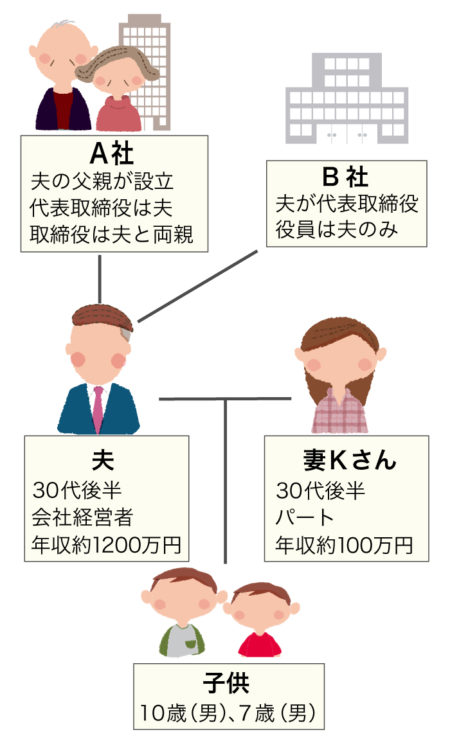

Kさんと夫は、平成20年4月に結婚し、同年に長男が生まれ、平成24年に次男が生まれました。

Kさんと夫は、平成20年4月に結婚し、同年に長男が生まれ、平成24年に次男が生まれました。

夫は、A社及びB社の代表取締役ですが、A社は相手方の父が平成元年に設立した同族会社であり、相手方の結婚後、代表権を相手方に譲り、自らは会長職に退いていました。

取締役は相手方の他に、相手方の両親も登記されていましたが、A社の経営は相手方が行っていました。

B社は平成22年に設立された会社であり、役員は相手方のみでした。

夫の不貞行為が発覚したため、Kさんは平成31年2月に子供を連れて別居しました。

そして、同年3月、Kさんは協議離婚を弁護士に依頼し、結婚費用を請求しました。

その後、平成31年4月、Kさんは離婚調停を申立て、相当額の財産分与のほか、養育費、慰謝料、年金分割を請求、財産分与に関しては、別居時の財産目録と証明資料の開示を求めました。

また、相手方が会社経営者であったことから、株式を評価するために直近3期分の決算報告書の提出を求めました。

夫は、2社すべての株式について、両親から贈与を受けたものであるから特有財産であり、財産分与の対象とならないと主張しました。

これに対して、Kさん側の弁護士は以下の求釈明を行いました。

- 別居時における会社の保有株式数及び発行済株式数とそれらの裏付け資料の開示

- 贈与を受けたことを裏付ける資料の開示

夫は、対象会社の保有株式数及び発行済株式数を裏付ける資料として「同族会社等の判定に関する明細書」(法人罪確定申告書の別表)を、贈与の裏付け資料として贈与契約書を開示しました。

夫側が主張する、A社株式の取得日、取得した株式数及びその取得原因をまとめると下表のとおりです。

| 取得日 | 株式数 | 取得原因 |

|---|---|---|

| 平成19年6月15日 | 25株 | 相手方父からの贈与 |

| 平成20年6月25日 | 10株 | 相手方父からの贈与 |

| 平成21年1月10日 | 82株 | 株主割当増資:原資は相手方父からの贈与 |

| 平成26年6月20日 | 20株 | 相手方父からの贈与 |

| 平成27年6月10日 | 6株 | 相手方父からの贈与 |

| 平成28年6月30日 | 7株 | 相手方父からの贈与 |

| 平成29年6月20日 | 5株 | 相手方父からの贈与 |

| 平成30年6月10日 | 5株 | 相手方父からの贈与 |

相手方は、B社株式について、平成22年4月6日に相手方名義で600万円を出資して設立したものの、この原資となったのは相手方母からの贈与であると主張しました。

相手方が主張する、B社株式の原資となった母からの贈与の時期と金額をまとめると下表のとおりです。

| 贈与日 | 金額 |

|---|---|

| 平成13年6月10日 | 50万円 |

| 平成14年6月8日 | 60万円 |

| 平成15年6月15日 | 50万円 |

| 平成16年6月10日 | 60万円 |

| 平成17年6月20日 | 60万円 |

| 平成18年6月8日 | 110万円 |

| 平成19年6月5日 | 60万円 |

| 平成20年6月20日 | 50万円 |

| 平成22年4月6日 | 100万円 |

| 合計 | 600万円 |

これに対し、Kさん側弁護士は、A社株式のうち、結婚後(平成20年4月)に取得した分(合計150株)及びB社株式(合計250株)の全部について、以下の理由から特有財産とは認められないと反論しました。

贈与契約自体の不存在

贈与契約自体の不存在また、相手方母から相手方へ贈与した金銭の移動を示す資料(預貯金の取引履歴等)の開示を求めたが、相手方はこれを開示しなかった。そのため、贈与契約書は、後日、口裏を合わせて、作出されたものと考えられる。

相手方母からの贈与とB社株式取得は無関係である

相手方母からの贈与とB社株式取得は無関係である

株式の調査方法

本事例のように対象会社が相手方が経営する同族会社のような場合、株式取得が結婚後であっても特有財産であるとの主張がなされるケースが多く見受けられます。

本事例のように対象会社が相手方が経営する同族会社のような場合、株式取得が結婚後であっても特有財産であるとの主張がなされるケースが多く見受けられます。

このようなケースでは、株式について、相手方から積極的に財産開示がなされることは少ないです。

その理由としては、資産隠しの意図を有している場合もあるでしょうが、自社の非上場株式については財産分与の対象とはならないと誤解している場合もあります。

いずれにせよ、相手方が非上場会社の経営者である場合、申立人代理人としては、その保有する非上場株式について、財産分与の対象となる可能性があることに留意し、調査を失念しないようにしなければなりません。

調査の具体的な方法としては、財産分与の基準時(通常は別居時)において相手方が保有する株式の有無及びその内容、並びにその証明資料の開示を求めるのが通常でしょう。

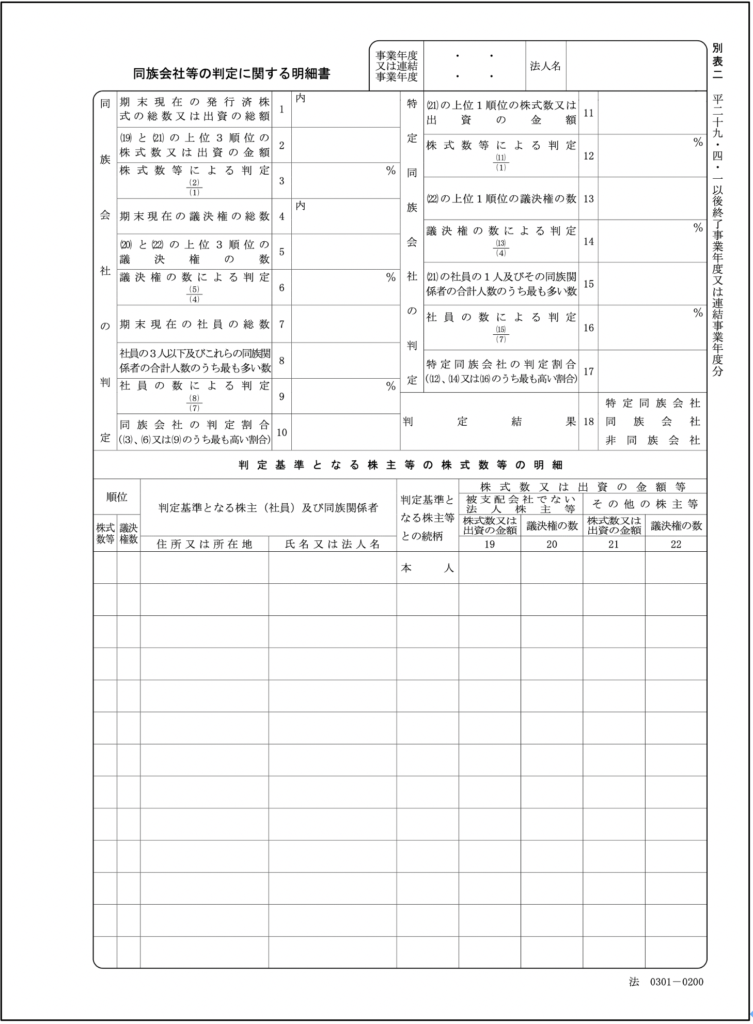

証明資料としては、相手方が同族会社の代表者の場合、同族会社等の判定に関する明細書(決算報告書の別表2)が考えられます(書式1参照)。

この明細書は、本来は対象会社が法人税法第2条第10号に規定する同族会社に該当するかどうかどうかなどを判定するために使用するものではありますが、株主の氏名、株式数等が記載されています。

【書式1】

その他には、相手方に株主名簿記載事項を記載した書面(会社法121条、同122条)を会社から取得してもらい、開示してもらうという方法も考えられます。

しかし、相手方が同族会社の代表者である場合、虚偽の書面を作文する可能性が排除できず、当該書面の信用性に疑義が生じることが想定されます。

これに対し、同族会社等の判定に関する明細書は税務申告の資料であるため、虚偽が入る可能性は少ないと思われます。

なお、相手方が当初、証明資料の開示に消極的なケースも想定されますが、相手方弁護士や調停委員会を通じて、対象財産を確定するために証明資料が必要であることを説得することで、ほとんどの場合は任意に開示してくれると思われます。

結婚前の株式の取得について

相手方から株式について、結婚前の取得を理由に特有財産であるとの主張がなされるケースが多々あります。

相手方から株式について、結婚前の取得を理由に特有財産であるとの主張がなされるケースが多々あります。

特に、同族会社で、結婚前から相手方が会社を経営しているような場合、当該会社の株式を結婚前に取得していることが想定されます。

しかし、結婚後に増資をして株式を取得している可能性もあるため、結婚前の取得か否かについての調査が必要となります。

相手方が結婚前取得を理由に特有財産の主張をしているのであれば、当該事実について、相手方に資料を開示してもらえばよいでしょう。

例えば、本事例の場合、結婚は平成20年4月であったため、その前の決算報告書に添付されていた同族会社等の判定に関する明細書を見て結婚前の取得分を確認しています。

財産分与の対象となるものについて、くわしくはこちらのページをご覧ください。

結婚後の株式の贈与はどうなる?

結婚後であっても、親などから株式の贈与を受けている場合、その株式については特有財産になります。

問題となるのは、その調査方法です。

直接的には、贈与契約書や株式譲渡契約書が証明資料として考えられます。

しかし、贈与者とする者が親族などの場合、契約書を偽造して作出した可能性もあります。

そのため、当該贈与の理由が合理的と言えるか、また、その他の裏付け資料の有無についても確認すべきでしょう。

本事例においては、贈与契約書の原本が保管されておらず、データ(PDFファイル)であったため、契約書そのものの証拠価値は乏しいものでした。

しかし、A社株式については、相手方父から事業承継のために相手方父の株式を長年月をかけて徐々に譲り受けたと解され、不自然さはありませんでした。

また、同族会社等の判定に関する明細書について、相手方が贈与を受けた平成19年以降のものをすべて開示してもらったところ、相手方父と相手方の株式数の相関がありました。(例えば、平成30年に相手方は父から5株の贈与を受けたと主張していたが、平成29年と平成30年の同明細書の記載が相手方父の株式数が5株減り、相手方の株式数が5株増えていた。)。

したがって、A社株式については特有性を認める形での調停が成立しました。

結婚後の現金の贈与はどうなる?

本事例において、相手方は結婚後に設立したB社についても、その出資の原資について相手方母から贈与を受けたものであり、B社株式は特有財産であるとの主張がなされていました。

しかし、上記のとおり、当該贈与の事実を示す贈与契約書の原本が保管されていませんでした。

また、当方から相手方に対して、贈与した金銭の移動を示す資料(預貯金の取引履歴等)の開示を求めたが、相手方はこれを開示しませんでした。

したがって、贈与の存在に疑いを抱かざるを得なかったのです。

相手方母が相手方に対して、現金を贈与する理由としては、相続税対策が考えられます。

しかし、本事例では、約9年間の歳月をかけて贈与を受けており、相手方母からの贈与が存在したとしても、B社株式取得のためのものとは評価し難いものでした。

そこで、B社株式については、特有性を認めずに財産分与の対象となることを主張した(評価額としては2075万円と主張した。株価の評価についてはこちらの事例(同じタスクの非上場株式の評価の事案にリンク)を参照。)。調停委員会は当方の主張が妥当と判断し、B社株式が財産分与の対象となることを前提とした和解案を提示し、調停が成立しました。

まとめ

以上、相手が経営する非上場会社の株式の調査について、詳しく解説しましたがいかがだったでしょうか。

以上、相手が経営する非上場会社の株式の調査について、詳しく解説しましたがいかがだったでしょうか。

財産分与は、まず、対象となる財産をもれなく調査することが極めて重要です。

相手の財産がわからなければ、それを前提とした協議が進まないからです。

また、相手が財産の内容を説明してくれたとしても、贈与を受けたなどの主張がなされると、その真偽について見極めが必要となります。

このような見極めは、素人の方には難しいと思われます。もし、判断に迷われたら、離婚に詳しい弁護士にご相談されることをご検討されると良いでしょう。

当事務所には、離婚問題に注力する弁護士やファイナンスの知識を持った税理士等で構成される離婚事件チームがあり、このようなケースのノウハウを共有しています。

また、近くに専門家がいない遠方の方などは、LINEなどを利用したオンライン相談が可能です。

離婚問題でお困りの方は、お気軽にご相談ください。

ご相談の流れはこちらからどうぞ。

- 争点 :#財産分与

なぜ離婚問題は弁護士に相談すべき?弁護士選びが重要な理由とは?