遺産相続の手続きとは、相続人の調査や遺産の調査、遺産を分けるための手続き、相続した遺産に関する手続きなど、遺産相続を行うために必要なさまざまな手続きをいいます。

この記事では、遺産相続の手続きの流れや手続きの期限、手続きの必要書類、手続きにおける注意点などについて、相続に強い弁護士がわかりやすく解説していきます。

目次

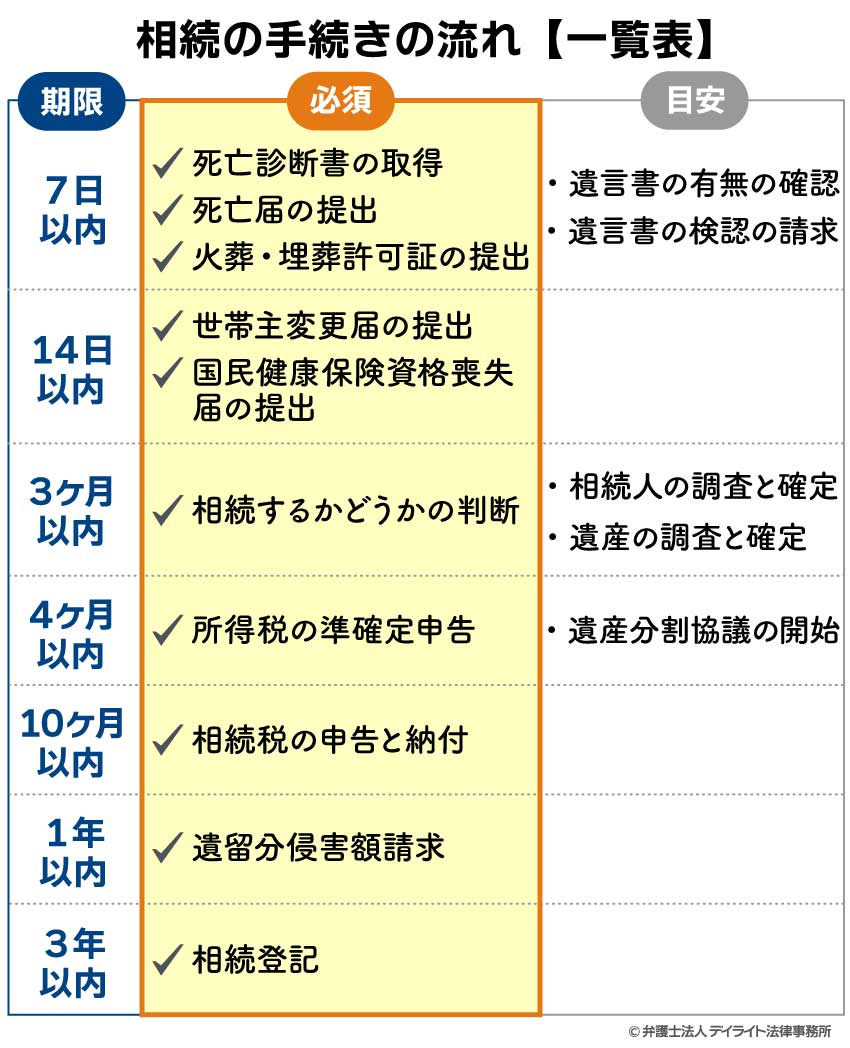

相続の手続きの流れ【一覧表】

相続発生から7〜14日以内に行うこと

死亡診断書の取得、死亡届の提出、火葬・埋葬許可証の提出 ※7日以内

死亡診断書の取得、死亡届の提出、火葬・埋葬許可証の提出は、7日以内に行いましょう。

世帯主変更届の提出、国民健康保険資格喪失届の提出 ※14日以内

世帯主変更届の提出、国民健康保険資格喪失届の提出については、14日以内に行いましょう。

遺言書の有無の確認 ※14日以内を目安

14日以内を目安に、遺言書の有無を確認をしましょう。

遺言書の検認の請求 ※14日以内を目安

遺言書には、大きく①自筆証書遺言、②秘密証書遺言、③公正証書遺言の3種類があります。

遺言書の検認を行う必要があるかどうかは、被相続人が残していた遺言書の種類によって異なります。

次の表は、遺言書の種類と検認の要否についてまとめたものです。

| 種類 | 説明 | 保管場所 | 検認 |

|---|---|---|---|

| 自筆証書遺言 | 遺言の作成者(被相続人)が全文を手書きで作成した遺言書 | 自宅など(※1) | 必要(※2) |

| 秘密証書遺言 | 遺言の作成者が内容を秘密にした遺言書を作成して封印し、公証人が遺言書の存在を証明した遺言書 | 自宅や金融機関の金庫など | 必要 |

| 公正証書遺言 | 公証役場において公証人が作成し、公証役場で保管される遺言書 | 公証役場 | 不要 |

※1 自筆証書遺言保管制度を利用する場合、自筆証書遺言は法務局で保管されます。

※2 自筆証書遺言保管制度を利用する場合、検認は不要です。

相続発生から3か月以内に行うこと

相続するかどうかの判断 ※3ヶ月以内

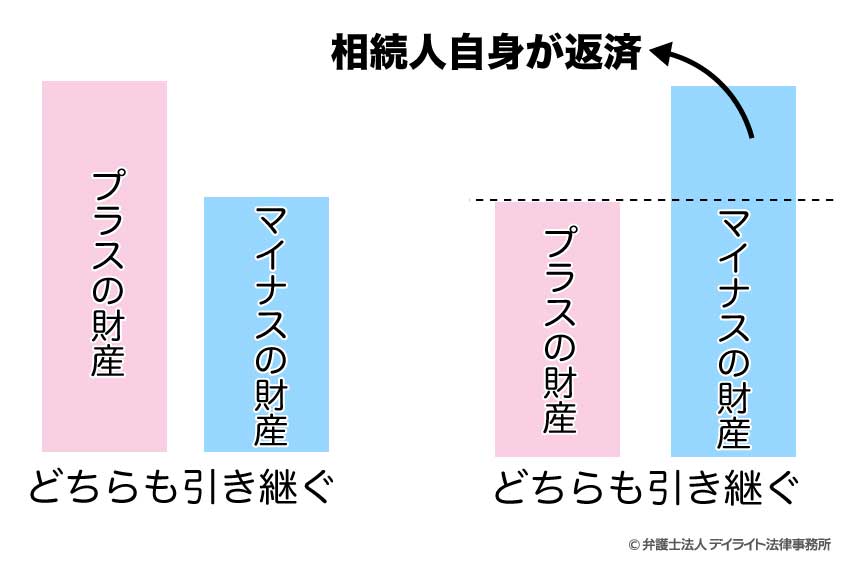

相続人は被相続人の遺産を相続するかどうかについて、①単純承認・②相続放棄・③限定承認のいずれかを選ぶことができます。

すべてを相続する単純承認

単純承認とは、被相続人のプラスの財産・マイナスの財産を含むすべての権利義務を引き継ぐことをいいます。

プラスの財産の方がマイナスの財産(借金など)よりも多い場合や、マイナスの財産の方が多いものの、どうしても引き継ぎたい財産(例えば先祖代々の土地など)がある場合などには、単純承認を検討します。

積極的に単純承認するという意志を示した場合だけでなく、何もせずに3ヶ月の熟慮期間(後で説明します。)を過ぎた場合にも、単純承認を選択したことになります。

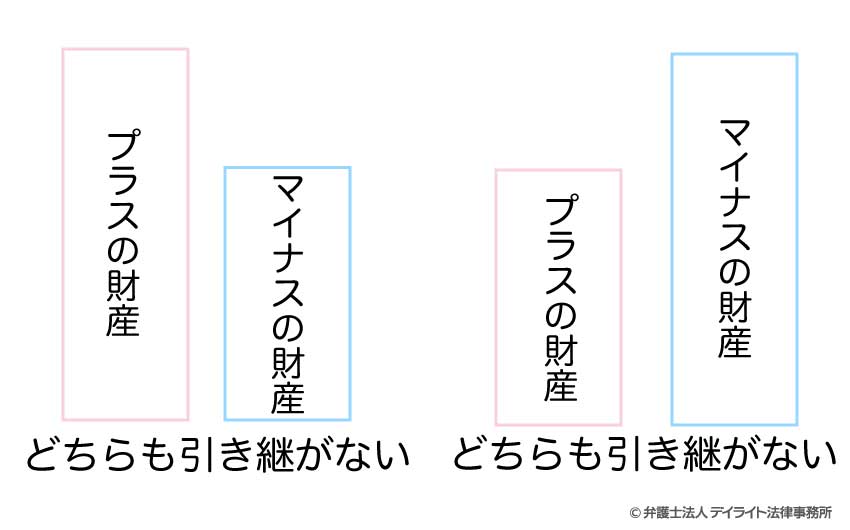

すべてを一切相続しない相続放棄

相続放棄とは、被相続人のプラスの財産・マイナスの財産を含むすべての権利義務を一切引き継がない(相続を辞退する)ことをいいます。

被相続人に多額の借金がある場合や、遺産をめぐる相続人同士のトラブルに巻き込まれたくない場合などには、相続放棄を検討します。

相続放棄をするとはじめから相続人でなかったことになり、遺産分割協議に参加する必要もなくなります。

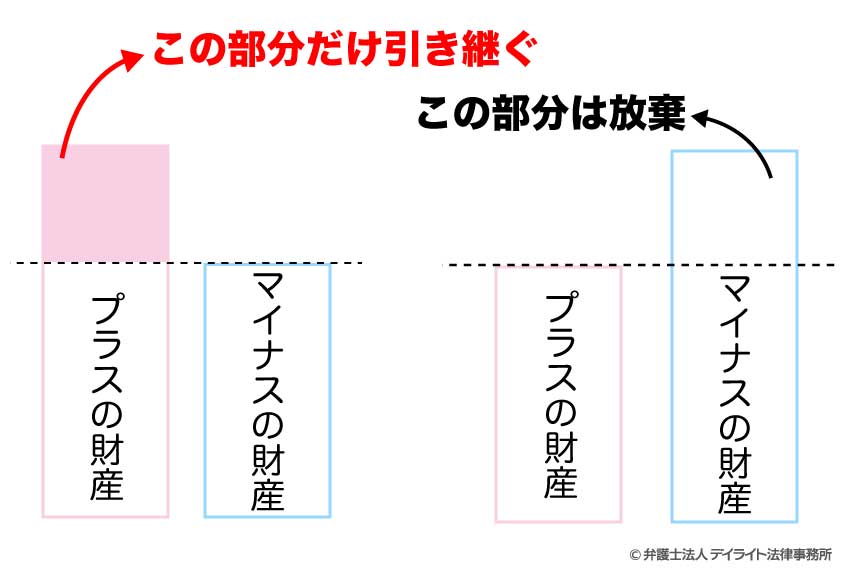

プラスが残る場合に限って相続する限定承認

限定承認とは、被相続人のプラスの財産からマイナスの財産(借金など)を差し引いた結果プラスが残る場合に限って遺産を相続することをいいます。

相続人の調査と確定 ※3か月以内を目安

相続人とは?

相続人(法定相続人)とは、遺産を相続することができる者として民法が定めている一定範囲の親族のことです。

相続人以外の者は遺産を相続することができません。

民法が定めている相続人(法定相続人)は以下のとおりです。

- ア 被相続人の配偶者(民法890条)

- イ 被相続人の子ども(・孫※)(民法887条)

- ウ 被相続人の父母や祖父母などの直系尊属(民法889条1項1号)

直系尊属とは、縦のラインでつながる被相続人より上の世代の親族のことです。 - エ 被相続人の兄弟姉妹(・甥姪※)(民法889条1項2号)

※ 被相続人の孫・甥姪は代襲相続の場合に限り相続人となります。

遺産相続の順位とは?

法定相続人にあたれば必ず遺産を相続するわけではなく、法定相続人は民法で定められた次のような優先順位があります。

| 優先順位 | 法定相続人 |

|---|---|

| 常に相続人 | 被相続人の配偶者(妻、夫) |

| 第1順位 | 被相続人の子ども |

| 第2順位 | 被相続人の父母・祖父母等(直系尊属) |

| 第3順位 | 被相続人の兄弟姉妹 |

被相続人の配偶者(妻や夫)がいる場合は、常に相続人となります。

それ以外の法定相続人については、他により優先順位の高い法定相続人がいる場合、遺産を相続することができません。

遺産相続の順位について詳しくはこちらをご覧ください。

相続人の範囲を確定

相続人の範囲を確定するために、まずは被相続人に近い親族を洗い出し、誰が法定相続人にあたるのかを調査することから始めます(相続人の調査)。

相続人の調査は、戸籍謄本などの書類を取得して行います(必要な書類については、下に別途まとめます)。

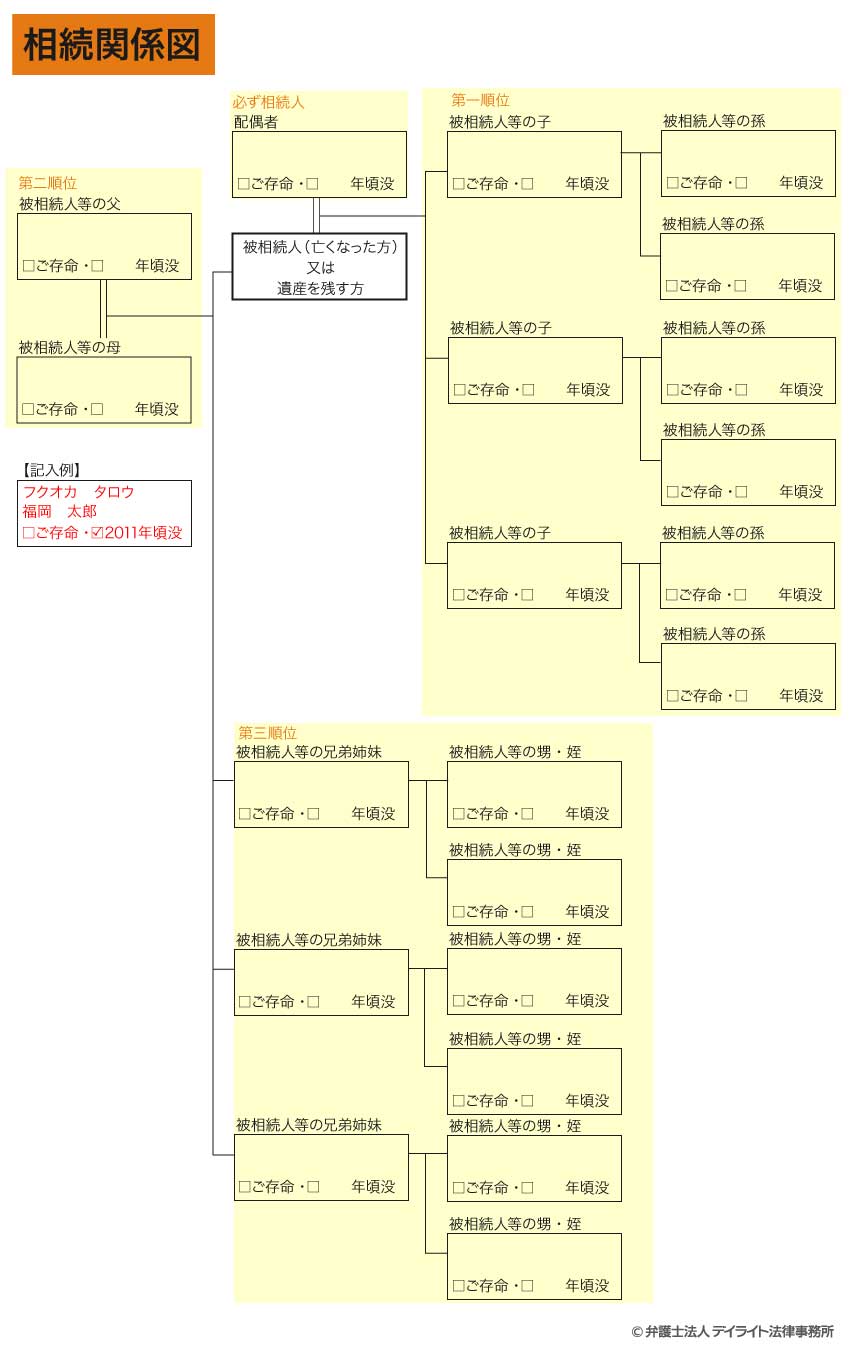

書類を元に被相続人の親族を洗い出したら、親族の関係図(相続関係図)を作ることをおすすめします。

親族の関係図は、被相続人を起点にして被相続人から近い間柄の親族から書き込んでいくとよいです。

相続関係図は次のような形で作成します。

親族の関係図ができあがったら、上で説明した遺産相続の順位にしたがって、実際に遺産を相続することができる相続人を確定します。

当事務所では、相続人となる人を判定するためのシート(相続関係図)を提供していますので、ぜひダウンロードしてご活用ください。

遺産の調査と確定 ※3か月以内を目安

遺産の調査は、遺産を相続するかどうかを決めるためにも、また、複数の相続人の間で公平に遺産を分け合うためにも、非常に重要な手続きです。

相続財産の調査は、(1)相続財産の存在の確認と(2)相続財産の評価という2段階のプロセスに分けられます。

相続財産の存在の確認

相続の対象となる財産には、プラスの財産だけでなくマイナスの財産も含まれます。

プラスの財産の例としては、次のようなものがあります。

- 不動産(土地や建物、マンション、借地権など)

- 現金・預貯金

- 株式・投資信託

- 売掛金、貸金、損害賠償債権など

- 自動車、船、美術品、宝石、時計などの動産

- 知的財産権(著作権・特許権・商標権など)

マイナスの財産の例としては、次のようなものがあります。

- 住宅ローン、カードローン等の借入金

- 買掛金

- 未払いの税金

- 未払いの家賃・光熱費

相続対象となる財産の中には、相続人に存在が知られていない財産や被相続人が存在を隠してきた財産などが含まれることが少なくありません。

そこで、相続財産の調査は、手がかりとなる書類などを探し出して内容を確認することから始めます。

例えば、被相続人の預金通帳、金庫に保管されている重要書類、被相続人が確定申告を行っていた場合には申告書の控えなどが遺産を把握するための手がかりとなります。

相続財産を洗い出したら、財産目録(遺産目録)の形で一覧にまとめます。

相続財産の評価

被相続人の相続財産を洗い出したら、それぞれの財産を金銭的に評価します。

不動産や株式・投資信託などの評価は専門家でも難しいとされていることから、一般の方が自力で評価を行うのはあまり現実的ではないといえます。

特に、相続財産の中に不動産や株式・投資信託などが含まれる場合には、相続問題に注力している弁護士や税理士等の専門家に評価を依頼することを強くおすすめします。

相続発生から4か月以内に行うこと

所得税の準確定申告 ※4ヶ月以内

所得税の準確定申告とは、被相続人が死亡した年に、被相続人が得た所得を申告する手続きです。

相続人等は相続の発生を知った日の翌日から4か月以内に、準確定申告を行う必要があります(所得税法125条)。

準確定申告を行う際には、被相続人の所得に関する様々な資料を取得し、申告書を作成しなければなりません。

素人の方にとっては面倒な作業となるため、専門家に相談しながら準備を進めていきましょう。

遺産分割協議の開始 ※4ヶ月以内を目安

遺産分割協議を行う

被相続人が遺言書を残していない場合や遺言書が無効の場合、相続人全員が遺言書に従わないことに合意した場合には、遺産分割を行います。

遺産分割は、相続人全員の話し合い(遺産分割協議)によって行うのが原則です。

遺産分割協議が成立しない場合、遺産分割調停の申立てを検討します。

遺産分割調停とは、相続人(当事者)だけでは遺産分割協議がまとまらない場合や、そもそも当事者での話し合いができない場合などに、家庭裁判所の調停委員に間に入ってもらい、当事者間で合意するための手続きです。

遺産分割の調停もまとまらないときには、さらに家庭裁判所による遺産分割審判へと進みます。

調停の手続きを行う場合、裁判所と当事者の日程を合わせる必要があることや、書面や資料を提出して慎重に手続きを進めることなどから、平均的なケースでも解決までに1年〜2年の時間がかかるといわれています。

そのため、当事務所では、調停や審判に進行する前の段階で、弁護士を介した当事者同士の交渉を行い、できるだけ早期に解決することをおすすめしています。

遺産分割協議書を作成する

遺産分割協議が成立した場合には、合意した内容を「遺産分割協議書」という書面の形でまとめ、最後に相続人全員が署名して実印を押します。

遺産分割協議書は相続人の人数分を作成し、それぞれの相続人が1部ずつ持ち合います。

なお、遺産分割調停が成立した場合には調停調書、遺産分割審判が行われた場合には審判書が、それぞれ家庭裁判所によって作成されます。

相続発生から10ヶ月以内にやること

相続税の申告 ※10ヶ月以内

相続税の申告義務を確認した結果、相続税の申告をする必要がある場合には、相続税の計算をして申告を行います。

相続税の申告は、被相続人の住所地の税務署に申告書を提出して行います。

申告書のほか、各種の書類を添付して提出する必要があります

相続税を自動計算!

相続税の計算はとても複雑で、一般の方が自分で計算するのは大変です。

当事務所は、相続税の概算を無料でシミュレーションできる計算機をウェブサイトに掲載しています。

相続発生から1〜3年以内に行うこと

遺留分侵害額請求 ※1年以内

遺留分侵害額請求権は、遺留分の侵害を請求できる人(「遺留分権利者」といいます。)が、①相続が開始した事実(被相続人が亡くなった事実)と、②遺留分を侵害する贈与や遺贈があった事実を知った時から1年間行使しないときは、時効によって消滅します。

相続登記 ※3年以内

法改正により、2024年(令和6年)4月1日以降に不動産を相続した人は、相続によって不動産を取得したことを知った日から3年以内に相続登記をする必要があります。

例えば、遺産分割協議によって不動産を取得した場合には、遺産分割協議がまとまった日から3年以内に相続登記をしなければなりせん。

この3年の期間内に相続登記をしなかった場合には、10万円以下の過料を課されることがあります。

相続手続きに必要な書類

検認手続の必要書類

家庭裁判所に遺言書の検認を申し立てる際の必要書類は、次のとおりです。

| 必要書類 | 遺言書の検認 | |||||

|---|---|---|---|---|---|---|

| 配偶者 | 子ども | 孫 ※代襲相続 |

親・祖父母 | 兄弟姉妹 | 甥姪 ※代襲相続 |

|

| ①自筆証書遺言または秘密証書遺言 | ○ | ○ | ○ | ○ | ○ | ○ |

| ②検認の申立書 | ○ | ○ | ○ | ○ | ○ | ○ |

| ③相続人全員の戸籍謄本 | ○ | ○ | ○ | ○ | ○ | ○ |

| ④遺言者(被相続人)の生まれてから亡くなるまでの連続したすべての戸籍謄本類(戸籍謄本、除籍謄本、改製原戸籍謄本) | ○ | ○ | ○ | ○ | ○ | ○ |

| ⑤被相続人の子どもや代襲者が亡くなっている場合、子どもや代襲者の生まれてから亡くなるまでの連続したすべての戸籍謄本類 | ○ | ○ | ○ | ○ | ○ | ○ |

| ⑥亡くなった直系尊属の死亡が記載された戸籍謄本類 | ○ | ○ ※下の代が亡くなった場合に限る |

○ | ○ | ||

| ⑦被相続人(遺言者)の父母の生まれてから亡くなるまでの連続したすべての戸籍謄本類 | ○ | ○ | ○ | |||

| ⑧亡くなった兄弟姉妹がいる場合、その兄弟姉妹の生まれてから亡くなるまでの連続したすべての戸籍謄本類 | ○ | ○ | ○ | |||

| ⑨亡くなった甥姪(代襲者)がいる場合、その甥姪の死亡の記載のある戸籍謄本類 | ○ | ○ | ||||

上記の書類に加えて、次の費用がかかります。

- 収入印紙800円分(1通あたりの手数料)

- 連絡用の郵便切手(金額は家庭裁判所に確認してください。)

参考:裁判所HP

相続人の調査の必要書類

相続人の調査は、相続人を正確に把握するために、戸籍謄本等を取得して行います。

後から知られていない相続人が出てきた場合、相続に関する手続き(遺産分割協議など)が無効となる可能性があることから、相続人の調査は慎重に行う必要があります。

被相続人に隠し子がいるケースや、身内には知られていない兄弟姉妹などがいるケースもありますので、必ず戸籍謄本等を取得して確認しましょう。

具体的には、次のような書類を取得します。

| 必要書類 | 備考 |

|---|---|

| 被相続人の生まれてから亡くなるまでの連続したすべての戸籍謄本類(戸籍謄本、除籍謄本、改製原戸籍謄本) | すべてのケースで必要 |

| 被相続人の父母の生まれてから亡くなるまでの生まれてから亡くなるまでの連続したすべての戸籍謄本類 | 兄弟姉妹が相続人となる場合 |

| 本来の相続人(被相続人の子どもまたは兄弟姉妹)の生まれてから亡くなるまでの連続したすべての戸籍謄本類 | 被相続人の孫または甥姪が代襲相続する場合 |

遺産の調査の必要書類

財産の存在を確認したり、財産の価値を評価したりするために、相続財産の種類に応じて次のような書類を収集することが考えられます。

なお、以下は収集する書類の一例で、必ずこれらの書類を収集しなければならないというものではありません。

| 相続財産の種類 | 必要書類 |

|---|---|

| 預貯金 |

|

| 不動産 |

|

| 生命保険 |

|

| 自動車 |

|

| その他の財産 | ゴルフクラブの会員証、その他財産の関係書類(購入時の売買契約書や鑑定書) |

| 借入金 |

|

| 住宅ローン | 借入金返済表 など |

相続放棄・限定承認の必要書類

相続放棄・限定承認の申述を行うために必要な書類は、次のとおりです。

| 必要書類 | 相続放棄等の申述人 | |||||

|---|---|---|---|---|---|---|

| 配偶者 | 子ども | 孫 ※代襲相続 |

親・祖父母 | 兄弟姉妹 | 甥姪 ※代襲相続 |

|

| ①相続放棄の申述書 | ○ | ○ | ○ | ○ | ○ | ○ |

| ②被相続人の住民票除票または戸籍附票 | ○ | ○ | ○ | ○ | ○ | ○ |

| ③申述人(放棄する人)の戸籍謄本 | ○ | ○ | ○ | ○ | ○ | ○ |

| ④被相続人の死亡が記載された戸籍謄本類 | ○ | ○ | ○ | |||

| ⑤被相続人の生まれてから亡くなるまでの連続したすべての戸籍謄本類(戸籍謄本、除籍謄本、改製原戸籍謄本) | ○ | ○ | ○ | |||

| ⑥被代襲者(被相続人の子どもまたは兄弟姉妹)の死亡が記載された戸籍謄本類 | ○ | ○ | ||||

| ⑦被相続人の子どもや代襲者が亡くなっている場合、子どもや代襲者の生まれてから亡くなるまでの連続したすべての戸籍謄本類 | ○ | ○ | ○ | |||

| ⑧亡くなった直系尊属の死亡が記載された戸籍謄本類 | ○ ※下の代が亡くなった場合に限る |

○ | ○ | |||

遺産分割の必要書類

遺産分割・遺産分割協議書の必要書類

遺産分割協議の前の段階で行われる①相続人の調査、②遺産の調査、③相続の放棄等の選択に必要な書類については、それぞれの手続きのところで説明したとおりです。

遺産分割または遺産分割協議書の作成をする際に追加で必要となる書類は、次のとおりです。

| 必要書類 | 備考 |

|---|---|

| 相続放棄受理証明書 | 相続放棄した相続人がいる場合 |

| 特別代理人選任の審判証明書 | 未成年の相続人がいる場合 |

| 特別受益や寄与分の証拠となる書類 | 遺産分割協議の中で特別受益や寄与分の主張がされた場合 |

| 相続人全員の印鑑登録証明書 | 遺産分割協議書を作成した時点のものを取得し、遺産分割協議書に添付する |

遺産分割調停・遺産分割審判の必要書類

家庭裁判所に遺産分割調停や遺産分割審判の申立てを行う際に必要となる書類は、次のとおりです。

| 必要書類 | 相続放棄の申述人 | |||||

|---|---|---|---|---|---|---|

| 配偶者 | 子ども | 孫 ※代襲相続 |

親・祖父母 | 兄弟姉妹 | 甥姪 ※代襲相続 |

|

| ①申立書1通とその写し | ○ | ○ | ○ | ○ | ○ | ○ |

| ②当事者等目録 | ○ | ○ | ○ | ○ | ○ | ○ |

| ③遺産目録 | ○ | ○ | ○ | ○ | ○ | ○ |

| ④相続関係図 | ○ | ○ | ○ | ○ | ○ | ○ |

| ⑤特別受益目録(特別受益の主張がある場合) | ○ | ○ | ○ | ○ | ○ | ○ |

| ⑥遺産に関する証明書※ | ○ | ○ | ○ | ○ | ○ | ○ |

| ⑦相続人全員の住民票または戸籍附票 | ○ | ○ | ○ | ○ | ○ | ○ |

| ⑧被相続人の生まれてから亡くなるまでの連続したすべての戸籍謄本類(戸籍謄本、除籍謄本、改製原戸籍謄本) | ○ | ○ | ○ | ○ | ○ | ○ |

| ⑨相続人全員の戸籍謄本 | ○ | ○ | ○ | ○ | ○ | ○ |

| ⑩被相続人の子どもや代襲者が亡くなっている場合、子どもや代襲者の生まれてから亡くなるまでの連続したすべての戸籍謄本類 | ○ | ○ | ○ | ○ | ○ | ○ |

| ⑪亡くなった直系尊属の死亡が記載された戸籍謄本類 | ○ | ○ ※下の代が亡くなった場合に限る |

○ | ○ | ||

| ⑫被相続人(遺言者)の父母の生まれてから亡くなるまでの連続したすべての戸籍謄本類 | ○ | ○ | ○ | |||

| ⑬亡くなった兄弟姉妹がいる場合、その兄弟姉妹の生まれてから亡くなるまでの連続したすべての戸籍謄本類 | ○ | ○ | ○ | |||

| ⑭亡くなった甥姪(代襲者)がいる場合、その甥姪の死亡の記載のある戸籍謄本類 | ○ | ○ | ||||

8〜11の書類は遺言書の検認を申し立てる場合に提出する書類と同じです。

上記の書類に加えて、次の費用がかかります。

- 収入印紙1200円分(被相続人1人あたり)

- 連絡用の郵便切手(金額は家庭裁判所に確認してください。)

※遺産に関する証明書とは、以下のような資料をいいます。

【 遺産目録記載の不動産についての資料 】

| 必要書類 | 備考 |

|---|---|

|

3か月以内の原本 |

【 遺産目録記載の不動産以外のその他の遺産についての証拠資料 】

| 必要書類 | 備考 |

|---|---|

| 預貯金の残高証明書の写しまたは通帳・証書の写し |

|

| 株式の残高証明書の写し | |

| 公図の写しに建物配置を書き込んだもの、または住宅地図 | 住居表示がされているもの |

| 自動車の登録事項証明書の写しまたは車検証の写し | |

| 相続税申告書の写し | 相続税の申告をしている場合 |

| 遺言書の写し | 遺言書がある場合 |

参考:裁判所HP

相続税申告の必要書類

相続した財産や特例の利用にかかわらず必要となる書類は次のとおりです。

| 必要書類 | 備考 | |

|---|---|---|

| 1 | 相続税の申告書 | |

| 2 | 個人番号確認書類(次のいずれか1つ)

|

マイナンバーの確認に必要な書類 |

| 3 | 身元確認書類(次のいずれか1つ)

|

申告書に記載されたマイナンバーの持ち主であることを確認するのに必要な書類 |

| 4 | 遺言書の写しまたは遺産分割協議書の写し | |

| 5 | 相続人全員の印鑑証明書(遺産分割協議書に押印したもの) | |

| 6 | 相続関係を示す書類(次のいずれか)

|

上記に加えて、相続した遺産の価格等に応じて税金を算定するために必要な書類の提出が必要となります。

また、特例を利用する場合には、利用する特例に応じた書類の提出が必要となります。

相続税の申告の手続きでは、戸籍謄本等の「書類の束」の代わりに法定定相続情報一覧図の写しを利用することができます。

参考:国税庁「相続税の申告の際に提出していただく主な書類 」

相続登記の必要書類

相続登記の申請に必要となる書類は次のとおりです。

遺言書がある場合とない場合とで必要書類が異なります。

| 必要書類 | 備考 |

|---|---|

| 共通 | |

| 登記申請書 | |

| 固定資産評価証明書または課税証明書 | |

| 相続関係説明図 | |

| 遺言書がない場合 | |

|

左記のいずれか |

| 被相続人の父母の生まれてから亡くなるまでの連続したすべての戸籍謄本類 | 被相続人の兄弟姉妹が相続人になる場合に必要 |

以下のいずれか

|

戸籍謄本は被相続人が死亡した日以後の証明日のもの |

| 相続人の住民票の除票又は戸籍の附票の写し(本籍の記載があるもの) | |

|

相続人の中に亡くなった方がいる場合 |

| 遺産分割協議書(相続人全員が実印を押印して作成したもの) | 遺産分割協議を行った場合 |

| 相続人全員の印鑑証明書(遺産分割協議書に押印したもの) | 遺産分割協議を行った場合 |

| 遺言書がある場合 | |

| 被相続人が亡くなった旨の記載がある戸籍謄本または除籍謄本 | |

| 被相続人が亡くなった旨の記載がある住民票の除票 | |

| 不動産の相続人の戸籍抄本 | |

| 不動産の相続人の住民票 | |

※上記の書類のほかに登録免許税を収入印紙で納める必要があります。

登録免許税の金額は相続したそれぞれの不動産によって異なります。

※相続税の申告の手続きと同様、相続登記の手続きにおいても法定定相続情報一覧図の写しを利用することができます。

相続の手続きはどこに相談したらいい?

迷ったら弁護士に相談すべき

遺産相続について相談したいときには、基本的に弁護士に相談するのがよいといえます。

その理由は大きく2つあります。

相続法は専門性が高く複雑

遺産相続の手続きは、民法をはじめとする相続法に従って行われます。

相続法は専門性が高く複雑ですが、法律の専門家である弁護士であれば相続法を正確に理解することができると考えられます。

ただし、弁護士にもそれぞれの専門分野があることから、相続問題に注力しており、相続の案件を数多く扱っている弁護士に依頼することがポイントです。

様々な案件を経験している弁護士であれば、過去の同様のケースに照らして手続きをスムーズに進めることが期待できますし、またイレギュラーな案件にも対応してもらえる可能性が高いといえます。

基本的に弁護士のみが相続に関する法律事務(法律手続き)を行うことができる

法律(弁護士法)は、原則として弁護士のみが相続に関する法律手続き(法律事務)を行うことができるとしています。

これは、弁護士以外の者が法律手続きを代理することによって手続きに混乱が生じるなど、依頼した人が不利益を受けることを防止するためです。

以下は、各専門家(士業)が行える法律事務の範囲についてまとめた表です。

| 弁護士 | 司法書士 | 行政書士 | 税理士 | 各種団体 | |

|---|---|---|---|---|---|

| 法律相談 | ◯ | △注1 | △注1 | △注1 | × |

| 遺産分割協議書 | ◯ | △注2 | △注2 | × | × |

| 遺言書 | ◯ | △注2 | △注2 | × | × |

| 相続放棄 | ◯ | △注3 | × | × | × |

| 相手との交渉 | ◯ | × | × | × | × |

| 調停手続 | ◯ | × | × | × | × |

| 裁判手続 | ◯ | △注4 | × | × | × |

| 登記 | ◯ | ◯ | × | × | × |

| 相続税申告 | △注5 | × | × | ◯ | × |

| 注1:法律相談について 司法書士は登記、行政書士は権利義務に関する書類、税理士は税務等、法律で認められた限定的な範囲についてのみ相談に応じることが可能です。 しかし、相続においては、広い範囲での法令の知識が必要となり、限定的な範囲では十分に対応できないと考えられます。また、争点について「裁判所がどのような判断をするか」を見据えて、助言することがとても重要です。これらについて、裁判手続を経験していない者には適切な助言は難しいと考えられます。注2:遺産分割協議書・遺言書について 弁護士以外の他士業等が遺産分割協議書や遺言書の作成を行うのは非弁行為の可能性があります。仮にこの点を度外視するとしても、遺産分割や遺言書は、その法的な争点について、「裁判所がどのような判断をするか」を見据えて、助言することがとても重要です。これらについて、裁判手続を経験していない者には適切な助言は難しいと考えられます。注3:相続放棄の手続について、司法書士には書類作成の代理権しかないため、家裁から相続放棄照会書・回答書などが送られてきた場合、本人が対応しなければなりません。注4:司法書士は140万円以下の請求の民事事件の代理人にはなれますが、遺産分割協議など家事事件の代理人にはなれません。注5:弁護士は税理士登録をすれば、税務申告も可能です。 |

|||||

司法書士に相談すべきケース

司法書士には、遺産に不動産登記がある場合で、登記を変更する段階で相談を検討します。

登記の変更の前提となる遺産分割などは弁護士に相談したほうが良いでしょう。

税理士に相談すべきケース

税理士には、相続税を申告する必要がある場合に相談を検討します。

その他については弁護士に相談したほうが良いでしょう。

相続手続きについてよくある質問

![]()

![]()

相続の手続きは自分でできますか?

![]()

![]()

しかし、遺産分割や相続放棄などは専門家でなければ難しいと思われます。

役所での手続きなど簡単なものは自分で行い、遺産分割などの難しいものを専門家に相談しながら進めていかれることをおすすめいたします。

![]()

![]()

相続の手続きにかかる費用はいくらですか?

![]()

![]()

この場合にかかる費用は、相続手続きの種類や相続人の人数によって異なりますが、一般的なケースでは5千円〜1万円前後です。

相続手続きを弁護士や税理士等の専門家に依頼する場合には、相続手続きをすべて自分で行う場合の費用に加えて、専門家に手続きを依頼するための費用(報酬)がかかります。

手続きの報酬はそれぞれの事務所が自由に決めることができるため、事務所によって金額設定が異なります。

また、どのような手続きをどの範囲で依頼するかによっても設定が異なります。

遺産相続については初回の相談を無料としている事務所が多いことから、こうした無料の相談を活用して費用の見積もりをもらうとよいでしょう。

![]()

![]()

相続の手続きをしないとどうなりますか?

![]()

![]()

また、期限がないものであっても、放置することによりより複雑化していくことが懸念されます。

内容にもよりますが、基本的には早め早めに行動することをおすすめいたします。

まとめ

遺産相続の手続きには、相続人の調査や遺産の調査からはじまり、各相続人が引き継いだ遺産に関する名義変更や相続税の申告まで、さまざまな手続きが含まれます。

それぞれの相続手続きを行うために必要な書類を合わせると膨大な数となり、書類を抜け漏れなく集めるだけでも相当な手間と労力がかかります。

遺産相続の手続きには相続法に関する専門知識が必要となることから、相続手続きに不安がある場合には弁護士等の専門家に相談することをおすすめします。

弁護士法人デイライト法律事務所では、相続問題に注力している弁護士からなる相続対策専門チームを設置しています。

税理士資格をもった弁護士も在籍しておりますので、遺産相続の手続きに必要な書類の取得や遺産分割協議書の作成、相続人同士トラブル、相続税の申告・節税対策など、幅広いご相談に対応することが可能です。

初回の相談は無料ですので、ぜひお気軽にご相談ください。