寄与分が認められるのは相続人に限られており、相続人以外の方が亡くなった方のために貢献していた場合でも「寄与分」が認められることはありません。

ただし、「特別寄与料」を請求できる可能性があります。

この記事では、相続人以外に特別寄与料が認められるための条件、特別寄与料の計算方法や請求方法などについて、相続問題にくわしい弁護士がわかりやすく解説します。

目次

相続人以外に寄与分は認められない

相続人以外に寄与分(きよぶん)は認められません。

この項目では、そもそも寄与分とは何か、寄与分が認められるための条件とは何か、について解説します。

寄与分とは?

寄与分とは、相続人の中に、亡くなった方(「被相続人」といいます。)の財産の維持や増加について特別の貢献をした人がいる場合に、その貢献の程度に応じて遺産の相続分(取り分のことです。)を多くする制度のことです。

被相続人に対して特別の貢献をした相続人は、遺産分割協議や、家庭裁判所での遺産分割調停・審判の際に、「自分には寄与分があるので、遺産の取り分が多くなるはずだ」といった形で寄与分の主張をすることになります。

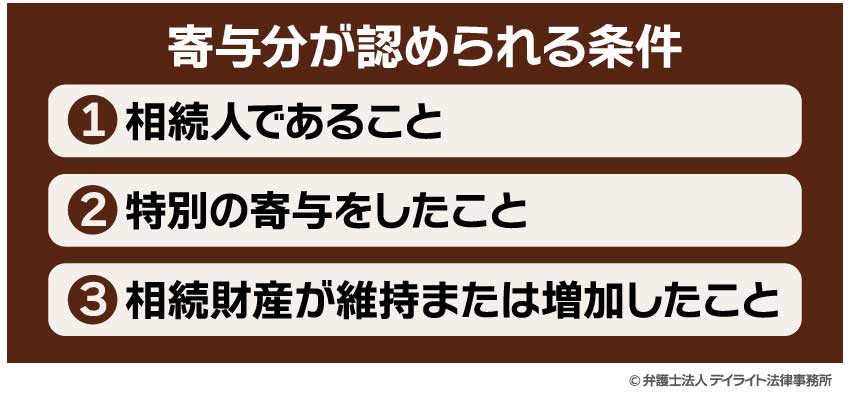

寄与分が認められる条件

寄与分が認められるためには、民法の定める次の3つの条件をすべて満たす必要があります。

民法第904条の2第1項

共同相続人中に、被相続人の事業に関する労務の提供又は財産上の給付、被相続人の療養看護その他の方法により被相続人の財産の維持又は増加について特別の寄与をした者があるときは、被相続人が相続開始の時において有した財産の価額から共同相続人の協議で定めたその者の寄与分を控除したものを相続財産とみなし、第九百条から第九百二条までの規定により算定した相続分に寄与分を加えた額をもってその者の相続分とする。

引用:民法|e-Gov法令検索

①相続人であること

民法は、寄与分が認められる人の範囲を相続人に限定しています。

「相続人」とは、被相続人の権利や義務を引き継ぐことができる人のことをいいます。

すべての親族が相続人にあたるわけではなく、相続人の範囲や順位は民法によって決められています。

具体的には、被相続人の(ア)配偶者(妻・夫)、(イ)子ども、(ウ)親や祖父母などの直系尊属、(エ)兄弟姉妹、のみが相続人になることができます。

他方で、内縁の妻や夫、再婚した配偶者の子ども、子どもの配偶者、兄弟姉妹の配偶者などは相続人にあたらない(養子縁組等をした場合を除きます。)ため、これらの人について寄与分が認められることはありません。

②特別の寄与をしたこと

寄与分が認められるためには、被相続人に対する貢献が「特別の寄与」にあたることが必要です。

被相続人との関係性から考えて通常期待される程度を超えるような特別な貢献をしたことが求められます。

民法は、それぞれ、相続人である配偶者には夫婦としての同居・協力・扶助義務が、直系親族(親、祖父母、子ども、孫など)や兄弟姉妹には扶養義務があるとしています。

そのため、相続人がこれらの民法上の義務の範囲内と考えられるような貢献をしただけでは「特別の寄与」として評価されません。

例えば、被相続人(夫)の妻が夫と同居して家事を行っていたとしても、通常は夫婦としての義務の範囲内と評価され、特別の寄与にあたるとは評価されません。

また、特別の寄与は無償(または無償に近い状態)で行うことが必要であり、報酬をもらっている場合には基本的に寄与分が認められません。

「特別の寄与」として認められる可能性がある行為は大きく、次の5つに分けられます。

- (a)被相続人が営んでいる家業を手伝うパターン(家業従事型)

- (b)被相続人の介護や看護をするパターン(療養看護型)

- (c)被相続人のために金銭等を支出するパターン(金銭等出資型)

- (d)生活費を負担するなどして被相続人を養うパターン(扶養型)

- (e)被相続人の財産の管理(維持・管理や売却時の交渉など)をするパターン(財産管理型)

③相続財産が維持または増加したこと

特別の寄与があったことによって、被相続人の財産が維持された(財産の減少が防がれた、借金等の増加が防がれた)、あるいは、財産が増加した、といえることが必要です。

単に、被相続人が感謝の気持ちを抱いた、被相続人が勇気づけられた、といった精神的な支援にすぎない場合には条件を満たさず、寄与分は認められません。

相続人以外への寄与分を否定した判例

相続人以外の特別の寄与によって相続財産が維持され、あるいは増加した場合であっても、判例は相続人以外について寄与分を認めていません。

例えば、被相続人Aさんの子どもであるBさんの妻Cさんが、脳梗塞で倒れた被相続人Aさんのために、入浴やトイレの介助、通院の付き添いなどを行っていたという事案においても、判例は妻Cさんについて寄与分を認めていません。

ただし、この判例は、妻CさんはBさんの「履行補助者(りこうほじょしゃ)として相続財産の維持に貢献」したとしています(東京高裁平成22年9月13日決定)。

「履行補助者」とは、簡単にいうと本来的な義務を負う人を手伝う人のことです。

つまり、判例は、相続人にあたらない妻Cさん自身の寄与分は認めずに、相続人であるBさんの寄与分として評価しているのです。

判例の課題

上の事例のように、相続人と関係の近い人(配偶者など)が被相続人に貢献していた場合であれば、相続人の「履行補助者」として、相続人の寄与分を増やすという形でその貢献を評価することができます。

しかし、相続人と関係の薄い人が貢献をしていた場合(例えば、妻と子どもが相続人となるケースで、兄弟姉妹が被相続人の介護をしていた場合など)には、その貢献を相続人の寄与分に反映させることはできません。

相続人が先に亡くなってしまった場合も同様に、相続人の寄与分として評価することはできません。

次の項目で解説する「特別寄与料」の制度は、このような課題に対処するために創設されたものです(2019年7月1日施行)。

特別寄与料であれば相続人以外にも認められる

ここまで説明してきたように「寄与分」は相続人以外には認められませんが、「特別寄与料」であれば相続人以外にも認められる場合があります。

特別寄与料とは?

「特別寄与料」とは、相続人以外の被相続人の親族が、被相続人の財産の維持や増加に特別の貢献をしていた場合に、貢献の程度に応じて請求できる金銭のことをいいます。

相続人にあたらない親族が被相続人の家業を手伝ったり介護をしたりするケースは少なくありません。

特別寄与料は、このような親族の貢献に報いるために創設された制度です。

具体例

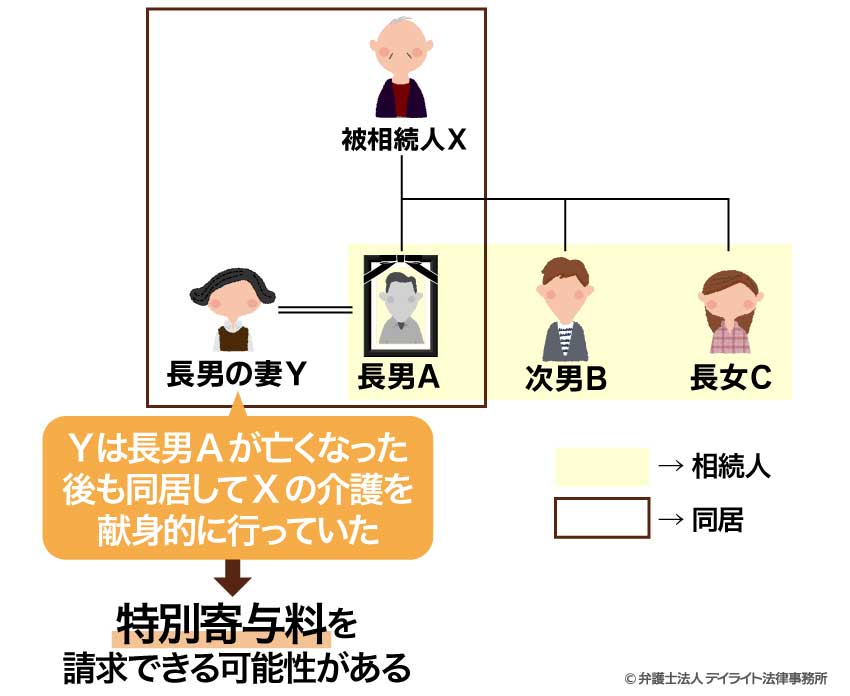

例えば、被相続人Xさんの長男であるAさんはすでに亡くなっているものの、Aさんの妻であるYさんがそのまま被相続人Xさんと同居して、Xさんの介護を献身的に行っていたというようなケースが考えられます。

このケースで、Xさんにはすでに亡くなった長男Aさんのほかに、次男のBさん、長女のCさんがいる場合、相続人となるのは次男のBさんと長女のCさんだけです。

Yさんは相続人にあたらないため、寄与分が認められません。

しかし、長男の妻であるYさんは被相続人Xさんの親族にあたるため、特別寄与料を請求できる可能性があります。

特別寄与料は誰に請求する?

特別寄与料の請求は、相続人に対して行います。

相続人が2人以上いる場合には、それぞれの相続人の遺産の取り分に応じた金額を請求することができます。

例えば、被相続人の子ども2人が相続人となる場合(それぞれの遺産の取り分は2分の1ずつ)で、200万円の特別寄与料を請求するときには、それぞれに対して100万円ずつを請求することになります。

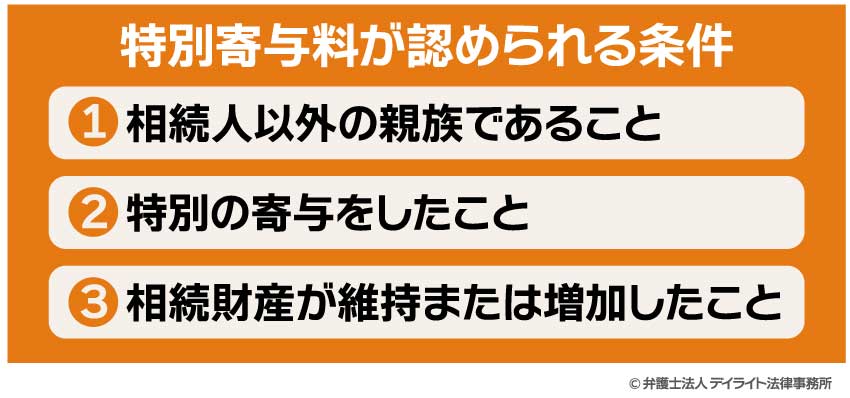

特別寄与料が認められる条件

特別寄与料が認められるためには、民法の定める次の3つの条件をすべて満たす必要があります。

民法第1050条1項

被相続人に対して無償で療養看護その他の労務の提供をしたことにより被相続人の財産の維持又は増加について特別の寄与をした被相続人の親族(略)は、相続の開始後、相続人に対し、特別寄与者の寄与に応じた額の金銭(以下この条において「特別寄与料」という。)の支払を請求することができる。

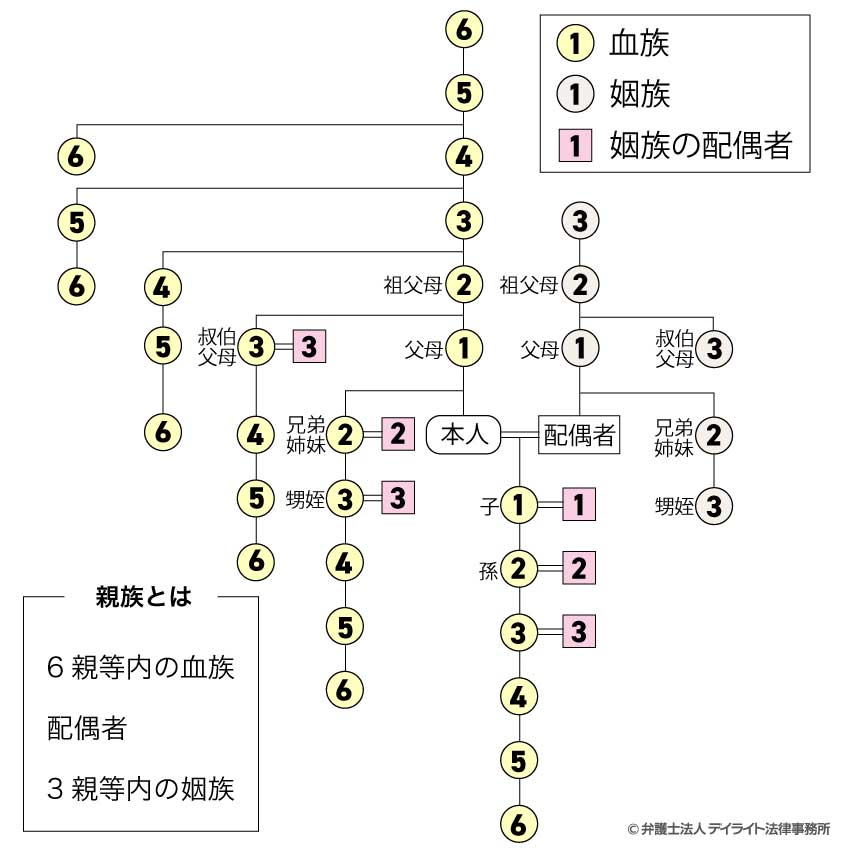

①相続人以外の親族であること

民法は、特別寄与料を請求できる人の範囲を被相続人の相続人以外の親族に限定しており、それ以外の人は特別寄与料を請求することができません。

親族とは、(ア)6親等内の血族(血のつながっている家族)、(イ)配偶者(妻・夫)、(ウ)3親等内の姻族(結婚によって発生する家族)、のことをいいます。

相続人には「寄与分」が認められているため、特別寄与料の対象者から除かれます(例えば、配偶者は常に相続人となるため、対象者から除かれます)。

また、相続放棄や相続廃除・相続欠格によって相続人ではなくなった人についても、対象者から除かれます。

例えば、被相続人の子どもの配偶者、兄弟姉妹(相続人にならない場合)、兄弟姉妹の配偶者、配偶者の連れ子(養子縁組していない場合)などは特別寄与料を請求することができます。

これに対して、内縁や事実婚のパートナー、離婚した元配偶者などは「親族」にあたらないため、特別寄与料を請求することはできません。

②特別の寄与をしたこと

特別寄与料の請求が認められるためには、被相続人に対する貢献が「特別の寄与」にあたることが必要です。

寄与分の場合と同じ「特別の寄与」という言葉が使われていますが、寄与分の場合には通常期待される程度を超えるような特別の貢献が必要とされてるのに対して、特別寄与料の場合には一定程度の貢献があれば足りると考えられています。

そもそも親族の中には、民法上の扶助義務や扶養義務を負っていない人もいるためです。

また、特別寄与料の場合、「特別の寄与」の方法は労務の提供に限定されています。

具体的には、大きく(a)被相続人が営んでいる家業を手伝うパターン(家業従事型)または(b)被相続人の介護や看護をするパターン(療養看護型)の2つのパターンです。

すでに説明したとおり、寄与分については被相続人のために金銭を支出したこと(例えば生前の介護費用の支出など)も「特別の寄与」にあたるとされています。

③相続財産が維持または増加したこと

特別の寄与によって、被相続人の財産が維持された(財産の減少が防がれた、借金等の増加が防がれた)、または、財産が増加した、といえることが必要です。

寄与分の場合と同じく、被相続人への精神的な支援にすぎない場合には、特別寄与料を請求することはできません。

相続人以外の特別寄与料の計算方法

特別寄与料の金額はどのように決められるのでしょうか。

当事者同士での話し合い

特別寄与料の金額や計算方法は、法令等のルールで一律に決められているものではありません。

民法は、まずは当事者同士での話し合い(協議)で決めることとしています。

特別寄与料の相場(金額に争いがある場合)

特別寄与料の金額に争いがあり当事者同士の話し合いがまとまらない場合には、家庭裁判所の調停や審判を通じて特別寄与料を請求することになります(請求の方法については後ほどくわしく説明します)。

実務上、特別寄与料の金額は、特別の寄与のパターン(家業従事型・療養看護型)に応じて算定されるのが一般的です。

当事者同士での話し合いをする際に、この算定方法が参考にされることも少なくありません。

以下では、それぞれの類型について特別寄与料の相場(計算方法)を解説します。

被相続人が営んでいる家業を手伝った場合(家業従事型)

特別寄与者が被相続人の営んでいる家業を無給または無給に近い形で手伝っていた場合(家業従事型)には、特別寄与者の貢献(労働)を給与に換算するといくらになるのか、といった観点から計算されるのが一般的です。

具体的には、次のような計算式にもとづいて算定されます。

厚生労働省がまとめた賃金(給与)に関する統計資料(「賃金センサス」といいます。)をもとに、特別寄与者と同じ年齢で同じ業種・同じ規模の職業についた場合にもらえるであろう給与の額(平均賃金)を算定します。

「生活費控除率」とは、特別寄与料から生活費に相当する額を差し引く割合のことです。

特別寄与者が被相続人の家業を手伝うケースでは、被相続人から食事などの提供を受けることによって、特別寄与者の生活費の負担が軽減されていることが少なくありません。

このような場合には、特別寄与者が被相続人から提供されていた食費や光熱費などの生活費に相当する金額を差し引いて特別寄与料を決めるのが公平といえます。

そのために用いられるのが「生活費控除率」です。

生活費控除率は一律に決まっているわけではなく、個々の具体的な状況に応じて判断されます。

なお、生活費控除率は、交通死亡事故における被害者の逸失利益を算定する際の数値(下表)を用いることもできるとされています(『遺産分割事件の処理をめぐる諸問題』司法研修所編 法曹会 285頁)。

特別寄与者が被相続人の家業を手伝っていた期間のことです。

被相続人Xさんの甥Aさん(相続人ではない)は、5年間無給で被相続人の家業を手伝っていた。甥Aさんが家業を手伝うことによって通常もらえたであろう給与額は、月額15万円と評価された。甥Aさんは家業を手伝うために被相続人Xさんの自宅で時間を過ごすことが多く、Xさんの家族から食事などを提供されていた(生活控除率は0.4と判断された)。甥Aは、Xさんの子どもであるYさんとZさん(相続人)に対して特別寄与料を請求した。

この事例で、甥Aさんと相続人Yさん・Zさんとの話し合いで特別寄与料の金額を決めることができなかった場合、特別寄与料の金額は次のように計算されます。

15万円 × (1 – 0.4)× 60ヶ月 = 540万円

甥Aさんは、相続人であるYさんとZさんに対して、それぞれ270万円ずつを請求できる可能性があります(YさんとZさんの取り分はそれぞれ1/2ずつ)。

被相続人の介護や看護をした場合(療養看護型)

特別寄与者が被相続人の介護や看護をしていた場合(療養看護型)の特別寄与料は、介護ヘルパーなどを雇った場合にいくらかかるのか、といった観点から計算されます。

具体的には、次のような計算式にもとづいて算定されるのが一般的です。

報酬額は、介護ヘルパーなどを雇う場合の日当(介護保険の介護報酬)を基準にすることが多く、被相続人の介護を必要とするレベル(要介護レベル)が上がれば日当額も上がります。

親族は介護の専門家ではないことや、もともと親族として助け合う義務を負っていることなどから、特別寄与料の金額は、介護ヘルパーなどの専門業者に依頼する場合よりも低く調整されます。

金額の調整は、報酬額に一定の割合(5割〜9割)をかけ合わせて行われます。

この割合のことを「裁量割合」といいます。

裁量割合は一律に決まっているわけではなく個々の状況に応じて変わりますが、実務的には5割〜7割とされることが多いようです。

被相続人Xさんの妹Aさん(相続人ではない)は、Xさんと同居して、3年間(年間250日)無給でXさんの介護をした。妹Aさんの行った介護は、Xさんの介護レベルに照らして日当6000円程度、裁量割合は7割と評価された。妹Aさんは、Xさんの妻Yさんと子どものZさん(相続人)に対して特別寄与料を請求した。

この事例で、妹Aさんと相続人Yさん・Zさんの話し合いでは特別寄与料の金額を決めることができない場合、特別寄与料の金額は次のように計算されます。

6000円 × 0.7 × (250日 × 3年) = 315万円

妹のAさんは、相続人のYさんとZさんに対して、それぞれ157万5000円ずつを請求できる可能性があります(YさんとZさんの取り分はそれぞれ1/2ずつ)。

相続人以外が特別寄与料を請求する方法

相続人以外が特別寄与料を請求する方法には、大きく次の2つがあります。

相続人に直接請求する方法

裁判所を利用せずに、相続人に対して直接、特別寄与料の支払いを求める方法です。

被相続人に対してどのような貢献をしたのかを具体的に説明した上で、特別寄与料を支払ってほしいことを伝えます。

相続人が支払いに納得してくれ、特別寄与料の金額についても合意することができた場合には、後々トラブルとなることを防ぐために、合意した内容を合意書や覚書などの書面の形にまとめておくのがおすすめです。

次の項目で説明するように、家庭裁判所に調停・審判を申し立てる方法もありますが、裁判所での手続きは解決までに多くの時間と労力がかかるのが通常です。

そのため、まずは当事者での話し合いでの解決を試みることを強くおすすめします。

もっとも、相続については、当事者の間に感情的な対立が生まれてしまい、なかなか合意できないケースが少なくありません。

相手と直接話し合いを行なうことに抵抗を感じる場合には、弁護士に交渉を依頼するのがおすすめです。

法律の専門家である弁護士が間に入ることで、民法のルールに沿った論理的な話し合いを行える可能性が高まります。

また、仮に話し合いがまとまらず調停や審判に移行する場合にも、交渉段階から弁護士に依頼しておくことで、手続きをスムーズに進めることができます。

調停・審判を利用して請求する方法

当事者での話し合いでは解決できない場合、家庭裁判所に調停(特別の寄与に関する処分調停)を申し立てることができます。

申立先の裁判所は、(ア)相手(相続人)の住所地の家庭裁判所または(イ)当事者で合意した家庭裁判所です。

調停の手続きでは、家庭裁判所の調停委員会(通常は裁判官1人と調停委員2人で構成されます。)が当事者の双方から事情を聞き取り、解決に向けた提案を行うなどして、当事者の合意による解決をめざします。

当事者が合意することができた場合には調停が成立し、家庭裁判所が合意した内容を記載した「調停調書」を作ります。

話し合いがまとまらない場合、調停は不成立に終わりますが、そのまま自動的に審判(特別の寄与に関する処分審判)の手続きが始まります。

審判では、家庭裁判所が、当事者から聴き取った事情や提出された証拠などの一切の事情を考慮して、最終的な判断(特別寄与料が認められるかどうか、認められる場合の金額はいくらか、などの判断)をします。

なお、法律上は、調停の申立てをすることなく、いきなり審判(特別の寄与に関する処分審判)の申立てをすることもできますが、家庭裁判所の判断でまずは調停を行うべきとすることができます。

そのため、実務上は、まずは調停の申立てを行うのが一般的です。

期間制限に注意

特別の寄与に関する処分調停(審判)の申立てには期間制限があるため、注意が必要です。

次のどちらかの期間を過ぎた後は、家庭裁判所を利用して特別寄与料を請求することはできなくなります。

- ① 特別寄与料の請求をする親族(特別寄与者)が、相続が開始した事実(被相続人が亡くなった事実)と誰が相続人になるのかを知ったときから6ヶ月を経過したとき

- ② 相続開始のとき(被相続人が亡くなったときから1年を経過したとき)

通常は被相続人が亡くなるとすぐにその事実や相続人が誰かを知ることになるため、6ヶ月の期間制限が問題になるケースが大半かと思います。

そのため、特別寄与料の請求を考えている場合には、被相続人が亡くなった後できるだけすみやかに相続人との話し合いをし、調停・審判をするかどうかの判断をすることが大切です。

民法1050条第2項

前項の規定による特別寄与料の支払について、当事者間に協議が調わないとき、又は協議をすることができないときは、特別寄与者は、家庭裁判所に対して協議に代わる処分を請求することができる。ただし、特別寄与者が相続の開始及び相続人を知った時から六箇月を経過したとき、又は相続開始の時から一年を経過したときは、この限りでない。

相続人以外の寄与分についてのQ&A

![]()

親族以外に相続してもらうには?

養子縁組

遺産を「相続」することができるのは、親族の中でも相続人(被相続人の配偶者・子ども・直系尊属・兄弟姉妹)に限られており、それ以外の人に遺産を「相続」してもらうことはできません。

したがって、親族以外に遺産を相続してもらうことはできません。

どうしても親族以外に遺産を相続してもらいたい場合には、普通養子縁組をすることが考えられます。

相続人である「相続人の子(ども)」には「養子」も含まれます。

そのため、親族以外を養子にすることで、遺産を相続してもらうことができます。

遺産をあげる相続以外の方法

親族以外に遺産をあげるためには、「相続」のほかに次のような方法があります。

遺贈とは、特定の人に無償で遺産をあげるという内容の遺言書を作成することをいいます。

生前贈与とは、生きている間に特定の人との間で、無償で財産をあげるという内容の契約をすることをいいます。

親族以外の人を生命保険の受取人に指定することで、一定の金銭を渡すことができます。

まとめ

- 相続人以外に「寄与分」は認められません。

- ただし、相続人以外の親族は、「特別寄与料」を請求できる場合があります。

- 特別寄与料の請求は、まずは相続人に対して直接行うことになります。

相続人が支払いに応じてくれない場合や金額に争いがある場合には、家庭裁判所に調停を申し立てることになります。

調停の申し立てには6ヶ月の期限制限があるため、できるだけすみやかに行うことが大切です。 - 特別寄与料の請求が認められるための条件をどのように考えるのか、特別寄与料をどのように計算するのか、といった点については相続法に関する専門的な知識が必要となります。

そのため、特別寄与料の請求は、相続にくわしい弁護士に相談されることを強くおすすめします。

当事務所では、相続問題にくわしい弁護士で構成する相続対策専門チームを設置しており、特別寄与料の請求をはじめ、遺産分割協議、遺言書の作成、遺産に関する調停・審判、相続登記、相続税の申告・節税対策など、相続全般に関するご相談に対応しております。

遠方の方にはオンラインでのご相談も行っておりますので、ぜひお気軽にご利用ください。