土地を持っている方の中には相続税がかかるのか不安に感じている方もいるかもしれません。

国税庁が公表している「相続税の申告状況について」によると、令和3年中に亡くなった方のうち相続税のかかる人の割合は9.3%です。

多くの方が相続税を支払わないケースに該当するかと思います。

ではどのような場合に相続税がかからないのかを確認していきましょう。

目次

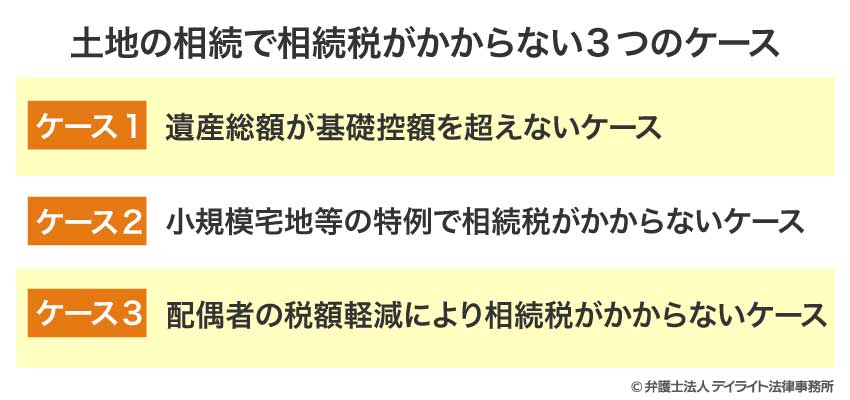

土地の相続で相続税がかからない3つのケース

ケース1 遺産総額が基礎控額を超えないケース

相続税は一つ一つの財産に対してかかるものではなく、遺産総額に対してかかります。

そのため土地の価値だけでは相続税がかかるかどうかはわかりません。

遺産総額が基礎控除以下の場合は相続税はかかりません。

基礎控除とは 3,000万円と 600万円に法定相続人の数を乗じて計算した金額です。

例えば法定相続人が 3人の場合は 3,000万円 + 600万 × 3で 4,800万円までは相続税がかからないことになります。

では、誰が法定相続人になるのかを確認しましょう。

法定相続人に配偶者(妻や夫のこと)がいる場合は必ず法定相続人になります。

それ以外については子ども、両親、兄弟の順に法定相続人となります。

亡くなった方に妻、子ども2人、母親がいる場合は妻と子ども2人の合計3人が法定相続人となり、基礎控除は 4,800万円です。

子ども、両親、兄弟の順に法定相続人になりますが、もし子どもの数より兄弟の数が多い場合であっても順位の低い人を法定相続人に選ぶということはできません。

両親が法定相続人となるのは子どもがいない場合、兄弟が法定相続人となるのは子どもと両親がいない場合です。

ケース2 小規模宅地等の特例で相続税がかからないケース

一定の要件を満たす土地については評価額を減額できる小規模宅地等の特例という制度があります。

この特例の対象となる土地は事業用、居住用、貸付用の3種類あります。

それぞれの要件について確認しましょう。

事業用

事業用の土地については400㎡を限度とし、評価額の80%を減額することができます。

相続税の申告期限までその土地を保有し、事業を営んでいることが求められます。

居住用

居住用の土地は330㎡を限度として評価額の80%を減額することができます。

居住用の土地については取得者ごとに要件があります。

亡くなった方の配偶者が居住用の土地を取得した場合は特別な要件はありません。

亡くなった方の財産は配偶者と共同で築き上げたものと考えられるため、配偶者の要件が緩和されています。

亡くなった方の同居親族又は生計一親族(生計一とは仕送りをするなどして生活費を同じ財布から出していることを言います※)の場合の要件は2つあります。

- その土地を相続税の申告期限まで保有していること

- 相続開始直前から相続税の申告期限まで引き続きその土地に建っている家屋に住んでいること

※「生計を一つにする」とは?

参考:生計を一つにする|国税庁

別居親族が取得した場合の要件は次の通りです。

- 亡くなった方に配偶者、同居親族がいない

- 相続開始前の3年間、持ち家に住んだことがない

- 相続した土地を相続税の申告期限まで保有する

- 相続開始時に居住している家屋をこれまで1度も所有したことが無い

貸付用

貸付用の土地は200㎡を限度として50%の減額をすることができます。

貸付用の土地とは賃貸アパート等の敷地や駐車場業等に使われている土地を指します。

ただし、青空駐車場のように建物や構築物が無い場合は小規模宅地等の特例の対象外となります。

貸付用の要件は事業用の土地と同様に、相続税の申告期限までその土地を保有し、貸付事業を行っていることが求められます。

小規模宅地等の特例は要件を満たせば土地の評価額を大幅に抑えることができるので相続税に対する影響も大きいです。

ただし、小規模宅地等の特例を適用するには相続税の申告が必要となります。

特例の適用により財産総額が基礎控除を下回り、相続税がかからない場合であっても申告は必要となります。

ケース3 配偶者の税額軽減により相続税がかからないケース

亡くなった方の夫や妻(配偶者といいます)については相続税の負担が軽減されるように優遇されています。

配偶者の税額軽減といって配偶者の取得した財産のうち法定相続分と1億6千万円のいずれか大きい金額までは相続税がかからないことになっています。

配偶者の法定相続分は配偶者以外に誰が法定相続人となっているかで変わります。

先ほどお伝えした通り、亡くなった方の配偶者は必ず法定相続人になります。

それ以外は亡くなった方の子ども、両親、兄弟の順に法定相続人となります。

配偶者の法定相続分は次の表の通りとなります。

| 法定相続人 | 配偶者の法定相続分 |

|---|---|

| 配偶者と子ども | 1/2 |

| 配偶者と両親 | 2/3 |

| 配偶者と兄弟 | 3/4 |

具体例①

法定相続人:妻と子ども

財産総額:2億円

配偶者の法定相続分:1/2=1億円

1億円 < 1億6千万円 ∴1億6千万円までは相続税がかからない

具体例②

法定相続人:妻と兄弟

財産総額:4億円

配偶者の法定相続分:3/4=3億円

3億円 > 1億6千万円 ∴3億円までは相続税がかからない

配偶者の税額軽減の適用を受けて納税額が0となった場合であっても相続税の申告は必要となる点に注意しましょう。

相続税がかかるかを判定!チェックリスト

相続税がかかるかをチェックリスト形式でまとめましたのでご覧ください。

YES→ 税金はかからない

NO→ Q2へ

YES→ 税金はかからない

NO→ Q3へ

YES→ Q4へ

NO→ Q5へ

YES→ 税金はかからない

NO→ 税金はかかる

YES→ 税金はかからない

NO→ 税金はかかる

相続税がかかる場合の計算方法

相続税の計算は非常に複雑です。

手順をひとつひとつ確認していきましょう。

STEP1 相続税の対象となる金額を計算

亡くなった方から引き継いだ財産の総額を集計します。

現預金や不動産はもちろんですが、書画や骨董品、家財なども相続税の対象となります。

ただし、亡くなった方から引き継いだ財産であっても相続税の対象とならないものがあります。

- 相続税の非課税財産

- 墓地、墓石、仏壇、仏具等の日常礼拝をしているもの

- 宗教、慈善、学術、その他公益を目的とする事業に使われることが確実なもの

- 相続人が取得した生命保険金のうち一定額

- 相続人が取得した死亡退職金のうち一定額

これらの財産は相続税の対象とはなりません。

ただし、墓石や仏具等については販売用のものや骨董的価値があり投資対象としているものは相続税の対象となります。

生命保険金や死亡退職金については 500万円 × 法定相続人の数 までが相続税の対象外となります。

相続人が複数いる場合は取得した生命保険金、死亡退職金に応じて按分します。

具体例 法定相続人3人=非課税額500万円×3=1,500万円

| 相続人A | 相続人B | 相続人C | 合計 | |

|---|---|---|---|---|

| 生命保険金 | 3,000万円 | 1,500万円 | 0円 | 4,500万円 |

| 非課税額 | 1,000万円 | 500万円 | 0円 | 1,500万円 |

| 課税される金額 | 2,000万円 | 1,000万円 | 0円 | 3,000万円 |

相続人Aの非課税額は非課税限度額 1,500万円 × 3,000万円 ÷ 4,500万円で1,000万円となります。

相続人Bの非課税額も同様に 1,500万円 × 1,500万円 ÷ 4,500万円で500万円です。

相続人Cについては生命保険金を取得していないため非課税額はありません。

亡くなった方に債務がある場合は相続財産から控除することができます。

債務といわれると住宅ローンなどをイメージするかもしれませんが、亡くなった時点で未払になっていた入院費用や住民税、固定資産税等も対象となります。

また、葬式費用は債務ではありませんが控除対象となります。

ただし、香典返戻費用、墓地の購入費用、法会に要する費用は控除対象とはなりません。

亡くなった方から相続により引き継いだ財産では有りませんが、亡くなった方から贈与により取得した一定の財産については相続税の対象となります。

贈与の方法は暦年課税と相続時精算課税の2種類あり、その方法により相続税の取り扱いが変わります。

■ 暦年課税

暦年課税贈与により取得した財産は相続開始前3年(令和6年以降の贈与については最大7年)以内に贈与を受けたものについては相続税の対象となります。

■ 相続時精算課税

相続時精算課税とはその年の1月1日において60歳以上の父母又は祖父母から18歳以上の子ども又は孫への贈与を対象としています。

相続時精算課税は 2,500万円までの財産について贈与税がかからないことになっていますが、贈与した財産については相続税の対象となります。

相続時精算課税は暦年課税と違い届出書の提出が必要となる点に注意しましょう。

STEP2 相続税の総額を計算

相続税の対象となる金額を求めたら相続税の総額を計算します。

相続税の総額とは課税対象の財産に対してどのくらい税金がかかるかを計算するものです。

実際に誰がどれだけ財産を引き継いでいるかという点や、配偶者の税額軽減などの税額控除を反映する前の金額です。

そのため実際に納付する税額合計と異なる場合があります。

まずは相続税の対象となる金額から基礎控除を差し引きましょう。

基礎控除は 3,000万円と 600万円に法定相続人の数を乗じた金額の合計額です。

この金額を法定相続人ごとの法定相続分で按分します。

法定相続分は誰が法定相続人になっているかで決まります。

配偶者と子どもの場合は配偶者1/2、子ども1/2。(子どもが複数いる場合は人数で割ります)

配偶者と両親の場合は配偶者2/3、両親1/3(両親が2人ともご健在の場合は1/6ずつ)

配偶者と兄弟の場合は配偶者3/4、兄弟1/4(兄弟が複数いる場合は人数で割ります)

この按分した金額に相続税の税率をかけたものの合計が相続税の総額となります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

※この速算表で計算した法定相続人ごとの税額を合計したものが相続税の総額になります。

STEP3 各人の納付税額を計算

相続税の総額に各相続人が実際に財産を取得した割合を乗じます。

その金額に2割加算と各種税額控除を加味して納付税額を算出します。

2割加算とは相続等により財産を取得した方が亡くなった方の配偶者又は1親等の血族以外であった場合に相続税額の2割相当額が加算されるという制度です。

配偶者、子ども、両親は2割加算の対象外ですが、兄弟については2割加算の対象となります。

税額控除については6種類あります。

- ① 贈与税額控除:相続税の対象となった贈与財産につき贈与税が課されていた場合の控除

- ② 配偶者の税額軽減:配偶者の法定相続分と1億6千万円いずれか大きい金額まで相続税がかからない

- ③ 未成年者控除:相続人が18歳未満である場合は成年に達するまでの年数に10万円を乗じた金額の控除

- ④ 障害者控除:相続人が障害者である場合は85歳に達するまでの年数に10万円を乗じた金額の控除

※特別障害者の場合は1年あたり20万円 - ⑤ 相次相続控除:亡くなった方が亡くなる前10年以内に相続により財産を取得している場合の控除

- ⑥ 外国税額控除:引き継いだ財産について外国で税金が課せられていた場合の控除

具体例

相続財産総額:1億800万円

債務:1,000万円

法定相続人:妻、子どもA、子どもB(15歳)

1億800万 − 1,000万 = 9,800万円

9,800万 − 4,800万( 3,000万 + 600万 × 3 ) = 5,000万円

■ 法定相続分で按分

- 妻:2,500万円

- 子どもA:1,250万円

- 子どもB:1,250万円

■ 相続税の総額

- 妻:2,500万円 × 15% − 50万 = 325万

- 子どもA:1,250万円 × 15% − 50万 = 137万5千円

- 子どもB:1,250万円 × 15% − 50万 = 137万5千円

相続税の総額 600万円

■ 各人の取得割合

- 妻:1/6

- 子どもA:1/2

- 子どもB:1/3

■ 取得割合に応じて相続税の総額を按分

- 妻:600万 × 1/6 = 100万円

- 子どもA:600万円 × 1/2 = 300万円

- 子どもB:600万円 × 1/3 = 200万円

今回は相続人が妻と子どもなので 2割加算の対象者はいません。

妻の納付税額についてですが、取得割合が 1/6であり法定相続分の 1/2に満たないため配偶者の税額軽減により納付税額が 0となります。

子どもBについては 15歳のため未成年者控除の対象となり(18 − 15)× 10万で 30万円の控除を受けることができます。

■ 確認の納付税額

- 妻:配偶者の税額軽減により 0円

- 子どもA:300万

- 子どもB:200万 − 30万円 = 170万円

土地の相続で検討すべき税金対策

賃貸用不動産は評価額が低い

他人に貸している土地については借手の権利を考慮するため評価額が低いです。

土地を貸している場合は貸宅地といって通常の土地の評価額から借地権割合に相当する金額を減額して評価を行います。

借地権割合はその土地ごとで異なり国税庁のウェブサイトに掲載される「路線価図・評価倍率表」から確認することができます。

土地の上に建物を建てて貸している場合は貸家建付地という評価を行います。

借地権割合は先ほど説明した通り土地ごとで異なり、国税庁のウェブサイトで確認することができます。

借家権割合は全国一律で30%です。

賃貸割合とはその建物のうちどれだけ貸しているかという割合です。

たとえば10室あるアパートで6室を貸している場合の賃貸割合は60%です。

具体例

通常の土地の評価額:5,000,000

借地権割合:40%

借家権割合:30%

賃貸割合:60%

5,000,000 − 5,000,000 × 40% × 30% × 60% = 4,640,000

生前贈与の検討

賃貸用の土地について相続税を抑える方法として生前贈与があります。

生前に贈与することにより土地の賃料に相当する財産が増えるのを抑えることにより相続税の対策となります。

土地の生前贈与の際に相続時精算課税を利用すると贈与税の負担が少なく済む場合があります。

相続時精算課税は 2,500万円までの財産について贈与税がかからないことになっています。

ただし、贈与した財産については相続税の対象となりますので注意しましょう。

土地の相続で注意すべきポイント

土地の評価方法は2種類ある

相続税の計算をする際、土地の評価方法は倍率方式と路線価方式の2種類があります。

これらの方法はその土地の所在地によって決まっており、いずれかを選択できるものではありません。

その土地が倍率方式なのか、路線価方式なのかは、国税庁のウェブサイトに掲載されている「路線価図・評価倍率表」から確認することができます。

倍率方式は固定資産税評価額に一定の倍率を乗じて計算します。

倍率については評価倍率表を確認しましょう。

固定資産税評価額は固定資産税評価明細や固定資産税納税通知書に記載があります。

具体例

固定資産税評価額:6,000,000

倍率:1.1

評価額:5,000,000 × 1.1 = 5,500,000

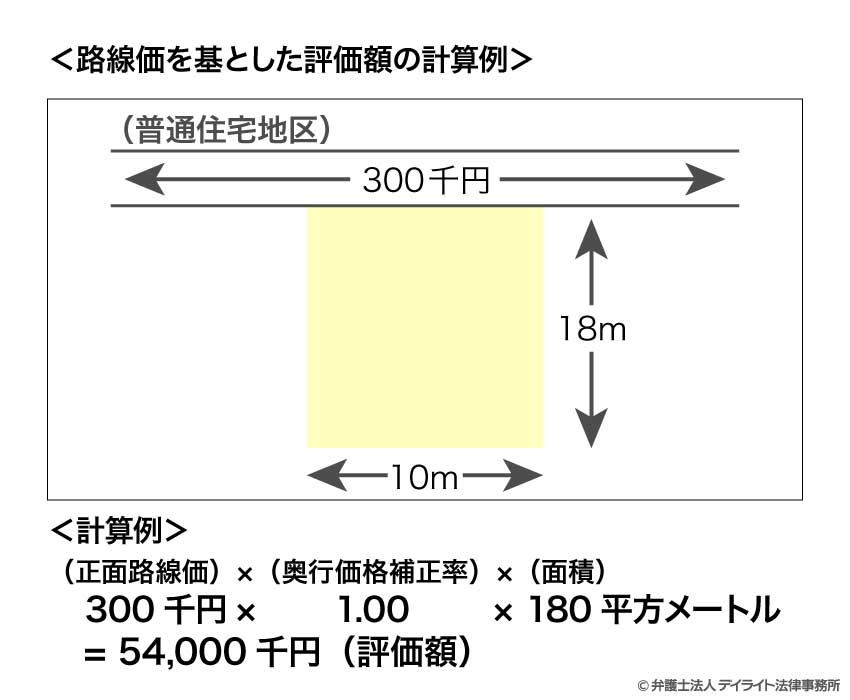

路線価方式とは土地が接している道路には路線価という金額が設定されています。

その路線価に土地の形状などによる利用効率の影響を加味した金額に面積を乗じて評価を行います。

路線価については国税庁が路線価図を公表しています。

具体例

路線価:300,000

面積:180㎡

※形状などによる影響はないものとします

300,000 × 180 = 54,000,000円

分割が難しい場合は換価分割という方法も

土地を相続した場合、どのように分割するかで問題となる場合があります。

土地以外に遺産があれば問題なく分けることもできますが、土地以外に遺産が無い場合や、相続人にとって遠方の土地しか無い場合などは分割が上手くいかない場合があります。

土地については共有という方法もありますが、売却などの際に問題となることが多いのであまりお勧めできません。

もし土地の相続で問題が起きそうな場合は換価分割という方法も検討してみてはいかがでしょうか?

換価分割とは土地を売却しその代金を分割する方法です。

一度現金化されたものを分割するため不公平感が起きにくい特徴があります。

ただし、相続人が土地の売却にかかる所得税を納めなければいけないケースがあり税負担が増えることもあります。

まとめ

土地の相続税については評価方法や節税策など非常に複雑です。

特に相続税については財産を引き継ぐ方法が贈与なのか、相続なのかで課税関係が変わりますし、財産を引き継ぐ方が誰であるかによっても適用を受けることができる税制が変わります。

相続でお悩みを抱えている方は一度相続税に精通する専門家に相談してみてはいかがでしょうか?