会社の社長・経営者が亡くなった場合、会社の経営者・代表者としての地位や経営権が相続されることはありません。

これに対して、会社に対する出資者としての権利については、社長を務めている会社の形態(種類)によって相続されるかどうかが異なります。

株式会社の社長が会社の株式を持っている場合、その株式については相続の対象になります。

持分会社の社長の会社に対する出資持分については、原則として相続の対象になりません。

この記事では、社長が亡くなった場合に相続の対象になるもの・ならないもの、相続手続きの方法や注意点などについて、相続にくわしい弁護士がわかりやすく解説します。

目次

社長が亡くなったら相続はどうなる?

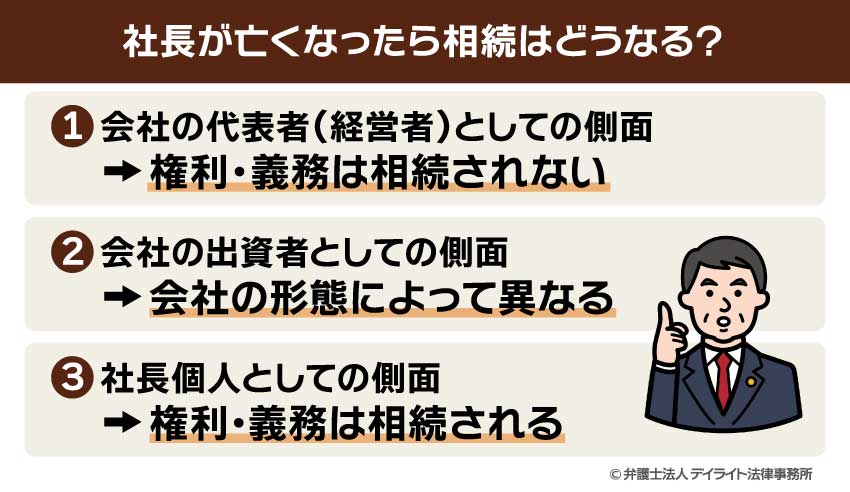

会社の「社長」には次のように3つの側面(立場)があり、それぞれの側面に応じて相続される権利・義務と相続されないものがあります。

①会社の経営者としての側面

会社の「社長」には、会社を代表して経営を行う人(会社の代表者・経営者)としての側面があります。

「社長」という言葉は法律上の用語ではなく商習慣上の呼称・肩書です。

社長の法律上の役職名は会社の形態によって異なります。

会社には大きく分けて「株式会社」と「持分会社」の2種類があり、株式会社の社長は「(代表)取締役」、持分会社の社長は「代表社員」または「(業務執行)社員」にあたります(株式会社と持分会社については後ほど説明します)。

生身の人間とは違って「会社」自体には体や意思がないため、会社として行動・意思決定をする場合には、会社を代表して行動する人(代表者)が必要になります。

そこで法律は、会社の出資者が代表者を選ぶこととしています。

会社の代表者としての役割(権利・義務)は法律上、死亡によって終了することとされており、相続の対象になりません。

②会社の出資者としての側面

ほとんどのケースにおいて、社長は会社の出資者にあたり、出資者としての権利・義務があります(会社の形態が「株式会社」の場合には、社長が会社の出資者ではないケースもあります)。

「出資者」とは、会社の設立・成長のために金銭等を支出する人のことで、会社の実質的な所有者・オーナーにあたります。

社長の「出資者」としての権利・義務が相続されるかどうかは、出資している会社の形態(株式会社または持分会社)によって異なります。

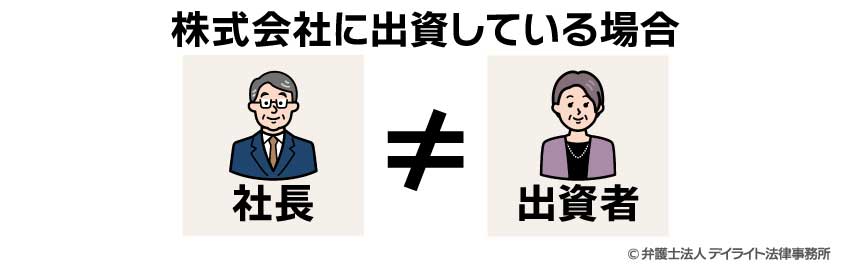

株式会社に出資している場合

「株式会社」とは、出資者(株式会社の出資者を「株主」といいます。)に対して「株式」という権利を発行し、その資金で経営を行う会社のことです。

株式会社の出資者は、出資した金額の範囲でのみ責任・リスク(出資した金額が返ってこないというリスク)を負い、それ以上の責任(会社の借金の返済義務など)を負うことはありません(これを株主の「有限責任」といいます)。

また、株式会社の経営者・代表者((代表)取締役)について出資者である「株主」の中から選ばなければならないという法律上のルールは存在しないため、社長が株式会社に出資していない(株主ではない)ケースもあります。

社長が会社に出資をして株式(自社株)を持っている場合、社長の株式(自社株)は相続の対象になります。

なお、「株式会社」の中には「(特例)有限会社」も含まれますが、現在では有限会社を新たに設立できないことから、この記事では一般的な「株式会社」の社長の相続に絞って解説します。

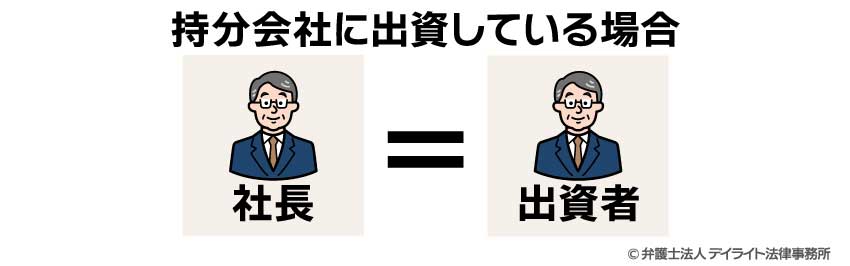

持分会社に出資している場合

「持分会社」とは、「合名会社」、「合資会社」、「合同会社」の総称です。

持分会社の場合、経営者・代表者は原則として出資者の中から選出されます。

また、持分会社の出資者は会社法上、「株主」ではなく「社員」と呼ばれます。

なお、ここでいう「社員」とは一般的な「従業員(労働者)」のことではなく、持分会社の出資者・オーナーのことを指します。

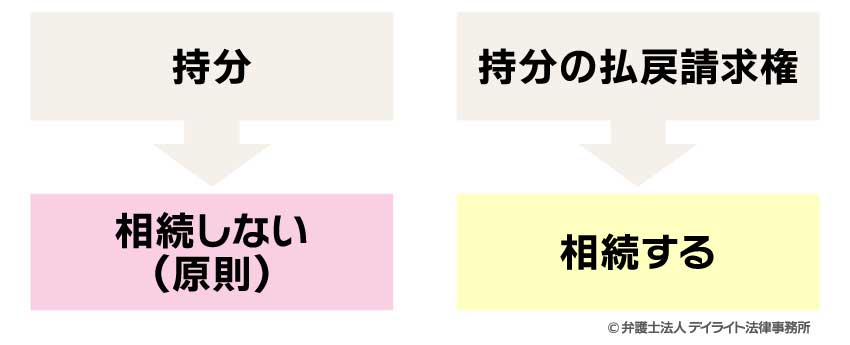

株式会社の場合とは異なり、持分会社の出資者(社員)としての権利(「持分」といいます。)は原則として相続されません。

ただし、会社の定款(会社の基本的な運営ルールを定めたものです。)で「社員の相続人が持分を相続する」などと定めている場合には、社員の持分は例外的に相続の対象になります。

持分会社の場合には「誰と一緒に会社を経営するか」という人的つながりが重視されているためです。

持分会社の出資者(社員)が亡くなると「社員」としての地位や権利(持分)は失われ、持分に応じて金銭の払戻しを求める権利(持分の払戻請求権)に変わります。

この「持分の払戻請求権」は相続の対象になります。

株式会社の場合とは異なり、持分会社の社員には、会社の借金等について連帯責任を負う「無限責任社員」と、出資した金額の範囲でのみ責任を負う「有限責任社員」がいます。

法律上、「合同会社」の場合は社長(代表者)を含めて全員が有限責任社員ですが、合資会社・合名会社の社長は無限責任社員にあたります。

ます。

合資会社または合名会社の社長が死亡した場合には、死亡時点の会社の借金等について無限責任(返済義務)を負うこととされており、この義務は相続の対象になります。

ここまで解説してきた内容を表にまとめると、次のようになります。

| 株式会社 | 持分会社 | |||

|---|---|---|---|---|

| 合同会社 | 合資会社 | 合名会社 | ||

| 出資者の呼称 | 株主 | 社員 | ||

| 出資者=経営者かどうか | 出資者≠経営者 | 原則として出資者=経営者 | ||

| 代表者の呼称 | 取締役・代表取締役 | 社員・(業務執行)社員 | ||

| 出資者の権利 | 株式 | 持分 | ||

| 株式・持分の相続 | 相続される | 原則相続されない (持分の払戻請求権は相続される) |

||

| 会社の借金について責任を負うか | 責任を負わない(相続されることもない) | 無限責任社員は責任を負う(返済義務は相続される) | 責任を負う(返済義務は相続される) | |

③社長個人としての側面

社長個人としての(社長の個人名義の)権利や義務は、相続の対象になります。

個人名義の権利・義務とは、例えば、社長が会社とは無関係に個人名義で購入した不動産や銀行の預貯金、自宅の住宅ローンなどのことです。

注意が必要なのは、会社名義の借金について社長個人が保証人となっている場合、保証人として会社の借金を返済する義務は社長個人としての義務に含まれ、相続の対象になるということです。

この点については後ほどくわしく解説します。

社長の相続財産にはどのようなものがある?

自社株・持分について

すでに解説したように、株式会社の場合、社長の株式(自社株)は相続財産(相続の対象となる財産のことです。)に含まれます。

これに対して、持分会社の場合、社長の持分は原則として相続財産に含まれません。

株式の遺産分割について詳しくは以下をご覧ください。

自社株・持分の評価方法

相続した財産には相続税がかかる場合があります。

相続税の金額を計算する際には、相続した株式(自社株)や持分(持分を相続した場合)、持分の払戻請求権(持分を相続しない場合)を金銭的に評価する必要があります。

自社株・持分の評価方法は、上場会社(証券取引所で株式を売買できる会社のことです。)の株式なのか、それとも非上場会社の株式・持分なのか、によって異なります。

上場会社の株式は、次の4つのうち最も低い金額で評価されます。

- ⑴社長が亡くなった日の最終価格

- ⑵社長が亡くなった月の毎日の最終価格の月平均額

- ⑶社長が亡くなった月の前月の毎日の最終価格の月平均額

- ⑷社長が亡くなった月の前々月の毎日の最終価格の月平均額

非上場会社の株式・持分の評価方法には大きく、①原則的評価方式と②特例的評価方式(配当還元方式)の2つがあります。

①の「原則的評価方式」には⑴類似業種比準方式と⑵純資産価額方式の2つがあり、(1)(2)を組み合わせて株式・持分を評価します。

どの評価方法を用いるのかは会社の規模や状況によって異なります。

| 評価方法 | 対象の株主 | ||

|---|---|---|---|

| 原則的評価方式 | 類似業種比準方式 | 事業内容が似ている上場会社の株価を参考にして株式の評価額を決める方法です。 | 同族株主 |

| 純資産価額方式 | 会社の総資産をもとに株式の評価額を決める方法です。 | ||

| 特例的評価方式 | 配当還元方式 | 1株あたりの配当率をもとに株式の評価額を決める方法です。 | 少数株主 |

持分会社の持分が相続されない場合には、持分の払戻請求権が相続の対象になります。

持分の払戻請求権の評価額は、課税時期の「財産評価基本通達」というルールにもとづいて評価された会社の「資産」の合計額から課税時期の「負債」を差し引き、その金額に持分の割合をかけ合わせることによって計算します。

社長が亡くなっても相続の対象にならない財産

会社の資産について

会社の形態にかかわらず、会社名義の財産(不動産・預貯金・自動車など金銭的な価値のある財産)は相続の対象になりません。

「会社」と「社長」は法律上別の人格として扱われるためです。

社長の地位について

すでに解説したように、会社の形態にかかわらず、会社の代表者としての地位は死亡によって終了し相続の対象になりません。

社長が死亡した場合の相続手続き

社長が相続した場合には、社長個人のプラスの遺産・マイナスの遺産をすべて洗い出した上で、遺産を相続するか相続放棄するかを決めます。

遺産を相続する場合、社長が遺言書を残している場合には遺言書の内容にしたがって、遺言書がない場合には相続人全員で遺産分割協議を行うことにより、遺産を相続することになります。

相続放棄をする場合

「相続放棄」とは、遺産相続を辞退することをいいます。

相続放棄をするとはじめから相続人にならなかったことになり、プラスの遺産・マイナスの遺産を問わず一切の遺産を引き継ぎません。

相続放棄をする場合は、自分のために相続の開始があったことを知った時から3ヶ月以内に家庭裁判所への申立て(申述)をする必要があります。

一部の相続財産のみを相続放棄することはできず、また、一度した相続放棄は原則として撤回・取消しが認められないことから、相続放棄の判断は慎重に行うことが大切です。

遺言書がある場合

相続財産の分け方について社長の遺言書がある場合、プラスの相続財産(遺産)は基本的に遺言書の内容にしたがって相続されます。

特定の相続人に特定の財産(例えば自社株など)を相続させたいときには、遺言書を作成されることをおすすめします。

遺産分割協議を行う場合

遺言書がない場合や遺言書が無効の場合、相続人全員が遺言書の内容にしたがわないことに合意した場合には、相続人全員で話し合って相続財産(遺産)の分け方を決めます(これを「遺産分割協議」といいます)。

遺産分割協議は相続人全員が合意した場合に成立します。

遺産分割協議がまとまらない(成立しない)場合には、家庭裁判所の調停や審判を利用して相続財産の分け方を決めることになります。

マイナスの相続財産について

「相続財産」にはプラスの財産だけでなく、借金やローンなどのマイナスの財産も含まれます。

社長個人が会社の借金について保証人となっている場合の保証債務(保証人として会社の代わりに借金を返済する義務のことをいいます。)はマイナスの相続財産にあたります。

また、合資会社・合名会社の社長の無限責任(会社と連帯して債務を返済する義務のことです。)も「相続財産」に含まれ、相続人に引き継がれます。

マイナスの相続財産は相続の開始と同時に、「法定相続分」という法律で定められた割合に従って当然に各相続人に相続されます。

仮に、遺言書や遺産分割協議で法定相続分と異なる負担割合を決めたとしても、これを債権者(借金の貸主などのことです。)に主張することはできません。

例えば、社長に妻と長男・次男がいるケースで、社長が会社の保証人になっている場合には、それぞれ、妻が1/2、長男と次男が1/4ずつの割合(法定相続分)で保証債務を引き継ぎます。

このケースで、社長が「すべての保証債務を長男に相続させる」という遺言書を作成している場合でも、借金の貸主は法定相続分どおりの割合で妻、長男、次男のそれぞれに借金の返済を求めることができます。

保証債務や無限責任に基づく借金等の返済義務が過大な場合には、相続放棄を検討しましょう。

社長の相続の注意点

社長が死亡したら会社の債務はどうなる?

株式会社・合同会社の社長が死亡した場合、会社の債務(借金)が相続されることはありません。

これに対して、合資会社・合名会社の社長は会社の無限責任社員にあたることから、死亡した時点の会社債務に対して 無限責任を負います。

この「無限責任」は相続の対象となります。

保証人になっている場合

会社の形態にかかわらず、会社の債務(借金)について社長個人が保証人になっている場合の保証債務は相続の対象になります。

会社が銀行等から借入れをする際には、社長個人が借金の保証人になることを求められるケースが少なくありません。

社長の遺産を相続するかどうかを検討する際には、社長の保証債務についてもよく確認した上で判断することが大切です。

社長の地位と経営権はどうなる?

会社の形態にかかわらず、社長の経営者・代表者としての地位、つまり(代表)取締役または(業務執行)社員の地位とそれに基づく経営権が相続されることはありません。

社長の死亡によって会社の代表者がいなくなった場合には、株主や社員が改めて代表者を選び直すことになります。

社長が亡くなる前に検討すべきこと

会社の事業承継についての検討

社長が100パーセントの出資をして、1人で会社の経営を行っている「一人会社」の場合には、自分が亡くなった後に会社の事業を誰かに引き継いでもらうのか、それとも会社を廃業するのか、といった会社の事業承継について検討しておくことが大切です。

例えば、特定の相続人に会社を継がせたい場合には、生前に自社株を譲渡しておく、遺言書を作成する、などの対策が考えられます。

会社の事業承継については高度の専門知識が必要となることから、相続に強い弁護士に相談されることを強くおすすめします。

事業の承継・廃業のいずれを選択する場合であっても、残された家族が苦労しないよう、早めに準備を進めましょう。

社長の相続についてのQ&A

![]()

社長の妻は会社を相続できますか?

「会社を相続する」という言葉は多義的ですが、「会社の株式・持分を相続する」という意味であれば、株式会社の場合は株式を相続することができ、持分会社の場合は原則として持分を相続できない、という結論になります。

「社長の地位・会社の経営権を相続する」という意味であれば、すでに解説したとおり、相続の対象にならない、という結論になります。

![]()

会社の借金が多いときは相続放棄すべきですか?

会社に多額の借金があり、相続できるプラスの相続財産の金額を上回っている場合には、相続放棄を検討するのがよいでしょう。

相続放棄をするとプラスの相続財産も一切受け取ることができなくなることから、相続放棄の判断は慎重に行いましょう。

少しでも疑問や不安がある場合には、相続に強い弁護士に相談されることを強くおすすめします。

まとめ

- 社長・経営者の相続を考える際には、①会社の代表者(経営者)としての側面、②会社の出資者としての側面、③社長個人としての側面、という3つの側面に分けて検討する必要があります。

また、「会社」には株式会社、合同会社、合資会社、合名会社という4つの形態があり、どの形態の会社の社長であるのかにも着目する必要があります。 - 会社の代表者(経営者)としての権利・義務は会社の形態にかかわらず相続されません。

- 会社の出資者としての権利・義務(株式・持分)については、会社の形態によって異なります。

株式会社の「株式」は相続の対象になりますが、それ以外の会社の「持分」は原則として相続の対象になりません。 - 社長個人としての権利・義務は相続されます。

社長個人が会社の借金の保証人となっている場合、保証人として会社の借金を返済する義務(保証債務)は、社長個人としての義務に含まれ、相続の対象になります。 - 社長・経営者の相続については、社長の3つの側面や会社の形態などをふまえて検討する必要があるだけでなく、あわせて事業の承継を検討しなければならないこともあり、かなり複雑です。

相続手続きや事業承継をスムーズに行うためには、できるだけ早い段階で相続に強い弁護士に相談されることを強くおすすめします。 - 当事務所では、相続に強い弁護士で構成する「相続対策専門チーム」を設置しており、相続全般のご相談に対応しております。

遠方の方にはオンラインでのご相談にも対応していますので、ぜひお気軽にご相談ください。