寄与分とは、被相続人(亡くなった方のこと)の財産の維持又は増加について特別の貢献をした相続人や親族がいる場合、その相続人等に対して、相続分以上の財産を取得させる制度のことをいいます。

寄与分は、相続人間の公平を図るための大切な制度です。

しかし、相続法の条文は難解であり、一般の方が理解するのは難しいという問題があります。

そこで、このページでは、相続法に精通した弁護士が、寄与分について、わかりやすく解説いたします。

寄与分とは

寄与分とは、被相続人の財産の維持又は増加について貢献をした場合に、他の相続人よりも多くの遺産を取得できる制度のことをいいます。

具体的には以下のようなケースで、被相続人の財産の維持又は増加に特別の寄与をしたと評価できる場合に「寄与分」として、貢献した方の相続する財産を増やすことができます。

- 親の家業に従事して親の財産を増やした人

- 寝たりきり状態の親を自宅で介護をして親の財産の減少を防いだ

当事務所では、寄与分の概算を素早く確認したいという方のために、オンラインで、かつ、無料で自動計算できるサービスをご提供しています。

寄与分計算シミュレーターは以下よりどうぞ。

寄与分をもらえる人とは?

寄与分を受ける資格がある者(「寄与分権者」といいます。)について、民法は、原則として「相続人」と規定しています(904条の2第1項)。

共同相続人中に、被相続人の事業に関する労務の提供又は財産上の給付、被相続人の療養看護その他の方法により被相続人の財産の維持又は増加について特別の寄与をした者があるときは(中略)相続分に寄与分を加えた額をもってその者の相続分とする。

参考:民法|e-GOV法令検索

したがって、例えば、内縁の妻は相続権を持っていないので、寄与分を主張することはできません。

また、長男の嫁が被相続人の療養看護に貢献したとしても、相続人ではないため、民法904条の2に基づく寄与分は認められません。

しかし、上記のような相続権のない親族については、特別寄与料の支払いを請求できることとなっています。

特別寄与者について

従来、寄与分権者となり得るのは相続人に限定されていました。

しかし、相続権がない場合でも、被相続人の療養看護に貢献するケースは多く(息子の嫁など)、そのような場合に、一切金銭を請求できないとすると、かえって公平の観点に反するような結果となることがありました。

このような問題に対応するため、相続人以外の被相続人の親族について、一定の要件のもとで、相続人に対して金銭請求をすることができる制度(特別の寄与)が創設されました(2019年7月1日施行)。

これによって、被相続人の親族についても、特別寄与料の支払いを請求できることとなっています。

なお、親族の範囲については、民法によって次のとおり規定されています(725条)。

- 6親等内の血族

- 配偶者

- 3親等内の姻族

具体的には、配偶者の連れ子、甥、姪、甥の子や孫、姪の子や孫、従兄弟、従兄弟の子や孫、はとこ(又従兄弟)、なども親族となります。

相続の放棄者、相続人の欠格事由該当者、被排除者は特別寄与者から除外されます。

相続人は寄与分権者ですので、特別寄与者から除外されます。

代襲相続人は寄与分を主張できるか

代襲相続人は被代襲者の寄与分を主張できると考えられます(以下判例参照)。

判例 代襲相続人が寄与分を主張した裁判例

寄与分を定める処分申立事件につき、代襲相続人である申立人らは、被相続人の農業後継者として家業に従事した被代襲者の寄与分を主張できるとして、被代襲者の寄与分を定めました。

【熊本家裁玉名支審判平成3.5.31】

※代襲相続人とは

代襲相続とは、被相続人の子供・兄弟姉妹が相続開始前に死亡したときや相続欠格・排除によって相続権を失った場合(「代襲原因」といいます。)、その子供が相続人となることをいいます。

代襲相続人は、被代襲者に代わって被代襲者の相続分を受けるものとされています。

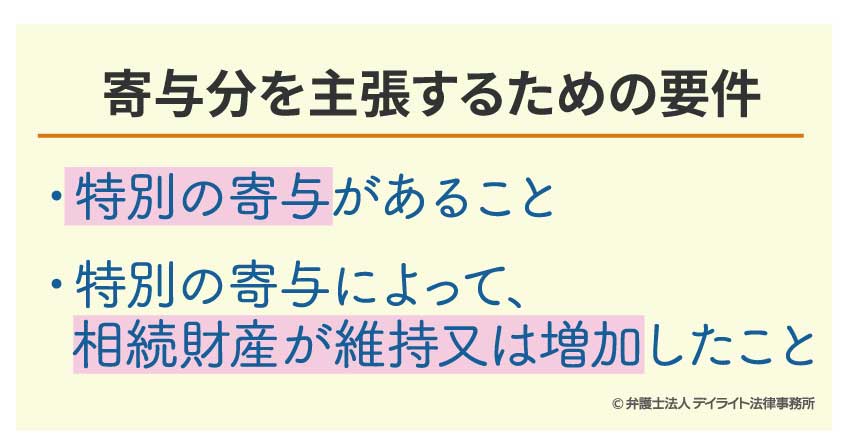

寄与分の要件とは

次に、寄与分を主張するための要件について解説します。

次に、寄与分を主張するための要件について解説します。

特別の寄与があること

寄与分が認められるのは、前掲の民法904条の2第1項によれば、「特別の寄与」がある場合です。

これは、被相続人と相続人(又は親族)の身分関係に基づいて、「通常期待されるような程度を超える貢献」である必要があると考えられています。

したがって、妻が被相続人である夫のために家事労働を行っていたとしても、妻である以上、夫婦間の協力扶助義務(民法752条)があるため、特別の寄与には該当しないと考えられます。

また、子供が高齢の親と同居して、家事の援助を行っているに過ぎない場合も、親族間の扶養義務・互助義務(民法877条1項)の範囲内の行為として、特別の寄与には該当しないと考えられます。

相続財産が維持又は増加したこと

次に、特別の寄与によって、相続財産の減少や負債の増加が阻止され、又は、相続財産の増加や負債の減少がもたらされたことが必要です。

このように、経済的な観点からの相続財産の維持又は増加が必要であり、単なる精神的な援助は寄与として考慮されません。

寄与分の計算方法

寄与分の計算は、次の手順で行います(民法904条の2第1項)。

① 遺産から寄与分をいったん控除してみなし遺産を算出する

② みなし遺産を法定相続分に従い分配する

③ 寄与が認められる相続人の相続分に寄与分を加算する

以下、具体的な事例にそって説明します。

具体例① 預貯金が 5000万円の場合

遺産:Aの預貯金 5000万円

遺産:Aの預貯金 5000万円

相続人:配偶者B及び子C・D

長男CがAの生前、事業を手伝っており、Aの資産形成に1000万円分の貢献をしている

計算① 相続財産から寄与分を差し引く

みなし遺産 5000万円(遺産)- 1000万円(寄与分)= 4000万円

計算② 法定相続分にしたがい計算する

法定相続分は、配偶者が2分の1、子供が2分の1となります。

子供が2人なので、2分の1の半分ずつ、すなわち、1人あたり4分の1となります。

相続分について、詳しくはこちらのページをご覧ください。

B:配偶者 4000万円 × 1/2 = 2000万円

C:長男(事業に従事)4000万円 × 1/4 = 1000万円

D:次男 4000万円 × 1/4 = 1000万円

計算③ 長男の寄与分を加える

1000万円 + 1000万円(寄与分)= 2000万円

以上の通り、それぞれの具体的相続分は、配偶者2000万円、長男(事業に従事)2000万円、次男1000万円となります。

寄与分に上限はある?

寄与分は無制限ではなく上限があります。

例えば、遺産が1000万円しかないのに、寄与分が1000万円だったとします。

この場合、遺産全額を相続人の一人が取得するのは公平に反するでしょう。

そこで、遺産が少ない場合は、寄与分権利者の取得する金額も少なくなると考えられています。

上の例えは極端なので、実際にあり得るケースで具体的に説明します。

具体例② 預貯金が3000万円の場合

遺産:Aの預貯金 3000万円

遺産:Aの預貯金 3000万円

相続人:配偶者B及び子C・D

長男CがAの生前、事業を手伝っており、Aの資産形成に1000万円分の貢献をしている

計算① 相続財産から寄与分を差し引く

みなし遺産 3000万円(遺産)- 1000万円(寄与分)= 2000万円

計算② 法定相続分にしたがい計算する

B:配偶者 2000万円 × 1/2 = 1000万円

C:長男(事業に従事)2000万円 × 1/4 = 500万円

D:次男 2000万円 × 1/4 = 500万円

計算③ 長男の寄与分を加える

500万円 + 1000万円(寄与分)= 1500万円

以上から、それぞれの具体的相続分は、配偶者 1000万円、長男(事業に従事)1500万円、次男 500万円となります。

しかし、みなし遺産は 2000万円であり、上記具体的相続分の総額(1000万円 + 1500万円 + 500万円 = 3000万円)には不足しています。

このような場合、①相続開始時の遺産の額(3000万円)に対する各々の具体的相続分の割合(具体的相続分率)を算出し、②これを分割される相続財産に乗じて最終的な取得額を決定します。

①具体的相続分率

①具体的相続分率C:長男 1500万円 / 3000万円 = 1/2

D:次男 500万円 / 3000万円 = 1/6

②分割される相続財産 × 具体的相続分率

②分割される相続財産 × 具体的相続分率B:配偶者 2000万円 × 1/3 ≒ 666万6666円

C:長男 2000万円 × 1/2 =1000万円

D:次男 2000万円 × 1/6 ≒ 333万3333円

以上から、最終的に取得する額は、配偶者666万6666円、長男(事業に従事)1000万円、次男333万3333円となります。

寄与分の通常の計算では、長男は1500万円を取得できますが、遺産が少ないため取得できる額が1000万円に制限されます。

遺贈によって寄与分は影響を受ける?

法律は、遺贈があった場合、寄与分は、相続時財産の価額から遺贈の価額を控除した残額を超えることができないと規定しています(904条の2第3項)。

すなわち、寄与分の制度は、被相続人の意思に反しない限りで保障されるものであり、遺贈の方が優先されると考えられています。

具体例③ Aが子Cに対して 2000万円を遺贈する旨の遺言を残していた場合

遺産:Aの預貯金 3000万円

遺産:Aの預貯金 3000万円

相続人:子B・C

長男BはAの生前、事業を手伝っており、Aの資産形成に2000万円分の貢献をしたと主張している。

Aは、子Cに対して、2000万円を遺贈する旨の遺言を残していた。

この場合、Bの寄与分の額は、遺産の3000万円からBへの遺贈2000万円を控除した1000万円を超えることはできません。

遺言による影響

遺言によって、すべての相続財産について、分割方法が定められている場合は、寄与分の主張は認められないと考えられます。

遺言によって、すべての相続財産について、分割方法が定められている場合は、寄与分の主張は認められないと考えられます。

前述したとおり、法律は、遺贈の方が寄与分より優先すると規定しています(904条の2第3項)。

このような法の趣旨からは、遺言内容と抵触する寄与分は認めるべきではないといえるからです。

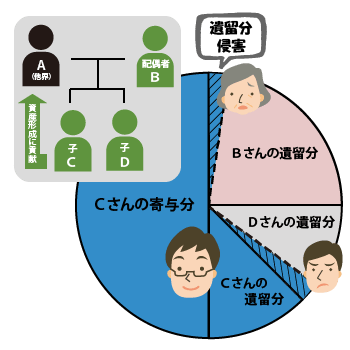

遺留分による影響

寄与分の額が大きくなると、他の相続人の遺留分を侵害する場合があります。

寄与分の額が大きくなると、他の相続人の遺留分を侵害する場合があります。

このような場合、遺留分の額を侵害する寄与分の主張が認められるかという相談を受けることがありますが、寄与分のほうが遺留分に優先されます。

したがって、影響は受けません。

以下、具体例で説明します。

具体例④ 資産形成に2000万円分の貢献をしている場合

遺産:Aの預貯金 3000万円

遺産:Aの預貯金 3000万円

相続人:配偶者B及び子C・D

長男CがAの生前、事業を手伝っており、Aの資産形成に 2000万円分の貢献をしている

計算① 相続財産から寄与分を差し引く

みなし遺産 3000万円(遺産)- 2000万円(寄与分)= 1000万円

計算② 法定相続分にしたがい計算する

B:配偶者 1000万円 × 1/2 = 500万円

C:長男(事業に従事)1000万円 × 1/4 = 250万円

D:次男 1000万円 × 1/4 = 250万円

計算③ 長男の寄与分を加える

250万円 + 2000万円(寄与分)= 2250万円

以上の通り、それぞれの具体的相続分は、配偶者500万円、長男(事業に従事)2250万円、次男 250万円となります。

この事案において、仮に、Cの寄与分を認めず、遺留分の方が優先されるとすると、Bは 750万円、Dは 375万円を確保できることとなります。

Cの寄与分を認めると、Bは 250万円( 750万円 - 500万円)、Dは 125万円( 375万円 - 250万円)の遺留分を侵害されてしまいます。

しかし、寄与分の方が遺留分に優先するため、上記の結果となります。

遺留分の算定について、詳しくは以下をご覧ください。

寄与分が認められる3つのケース

寄与分は被相続人に①「労務を提供したケース」、②「財産上の給付をしたケース」、③「療養看護を行ったケース」、④「その他のケース」において、認められる可能性があります(民法904条の1第1項)。

参考:民法|e-GOV法令検索

以下、具体的にどのようなケースで寄与分が認められるかについて、くわしく解説します。

①労務を提供したケース

典型は、農業や自家営業を夫婦や親子が協力して行うような場合を言います。

このタイプにおいて、寄与分の主張が認められるためには、次の要件を満たす必要があると考えられます。

労務提供のケースで寄与分が認められる条件

通常期待されるような程度を超える貢献があること

通常期待されるような程度を超える貢献があること 労務に見合った対価が支払われていないこと

労務に見合った対価が支払われていないこと「被相続人の財産形成に相続人が寄与したことが遺産分割にあたって評価されるのは、寄与の程度が相当に高度な場合でなければならないから、被相続人の事業に関して労務を提供した場合、提供した労務にある程度見合った賃金や報酬等の対価が支払われたときは、寄与分と認めることはできないが、支払われた賃金や報酬等が提供した労務の対価として到底十分でないときは、報いられていない残余の部分については寄与分と認められる余地があると解される。また、寄与分が共同相続人間の実質的な衡平を図るための相続分の修正要素であることに照らせば、共同相続人のうちに家業に従事していなかった者と家業に貢献していた者がいる場合にこれを遺産分割に反映させる必要性があるというべきである。」

労務の提供が一定期間に及んでいること

労務の提供が一定期間に及んでいること具体的な期間については、事案にもよるため、「何年以上」という明確な線引きはできませんが、数ヶ月程度ではなく、数年程度は要すると考えたほうが良いでしょう。

このタイプでは、次のようなケースがよく問題となります。

個人ではなく会社(法人)へ労務提供した場合はどうなる?

個人ではなく会社(法人)へ労務提供した場合はどうなる?前掲の民法904条の2第1項は「相続人の事業に関する労務の提供」と規定しています。

したがって、被相続人自身ではなく、被相続人が営む会社への労務提供は、原則としてこの類型には該当しません。

例外的に、会社が形骸化しており、実質的に個人事業と同視できるような場合は該当し得ると考えられます。

寄与分の算定方法は?

寄与分の算定方法は?給付額については、「労務に見合った対価」をどう判断すべきかが問題となります。

様々な方法が考えられますが、実務上、当該労務の内容に応じた「賃金センサス」※を利用する方法があります。※賃金センサスとは、職種別・年齢別の賃金に関する統計である賃金構造基本統計調査のことをいいます。

賃金センサスを利用する場合、通常、生活費を控除します。

なぜならば、通常、被相続人が寄与分権者の住居費や生活費を負担していたものと考えられます。

したがって、その実費については控除することが公平といえるからです。

もっとも、寄与分権者の生活費にかかった実費が判明しないことが多く、その場合は一定割合(例えば50%)を給付額に乗じて控除します。

以上をまとまると、労務提供型の寄与分の算定式は次のとおりとなります。

労務提供型の寄与分の算定式

労務提供の寄与分 = 労務対価額 ×( 1 - 生活費控除割合 )× 寄与期間

具体例 賃金センサスが年収 300万円、生活費控除割合を 50%、寄与の期間を 10年間のケース

寄与分 = 300万円 ×( 1 - 0.5 )× 10 = 1500万円

賃金センサスについては、以下の厚生労働省ホームページから確認できます。

②財産上の給付をしたケース

寄与分の主張が認められるためには、前述したとおり、「通常期待されるような程度を超える貢献」である必要があります。

寄与分の主張が認められるためには、前述したとおり、「通常期待されるような程度を超える貢献」である必要があります。

単に被相続人に事業資金を貸し付ける場合、法律上、相続人に対しても返済を請求でき、それで十分保護されるので「通常期待されるような程度を超える貢献」とはいえません。

例えば、その資金がなければ倒産を免れたなかった状況で、その貸付のおかげで倒産を免れ、その後事業が発展したという場合にこの要件を満たすと思われます。

このタイプにおいては、次のようなケースがよく問題となります。

個人ではなく会社(法人)へ事業資金を出資した場合はどうなる?

個人ではなく会社(法人)へ事業資金を出資した場合はどうなる?前掲の民法904条の2第1項は「相続人の事業に関する労務の提供」と規定しています。

したがって、被相続人自身ではなく、被相続人が営む会社への事業資金の出資は、原則としてこの類型には該当しません。

ただし、例外的に、会社が形骸化しており、実質的に個人事業と同視できるような場合は該当し得ると考えられます。

寄与分の算定方法は?

寄与分の算定方法は?財産上の給付によって、どの程度被相続人の財産が維持ないし増加したかについて、どのように算定すべきかが問題となります。

様々な方法が考えられますが、実務上、給付財産の相続開始時の価額に対し、裁量割合を乗じて算定する方法があります。

裁量割合は、一定の割合は定まっておらず、相続人と被相続人との関係、財産給付の内容及び価額、財産給付に至る事情、給付した時期、その他の事情を考慮して判断されます。

労務提供型の寄与分の算定式

財産上の給付の寄与分 = 相続開始時の価額 × 裁量割合

具体例 給付財産の相続開始時の価額が 1000万円、裁量割合が 4分の1 のケース

寄与分 = 1000万円 × 4分の1 = 250万円

③療養看護を行ったケース

この類型の典型は、病気や障害によって体が不自由な被相続人の世話をした場合です。

寄与分の主張が認められるためには、前述したとおり、「通常期待されるような程度を超える貢献」である必要があります。

したがって、単に「一生懸命病気の世話をした」というだけでは寄与分とはなりません。

例えば、本来なら被相続人の費用で看護する人を雇わなければならなかったところ、寄与分権者のおかげでその費用の支出を免れた、などの事情が必要となります。

このタイプでは、次のようなケースがよく問題となります。

妻が夫を療養看護したら寄与が認められる?

妻が夫を療養看護したら寄与が認められる?配偶者の看護については、夫婦間の協力扶助義務の履行にすぎないと考えられます。

したがって、これだけで「特別の寄与」とは言えません。

完全介護の病院に入院していた場合、寄与が認められる?

完全介護の病院に入院していた場合、寄与が認められる?特別の寄与と言えるためには、近親者による療養看護が必要な状態におかれていたことが必要だと思われます。

したがって、被相続人が完全介護の体制が整った病院に入院していた場合、基本的には特別の寄与とは認められないと考えられます。

ただし、医師が近親者の付き添い介護の必要性を認めていたような場合は特別の寄与が肯定される場合もあるといえるでしょう。

寄与分の算定方法は?

寄与分の算定方法は?療養看護によって、どの程度被相続人の財産が維持されたかについて、どのように算定すべきかが問題となります。

様々な方法が考えられますが、実務上、介護報酬基準等に基づく報酬相当額に看護日数を乗じ、さらに裁量割合を乗じて算定する方法があります。

報酬相当額については、介護保険における「介護報酬基準」が参考となります。

裁量割合は、一定の割合は定まっておらず、相続人と被相続人との関係、療養看護に至った事情、療養看護の内容、その他の事情を考慮して判断されます。

労務提供型の寄与分の算定式

療養看護の寄与分 = 報酬相当額価額 × 看護日数 × 裁量割合

具体例 報酬相当額が 7000円、看護日数が 1000日、裁量割合が 0.7 のケース

寄与分 = 7000円 × 1000日 × 0.7 = 490万円

④その他

寄与は、上記の3類型に限定されるものではありません。

上記のほか、被相続人の財産管理を行った、被相続人を長年扶養していたなど、どのような態様であっても、寄与分を主張できる可能性はあります。

ただし、特別の寄与といえるためには、夫婦の協力扶助義務や親族の扶助義務の範囲を超えることが必要です。

また、当該行為によって、被相続人の財産の維持又は増加があったことが必要となります。

特別寄与料とは

上述したように、従来、寄与分は相続人にのみしか認められていませんでした。

しかし、法改正によって、親族であれば、相続人に該当しなくても、一定の要件を満たすことで、特別寄与料の請求が可能となりました(民法1050条1項・2019年7月1日施行)。

特別寄与料の要件

被相続人に対して無償で療養看護その他の労務の提供をしたこと

被相続人に対して無償で療養看護その他の労務の提供をしたこと療養看護か労務の提供行為が対象となります。

相続人の寄与分と異なり、「財産上の給付」は条文に含まれていません。したがって、財産上の給付は考慮されません。

また、「無償」という文言が含まれています。

なお、相続人の寄与分の場合も、無償性は必要と考えられています。

特別の寄与があること

特別の寄与があること特別寄与料が認められるのは、相続人の寄与分の場合と同様に「特別の寄与」がある場合です。

これは、被相続人と親族の身分関係に基づいて、「通常期待されるような程度を超える貢献」である必要があると考えられます。

被相続人の財産が維持又は増加したこと

被相続人の財産が維持又は増加したこと親族の寄与行為によって、被相続人の財産が維持又は増加したことが必要となります。

特別寄与の上限

特別寄与料の額は、相続人の寄与分と同様に、被相続人が相続開始の時において有した財産の価額から遺贈の価額を控除した残額を超えることができません。

したがって、仮に被相続人が相続財産の分配方法をすべて遺言で指定しておけば、特別寄与者は相続人に対して金銭支払い請求ができなくなります。

相続人の負担額

相続人が複数名いる場合、各相続人の特別寄与料の負担額は、特別寄与料の額に共同相続人の相続分を乗じた額となります。

相続人が複数名の場合の特別寄与料の負担額

相続人の負担額 = 特別寄与料の額 × 相続人の相続分

寄与分を請求する方法

寄与分を請求する方法(手段)としては次の3つが考えられます。

①寄与分の話し合い

②寄与分の調停

③寄与分の審判

以下、それぞれについて特徴やメリット・デメリットを解説します。

①寄与分の話し合いによる解決

これは、裁判所を利用せずに当事者同士で話し合って解決する方法です。

寄与分は、遺産分割を行う前提として、確定するものです。

すなわち、寄与分を決めること自体は、目的ではありません。

遺産分割協議の中で、寄与分についても当事者間で話し合いを行い、解決できれば裁判所を利用する必要はありません。

| メリット | デメリット |

|---|---|

| 裁判所を利用すると、通常は解決までに長期間を要する傾向にあります。 また、裁判所までわざわざ出向かなければならないので労力もかかります。 当事者間の話し合いは、うまくいけば、短期間で解決します。 また、裁判所まで行く必要もないので労力もそれほどかかりません。 |

裁判所が関与しないため、専門知識や経験がないと適切に解決できない可能性があります。 また、相手方が話し合いに応じない場合や交渉が決裂すると解決できません。 |

話し合いで解決しようとする場合、相続に詳しい弁護士に相談し、適切なサポートを受けることが重要です。

話し合いで解決しようとする場合、相続に詳しい弁護士に相談し、適切なサポートを受けることが重要です。

具体的な状況に応じて、妥当な解決方法を提案してくれたり、弁護士が代理人となって相手と示談交渉することが可能となります。

②寄与分の調停

これは、裁判所(調停委員会)を通じて、話し合いによって解決する方法です。

寄与分については、相続開始から遺産分割の終了までの間、単独で申し立てることが可能ですが、通常は、遺産分割調停を申立て、調停を併合して話し合いを行います。

家裁の管轄は、相手の住所地を管轄する家裁となりますが、遺産分割の調停が継続している場合はその家裁の管轄となります。

| メリット | デメリット |

|---|---|

| 当事者同士での解決が不可能な場合、裁判所を通すことで、調停委員会の説得などによって話し合いが進む可能性があります。 | 調停手続は一般に長期間を要する傾向にあります。また、平日の昼間に行われるので会社勤めの方は休んで裁判所に行く必要があります。 1回あたりの調停に係る時間も数時間程度に及ぶので相当な労力を要します。 弁護士に依頼することで、精神的な負担や労力を減らすことができますが、示談交渉を依頼するよりも弁護士費用が高額化する可能性があります。 |

調停の前に、まずは弁護士に頼んで、遺産分割の示談交渉をしてもらうことをお勧めします。

調停の前に、まずは弁護士に頼んで、遺産分割の示談交渉をしてもらうことをお勧めします。

示談交渉がうまくいかない場合、調停を申し立てることとなりますが、弁護士は代理権があるので調停等もサポートしてくれると思います。

調停で寄与分の主張をすべき?

寄与分について、他の相続人が否認した場合、寄与分を主張する者が立証しなければなりません。

そして、この立証のハードルは低くありません。

寄与分に固執しすぎると、解決まで長期化することがあります。

また、相続人の中には、寄与分の主張を不快に感じるなどして感情的になるケースもあります。

このような問題点を背景として、東京家裁では「寄与分の主張を検討する皆様へ」というパンフレットを配布しています。

そのパンフレットには、次のような記載があります。

寄与分の主張をするには、誰が見ても、もっともだと分かる資料を提出する必要があります。

主張の裏付けとなる資料のないまま主張すると、解決を長引かせてしまうだけです。

寄与分のご主張を予定されている方は、次回調停までにご自分の主張内容をご検討下さい。

すでに寄与分の主張をまとめて裁判所に書面を提出されている方は、もう一度自分の主張内容を読み返してみて、ご主張の内容に無理がないかどうかをご確認下さい。

このような実務の運用からすると、寄与分の立証が難しい状況では、あまり固執しない方が得策といえるでしょう。

もっとも、証拠がなくても相手が認めてくれるケースもあります。

寄与分の主張をすべきかについては、専門的な判断が必要と思われます。

そのため、寄与分に詳しい弁護士に相談なさるとよいでしょう。

③寄与分の審判

審判の手続は、調停のような話し合いの解決を目指すものではなく、最終的には決定という形で裁判所の判断が示されます。

寄与分を定める処分の審判は、遺産分割の審判の申立てがあった場合にのみ申立てが可能です(民法904条の2第4項)。

なお、相続人以外の親族が行う特別寄与の請求については、遺産分割の審判申立てができないので、単独で申立てが可能です。

管轄裁判所は、遺産分割の審判事件が継続する裁判所となります。

| メリット | デメリット |

|---|---|

| プロの裁判官の判断が示されるという特徴があります。 | 裁判所を利用するため、時間と労力がかかります。 |

審判は高度な専門知識と豊富な経験が結果を変えることがあります。

審判は高度な専門知識と豊富な経験が結果を変えることがあります。

そのため、相続に精通した弁護士に依頼することがポイントとなります。

費用については、依頼前に見積もりなどをしてもらい、納得した上で依頼されるとよいでしょう。

寄与分に時効はある?

相続人の寄与分については、時効という期間制限はありません。

もっとも、遺産分割が終了すれば、当然、寄与分の主張はできなくなります。

また、遺産分割が終了しなくても、あまり長年月が経過すると、寄与分の主張や立証が難しくなることがあります。

事実関係について、記憶が薄れていったり、証拠が紛失する可能性があるからです。

そのため、寄与分について主張するのであれば、早めに行った方がよいでしょう。

特別寄与については、権利行使期間があります(民法1050条2項但書)。

すなわり、特別寄与者が相続の開始及び相続人を知った時から6か月を経過したとき、又は相続開始の時から1年を経過したときは、家裁に協議に代わる処分の請求が請求できなくなります。

なお、この6ヶ月と1年については、除斥期間です。

消滅時効と除斥期間は両者とも期間制限であることは同じですが、時効中断措置を取れるか等で異なります。

消滅時効と除斥期間の違いについては下表をごらんください。

| 消滅時効 | 除斥期間 | |

|---|---|---|

| 中断措置 | 可能 | 不可 |

| 停止 | 可能 | 不可 |

| 援用の要否 | 必要 | 不要 |

| 期間算定の起算点 | 権利行使が可能となった時点 | 権利発生時点 |

| 遡及効の有無 | 有 | 無 |

まとめ

以上、寄与分について、詳細に、かつ、できるだけわかりやすく解説しました。

上述したように、寄与分については、要件に該当するか否かの判断が難しく、また、寄与分の計算方法も複雑であり、相続に関する専門知識がないと算定が難しい場合があります。

したがって、寄与分については、上述した内容について参考程度にとどめ、専門家の適切なサポートを受けながら勧めていくことをおすすめします。

当事務所の相続対策チームは、寄与分に関しての専門相談を行っております。

ご相談の流れについては以下をご覧ください。