生命保険は遺産相続の対象となりません。

そのため、原則として、遺産を分けるときの計算で考慮されません。

また、生命保険の受取人は相続税、贈与税又は所得税といった税金がかかってくるため注意が必要です。

このページでは、生命保険は遺産相続の対象となるのか、生命保険金の受取人に相続税はかかるのかなどについて解説いたします。

生命保険金は遺産に含まれない

生命保険金は、亡くなった方以外の人が受取人として指定されている場合には、その受取人が保険金全額を受け取ることができます。

つまり、遺産には含まれないため、相続人で保険金を分けることはできないということです。

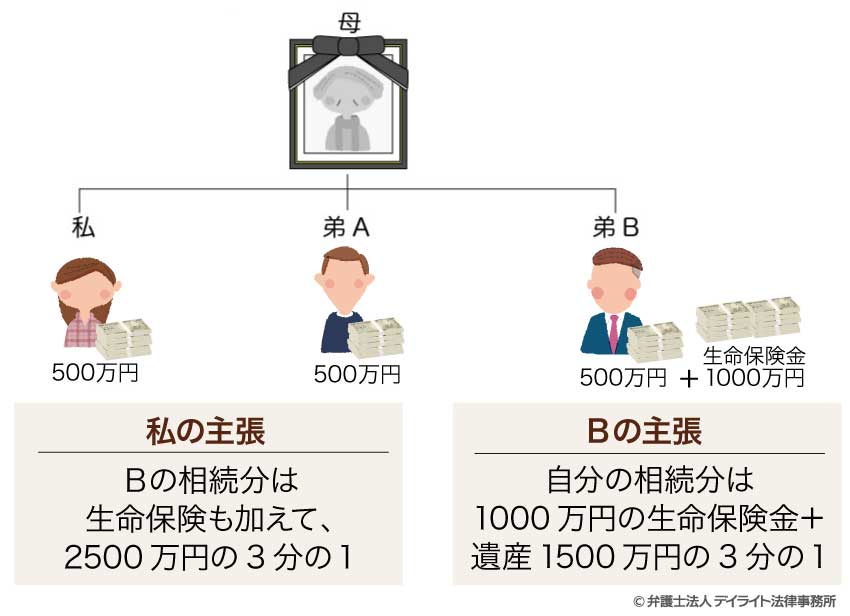

先日、母が亡くなり、私と弟のA及びBが相続人となりました。母の遺産は1500万円の預貯金ですが、Bは生命保険の受取人にもなっており、1000万円を受け取っています。Bは1000万円の生命保険金をもらったうえに、1500万円の3分の1は自分の相続分だと言っていますが、納得できません。私は生命保険も加えて、2500万円の3分の1がBの相続分だと思うのですが、そうではないのでしょうか。

先日、母が亡くなり、私と弟のA及びBが相続人となりました。母の遺産は1500万円の預貯金ですが、Bは生命保険の受取人にもなっており、1000万円を受け取っています。Bは1000万円の生命保険金をもらったうえに、1500万円の3分の1は自分の相続分だと言っていますが、納得できません。私は生命保険も加えて、2500万円の3分の1がBの相続分だと思うのですが、そうではないのでしょうか。本件では、Bの主張が通る可能性が高いといえます。

生命保険の受取人に相続税はかかる?

上で解説したとおり、被保険者(保険がついている人)が被相続人である生命保険金は、被相続人以外の人が受取人として指定されている場合には、遺産ではなくその受取人固有の財産として全額を受け取ることができます。

しかし、相続税、贈与税又は所得税といった税金がかかってくるため注意が必要です。

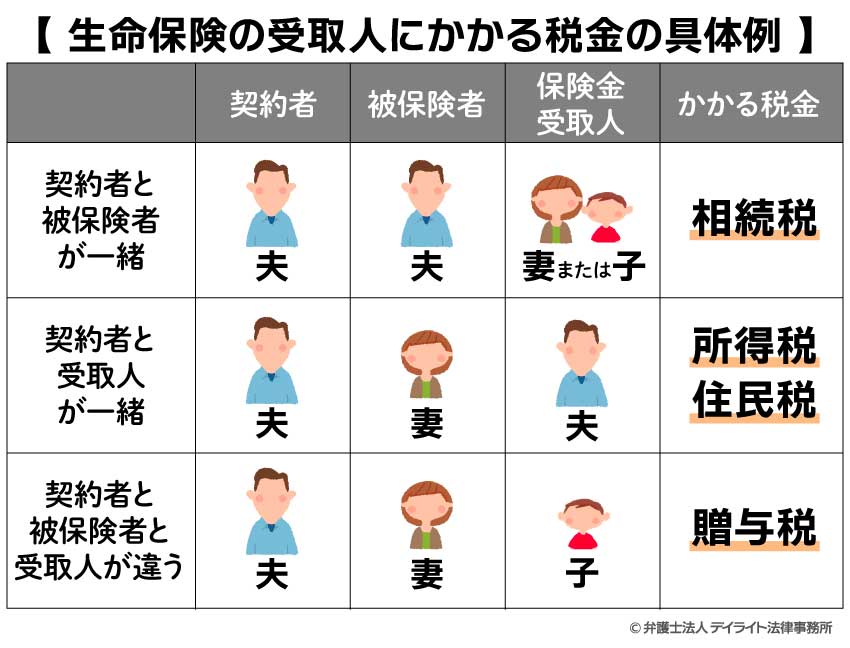

いずれの税金がかかるかは、誰が保険料を支払い(負担者)、誰が保険金を受け取るか(受取人)によって異なります。

下表はこれを整理したものです。

- 契約者と被保険者が一緒の場合:相続税

- 契約者と受取人が一緒の場合:所得税・住民税

- 契約者と被保険者と受取人が違う場合:贈与税

相続税がかかるケース

上表のように、保険料を被相続人が負担していた場合、相続税がかかります。

例えば、契約者(保険料負担者)であり、被保険者でもある夫が死亡し、死亡保険金を妻や子が受け取ったようなケースです。

受取人は、誰でも構いません。

この場合、すべての相続人が受け取った保険金の合計額が非課税限度額※を超えるとき、その超える部分が相続税の課税対象となります。

※死亡保険金は残された家族の生活保障という目的を持っているため、特別に一定の額が非課税とされています。

非課税限度額は、下記の計算式によって算出します。

なお、法定相続人には相続放棄をした者も含まれます。受取人が相続放棄をした場合、その受取人に非課税金額は適用されません。

具体例法定相続人が3人(妻と子供2人)、夫の死亡保険金4000万円(負担者は夫)を妻が受け取ったケース

死亡保険金の非課税金額は下記の計算式より1500万円

500万円 × 3人 = 1500万円

相続税の課税価格に参入するのは、下記の計算式より2500万円となる。

4000万円 − 1500万円 = 2500万円

(保険金)(非課税金額)

このケースで、子供が相続放棄をしていても、妻が受け取る保険金から非課税金額(1500万円)を控除できます。

しかし、妻が相続放棄をしていた場合、妻には非課税金額が適用されません。

なお、生命保険金が非課税金額を超えていても、相続税の基礎控除が適用され、結果として相続税を支払う必要がない可能性もあります。

相続税の基礎控除は下記の計算式で算出します。

生命保険の非課税枠を超えた金額(上記のケースで2500万円)に関しては、その他に相続した財産を含めて計算した正味の遺産総額から上記の基礎控除額を控除することとなります。

参考:相続税の税率|国税庁

所得税、住民税がかかるケース

所得税・住民税が課税されるのは、上表のように、保険料の負担者と受取人とが同一人のケースです。

例えば、夫が妻(被保険者)にかけた生命保険の保険料を支払い、妻の死後、夫が保険金を受け取る場合です。

参考:所得税の税率|国税庁

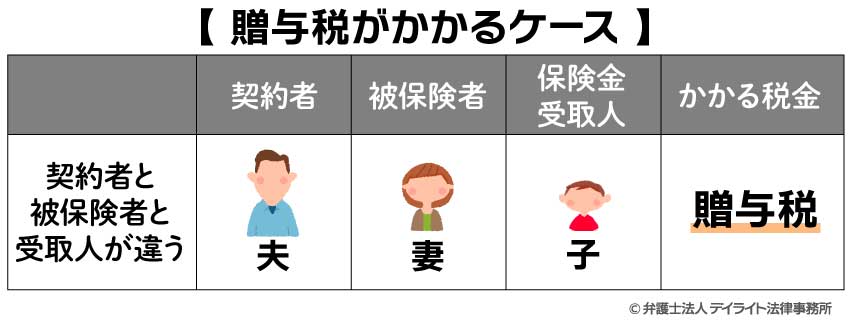

贈与税がかかるケース

贈与税が課税されるのは、上表のように、被保険者、保険料の負担者および受取人がすべて異なる場合です。

例えば、夫が妻(被保険者)にかけた生命保険の保険料を支払い、妻の死後、子供が保険金を受け取る場合です。

このパターンが、一番税金が高くなるので注意が必要です。

生命保険金は相続分の計算で考慮されないのか

原則:遺産を分けるときの計算で考慮されない

すでに 1000万円を保険金として受け取っているBが残りの遺産の 1500万円の3分の1までもらえるのは公平ではないと思う人も多いかと思います。

学説では、この点を考慮して、生命保険金は生前贈与ないし遺贈であるとして、「特別受益」として相続分の計算時に遺産に持ち戻されるとする立場があります。

しかし、判例では、生命保険金は原則特別受益ではないという判断がなされています。

つまり、原則として、生命保険金は遺産を分けるときの計算で考慮されないということです。

特別受益について詳しくはこちらをご覧ください。

例外:特段の事情があれば特別受益として持ち戻しが認められる

ただし、生命保険金も「特段の事情」がある場合には特別受益に準じるというのが判例です。

そのため、本件でも持ち戻しが認められる可能性はあります。

どのような場合に「特段の事情」があるといえるかですが、判例は以下のように述べています。

「保険金受取人である相続人とその他の共同相続人との間に生ずる不公平が民法903条の趣旨に照らし到底是認することができないほどに著しいものであると評価すべき特段の事情が存する場合」

要は、財産のほとんどを生命保険に注ぎ込み、複数いる相続人のうち1人の相続人がその保険金を受け取ったような場合などが典型で、遺産の総額に対する比率は大きな指標となるものです。

相続財産と同額の生命保険金を受け取っているような場合には、特段の事情ありとされる可能性が非常に高いです。

また、相続財産の6割の額に相当する生命保険金を受け取った事案について、「特段の事情」ありとした裁判例があり、参考になるでしょう。

ただし、判例は、

「同居の有無、被相続人の介護等に対する貢献の度合いなどの保険金受取人である相続人及び他の共同相続人と被相続人との関係、各相続人の生活実態等の諸般の事情を総合考慮して判断すべきである」

としており、遺産の総額に対する比率以外にも総合考慮して判断することになります。

本件で、Bが受け取った生命保険金は遺産の総額の6割程度ですから、特別受益と判断される可能性はありえます。

しかし、その判断にあたっては、Bが介護などをしていたかなどの事情を子細に検討する必要があり、その判断は容易ではありません。

特別受益は相続時に問題となることが多いですが、特別受益に該当するのかの判断は専門家でも困難なところですし、特別受益であることを証明するための証拠の収集も必要となってきます。

そのため、弁護士でも相続に専門特化した弁護士に相談することをおすすめします。

当事務所では、それぞれの弁護士が特化分野を持ち、相続専門の弁護士が相談を受けますので、まず一度ご相談にお越しください。

関連Q&A