相続人代表者指定届とは、納税義務を負う方が亡くなった場合に、市区町村から納税通知書等を受け取る相続人の代表者を決めるための書類のことです。

この記事では、相続人代表者指定届の書き方や提出によるデメリット、申請の方法などについて、相続問題にくわしい弁護士がわかりやすく解説します。

相続人代表者指定届とは?

相続人代表者指定届とは、納税義務のある方が亡くなった場合で相続人が2人以上いるときに、税金の納税通知書等を受け取る相続人の代表者を指定する書類のことです。

納税義務のある方が亡くなると、市区町村から相続人に宛てて相続人代表者指定届が送付されます(市区町村によっては、死亡届を提出した届出人に対して相続人代表者指定届の記入を求めるケースもあるようです)。

相続人は相続人代表者指定届を記入して市区町村へ提出する必要があります。

より具体的には、住民税、固定資産税・都市計画税(亡くなった方が不動産を持っていた場合)、軽自動車税(軽自動車を持っていた場合)等について、相続人代表者指定届を提出することとなります。

相続人代表者指定届の目的

相続人代表者指定届の目的は、市区町村が納税通知書等の書類を送付する先を明確にすることにあります。

納税義務のある方が亡くなった場合には、相続人全員が連帯してその納税義務を引き継ぎます。

相続人が2人以上いる場合、市区町村はどの相続人に納税通知書等を送ればよいのかがわかりません。

市区町村は相続人代表者指定届の提出を受けることによって、納税通知書等の送付先を確認することができるのです。

なお、相続人代表者指定届は、あくまで納税通知書等を受け取る代表者を指定する効果があるにすぎません。

届出によって相続人代表者だけに納税義務を負わせたり、不動産等の名義人を相続人代表者に変更したりする効果はありません。

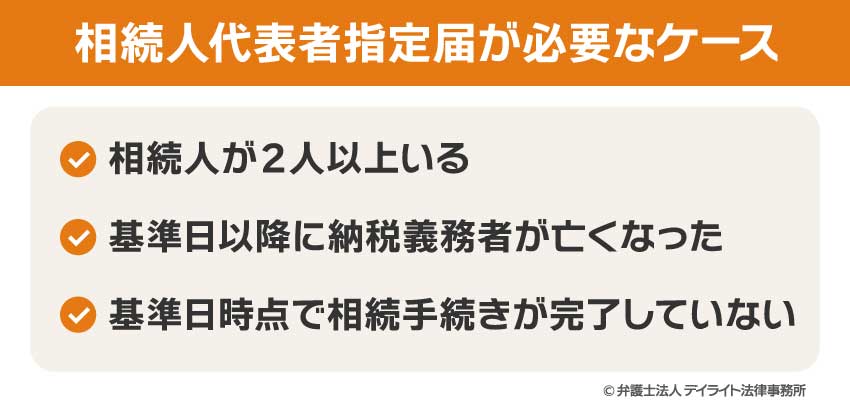

相続人代表者指定届が必要なケース

相続人代表者指定届が必要となるのは次のようなケースです。

相続人が2人以上いる

相続人代表者指定届は相続人が2人以上いる場合に必要となります。

相続人が1人しかいなければ、必然的にその相続人に納税通知書等が送付されることになるため、相続人代表者指定届は不要です。

基準日以降に納税義務者が亡くなった

税金の納税義務は特定の基準日に発生します。

例えば、固定資産税であれば毎年1月1日が基準日です。

固定資産税の場合、1月1日時点で不動産の登記簿上の所有者となっている人が納税義務を負い、納税通知書等が送付されます。

1月1日以降に登記簿上の所有者が亡くなった場合、本来はその登記簿上の所有者が納税義務を負うはずが、その代わりに相続人が連帯して納税義務を負うことになります。

納税通知書の送付を受け取る代表者を指定する必要があるのです。

なお、各税金の基準日は次のとおりです。

| 住民税 | 1月1日 |

| 固定資産税・都市計画税 | 1月1日 |

| 軽自動車税 | 4月1日 |

基準日時点で相続手続きが完了していない

基準日の時点で相続手続き(不動産の所有者変更手続きなど)が完了していない場合には、相続人代表者指定届を提出する必要があります。

納税義務のある方が亡くなった後、基準日の前日までに名義変更等の手続きを完了した場合(不動産であれば12月31日までに所有者の変更手続きを行った場合)には、新たな名義人宛に納税通知等の連絡がされます。

そのため、この場合には相続人代表者指定届を提出する必要はありません。

相続人代表者指定届のデメリット

相続人代表者指定届を提出したとしても大きなデメリットはありません。

強いて提出する場合のデメリットをあげるとすれば、次の2点です。

- 相続人代表者になると手間や労力がかかる

- 複数の相続人代表者指定届を提出しなければならない場合がある

納税手続きは相続人代表者が中心となって行うことが多いことから、代表者に指定されると手間や労力がかかります。

例えば、相続人代表者が他の相続人の分もあわせて税金を支払った上で、他の相続人に対して立て替え払いした税金の支払いを求めるといったケースが少なくありません。

このような場合には、税金の支払い手続きや他の相続人への連絡などを行うための手間と労力がかかります。

また、それぞれの税金の納付先の市区町村が異なる場合には、それぞれの市区町村に相続人代表者指定届を提出する必要があるため、手間がかかります。

それぞれの税金に関する納付先は次のとおりです。

| 税金の種類 | 税金の納付先 |

|---|---|

| 住民税 | 亡くなった方の1月1日時点での居住地(住民票のある場所)の市区町村 |

| 固定資産税・都市計画税 | 不動産の所在地の市区町村 |

| 軽自動車税 | 4月1日時点での「使用の本拠の位置」(車を実際に管理・使用する場所のことです。)の市区町村 |

ただし、相続人代表者指定届を提出しない場合には、市区町村の側で納税通知書等を送付する相続人を決めることになります。

相続人の事情を把握していない市区町村が通知書等の送付先を決めることによって、かえって余計な手間が発生したり、手続きが難航したりする可能性もあります。

そのため、相続人代表指定届を提出するデメリットよりも提出しないデメリットの方が上回るということができるしょう。

市区町村から相続人代表指定届が送付されてきた場合には、すみやかに記入して返送することをおすすめします。

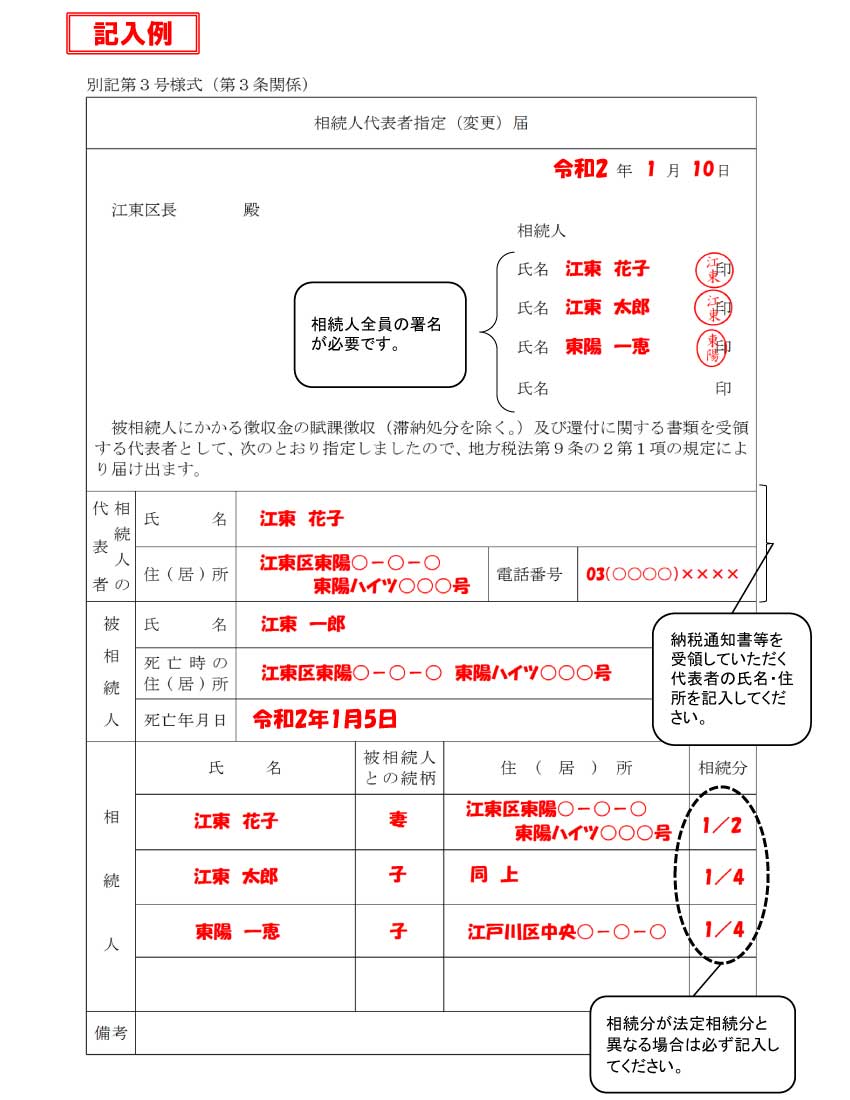

相続人代表者指定届の書き方

相続人代表者指定届の書式や記入方法は各市区町村によって若干異なりますが、記入する内容はほぼ共通しています。

以下は、東京都江東区の相続人代表者指定届の記入例です。

出典:江東区ホームページ

どの市区町村であっても、基本的には、被相続人の情報(住所・氏名・死亡年月日)、相続人代表者の情報(住所・氏名・被相続人との続柄・連絡先など)、その他の相続人の情報(住所・氏名等)を記入する必要があります。

これに加えて届出人の情報(住所・氏名・生年月日・被相続人との続柄・連絡先など)の記載を求める場合もあります。

また、上にあげた江東区の記載例のように、市区町村によっては届出人や相続人代表者・相続人の氏名について本人の署名(自署)が必要とされることがあります。

相続人代表者指定届の申請方法

相続人代表者指定届の申請方法には、大きく①オンライン申請(電子での申請)、②窓口または郵送での申請(紙の申請)、の2つがあります。

上で説明したように、税金の納付先の市区町村が異なる場合には、それぞれの市区町村に申請する必要があります。

オンラインによる申請

一部の市区町村ではオンライン申請を利用することができます(未対応の市区町村もあります)。

オンライン申請の場合にはマイナンバーカードを利用して本人認証を行うケースがほとんどです。

オンライン申請の取扱状況や申請の方法は各市区町村によって異なるため、詳細は各市区町村にお問い合わせください。

窓口または郵送での申請

すべての市区町村では、窓口または郵送での申請をすることができます。

窓口または郵送での申請を行う場合、記入済みの相続人代表者指定届の書面(紙)を提出することになります。

窓口での申請

市区町村役場の開庁時間内に、相続人代表者指定届を窓口に持参して提出します。

窓口での申請を行う場合には、あわせて以下の書類の提出を求める市区町村が多いようです。

- 届出人(申請者)の本人確認書類(マイナンバーカードや運転免許証等)

- 届出人と被相続人との関係がわかる書類(戸籍謄本等)の写し

- 遺産分割協議書の写し(ある場合のみ)

- 遺言書の写し(遺言書によって不動産等の受取人に指定された場合のみ)

※市区町村によって取り扱いが異なるため、詳細は各市区町村のホームページ等をご確認ください。

郵送での申請

指定された市区町村の窓口宛に相続人代表者指定届を郵送することもできます。

窓口での申請時に本人確認書類等の書類の提出が求められるケースでは、郵送での申請時にも同じ書類のコピーを同封する必要があります。

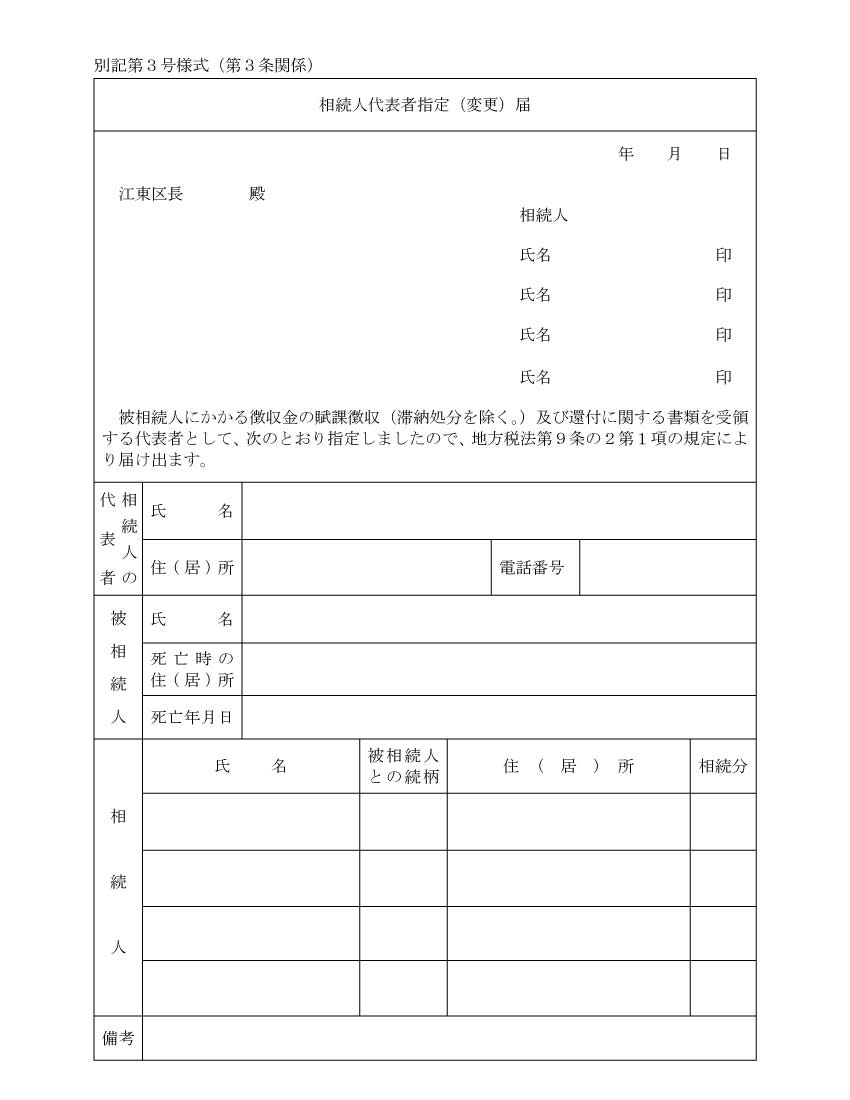

相続人代表者指定届のフォーマット

相続人代表者指定届は各市区町村から送付されてくるため、窓口または郵送で申請する場合には、送付されてきた書類に記入して返送します。

ほとんどの各市区町村ではウェブサイトにフォーマットを掲載していますので、これをダウンロード・印刷して利用することもできます。

相続人代表者指定届の様式は市区町村によって異なります。

市区町村によっては、相続人代表者指定届と他の届出書類(現所有者申告書など)を一体の書類としている場合もあります。

ここでは、東京都江東区のフォーマットをご紹介します。

相続人代表者指定届についてのQ&A

![]()

相続人代表者指定届を出さなかったらどうなるの?

![]() 相続人代表者指定届を出さなかった場合に、何らかのペナルティを受けることはありません。

相続人代表者指定届を出さなかった場合に、何らかのペナルティを受けることはありません。

相続人が複数いる場合には、市区町村側で決めた相続人に納税通知書等が送付されることになります。

ただし、市区町村側で決めた相続人に送付されることによって、かえって納税手続きが難航する場合もあります。

相続人が2人以上いる場合には相続人代表者指定届を提出されることをおすすめします。

なお、市区町村によっては相続人代表者指定届と不動産の現所有者申告書を一体の様式としている場合があります。

現所有者申告書には3ヶ月の提出期限があり、正当な理由なく申告書を提出しない場合には10万円以下の過料を課されることがあるため、注意が必要です。

![]()

相続人代表者はどうやって決めますか?

その際には、以下のような点を考慮して決めるとよいでしょう。

- 責任感のある人

- 不動産や軽自動車等を相続する予定の人

- 平日の日中に時間を作れる人

相続人であれば相続人代表者になることができますが、誰でもよいというわけではありません。

相続人代表者は納税通知書を受け取り、他の相続人と連携して納税手続きを行うことになります。

いい加減な相続人を代表者に指定してしまうと、納税手続きが滞り、他の相続人が不利益を受ける可能性もあります。

そのため、相続人の中でも責任感のある人を代表者にすることが大切です。

遺産の中に不動産や軽自動車等が含まれる場合には、それらの遺産を相続する予定の人を相続人代表者とするのもよいでしょう。

また、手続きの多くは平日の日中に行う必要があることから、その時間帯に動くことができる人を代表者にすることも考えられます。

![]()

相続人代表者指定届には実印が必要ですか?

![]() ほとんどの市区町村では実印は不要とされています。

ほとんどの市区町村では実印は不要とされています。

ただし、まれに実印が必要とされる市区町村(甲府市など)もあります。

また、相続人代表者指定届の記入ルールは各市区町村によって異なり、以下のようにさまざまなバリエーションがあります。

- 相続人代表者のみ実印が必要なケース(氏名を自署できない相続人についても実印が必要)

- 相続人全員の氏名の自署と捺印(認印可)が必要なケース

- 相続人全員の氏名の自署が必要なケース

- 相続人の代表者の自署と捺印(認印可)が必要なケース

- 相続人の代表者の自署のみ必要なケース(捺印は不要)など

相続人代表者指定届を記入する際には各市町村のルールをよく確認することが大切です。

![]()

相続放棄した場合でも相続人代表者指定届の提出が必要ですか?

相続放棄とは、相続人の意志で相続を辞退するための手続きをいい、家庭裁判所で手続きをする必要があります。

相続放棄をすると、はじめから相続人ではなかったことになり、亡くなった方の納税義務も引き継ぎません。

他に遺産を相続する相続人がいる場合には、他の相続人から指定届を提出してもらうようにしましょう。

また、市区町村の側では相続放棄があったことを把握することができません。

そのため、相続人全員が相続放棄した場合には、相続放棄したことを証明するための書類(家庭裁判所が発行する「相続放棄申述受理通知書」または「相続放棄申述受理証明書」の写し)を市区町村役場に提出する必要があります。

まとめ

相続人代表者指定届とは、納税義務者が亡くなり相続人が2人以上いる場合に、税金の納税通知書等を受け取る代表者を指定するための書類のことです。

相続人代表者指定届を提出したからといって、相続人代表者が納税義務を負うことにはなりません。相続人代表者指定届はあくまでも納税通知書等の送付先となる代表者を決める効果をもつにすぎません。

相続人代表者指定届を提出しない場合のペナルティは特になく、市区町村側で指定した相続人に納税通知書等を送付することになります。

相続人代表者指定届の取り扱いについてわからないことがある場合や、遺産の分割について相続人間でトラブルになった場合には、相続にくわしい弁護士などの専門家に相談されることをおすすめします。

当事務所では、遺産分割協議、遺言書の作成、相続登記、相続税の申告・節税対策、相続トラブルへの対応など、相続全般に関するご相談を広く承っています。

相続問題に強い弁護士で構成する相続対策専門チームが対応させていただきますので、安心してご相談ください。