法定相続分とは、相続人が、被相続人の遺産をどのくらい相続することができるのかについて、法律が定めている一定の割合のことです。

法定相続分は、被相続人の遺産をどのように分けるべきかについての目安となるものです。

この記事では、そもそも誰が相続人となることができるのかや、それぞれの相続人の法定相続分は具体的にどうなるのか、等について具体例を示しながら解説していきます。

法定相続分とは?

法定相続分とは、相続人が被相続人(亡くなった方)の遺産をどのくらい取得することができるのかについて、法律(民法)が決めている割合のことです。

相続分には2種類ある

相続分には、被相続人が遺言によって決める割合(指定相続分)と、法律によって決められている割合(法定相続分)とがあります。

指定相続分は、被相続人が、遺言によってどの相続人がどのくらいの遺産を相続するのかを決めた割合のことをいいます。

法定相続分は遺産を分ける目安となる

法定相続分は、被相続人が相続分を指定していない場合や、相続人全員で被相続人の指定に従わないことを決めた場合に、遺産を分けるための目安とされるものです。

法定相続分は、「法定相続割合(ほうていそうぞくわりあい)」といわれることもあります。

法定相続分の割合は、それぞれの相続人の被相続人との関係(続柄)や相続人の数によって変わります(この点については後で詳しく説明します)。

なお、法定相続分は、「絶対にその割合に従って遺産を分けなければならない」という強制力があるものではなく、あくまで目安となるものです。

したがって、被相続人は、法定相続分とは異なる割合で親族に遺産を与えるという内容の遺言を作ることができます。

また、相続人が全員で遺産の分け方について話し合う場合(これを「遺産分割協議」といいます。)にも、法定相続分と異なる割合で遺産を分けることができます。

法定相続分が定められている理由

民法は、遺産を分ける際の目安や基準となるものとして、法定相続分を定めています。

遺産の分け方について目安や基準となるものがないときには、話し合いがまとまらず、出された結論に納得感が得られない可能性があります。

そこで、民法は、被相続人と相続人との関係性などを考慮して、どの相続人にどのくらいの遺産を相続させるのが妥当か、という観点から法定相続分を定めました。

法定相続分は、相続人が遺産分割協議をする際の目安となります。

また、遺産分割協議がまとまらず、相続人が家庭裁判所で遺産の分割に関する調停(裁判所を介した話し合いのことです。)や審判(裁判所が強制的に結論を出す手続のことです。)を申し立てた場合、裁判所は、この「法定相続分」を基準に判断を行います。

法定相続分と遺留分との違い

遺留分とは、被相続人の兄弟姉妹以外の相続人(配偶者、被相続人の子、父母や祖父母)に保障されている遺産の最低限の取り分のことで、法律(民法)によって一定の割合が決められています。

法定相続分と遺留分は、どちらも法律(民法)で決められている一定の割合であるという点で共通しています。

しかし、2つの制度は次のような点で異なります。

法定相続分は、あくまで遺産を分ける際に使われる目安の数字にすぎません。

これに対して、遺留分は相続人の生活を保障するために民法で認められている、被相続人の遺言によっても奪うことができない強い権利です。

この遺留分は「権利」であることから、遺留分をもつ相続人は、遺留分より少ない遺産しかもらえなかった場合、「遺留分が侵害されている」ことを理由に金銭の支払を請求することができます。

法定相続分と遺留分の違いについて詳しくは以下をご覧ください。

法定相続人の範囲と順位

親族の中で実際に誰が被相続人の遺産を相続できるのかを確定するために、法定相続人の範囲と優先順位を確認します。

法定相続人とは

法定相続人とは、法律(民法)が、被相続人の遺産を相続できる人として定めている人のことです。

法定相続分は、この「法定相続人」についてのみ定められています。

法定相続人にあたる人は、①被相続人の配偶者(妻、夫)と②被相続人の一定範囲の血族(血縁関係にある親族のことです)の2つに分けられます。

法定相続人の範囲

法定相続人の範囲は次のとおりです。

- 被相続人の配偶者

- 被相続人の血族:①被相続人の子、③被相続人の直系尊属(父母、祖父母など)、④被相続人の兄弟姉妹

被相続人と親族関係にあるすべての人が遺産に対する権利を主張することができるとすると、収拾がつかなくなる可能性があることから、民法は法定相続人の範囲をこのように限定しています。

法定相続人の順位

さらに、法定相続人にあたる人が常に遺産を相続できるというわけではなく、法定相続人の間でも次のような優先順位が決められています(民法887条、889条、890条)。

| 順位 | 相続人 |

|---|---|

| 常に相続人 | 被相続人の配偶者(妻、夫) |

| 第1順位 | 被相続人の子 |

| 第2順位 | 被相続人の直系尊属(父母、祖父母) |

| 第3順位 | 被相続人の兄弟姉妹 |

被相続人の配偶者(妻、夫)は、被相続人が亡くなった時点で生きている限り、常に相続人となります。

これに対して、第1順位から第3順位の相続人については、被相続人が亡くなった時点で生きている最も順位の高い法定相続人だけが遺産を相続することができ、それより低い順位の法定相続人は遺産を相続できません。

また、同じ順位の相続人が複数いるときは、同じ順位の相続人全員が遺産を相続し、人数割で均等に遺産を分け合うこととされています。

例えば、被相続人の子が3人いる場合は、3人全員が第1順位の相続人となり、遺産を3等分します。

被相続人の配偶者(妻・夫)は、常に相続人となります(民法889条)。

配偶者が常に相続人とされている背景には、被相続人の財産は夫婦が協力して築き上げてきた財産であるという考え方や、残された被相続人の配偶者の生活を保障する必要があるという考え方があるとされています。

ただし、「配偶者」とは法律上の婚姻関係にある妻や夫に限られており、籍を入れていない事実婚(内縁)の妻や夫は含まれません。

被相続人の子は、第1順位の相続人となります(民法887条)。

被相続人の配偶者がいないときには被相続人の子のみが相続人となり、配偶者がいるときには配偶者と子の両方が相続人となります。

「被相続人の子」には、以下の者が含まれます。

- 養子縁組により被相続人の養子となった者

- 父親から認知を受けた非嫡出子※

- 胎児(生きて生まれなかった場合には相続人でなかったことになります)

なお、母子関係は認知がなくても出産の事実によって当然に認められます。

そのため、未婚のまま母親となった者が亡くなった場合、その母親(被相続人)が産んだ子は当然に「被相続人の子」にあたります。

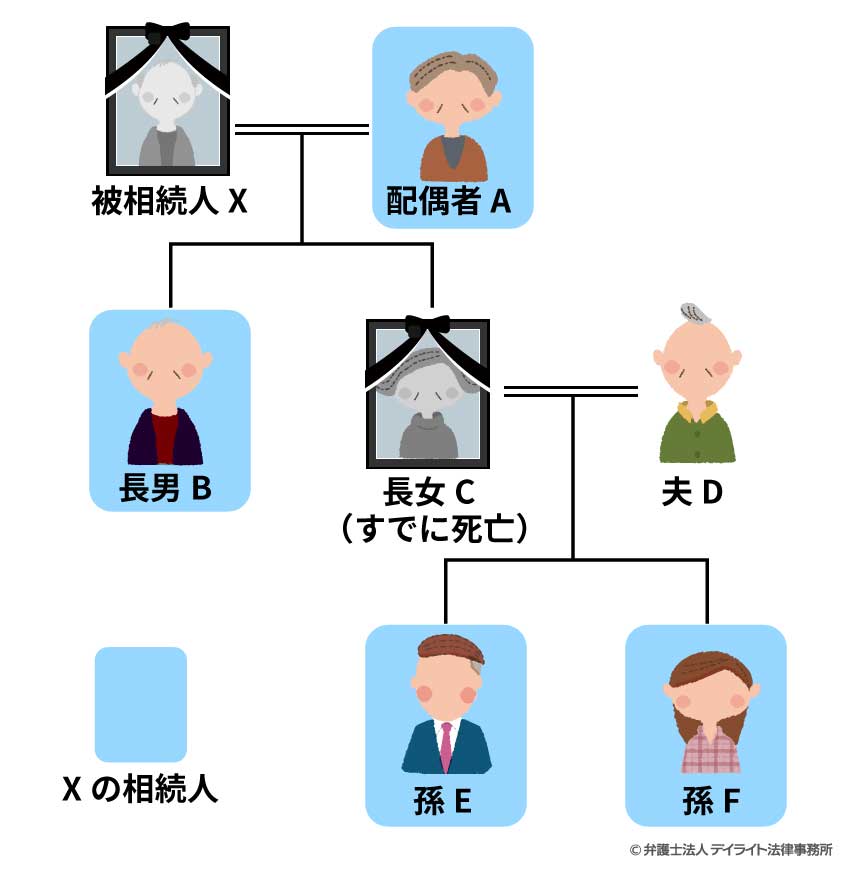

被相続人の子が被相続人よりも先に亡くなった場合など※で、被相続人に孫(被相続人の子の子)がいるときには、被相続人の孫(被相続人の子の子)が被相続人の子の代わりに法定相続人となり、遺産を相続します。

これを「代襲相続」(だいしゅうそうぞく)といいます。

被相続人の孫(被相続人の子の子)も亡くなっている場合で、さらに被相続人のひ孫(被相続人の子の子の子)がいるときは、被相続人のひ孫が代わりに法定相続人となって遺産を相続します。

これを「再代襲相続」といいます。

直系尊属とは、被相続人の親(父母)、親の親(祖父母)、親の親の親(曾祖父母)のように、上の世代の直通する系統の親族のことをいいます。

被相続人の直系尊属は、第2順位の相続人となります(民法889条1項1号)。

つまり、被相続人の配偶者や子がいないときには、被相続人の直系尊属のみが相続人となります。

被相続人に配偶者がおり、子がいないときには、配偶者と直系尊属の両方が相続人となります。

なお、被相続人の父母のほかに祖父母や曾祖父母が生きている場合には、被相続人に一番近い世代の直系尊属(父母)のみが相続人となります。

また、被相続人が養子縁組している場合、被相続人の養父母も「被相続人の直系尊属」に含まれます。

被相続人が亡くなった時点で被相続人の実父母(2人)と養父母(2人)がいずれも生きている場合、法定相続人である「被相続人の直系尊属」は4人となります。

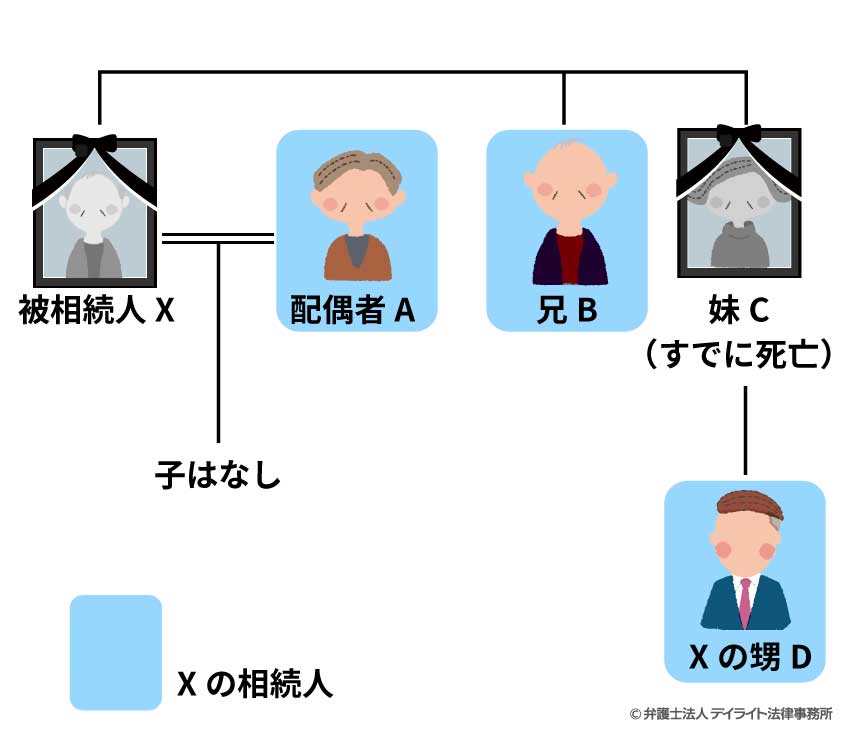

被相続人の兄弟姉妹は、第3順位の相続人となります(民法889条1項2号)。

被相続人の配偶者や子、直系尊属(父母等)がいないときには、被相続人の兄弟姉妹のみが相続人となります。

被相続人に配偶者がおり、子や直系尊属(父母等)がいないときには、配偶者と兄弟姉妹の両方が相続人となります。

被相続人の子の場合と同じように、被相続人の兄弟姉妹についても代襲相続が認められています。

被相続人にはそもそも子(第1順位の相続人)がおらず、被相続人の親や祖父母、曾祖父母(第2順位の相続人)がすでに亡くなっており、被相続人の兄弟姉妹(第3順位の相続人)も先に亡くなってた場、被相続人の甥や姪(被相続人の兄弟姉妹の子)がいるときには、代襲相続が発生します。

つまり、被相続人の兄弟姉妹の代わりに被相続人の甥や姪が法定相続人となり、遺産を相続します。

ただし、被相続人の子(第1順位)の場合とは異なり、被相続人の兄弟姉妹(第3順位)については再代襲相続はありません。

したがって、被相続人の配偶者や子、父母や祖父母(曾祖父母)、兄弟姉妹、甥や姪がすべて亡くなっている場合には、被相続人の甥や姪に子がいるときであっても、相続人となる者はいません。

相続人にあたらない人

次のような人は法定相続人にあたらず、相続権(遺産を相続する権利のことです。)がありません。

もっとも、被相続人が法定相続人にあたらない人にも生前に遺産を贈与する方法(生前贈与)や遺言で遺産を贈与する方法(遺贈)によって、遺産を与えることができます。

「被相続人の配偶者」とは、被相続人が亡くなった時点で結婚していた配偶者をいい、既に離婚が成立している配偶者は含まれません。

「被相続人の配偶者」とは、被相続人が亡くなった時点で法律上の婚姻関係にあった配偶者をいい、事実婚(内縁)の配偶者は含まれません。

被相続人が再婚した配偶者の連れ子は、法定相続人にあたりません。

ただし、被相続人が連れ子と養子縁組をした場合には、養子として「被相続人の子」(第1順位の法定相続人)にあたることとなります。

被相続人の孫は、原則として法定相続人にあたりません。

ただし、上で説明した代襲相続が発生する場合(被相続人の子が被相続人よりも先に亡くなった場合)には、「被相続人の子」の代わりに第1順位の法定相続人となります。

さらに、法定相続人にあたる場合でも、次に該当するときは相続権を失います。

相続の放棄とは、相続人が自分の意志で、被相続人の遺産を一切相続しないという意志を示すことをいいます。

相続放棄した人は、最初から相続人ではなかったことになります(民法939条)。

「相続廃除(そうぞくはいじょ)」とは、被相続人に対する虐待や重大な侮辱行為、その他著しい非行があった法定相続人について、家庭裁判所に申し立てることによって、被相続人の意志で相続人から除外することをいいます(民法892条)。

相続廃除された人は、最初から相続人ではなかったことになります(民法893条)。

相続欠格とは、一定の要件を満たす相続人は、法律によって当然に相続から除外されます(民法891条)。

相続欠格は、相続を自分に有利に進めるために違法な行為を行ったことに対する制裁としての意味をもつ制度です。

法定相続分の割合

法定相続分の割合については、民法900条に定められています。

法定相続分は、どの順位の法定相続人が何人いるかによって変わります。

被相続人の配偶者が被相続人のすべての遺産を相続します。

被相続人の子(直系尊属または兄弟姉妹)が被相続人のすべての遺産を相続します。

被相続人の子(直系尊属または兄弟姉妹)が複数人いるときは、人数割で均等に分け合います。

法定相続人となる配偶者と血族(子、直径尊属または兄弟姉妹)が、民法900条が定めている割合で遺産を分け合います。

配偶者と血族が法定相続人となる場合には、血族の順位によって法定相続分の数字は変わります。

同じ順位の法定相続人が2人以上いる場合には、同じ順位の相続人で法定相続分を人数割で均等に分け合います。

以上の内容を表にまとめると、次のようになります。

| 相続人 | 遺留分の割合 | |||

|---|---|---|---|---|

| 配偶者 | 子 | 直系尊属 | 兄弟姉妹 | |

| 配偶者のみ | 全部の遺産 | − | − | − |

| 子のみ | − | 全部の遺産 ※人数で按分 |

− | − |

| 直系尊属(父母等)のみ | − | − | 全部の遺産 ※人数で按分 |

− |

| 兄弟姉妹のみ | − | − | − | 全部の遺産 ※原則、人数で按分 |

| 配偶者と子 | 遺産の1/2 | 遺産の1/2 ※人数で按分 |

− | − |

| 配偶者と直系尊属 | 遺産の2/3 | − | 遺産の1/3 ※人数で按分 |

− |

| 配偶者と兄弟姉妹 | 遺産の3/4 | − | − | 遺産の1/4 ※原則、人数で按分 |

(法定相続分)

第九百条 同順位の相続人が数人あるときは、その相続分は、次の各号の定めるところによる。

一 子及び配偶者が相続人であるときは、子の相続分及び配偶者の相続分は、各二分の一とする。

二 配偶者及び直系尊属が相続人であるときは、配偶者の相続分は、三分の二とし、直系尊属の相続分は、三分の一とする。

三 配偶者及び兄弟姉妹が相続人であるときは、配偶者の相続分は、四分の三とし、兄弟姉妹の相続分は、四分の一とする。

四 子、直系尊属又は兄弟姉妹が数人あるときは、各自の相続分は、相等しいものとする。ただし、父母の一方のみを同じくする兄弟姉妹の相続分は、父母の双方を同じくする兄弟姉妹の相続分の二分の一とする。

引用元:民法 | e-Gov法令検索

法定相続分の割合(まとめ)

割合を求める際のルールをまとめると、次のようになります。

- 配偶者は常に相続人となる。

- 配偶者以外の法定相続人は、①被相続人の子、②被相続人の直系尊属(父母、祖父母等)、③被相続人の兄弟姉妹であり、一番高い順位の者のみが相続人となる。

- ①被相続人の子が被相続人よりも先に亡くなっている場合で、子や孫がいる場合には、(1)子、(2)孫の順で代襲相続・再代襲相続する。

- ③被相続人の兄弟姉妹が被相続人よりも先になくなっている場合で、子(被相続人の甥、姪)がいる場合には、被相続人の甥や姪が代襲相続する(再代襲相続はない)。

- 配偶者のほかに法定相続人がいる場合、配偶者とその他の法定相続人の法定相続割合は、民法900条が決めている。

・配偶者と子 1/2:1/2

・配偶者と直系尊属 2/3:1/3

・配偶者と兄弟姉妹 3/4:1/4(父母の一方が異なる場合を除く) - 配偶者以外の法定相続人が複数いる場合、民法900条で決められている割合(上記参照)をさらに人数で割った割合となる。

相続割合シミュレーターで簡単に計算!

一般の方がご自身で相続分の金額を計算するのはなかなか大変です。

当事務所では、相続分の概算を簡単に計算できるシミュレーター(計算機)をご用意しております。

ぜひご活用いただければ幸いです。

ただし、正確なシミュレーションを行うためには、相続の対象となる遺産の評価や相続人の範囲が正確に調査・確定されていることが必要となります。

遺産の評価や相続人の調査に不安がある場合や、より正確な金額を知りたいという場合には、弁護士に相談されることをおすすめいたします。

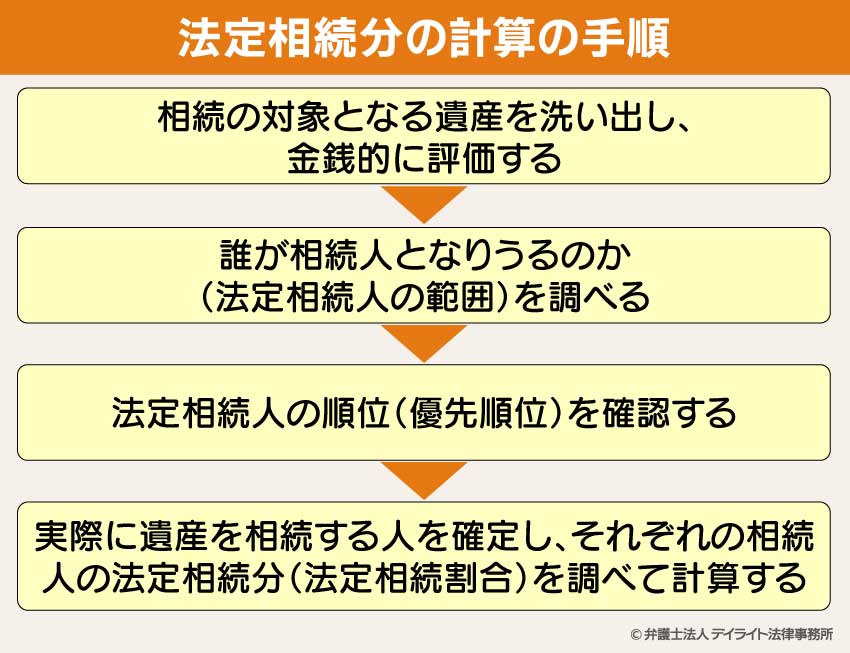

法定相続分の計算方法

法定相続分にしたがって遺産を分ける場合に、具体的にどのくらいの金額の遺産をもらえることとなるのかは、下のような方法で計算します。

以下では、さらにそれぞれの手順について詳しく説明していきます。

(1)相続の対象となる遺産の調査・評価

具体的な法定相続分の額を計算するためには、まずは相続の対象となる遺産を洗い出し、金銭的に評価することが必要です。

この段階で、一部の被相続人が相続財産の増加・維持に貢献したことが認められる場合には、その貢献分の金額が相続の対象となる遺産の金額から差し引かれます(これを「寄与分(きよぶん)」といいます。)。

反対に、被相続人から他の相続人よりも多くの利益(贈与など)を受けた相続人がいる場合には、その分の金額が相続の対象となる遺産に追加されます(これを「特別受益(とくべつじゅえき)」といいます)。

相続の対象となる遺産には、土地や建物などの不動産、預貯金や株式、絵画などの美術品、宝石、時計などさまざまなものがあることから、遺産の調査や遺産の評価は簡単なものではありません。

また、何が寄与分や特別受益にあたるのかの判断は、専門家でも難しい場合があります。

遺産の調査や評価をめぐって相続人間のトラブルにつながる可能性もありますので、遺産の調査や評価については、相続問題に詳しい弁護士等の専門家に相談することを強くおすすめいたします。

(2)誰が相続人となりうるのか(法定相続人の範囲)を調べる

民法は、被相続人の親族うち一定範囲の者(「法定相続人」といいます。)についてのみ、法定相続分を定めています。

そのため、まずは親族の中で誰が法定相続人にあたるのかを確認します。

(3)法定相続人の順位(優先順位)を確認する

法定相続人とされている人の全員が遺産を相続できるわけではなく、その中でも優先順位が高い人だけが遺産を相続することができます。

(4)実際に遺産を相続する人を確定し、それぞれの相続人の法定相続分(法定相続割合)を調べて計算する

通常であれば被相続人の遺産を相続できる順位の高い法定相続人にあたる場合でも、相続を辞退したり、被相続人の意志や法律によって相続権を奪われたりすると、遺産を相続することができません。

こうした人を除外するなどして実際に遺産を相続する相続人を確定したうえで、以下の計算式によって法定相続分の金額を計算します。

法定相続分を具体例で計算

それでは、これまで説明してきた内容をもとに、法定相続分に従った場合の遺産の額がどのように計算されるのかについて、次の3つの場合の具体例をあげて解説します。

配偶者と子が相続人となる場合

事例

***

相続人:妻、子(長男、長女、次男)

※次男は相続を放棄した

被相続人の遺産:総額9000万円

***

この事例では、被相続人の配偶者(妻)と子(長男、長女)の2人が相続人となります。

次男は相続を放棄しているため、はじめから相続人でなかったことになります。

配偶者と子の法定相続分はそれぞれ、妻が2分の1、子(長男、長女)が2分の1となります。

| 配偶者 | 子 |

|---|---|

| 1/2 | 1/2 |

したがって、妻の法定相続分の金額は、以下の計算式より4500万円となります。

9000万円 × 1/2 = 4500万円

法定相続分(1/2)の遺産をさらに子が人数で均等に分けます。

この事例では、長男と長女の2人で均等に分け合います。

長男と長女一人あたりの法定相続分の金額は、以下の計算式より2250万円となります。

9000万円 × 1/2 × 1/2 = 2250万円

配偶者と直系尊属が相続人となる場合

事例

***

相続人:夫、実父母、養父

被相続人の遺産:総額9000万円

***

被相続人に子がいない場合、直系尊属(第2順位)が相続人となります。

また、被相続人が養子縁組をした場合、被相続人の実父母と養父母の両方が「被相続人の直系尊属」にあたります。

この事例では、被相続人の配偶者(夫)と直系尊属(実父母、養父)3人が相続人となります。

この場合の法定相続分はそれぞれ、妻が3分の2、直系尊属が3分の1となります。

| 配偶者 | 直系尊属 |

|---|---|

| 2/3 | 1/3 |

夫(配偶者)の法定相続分の金額は、以下の計算式より6000万円となります。

9000万円 × 2/3 = 6000万円

直系尊属は3人いることから、法定相続分(1/3)の遺産をさらに3人で均等に分けます。

直系尊属(実父母、養父)一人あたりの法定相続分の金額は、以下の計算式より1000万円となります。

9000万円 × 1/3 × 1/3 = 1000万円

配偶者と兄弟姉妹が相続人となる場合

具体例

***

相続人:妻、兄、妹、弟

※被相続人の弟は、被相続人の遺言を偽造しようとしたことがわかった

被相続人の遺産:総額9000万円

***

被相続人に子や直系尊属(父母、祖父母等)がいない場合、被相続人の兄弟姉妹(第3順位)が相続人となります。

この事例では、被相続人の配偶者(妻)と兄弟姉妹(兄、妹)の2人が相続人となります。

相続人の弟は相続欠格(民法891条)にあたるため、相続人となることができません。

配偶者(妻)と兄弟姉妹の法定相続分はそれぞれ、妻が4分の3、兄弟姉妹が4分の1となります。

| 配偶者 | 兄弟姉妹 |

|---|---|

| 3/4 | 1/4 |

妻(配偶者)の法定相続分の金額は、以下の計算式より6750万円となります。

9000万円 × 3/4 = 6750万円

兄弟姉妹は2人いることから、法定相続分(1/4)の遺産をさらに2人で均等に分けます。

したがって、兄弟姉妹(兄、妹)一人あたりの法定相続分の金額は、以下の計算式より1125万円となります。

9000万円 × 1/4 × 1/2 = 1125万円

法定相続分をめぐる問題点と解決策

遺産分割協議書を作成していない

被相続人が遺言を残していない場合や、被相続人の残した遺言に従わずに遺言とは異なる割合で遺産を分け合う場合、相続人が全員で遺産の分割協議を行います。

「遺産分割協議書」とは、遺産分割協議で相続人全員が合意した内容を書面にまとめたものをいいます。

遺産分割協議書を作成していない場合、次のような問題が発生する可能性があります。

相続した遺産(不動産や預貯金、株式、自動車など)の名義変更や相続税の申告などの相続手続の際には、状況に応じて遺産分割協議書の提出が必要とされることがあります。

遺産分割協議書を作成していない場合、これを作成して提出するまで手続がストップしてしまう可能性があります。

相続の対象となる遺産がたくさんある場合や相続人の数が多い場合には、遺産分割協議書の作成に時間がかかることが想定されます。

そのため、被相続人が亡くなったときは、できるだけ早く遺産分割協議書を作るための準備を始めることが大切です。

遺産分割協議書を作成していない場合、一度は相続人の間で遺産の分け方について合意したとしても、後になってから「言った」「言わない」のトラブルになる可能性があります。

解決法

遺産分割協議書を作成する場合には、遺産の分け方について相続人の全員で合意した内容を記載したうえで、最後のページに相続人全員が自筆で署名して実印を押します。

そのため、遺産の分け方についての話し合いがまとまったら、できるだけ早く遺産分割協議書を作成することで、後になって一部の相続人から「納得していなかった」「聞いていない」といった主張がされることを防ぐことができます。

もっとも、遺産分割協議書の作成にミスがあった場合には、協議書の作り直しや修正が必要になったり、相続人の間に不信感が生まれたりする可能性があります。

また、遺産分割協議書を作成するためには遺産や相続人についての調査が必要となるほか、相続に関する専門的な知識と経験が必要となることから、相続人がご自身でミスなく作成するのはハードルが高いといえます。

そこで、遺産分割協議書の作成は、弁護士などの専門家に依頼することをおすすめします。

また、協議書の作成だけでなく、遺産分割協議の進行を弁護士に任せることもおすすめです。

専門家が立ち会うことで、相続人間の感情的な対立によって話し合いが長期化するといった事態を防ぐことが期待できます。

相続人をきちんと調査していない

相続人をきちんと調査していない場合には、遺産分割協議が終わった後で実はほかにも相続人がいたという事実が発覚する可能性があります。

上で説明したように、遺産分割協議は相続人全員で行う必要があります。

相続人が1人でも遺産分割協議に参加していなかった場合や、遺産分割協議の内容に合意していなかったという場合には、遺産分割協議自体が無効になります。

その結果、後から判明した相続人を含めた全員で遺産分割協議のやり直しや、遺産分割協議書の作り直しが必要となる可能性があります。

解決法

遺産分割協議のやり直しなどを防ぐためには、事前に相続人を漏れなく調査することが大切です。

相続人を調査するためには、被相続人が生まれてから亡くなるまでの戸籍謄本(こせきとうほん)などを取り寄せて調べる必要があります。

もっとも、相続人を漏れなく調査するためには、戸籍謄本などの書類を正確に読み取る知識と経験が必要となります。

そのため、相続人の調査に不安がある場合には、相続に詳しい弁護士などの専門家に相談するのがおすすめです。

相続税を考慮をしていない

相続税の額の計算は、法定相続分の割合を使って行われます。

この相続税を考慮していない場合には、思わぬ税金が発生してしまう可能性や、節税できる場合であったにもかかわらず知識がないために多く税金を払ってしまうなどの可能性があります。

また、期限までに相続税の申告ができなかった場合、不利益を受ける可能性があります。

相続税の申告は、自己に相続があったこと(被相続人が亡くなったこと)を知った日から10か月以内に行うことが必要です。

この期限内に申告しなかった場合、相続税の負担を軽減できる特例(配偶者の税額軽減や小規模宅地等の特例など)を利用することができなくなることがあります。

さらに、期限内に申告をしなかった場合には、追徴課税を課されることがあります。

解決法

まずは、事前にどのくらいの相続税が発生するのかを確認することが大切です。

また、相続税の申告をする際には、税務署に遺産分割協議書を提出する必要があります。

そこで、被相続人が亡くなってからできるだけ早い段階で遺産分割協議を行い、遺産分割協議書を作成することが大切です。

もっとも、相続税の計算はとても複雑なため、一般の方がご自身で計算をするのは非常に難しいです。

そのため、相続分野に注力している弁護士や税理士などの専門家に相談をすることを強くおすすめします。

相続税の計算はもちろんのこと、相続税の節税対策についてのアドバイスがもらえることを期待できます。

法定相続分より少ない遺産しかもらえない

被相続人が残した遺言によると、法定相続分よりも非常に少ない遺産しかもらえないこととなってしまうというケースがあります。

例えば、被相続人の残した遺言が一部の相続人(配偶者など)に遺産を集中して相続させる内容となっている場合などです。

解決法

この場合、状況に応じて以下のような対応をすることが考えられます。

遺留分の侵害がある場合、遺留分の請求をする

単に法定相続分より少ない遺産しかもらえないだけでなく遺留分も侵害されている場合には、遺留分が害される原因となった贈与などを受けた人に対して、侵害額に相当する金銭の支払を求めます。

遺留分の請求は、話し合い(交渉)のほか、調停(遺留分侵害額の請求調停)や訴訟(遺留分侵害額請求訴訟)などの裁判所を介した手続の中で請求することができます。

ただし、調停や訴訟などの手段は解決までに時間がかかることなどから、いきなり調停等を行うのではなく、まずは話し合い(交渉)での解決を目指すのがおすすめです。

弁護士に相談・依頼する

被相続人の残した遺言の内容に不満があるときには、相続問題に詳しい弁護士に相談するのがおすすめです。

弁護士に相談することで、遺留分の主張を含め、どのような権利を主張することができるのかについて、具体的な状況に応じたアドバイスをもらえることが期待できます。

また、弁護士に交渉を依頼することもできます。

例えば、遺産分割協議の交渉をご自身で行う場合、相続法に関する知識がないことで他の相続人に言いくるめられてしまい、不利な条件で合意してしまったり、本来もらうべき財産をもらえなかったりする可能性があります。

また、相続人だけで話し合うと感情的な対立が起きてしまい、話がまとまらない可能性もあります。

法の専門家である弁護士が間に入ることで、冷静な話し合いがなされることが期待できます。

調停や審判、訴訟などの手続を依頼することはもちろん可能ですが、これらの手続には時間がかかることから、その手前の話し合い(交渉)の段階で弁護士に相談・依頼をし、早い段階での解決を目指すことをおすすめします。

まとめ

法定相続分とは、法定相続人が被相続人の遺産をどのくらい相続することができるのかについて、民法が定めている一定の割合(数字)のことです。

法定相続分は、被相続人の遺産を分けるときの目安となる数字であり、必ずこれに従って遺産を分けなければいけないというものではありません。

それぞれの相続人の法定相続分は、被相続人との関係(続柄)や相続人の人数によって異なります。

法定相続分を正確に計算するためには相続に関する専門的な知識と経験が必要となるため、法定相続分について疑問やお悩みがあるときには、相続に強い弁護士に相談するのがおすすめです。

当事務所には税理士資格をもつ弁護士が在籍しており、遺産分割協議から相続税の対策まで、幅広い相続問題に対応させていただくことができます。

LINEなどを活用した全国対応も行っておりますので、お気軽にご相談ください。