相続分の譲渡とは、自分の相続分を他人に譲渡することを言います。

共同相続人だけでなく、第三者にも譲渡することができます。

相続分の譲渡をすることで、遺産分割協議に参加しなくて良くなる、第三者が遺産分割に関与できる、相続放棄に類似する機能が期待できるなどメリットがありますが、注意点が多々あります。

このページでは、相続分の譲渡のメリット・デメリットや、手続きや税金問題などについて、税理士の資格を持つ弁護士がわかりやすく解説します。

ぜひ、ご参考にされてください。

相続分の譲渡とは

相続分の譲渡とは、自分の相続分を他人に譲渡することを言います。

相続分の譲渡について、法律の条文上、直接定めたものはありません。

しかし、取戻権に関する民法の条文が相続分の譲渡を前提としていることから、法律上、認められていると解されています。

(相続分の取戻権)

第九百五条 共同相続人の一人が遺産の分割前にその相続分を第三者に譲り渡したときは、他の共同相続人は、その価額及び費用を償還して、その相続分を譲り受けることができる。

2 前項の権利は、一箇月以内に行使しなければならない。

引用元:民法|電子政府の窓口

相続分の譲渡を検討すべきケース

以下のいずれかに当てはまるご状況であれば、相続分の譲渡を検討された方がよいでしょう。

ただし、具体的な状況しだいで取るべき選択肢は異なってきます。

上記はあくまで参考程度とし、詳しくは相続専門の弁護士へご相談されることをお勧めいたします。

相続分譲渡のメリットとデメリット

相続分の譲渡は、次のようなケースで必要とされています。

-

メリット

- ① 手続が円滑に進む可能性がある

- ② 第三者が遺産分割に関与できる

- ③ 相続放棄に類似する機能がある

-

デメリット

- ① 遺産分割協議が難航する可能性がある

- ② 債務を免れない

相続分の譲渡の3つのメリット

多数当事者の複雑な事案において、遺産の取得を望まない人や遺産分割に関わりたくない人等があって手続の進行に支障をきたす場合に、これらの人を相続分の譲渡により、手続から脱退させて、紛争の効率的解決を図る。

内縁の配偶者など、本来相続人として扱ってよい第三者に対し、相続分を譲渡することによって、第三者が遺産分割に関与できる。

相続分の譲渡のデメリット

相続分の譲渡を行った場合、その相続分を譲り受けた方が遺産分割協議に参加することとなります。

そのことについて、他の相続人が不満に感じた場合、感情的になってしまい、遺産分割協議がスムーズに行かないケースもあります。

そのため、遺産分割協議が難航する可能性があるということを知っておいたほうが良いでしょう。

相続債務がある場合、その債務は、法定相続分にしたがって当然に相続人に分割されます。

そして、相続分の譲渡は、あくまで譲渡人と譲受人との間の内部的な持分の移転ですので、債権者との関係では、依然として、譲渡人も債務者という扱いになります。

したがって、相続分の譲渡をしただけでは、債権者から法定相続分にしたがった債務の支払いを請求されることになります。

相続分の譲渡と相続放棄との違い

相続分の譲渡と似た制度に、相続放棄があります。

相続放棄とは、相続財産の一切を放棄することができる制度です。

相続分の譲渡と相続放棄の違いをまとめると、下表のとおりとなります。

| 項目 | 相続分の譲渡 | 相続放棄 |

|---|---|---|

| 効果 | 自分の相続分を第三者に譲渡できる | 相続人とならなかったことになる |

| 一部のみの譲渡が可能か | 可能 | 不可能 |

| 債務を免れるか | 免れない | 免れる |

| 裁判所への申立て | 不要 | 必要 |

| 期間の制限 | 遺産分割まで | 相続開始を知ったときから3ヶ月以内 |

| 対価をもらうことが可能か | 可能 | 不可能 |

| 後順位相続人への影響 | なし | あり |

相続分の一部のみの譲渡が可能か

相続分の譲渡は、一部のみを切り離して譲渡が可能です。

具体例 相続人が妻、長男、次男の場合

この場合、長男の相続分は4分の1ですが、その半分のみを譲渡して、8分の1を相続することができます。

相続放棄は、一切の相続財産を放棄するため、一部のみを放棄はできません。

債務を免れるか

上記のとおり、相続分の譲渡は、債務を免れることができません。

これに対して、相続放棄は、一切の相続財産(プラスの財産だけでなく、マイナスの財産も)を放棄するため、債務を負うことがありません。

そのため、遺産に借金が多い事案では相続放棄を検討することとなります。

相続分の譲渡はいつまでできるのか

相続分の譲渡は、遺産分割前であればいつでも可能です。

これに対して、相続放棄は、被相続人が死亡したことを知るなどして相続の開始を知ったときから3か月以内に家庭裁判所に相続放棄の申述をし、受理される必要があります。

なお、これを「熟慮期間」といいます。

後順位の相続人への影響

相続放棄の場合、同一順位の相続人が全員放棄をすると、後順位の相続人が相続人となります。

相続放棄は、借金が多い事案で行われることが多いのですが、そのような場合、後順位の相続人がその借金を相続することとなってしまいます。

この後順位相続人への影響については、下記のページにて詳しく解説しています。

相続分の譲渡に必要な手続きと書類

相続分の譲渡は、法律上は書類は必要ではなく、口頭でも成立します。

しかし、後で言った言わないのトラブル防止のために、合意内容を書類にしておくことをおすすめいたします。

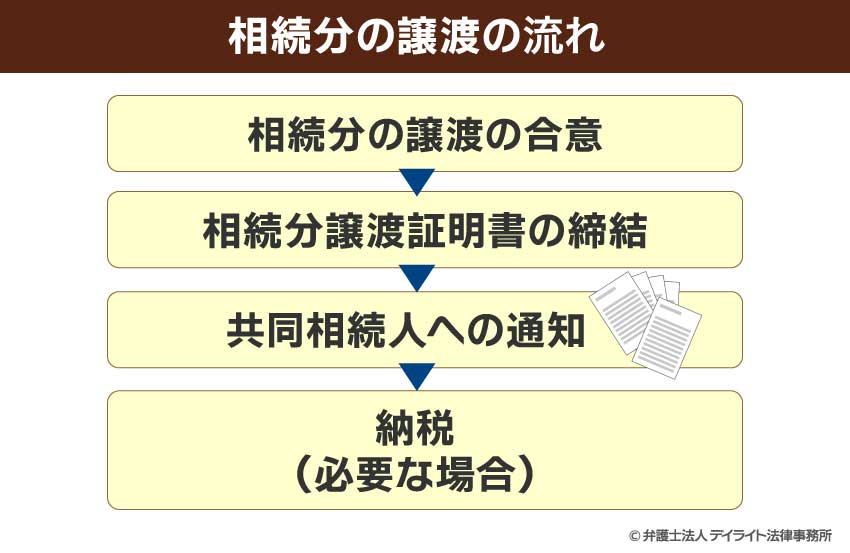

相続分の譲渡の流れ

相続分の譲渡は、基本的には次の流れで行います。

相続分譲渡証明書の書式

相続分の譲渡では、誰に対し、何を(対象)、いつ譲渡したかを明らかにすると良いでしょう。

対象については、誰の遺産か、全部か又は一部か、一部の場合は具体的な遺産が何か、を特定して記載してください。

また、有償とする場合は、その金額は支払い方法についても記載すべきです。

当事務所では、相続分譲渡の書き方・書式をホームページ上に公開しており、無料で閲覧やダウンロードが可能です。

ぜひ、参考にされてみてください。

![]()

印鑑は実印が必要?

![]()

契約書等を作成する際、実印が必要か、認印でよいか、というご質問があります。

法律上は、実印は要求されてはいません。

しかし、相続分の譲渡を証明する書類は重要な文書です。

そのためご不安があるようであれば実印を押印してもらうようにした方がよいでしょう。

また、その際、印鑑登録証明書も合わせて取得されると良いでしょう。

相続分譲渡通知書の書式

相続分を譲渡したら、そのことを他の共同相続人にわかってもらうために、通知書を作成されるとよいでしょう。

特に、遺産分割について争いがありそうな状況では、権利義務を明確にしておいた方がよいため、作成をお勧めいたします。

通知書の中には、誰が、誰に対し、何をいつ譲渡したのかを明記しましょう。

当事務所では、相続分譲渡通知書の書き方・書式をホームページ上に公開しており、無料で閲覧やダウンロードが可能です。

ぜひ、参考にされて組みてください。

![]()

通知書の送付は内容証明郵便にすべき?

![]()

通知書を送付する際、内容証明郵便にしたほうが良いか、というご質問があります。

状況にもよりますが、基本的には普通郵便でよいでしょう。

ただし、念のために送付する際に、コピーを取られておくことをお勧めいたします。

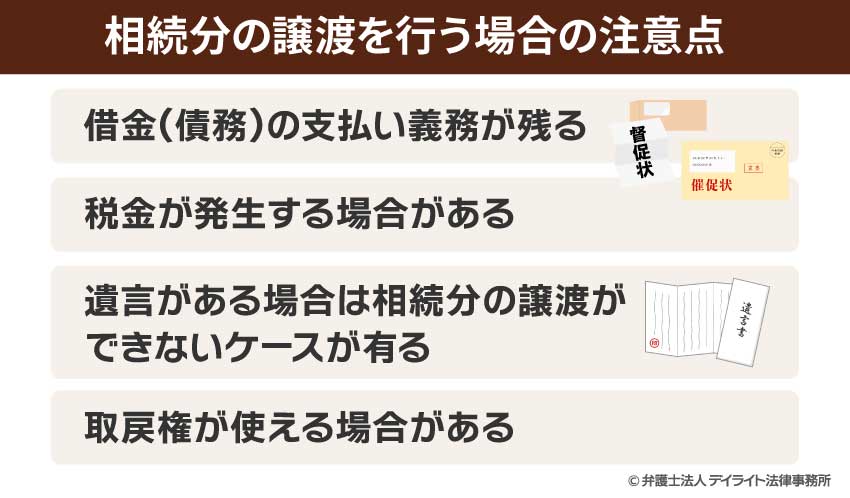

相続分の譲渡を行う場合の注意点

借金(債務)の支払い義務が残る

上で解説したとおり、相続分の譲渡は、借金(債務)を免れることができません。

したがって、もし被相続人に借金があった場合、これを返済しなければならない義務が残ってしまいます。

相続分を譲渡するときは、借金の有無を確認しましょう。

そして、もし、借金がある場合は相続放棄を行うかどうか等を検討しましょう。

税金が発生する場合がある

相続分の譲渡について、税金が発生する場合があるため注意が必要です。

相続分の譲渡の課税は、相手が相続人か、相続人以外の第三者か、また、有償の譲渡か無償かで異なります。

相続分の譲渡と税金のもんだいについては、下記のページで詳しく解説しています。

税金問題について、詳しく知りたい方はぜひご覧ください。

遺言がある場合は相続分の譲渡ができないケースが有る

遺言書があって、遺産について分割方法が定められている場合、その遺産については相続分の譲渡ができません。

なお、遺言書があっても、遺産について分割方法が定められてなければ相続分の譲渡ができます。

そのため、遺言書の有無やその記載内容を確認するようにしましょう。

取戻権が使える場合がある

相続分が相続人以外の第三者(内縁の妻など)に譲渡された場合、他の共同相続人は、その価額及び費用を償還して、相続分を譲り受けることができます(民法905条1項)。

これは、第三者が遺産分割協議に加わることを防止することを趣旨としており、共同相続人間の相続分の譲渡の場合には取戻権はありません。

なお、償還の「価額」については、取戻権行使時の時価と解されています。

相続分の取戻権は1ヶ月以内に行使しなければなりません(民法905条2項)。

取戻しをした場合には、取戻権を行使して償還のための価額・費用を負担した相続人に相続分が移転します。

相続分の譲渡についてのよくあるご質問

![]()

相続分を譲渡した後に、何らかの理由で譲渡を撤回したいと考えたとき、相続分の譲渡の無効などを主張できるでしょうか。

![]()

錯誤による取り消しであれば、認められる可能性があります。

判例 錯誤による取り消しについての裁判例

相手方の虚偽の説明により被相続人の遺産である預金の額を誤信し、これを前提に一定額の金員を取得してその余の請求はしないとした者の意思表示について、広島高裁は、要素の錯誤があり、無効と判断しました。

(平成2年9月25日広島高裁松江支部決定)

上記判例を考慮すると、例えば、他の相続人から、多額の遺産があるにも関わらず、遺産がほとんどないなどの虚偽の説明を受けて、自分の相続分を譲渡し、後日、その説明が嘘だとわかったような場合、錯誤による取り消し(民法改正により無効ではなく取り消しとなりました。)が認められる可能性があります。

![]()

相続分の譲渡を行った後に、その譲渡人が死亡した場合、当該相続分の譲渡に対して遺留分を主張できるでしょうか。

![]()

相続分の譲渡が特別受益となり、遺留分を主張できる可能性があります。

平成30年10月19日、相続分の譲渡が特別受益に該当するという最高裁判決が出されました。

この判例を踏まえると、遺留分侵害額請求を主張できる場合があります。

まとめ

以上、相続分の譲渡について、くわしく解説しましたがいかがだったでしょうか。

相続分の譲渡には、メリットだけでなくデメリットもあります。

また、似た制度として相続放棄もあるため状況に応じて最適な方法を選択しなければなりません。

さらに、後々のトラブルを防止するために相続分譲渡の証明書等を作成するようにすべきです。

これらについて、適切に対応するためには、相続問題についての専門知識や豊富な経験が必要と考えられます。

そのため、相続分の譲渡については、相続問題に精通した専門家にご相談されることをお勧めいたします。

この記事が相続問題に直面されている方にとってお役に立てれば幸いです。