生前贈与を否認されない方法としては、①贈与契約書を交わしておく、②あえて贈与税の基礎控除を少し超える額を贈与して贈与税の申告をしておく、などが考えられます。

他方で、預貯金の口座の名義だけを変えただけで、実際には贈与していないような場合、生前贈与が否認される傾向にあります。

生前贈与が否認されると、相続税が課税され、節税できなくなってしまいます。

ここでは、生前贈与が否認される場合、生前贈与を否認されないためのポイント等について、相続問題に注力する弁護士が解説しています。

生前贈与を検討されている方はぜひ参考になさってください。

生前贈与が否認される場合とは?

最近の終活ブームなどにより、相続税を減らすためには生前贈与が有効であるということは、一般的になってきているかと思います。

しかし、ただ漫然と自己の財産を子どもの名義に変更するだけでは、相続の際に生前贈与を否定され、実質的に亡くなった方の財産だと認定される場合があります。

この場合、思いもかけない相続税が課される可能性があります。

なぜ否認されるかというと、贈与をする場合には、贈与者のみならず贈与を受ける者(受贈者)の意思も必要だからです。

つまり、贈与者が贈与をするという意思を持ち、受贈者が贈与を受けるという意思があって、初めて贈与は成立します。

生前贈与が否認される場合の具体例

では、どのような場合に生前贈与が否認されるのでしょうか?

以下の場合が典型例ですので、気を付けてください。

贈与の意思表示をしたことが見受けられない。

贈与したはずの管理を贈与者が行っている。

基礎控除を超える贈与を受けたのに贈与税を申告していない。

これらのことに共通して言えるのは、贈与をしたとは言っても、結局名義だけを変えただけで、実質が何も伴っていないことです。

生前贈与を否認されないためのポイント

では、どうすれば贈与を否認されないようにできるでしょうか?

まず大事なのは、意思表示を残しておくことです。

このためには、贈与者と受贈者がしっかりと署名押印した贈与契約書を作成し、残してくことが分かりやすいでしょう。

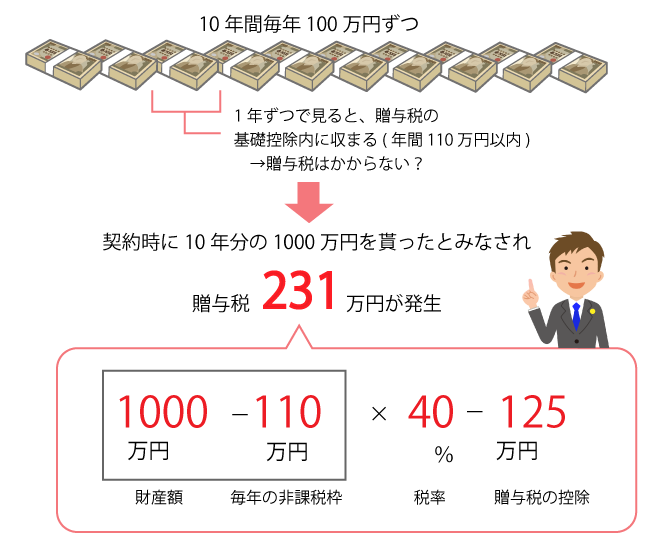

ただ、この時気を付けてほしいことは、「10年間毎年 100万円」を贈与するなどの契約書を作成した場合、毎年 100万円の贈与がされ、贈与税の基礎控除内(110万円)に収まるのではなく、その契約時に 1000万円の贈与があったとされて、贈与税が課税されてしまうことです。

仮に 1000万円の場合には、基礎控除 110万円を控除すると、890万円が課税対象となります。

そして、この場合の贈与税は、890万円 × 40% – 125万円となるので、231万円の贈与税を納めなければならなくなります。

また、贈与をする際、その贈与額をあえて贈与税を支払わなければならない額(基礎控除の 110万円を超える額)にして、贈与税を支払っておくというのも手です。

また、贈与をする際、その贈与額をあえて贈与税を支払わなければならない額(基礎控除の 110万円を超える額)にして、贈与税を支払っておくというのも手です。

この場合、子どもが贈与を受けているということが明らかであり、贈与は否認されづらくなります。

もっとも、贈与税について実際は親が申告して贈与税を支払っていた場合などは、贈与を否認される可能性があるでしょう。

相続対策において、生前贈与が有効ということは広まってきていますが、以上のような対策をしっかりとされている方は少ないように思います。

当事務所は弁護士事務所ですが、税にも精通した弁護士が、法律だけではなく、税に関するアドバイスもしておりますので、相続対策をしたいという方は、一度ご相談に来てください。