10年以上前の生前贈与については、遺留分の問題と遺産分割の2つの側面で検討することが必要と考えられます。

まず、10年以上前の生前贈与は、原則としては、遺留分侵害額請求の対象にはなりません。

もっとも、「当事者双方(贈与をした側とされた側の双方)が、遺留分権利者に損害を加えることを知って贈与をしたとき」には遺留分算定の基礎となってしまうことになります。

次に、10年以上前の生前贈与は、特別受益として、遺産分割に影響を与える可能性があります。

ここでは、10年以上前の生前贈与が相続に対して与える影響について、具体例をもとに、弁護士がわかりやすく解説いたします。

10年以上前の生前贈与について

生前贈与と遺留分についての質問です。

生前贈与と遺留分についての質問です。私は、配偶者Aと一緒に生活していましたが、先日Aが死亡して、遺言ですべての遺産を相続しました。

しかし、Aの前妻のお子さんであるBにAの死亡が伝わってしまったようで、Bから遺留分侵害額請求を受けました。

もちろん遺留分についてはお支払いをしようとは思っているのですが、Bからは、3年前に自分の死後困らないようにとAから贈与を受けた300万円と、私が結婚後すぐにAから300万円の贈与を受けて自動車を買っていたことを指摘し、それぞれの贈与を遺留分の算定に入れるべきだと言ってきました。

3年前の贈与は私の死後の生活費の側面があるのですから遺留分の算定に関係しないと考えていますし、自動車購入のための費用の贈与を受けたのはもう10年以上前なので、そんな昔のことまで遺留分に関係してくるのか不思議です。

これらの贈与が遺留分に影響するのか教えてください。

まず、相談者さんがBさんに金銭を支払うことについてですが、Bさんには遺留分がありますので、後述の特別受益も計算の上、Bさんに対して金銭を支払わなければなりません。

次に、3年前の贈与については、Aさんの死後の相談者さんの生活のためにということで贈与していますので、特別受益に該当するものといえます。

また、相続開始前3年以内であって、10年以内という要件にも当てはまりますので、遺留分算定の基礎となります。

次に、30年以上前の贈与ですが、こちらは相続開始前10年以内の贈与ではないので、特別受益に該当するか否かを検討する必要はなく、原則として、遺留分侵害額請求の対象にはなりません。

しかし、この贈与が「当事者双方(贈与をした側とされた側の双方)が、遺留分権利者に損害を加えることを知って贈与をしたとき」に該当する場合には、遺留分算定の基礎となります。

この点については事実によるのですが、30年以上前に死亡時の遺留分の侵害を知っていたとは思えませんし、すぐに亡くなることが想定されていたわけでもないので、遺留分権利者に損害を加えることを知っていたとは言えないでしょう。

よって、結論としては3年前の贈与は遺留分の算定に含まれ、30年以上前の贈与は含まれないということになるでしょう。

以下、この問題について、解説していきます。

生前贈与は特別受益にあたる

特別受益とは

「特別受益」とは、法定相続人が、被相続人(亡くなった方)から、贈与等(生前贈与・死因贈与・遺贈など)によって他の相続人とは異なる特別な利益を得ている場合に、この特別な利益のことを指す概念です。

具体的には、法定相続人が、被相続人から、その生前に、住宅を購入するための資金を出してもらっている場合などに、特別受益が存在すると扱われます。

このような、特別受益を受けている相続人を、「特別受益者」と呼びます。

特別受益が存在すると、

- ① 遺産の総額に特別受益の金額を持ち戻した(加算した上)で、それぞれの相続人の相続分を計算し、

- ② 特別受益者となる相続人の相続分については、特別受益の金額について遺産の前渡しがあったとみなされ、相続分から特別受益の金額を差し引いた金額のみが具体的な相続分となる、

という効果が生じます。

すなわち、特別受益が存在すると認められれば、特別受益者の具体的な相続分は減少し、その他の相続人の具体的な相続分が増加する、という効果が生ずることになります。

そのため、特別受益があるかどうかは、相続分や遺留分を計算するにあたり、大きな影響を及ぼすことになります。

特別受益について、詳しくは以下をご覧ください。

生前贈与が特別受益にあたる場合とは

「生前贈与」とは、ある方が所有する財産(不動産、預貯金、株式など)を、生前に、別の方に無償で譲渡することをいいます。

被相続人が、生前に、推定相続人(将来の相続人ということです。)に対して「婚姻若しくは養子縁組」又は「生計の資本」として贈与を行うと、特別受益があるとみなされることになります(民法第903条1項)。

結婚に関連して、持参金、支度金、嫁入り道具の購入費用、挙式費用、結納金等を出してもらうことがありますが、これらは、生前贈与自体には該当します。

もっとも、次に説明するとおり、すべての結婚関連費用が、特別受益(「婚姻若しくは養子縁組」としての贈与))に該当するわけではありませんので、該当する場合と該当しない場合の専門的判断が必要となります。

これらについては、親等(将来の被相続人)が保有する資産の額と比べて、きわめて高額な贈与となる場合には、遺産の前渡しと認められ、特別受益となります。

もっとも、親の扶養義務の範囲といえる常識的な金額である限りは、 遺産の前渡しとはいえないため、特別受益にはあたらないとされています。

そのため、多くのケースでは、特別受益にあたらないことが多いといえるでしょう。

これらについては、基本的に、金額の大小にかかわらず、特別受益にはあたらないとされています。

挙式費用については、挙式を行うことで消滅する金銭であること(推定相続人にはお金が残らないこと)、結納金については、結婚相手の親に対する贈与であって推定相続人に対する贈与ではないことから、推定相続人に対する遺産の前渡しとはいえないことが理由です。

生活に関連して、住宅購入資金、事業開業資金、学費、祝い金、お小遣い、生活費の仕送りなどを出してもらうことがありますが、これらも、生前贈与自体には該当します。

もっとも、次に説明するとおり、すべての生活に関連する費用が、特別受益(「生計の資本」としての贈与)にあたるわけではありませんので、あたる場合とあたらない場合の専門的判断が必要となります。

基本的に、特別受益にあたります。

ただし、相続人全員が同程度の生計の資本としての贈与を得ていた場合は、是正すべき不均衡がないので、特別受益にはあたらないことがありえます。

また、推定相続人の配偶者名義で住宅を購入し、その配偶者に対して住宅購入資金を出してあげたような場合には、特別受益にはあたりません。

これは、配偶者に対する生前贈与であって、推定相続人に対する生前贈与ではないことが理由です。

学費は、今日においては、原則として、特別受益にはあたらないとされています。

今日の日本社会においては、大学進学自体が一般化しているため、特別な利益、遺産の前渡しとはいえないことが理由です。

兄弟姉妹のうち、1人だけが大学に進学しているとか、音楽の才能がある子どもにウィーンに海外留学させるなどの場合であっても、子の特性に応じて、親として必要な扶養を行っていると扱われ、特別受益には該当しないことが多いです。

ただし、私立大学医学部へ進学した場合には、他と比べて特別に高額な学費となることから、その学費は特別受益に該当するとされています。

きわめて高額なものでない限りは、基本的に、特別受益にはあたりません。

生活費の仕送りなど、生活資金援助は、金額によって、特別受益にあたる場合とあたらない場合があります。

一般的に、家庭裁判所の判断では、月額10万円以上の生活資金援助が、特別受益にあたるとされていることが多いです。

例えば、1月は10万円、2月は20万円、3月は5万円の生活資金援助を受けた場合、1月の10万円と、3月の5万円は特別受益にあたりませんが、2月の20万円は特別受益にあたる、ということになります。

もっとも、重いうつ病で働くことができず、月15万円の生活資金援助を受けたというような場合には、扶養義務の範囲内の資金援助とみなされ、特別受益にはあたらないことが多いとされています。

10年以内の特別受益は遺留分の計算で考慮される

遺留分とは

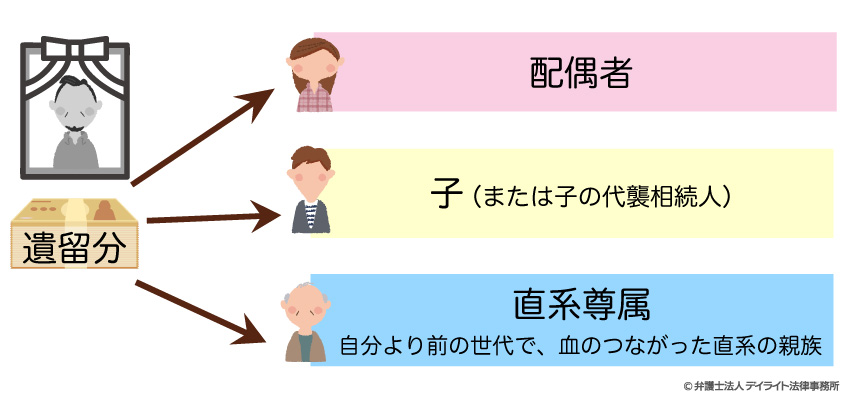

遺留分(いりゅうぶん)とは、一定の相続人に対して保障されている、遺言(遺贈)や生前贈与によっても奪うことのできない遺産の一定割合の留保分のことをいいます。

遺留分は、①配偶者、②子(または子の代襲相続人)、③直系尊属に対して保障されています。

このような、遺留分を請求することが認められている人を「遺留分権利者」といいます。

また、遺留分に基づいて金銭の支払いを請求する権利のことを、「遺留分侵害額請求権」といいます。

例えば、今回のケースでいえば、妻(私)の法定相続分は2分の1、子どものBさんの法定相続分は2分の1ですが、被相続人Aの遺言で、すべての遺産を私が相続していますから、Bさんには2分の1の権利はありません。

それでも、Bさんには、遺留分として保障される最低限の権利として、4分の1の権利が保障されています。

そのため、遺留分権利者であるBさんは、私に対し、遺産の総額の4分の1に相当する金額の金銭の支払いを、遺留分侵害額として請求できる、ということになるのです。

遺留分について、特に注意すべきことは、次の3つがあげられます。

- ① 被相続人の兄弟姉妹には、遺留分の権利が一切認められていないこと

- ② 遺留分の請求は、「相続の開始及び遺留分を侵害する贈与又は遺贈があったことを知った時」から1年以内に行わなければならないという短期時効の期間制限があること(民法第1048条)

- ③ いわゆる「寄与分」は考慮されない

特に、上記②の1年以内という期間制限は、きわめて短いものであり、相続の解決に本腰を入れられない間にいつの間にか1年経ってしまう、ということがないように、気を付ける必要があります。

遺留分の請求方法も、請求の意思表示を行ったことが証明できるように内容証明郵便を送付しておくなど、気を付けるべきポイントがあります。

そのため、お早目に、専門家である弁護士にご相談いただくと安心でしょう。

遺留分について、詳しくは以下をご覧ください。

民法改正による遺留分制度の変更

また、遺留分をめぐっては、平成29年に民法が大きく改正されており、

令和元年7月1日以降に相続が開始した場合には、改正後の新しい民法が適用されます。

反対に、令和元年6月30日以前に相続が開始した場合には、改正前の古い民法が適用されます。

そのため、相続が開始した時点によって適用される法律が異なることに、注意が必要です。

民法改正による遺留分制度の変更としては、ここでは、質問に関係する以下の2点をご紹介いたします。

遺留分に基づく請求権について、物の権利を取得させるのではなく、金銭の支払いを請求できるように変更されました。

遺留分侵害額算定の基礎となる相続財産に含める贈与の時期に、相続開始から10年以内などの期間制限を設けました。

遺留分の計算式について

遺留分の計算式への民法改正の影響

さて、民法改正による遺留分制度の変更のうち、今回のケースで大きく関係してくるのは、上記②遺留分侵害額算定の基礎となる相続財産に含める贈与の時期の制限ですので、以下に詳しく説明します。

改正前の民法、すなわち、相続開始が令和元年6月30日以前の場合に適用される古い方の法律では、遺留分の算定に入れる生前贈与について、

- ① 相続人以外の第三者に対する贈与は、相続開始前の1年間にされた贈与に限られていましたが、他方、

- ② 相続人に対する贈与については、1年間にされた贈与に加えて、「特別受益」に該当するものは、期間無制限で、遺留分の算定に入れること

になっていました。

| 相続人以外への贈与 | 相続人への贈与 |

|---|---|

| 相続開始前1年以内の贈与に限定 | 相続開始前1年以内の贈与 + 特別受益に該当すれば無制限 |

つまり、相続開始から数十年前の生前贈与であっても、「特別受益」に該当するものは遺産の総額に加算されることになりますので、遺留分の金額は増加するということになります。

今回のケースでいえば、私(妻)は、被相続人Aさんから、30年以上前に、自動車の購入資金として、300万円の贈与を受けています。

もし、改正前の民法に従えば、これは特別受益に該当するため、Aさんの遺産に300万円を加算することになります。

私(妻)としては、30年以上前に買ってもらった自動車のために、子どものBさんに対する遺留分の支払いが、300万円 × 遺留分割合分4の1 = 120万円も増額してしまうことになります。

私(妻)から見れば、これは酷な結果となるかもしれません。

しかし、改正後の民法、すなわち、相続開始が令和元年7月1日以降の場合に適用される新しい法律では、この点について、大きな変更を加えています。

下表は、この変更のポイントをまとめたものです。

| 相続人以外への贈与 | 相続人に対する贈与(婚姻・養子縁組・生計の資本に該当する場合) |

|---|---|

| 原則:相続開始前1年以内の贈与に限定

例外:当事者双方が遺留分権利者に対して損害を加えることを知ってなされた贈与については期間無制限 |

原則:相続開始前10年間以内に限定

例外:当事者双方が遺留分権利者に対して損害を加えることを知ってなされた贈与については期間無制限 |

ここで、「遺留分権利者に対して損害を加えることを知ってなされた」といえるかどうかは、ケースバイケースです。

相続開始から数十年前の贈与であれば、相続開始の時期が予想できない以上、将来にわたって遺留分の侵害がなされることを予期していたとはいいがたいので、これに該当しないことが多いでしょう。

2 第九百四条の規定は、前項に規定する贈与の価額について準用する。

3 相続人に対する贈与についての第一項の規定の適用については、同項中「一年」とあるのは「十年」と、「価額」とあるのは「価額(婚姻若しくは養子縁組のため又は生計の資本として受けた贈与の価額に限る。)」とする。

以上を前提に、遺留分の計算式を示すと、以下のとおりです。

=(相続開始時における被相続人の積極財産(遺贈財産を含む)の額)+(相続人に対する生前贈与の額(原則10年以内))+(第三者に対する生前贈与の額(原則1年以内))-(被相続人の債務の額)

⑵遺留分額

=(上記⑴の遺留分算定の基礎となる遺産の総額)×(民法第1028条所定の遺留分の割合)×(法定相続分の割合)

⑶遺留分侵害額

=(上記⑵の遺留分額)-(遺留分権利者が得た贈与・遺贈・特別受益の額)-(遺産分割の対象財産がある場合において遺留分権利者の具体的相続分に相当する額 +(遺留分権利者が負担する債務(遺留分権利者承継債務))

遺留分の計算方法について、弊所では、 自動的に遺留分を計算する「遺留分計算シミュレーター」を運用しておりますので、ぜひご活用ください。

遺留分の計算の具体例

上記の計算式を、具体的なケースにあてはめて説明します。

具体例

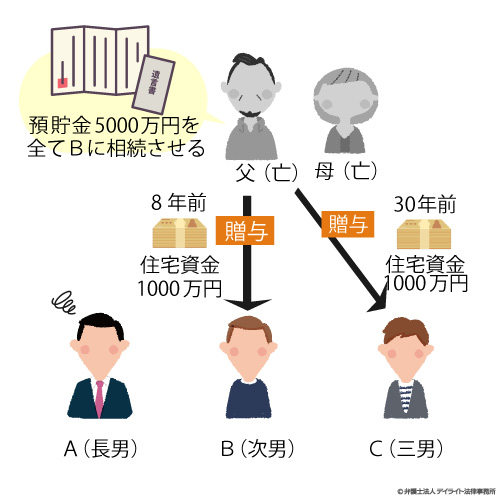

先日、父が死亡し、相続人としては、長男である私(A)と、私の弟2人(次男B、三男C)の3人のみです(母はすでに亡くなっています。)。

父は、すべての遺産を次男Bに相続させるとの遺言書を残していました。

父の遺産としては、預貯金5000万円のみが存在します。

父は、8年前に、次男Bに対し、住宅資金として1000万円を贈与しています。

また、父は、30年前に、三男Cに対し、住宅資金として1000万円を贈与しています。

私は、すべてを相続した次男Bに対し、遺留分としていくらを請求できるでしょうか。

まず、父が、次男B、三男Cに対して贈与した1000万円は、「生計の資本」としての贈与ですので、特別受益に該当します。

そして、次男Bに対する贈与1000万円は、相続開始から10年以内の贈与ですので、遺留分算定の基礎となる遺産の総額に加算します。

もっとも、三男Cに対する贈与1000万円は、30年前のものですので、相続開始の時期が予測できない以上、遺留分権利者である私(A)に対して損害を加えることを知ってなされたとはいいがたいでしょう。

そのため、これについては、遺留分算定の基礎となる遺産の総額に加算できないでしょう。

そうすると、私(A)が次男Bに対して請求できる遺留分侵害額は、

(預貯金5000万円 + Bに対する贈与1000万円)×遺留分割合2分の1 × 法定相続分3分の1 = 1000万円

となります。

遺留分の具体的な計算例について、さらに詳しくは以下をご覧ください。

生前贈与の遺産分割への影響は?

以上、遺留分についてくわしく解説してきましたが、生前贈与は、遺産分割にも影響を及ぼします。

遺留分は、上の具体例のように、遺言書において、相続人の遺留分を侵害する場合に問題となります。

では、上の具体例で、遺言書がない場合はどうなるのでしょうか。

遺言書がない場合は、相続人であるA、B、Cは遺産分割を行わなければなりません。

このとき、特別受益があれば、その時期に関係なく、遺産の総額に加算することとなります。これを「持戻し」といいます。

遺留分の場合は、「10年以内」という期間制限がありますが、遺産分割においては期間制限がないので注意が必要です。

そうすると、上のケースの遺産総額は、7000万円となります。

(預貯金5000万円 + Bに対する贈与1000万円 + Cに対する贈与1000万円)= 7000万円

これを法定相続分でわける場合は、7000万円を3分の1ずつ(約2333万円)取得することになります。

まとめ

以上のとおり、遺留分の計算を行うにあたっては、

- 生前贈与が特別受益に該当するかどうか

- 適用される法律が、民法改正後のものかどうか

- 特別受益が、遺留分の算定にあたり考慮されるかどうか

- 遺留分の請求の期間制限や請求方法は適切かどうか

など、様々な点で専門的な判断を要求されることになります。

また、遺留分を請求される立場にある場合、

- 請求される遺留分を適切な金額に抑えられるか

- 他の相続人との間で、遺言の効果を争われたり、遺留分をめぐって無用の紛争が拡大するなどのことがないように、適切な方法・内容の遺言書を作成する

などのことが重要となり、やはり、専門的な判断を要するものとなります。

さらに、遺産分割の場合、

- 遺留分と異なり、特別受益の期限の制限はない

という点で、注意が必要です。

そのため、遺言書の作成や、遺留分の請求に関してお悩みの方は、ぜひ、相続分野に精通した弁護士にご相談されることをお勧めいたします。