親などが農家の場合、相続によって農地を相続することがあります。

農地の相続は他の土地と異なり特別な手続きが必要となることがあります。

また、管理コストや税金も気になるところです。

ここでは、農業をしない人が農地を相続したときに気をつけておくべきポイントについて、弁護士がわかりやすく解説しています。

ぜひ参考になさってください。

農地の相続とは

農地とは

「農地」とは、農地法上、「耕作の目的に供される土地」のことをいいます(農地法2条)。

そして、通達によると、「耕作」とは、「土地に労費を加え肥培管理を行った作物を栽培すること」としてます。

根拠通達:農地法関係事務にかかる処理基準

注意していただきたいのが、登記簿の地目が「田」や「畑」であることが農地であるということではないのです。

登記簿の地目が「田」や「畑」であっても、現況が農地法の定義する農地に該当しなければ農地ではありません。

つまり、農地とは、現在の状況下において、肥培管理をして作物を栽培している土地のことをいいます。

農地相続の流れ

①通常の相続または相続人への包括遺贈・特定遺贈の場合

ステップ1 相続登記

ステップ1 相続登記農地を新たな名義人に名義を変更するため移転の登記をします。

ステップ2 農業員会への届け出

ステップ2 農業員会への届け出また、農地以外の土地の相続とは異なり、農地の相続は農業委員会への「届け出」が必要です。

この届け出は、相続開始から10か月以内にする必要があります。

農地の相続を長期間放置すると、誰の農地かわからなくなってしまいますので、それを防ぐために10か月の期間が設けられています。

②相続人以外への特定遺贈・死因贈与の場合

ステップ1 相続登記

ステップ1 相続登記特定遺贈(相続人以外)や死因贈与(相続人以外)は、農業委員会の許可がないとその効力は生じません。

その第三者がすでに農業を営んでいるなど農業継続の適性を判断するためその許可が効力要件とされているのです。

そこで、まず、農業委員会の許可を得る必要があります。

ステップ2 農業員会への届け出

ステップ2 農業員会への届け出農地を新たな名義人に名義を変更するため移転の登記をします。

農地がいらない場合の相続放棄

農地を相続したときに困ること

農地を相続すると、その農地を相続するための管理コストがかかります。

農地と接続している建物を相続した場合、その建物の修繕費がかかります。

また、遠方に居住している場合はその見回りのための交通費もかなり負担しなければなりません。

放っておくと雑草も生えてくるので農地の手入れも必要です。

加えて、固定資産税も毎年支払わなければなりません。

相続放棄したほうがいい場合

このように、農地を所有することが「重荷」「負担」になる場合は、相続放棄を検討する必要があります。

また、相続人同士でお互いに農地を管理することになっても、管理方法をめぐってトラブルになることも考えられます。

さらに、農地の売却は相続人全員の同意が必要ですので、相続人の一人でも売却に反対すれば売却はできないことになります。

このように、農地の処分を遅らせば遅らすほど問題が生じる恐れがありますので、問題が生じる前に相続放棄をするのも一つの方法です。

農地の相続税

農地の相続税の計算

評価上の区分によって税率が異なってきます。

①市街地農地

市街地区域内にある農地や、農地法上で転用許可を得ている農地、転用許可が不要な農地のことをいいます。

市街地農地の価額は、宅地比準方式又は倍率方式により評価します。

宅地批准方式とは

宅地批准方式とは宅地比準方式とは、その農地が宅地であるとした場合の1平方メートル当たりの価額からその農地を宅地に転用した場合にかかる通常必要と認められる1平方メートル当たりの造成費に相当する金額を控除した金額に、その農地の地積を乗じて計算した金額により評価する方法をいいます。

これを算式で示すと次のとおりです。

【算式】

市街地農地の評価基準 =(その農地が宅地であるとした場合の1㎡あたりの金額 ― 1㎡あたりの造成費の金額)× 地積

上記算式の「その農地が宅地であるとした場合の1平方メートル当たりの価額」は、具体的には、路線価方式により評価する地域にあっては、その路線価により、また倍率地域にあっては、評価しようとする農地に最も近接し、かつ、道路からの位置や形状等が最も類似する宅地の評価額(宅地としての固定資産評価額×宅地としての評価倍率)を基として計算することになります。

引用:国税庁ホームページ

倍率方式とは

倍率方式とは倍率方式とは、固定資産税評価額に、国税局長が定める一定の倍率を乗じて評価する方式のことです。

②市街地周辺農地

宅地比準方式によりますが、市街地農地であるとした場合の80%に相当する金額で評価したものです。

③中間農地・純農地

倍率方式で評価します。

農地には減額要素があります!

上記のとおり、農地を評価することになるとしても、農地には多くの減額要素があり、評価額を低くできる可能性があります。

以下、減額要素についてご紹介します。

市街地周辺農地の評価減

市街地農地に該当する場合には、評価倍率票に「周比準」と定められます。

この場合、市街地農地として評価した場合の100分の80に相当する金額によって評価されます。

地積規模の大きな宅地の評価減

三大都市圏(首都圏・近畿圏・中部圏)だと500㎡以上、三大都市圏以外の地域に所在する場合は1000㎡以上の地積を有する宅地の場合、一定の要件を満たせば評価減が可能です。

貸し付けられている農地の評価減

永小作権、賃貸借により貸し付けれている土地などについては、それぞれの貸し付けられている権利の内容により評価減が可能です。

生産緑地の評価減

生産緑地に指定されている農地の場合も一定の評価減が可能です。

生産緑地

生産緑地生産緑地に指定されると、その生産緑地について建築物の新築に市町村長の許可を要する制限がある一方で、農林漁業の主たる従事者が死亡した場合等には、市町村長に対しその生産緑地を時価で買い取ってもらう申し出ができる制度のことです。

農地の相続税の納税猶予の特例

相続税のために農地を処分するとなると収益が減る結果、農業経営に悪影響を及ぼします。

農業をこれまでどおり継続し、農地の有効活用を図るため、相続税の納税猶予の特例が規定されています。

そのため、この特例はいわば「事業承継」制度の側面があるため、納税の「猶予」と制度上はなっていますが、農業を続けてればそのまま免除される場合がほとんどです。

納税猶予の特例の適用要件

特例要件については、詳細な規定がありますが、概ね次のとおりです。

- 被相続人(亡くなった方)が農業を営んでいた

- 被相続人の申告期限までに相続人が農業を引き継ぎその後も継続する

- 相続税の申告期限までに遺産分割されている

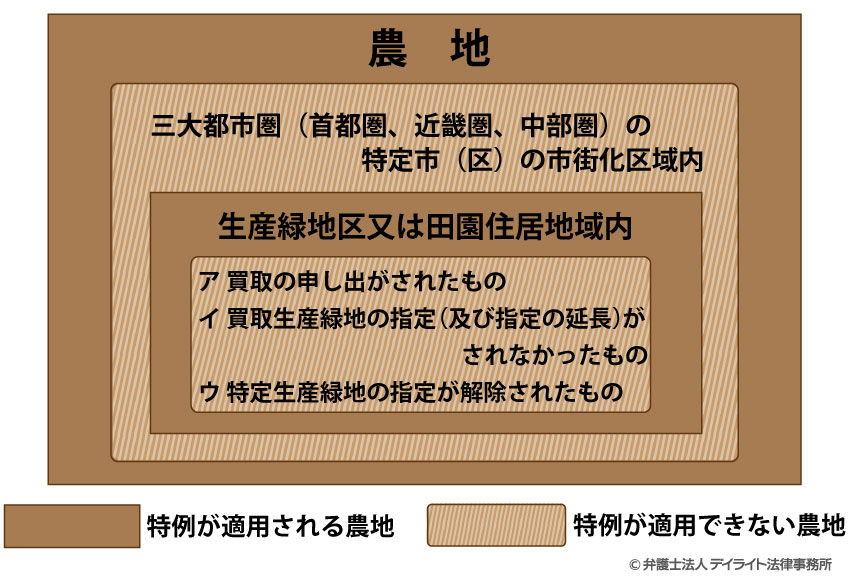

特例が適用できない農地

上記の特例の要件を満たしても、次の場合は適用されません。

- 農地が三大都市圏(首都圏、近畿圏、中部圏)の特定市(区)の市街化区域内にあって生産緑地区域内又は田園住居地域内でない場合

- また、生産緑地地区内であっても下記のア、イ、ウに該当する場合

ア「買取の申し出がされたもの」

イ「買取生産緑地の指定(及び指定の延長)がされなかったもの」

ウ「特定生産緑地の指定が解除されたもの」

農地が相続時精算課税制度を適用して贈与があった場合

特例を適用する場合の3つのポイント

- ① 相続税を申告するときに、納税猶予額と利子税にみあった担保の提供が必要です

- ② 農地を譲渡したり農業を廃止したときは、猶予された税額と利子税を納めなければなりません。

- ③ 3年経過するごとに、農業の継続届け出書の提供が必要です。

恩恵

相続人が死亡したとき、相続人が後継者に農地を一括贈与したとき、相続人が20年間農業を継続したとき(三大都市圏特定指定以外の市街化区域の農地(生産緑地を除く))は猶予された納税が免除されるという恩恵を受けます。

まとめ

以上、農地の相続について詳しく解説しましたがいかがだったでしょうか。

農地については、遺産分割協議や登記だけではなく、農業委員会への届け出等が必要となります。

また、農地の相続税については評価区分によって異なり、評価減の特例の適用がある場合もあります。

さらに、納税猶予の恩恵を受けられる場合もあるため、適用対象かどうかの確認が重要となります。

これらを適切に判断するためには法令や税務についての専門知識が必要となります。

そのため、農地の相続については、専門家へのご相談をお勧めいたします。

この記事が農地の相続問題について、お困りの方のお役に立てれば幸いです。