不動産の相続とは

遺産に土地建物やマンションなどがあると、被相続人の死亡により、相続が発生します。

不動産の相続は、現金や預貯金(これらを流動資産といいます。)などと異なり、適切に評価する(時価を算出)ことがポイントとなります。

売却する際は、以下に高値で売却できるかも重要です。

また、流動資産と異なり、相続人の1人がそこで生活していたり、誰かに賃貸していたりすることがあるため、権利関係が複雑となります。

さらに、不動産は、固定資産税が課されるため、その支払いをめぐってトラブルとなることもあります。

このような不動産の相続のポイントについて、相続問題に精通した弁護士が解説します。

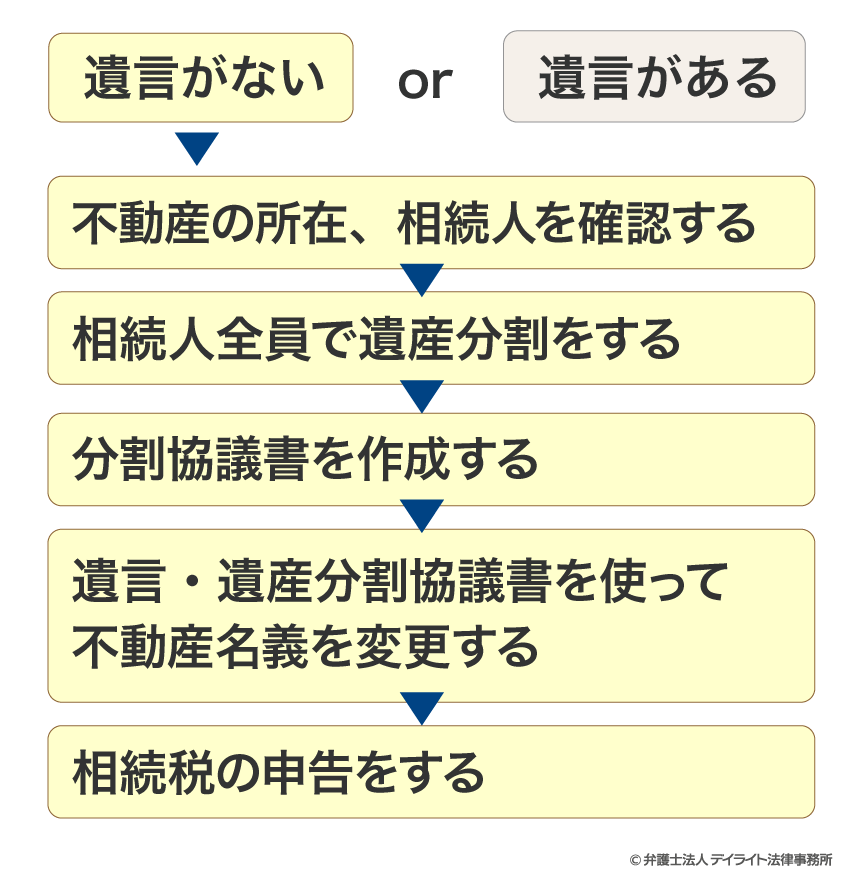

不動産の相続の手続きの流れ

Step1 遺言があるかを確認する

不動産の相続・名義変更を行なっていくにあたっては、まずは、亡くなられた方が遺言を作成しているかを確認しましょう。

遺言が自筆で作成されたものか、公証役場で作成されたものかによって手続きの流れも変わってきます。

| 自筆証書遺言がある場合 | 公正証書遺言の場合 |

|---|---|

| 家庭裁判所での検認をしてもらう必要があります。

それから、検認の手続がされている自筆証書遺言を元に不動産の登記移転手続を行います。 法務局で保管する制度を用いた自筆証書遺言の場合には、家庭裁判所の検認手続きは不要です。 |

公証役場で公正証書遺言を確認し、それを元に不動産登記の登記移転手続きを行うことになります。 |

※自筆証書遺言保管制度の概要については法務省HPをご確認ください。

Step2不動産の所在、相続人を確認する

遺言がない場合や、遺言に不動産の分割の記載がない場合、遺言に全ての不動産の分割が記載されていないという場合には、被相続人の不動産について、遺産分割をして不動産の名義の変更等を行なっていかなければなりません。

不動産の遺産分割にあたっては、まず、被相続人にどのような不動産があったのかを確認する必要があります。

また、遺産分割は相続人全員が参加して行う必要がありますので、相続にあたっては、誰が相続人であるのかも確認する必要があります。

そのため、誰が相続人になるのかを、戸籍謄本を取得して確認をしていきます。

Step3 不動産の遺産分割はどうなる?

不動産の分割方法は、大きく分けて4つあります。

令和元年の国税統計年報によると、相続税課税対象者の相続財産の内訳の約4割を不動産が占めています。

この数字からも、不動産が遺産の一部として遺産分割の対象となる可能性の高さをうかがうことができます。

不動産しか遺産がない場合や、遺産である不動産に相続人の一人が居住している場合は、特に遺産分割方法について争いになることがあります。

そこで、ここでは、不動産の4つの分割方法についてご紹介いたします。

①現物分割

共同相続人が、現物をそのまま分けて分割する、一番わかりやすい方法です。

例えば2筆ある土地を1筆ずつ取得したり、1筆の土地を分筆するなどの方法です。

そのため、相続人全員が当該不動産の取得に関心がある場合、検討すべきスキームとなります。

しかし、当該不動産を必要としない相続人の場合、この方法は現実的ではないでしょう。

②代償分割

遺産を多く受け取った人が、その分代償金を他の相続人に支払って調整する分割方法をいいます。

現物分割できないときに、一番合理的な解決が期待できる方法といえますが、遺産を多く受け取った相続人が代償金を準備できないときはこの方法を使うことがそもそもできません。

③換価分割

遺産を売却して、得た代金を分割する方法をいいます。

誰も当該不動産を引き継ぎたくない場合はその不動産を売却して現金に替えることが可能となります。

また、遺産である不動産を取得することを希望しても代償金が準備できないときは、この方法に頼ることもあります。

しかし、相続人全員が合意しなければこの手続を進めることはできませんので、合意ができない場合には、家庭裁判所に審判の申し立てをし、換価命令を得なければなりません。

また、不動産を売却して譲渡益が生じる場合には、相続税とは別に、原則として譲渡所得について確定申告が必要になりますので、注意が必要です。

④共有分割

当該不動産を法定相続分などの割合で持ち分を決め、共有名義とすることを言います。

一見すると簡明な手続ですが、共有者の一人が死亡すると、その人を相続する複数の相続人が共有者となり、権利関係がどんどん複雑になることもあります。

不動産の分割方法としてどの方法が一番適しているかは、個別具体的に判断する必要があります。

不動産の分割の場面でお困りの方は、ぜひ一度、相続専門の弁護士にご相談されることをおすすめします。

分割方法のまとめ

| 分割方法 | 現物分割 | 代償分割 | 換価分割 | 共有分割 |

|---|---|---|---|---|

| メリット | 全員が不動産を取得したい場合は全員の利益となる | 不動産を必要とする相続人と必要としない相続人がいる場合、合理的 | 不動産を現金に換えて取得できる | 分割の方針が確定できない場合に利用可能 |

| デメリット | 不動産を必要としない相続人がいる事案には適合しない | 代償金を用意できない場合は実行できない | 全員の合意が必要 | 権利関係が複雑化するおそれ |

Step4 不動産の名義変更

遺言で不動産の分け方が決まっている時や、遺産分割が成立した場合には、それを元に不動産の名義を変更していくことになります。

遺産分割協議で分割を行なった場合の、相続登記の申請に必要となる主な書類は以下のものになります。

- 被相続人の出生から死亡までの戸籍

- 被相続人の住民票の除票または戸籍の附票

- 相続人の戸籍

- 相続人の住民票

- 遺産分割協議書

- 相続人全員の印鑑証明書

- 固定資産税評価証明書

Step5 相続税の申告

相続税が発生する場合には、被相続人が亡くなってから10ヶ月以内に相続税の申告をしなければなりません。

これは、遺産分割が未了の場合でも期限は同じです。

遺産分割が未了の場合には、10ヶ月以内に一旦法定相続分の形で相続税の仮申告をして、遺産分割が完了した後に申告内容を修正することになります。

また、様々な特例を利用して相続税がかからなくなるという場合にも、特例の利用のためには相続税の申告が必要になるものもあります。

遺産分割が未了の場合に特例等を利用することを想定している場合には、仮申告の際に「申告期限後3年以内の分割見込書」を添付して提出する必要がありますので注意が必要です。

遺産分割が行われていない場合の特例の適用手続については国税庁HPが参考になります。

相続税の計算は複雑になることも多いところですので、税理士など専門家に相談しながら申告をするといいでしょう。

相続税、登記など不動産の相続にかかる費用はいくら?

不動産の評価額と相続税の関係

不動産の額を評価する際には、様々な評価方法があります。

例えば、固定資産税評価額、相続税評価額、時価などがよく知られているものです。

相続税の申告の際に使われるのが、相続税評価額になります。

相続税の算定にあたって不動産を評価する場合には、路線価が定められている地域の土地は路線価方式を使い、路線価が定められていない地域土地は倍率方式を使います。

家屋については、固定資産税評価額に1.0倍をかけて計算するので、固定資産税評価額と同じ額になります。

また賃貸不動産については、借地権割合や借家権割合等を踏まえて評価額が調整されます。

相続税申告の場合の不動産の評価方法については国税庁HPが参考になります。

相続税の計算方法

相続税を計算するにあたっては、大きく4ステップを踏んで計算していきます。

各人の課税価格を計算

各人の課税価格を計算 相続税の総額を計算する

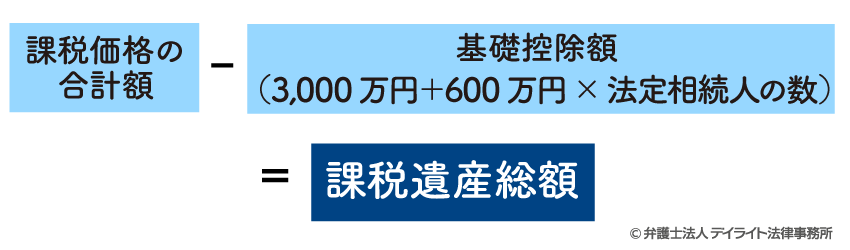

相続税の総額を計算する❶で計算された各人の課税価格を合計し、そこから相続税の基礎控除額を差し引きます。

そこから一旦、各相続人が民法所定の法定相続分に従って取得したものと仮定して、各法定相続人の取得金額を計算し、法定相続人ごとに取得金額に定められた税率を乗じて、各人の仮の相続税額を算定します。

各人の相続税額を計算

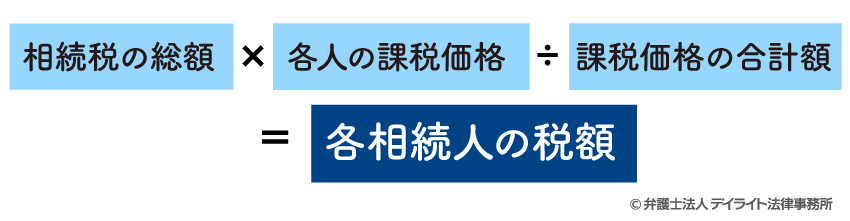

各人の相続税額を計算各人の仮の相続税額を全て合算したものが相続税の総額になります。

相続税の総額に、課税価格の合計額から各人が取得する課税価格の割合を乗じることで各相続人の税額が算出されます。

各人の納付額を計算

各人の納付額を計算各相続人の税額が算出された後、そこから各種の税額控除額を引いていきます。

そこから残った額が具体的な納税額になります。

相続税の計算は、複雑でわかりにくいと思われます。

当法律事務所では、相続税を簡単に自動で計算できるシミュレーターをホームページ上に掲載しており、無料でご利用可能です。

相続税を調べたい方はぜひ、ご活用ください。

登記費用はどのくらいかかるのか

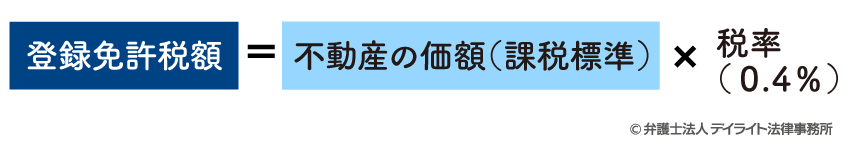

相続登記の申請を行う場合には、申請と併せて登録免許税を納付しなければなりません。

登録免許税の額は以下の計算式で算出されます。

ここでの不動産の価格(課税標準)とは固定資産税評価額(1000円未満は切り捨て)をいいます(国税通則法118条1項)。

固定資産税評価額については、固定資産税評価証明書を取得して確認するとよいでしょう。

固定資産税・都市計画税はいくらかかるのか

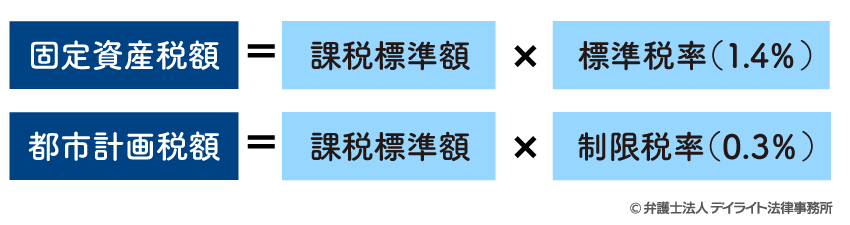

固定資産税や都市計画税は、不動産ごとに定められる課税標準額に標準税率をかける方法によって求めます。

課税標準額は、土地については、課税台帳に登録された土地の価格に、住宅用地に対する特例措置や負担調整措置などを適用して算出されます。

建物についても、新築住宅の税額減額措置などを適用して算出されます。

固定資産税の標準税率は1.4%の自治体が多いようですが、1.5%など自治体ごとに異なります。

都市計画税の制限税率は0.3%がほとんどです。

固定資産税・都市計画税の額が気になる場合には、固定資産税・都市計画税(土地・家屋)納税通知書を確認したり、名寄帳などを確認すると良いでしょう。

また、土地・家屋の価格は3年に1度、評価替えが行われますので、それに伴い固定資産税や都市計画税も変わります。

相続人が不動産を売却する場合にかかる税金は?

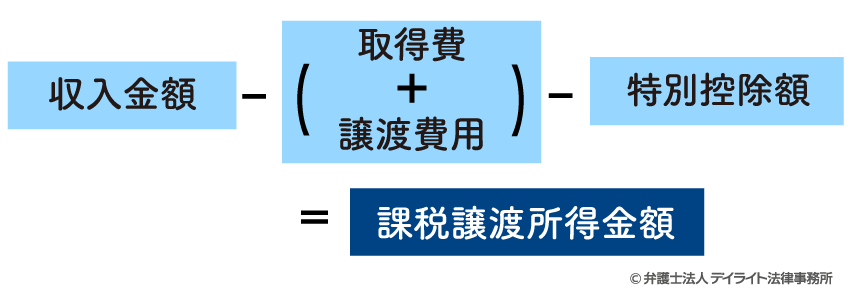

相続人が不動産を売却し、その売却代金を遺産分割するというような場合、不動産を売却した時の売却益については、譲渡所得という扱いになります。

ですので、相続税の申告とは別に、所得税の申告が必要になります。

譲渡所得の金額は以下のように計算されます。

なお、譲渡所得について詳しくは国税庁HPをご覧ください。

参考:譲渡所得 | 国税庁HP

遺産の不動産から生じた賃料はどうなる?

![]()

遺産分割協議で不動産を取得しましたが、他の相続人が遺産分割までの賃料を分けろと言ってきました。

賃料も分けないといけないのでしょうか?

![]()

最終的にその不動産を取得した場合でも、遺産分割協議が終了するまでに生じた賃料については、他の相続人に分ける必要があるといえます。

遺産から生じた賃料の帰属

遺産分割協議が終了し、不動産の帰属が決まるまでに遺産から生じた賃料等の収益は、法定相続分又は指定相続分に応じて、当然に相続人らが取得することになっています。

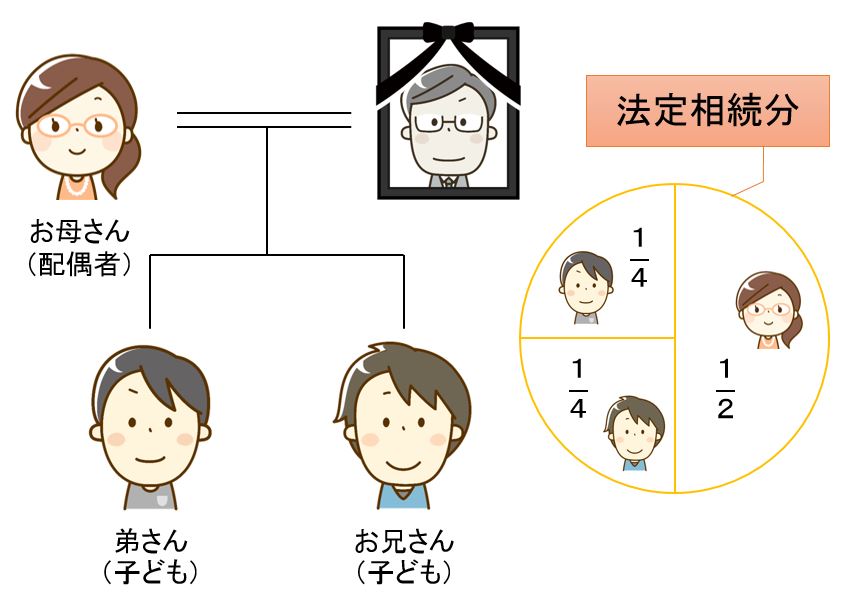

例えば、配偶者であるお母さん、子どもが2人いる場合、それぞれの法定相続分は、2分の1、4分の1、4分の1です。

そして、不動産から賃料10万円が生じるとすれば、その10万円を法定相続分で分けることになるので、お母さんが5万円、お兄さんと弟さんが2万5000円ということになります。

なお、遺言により、相続分の指定がある場合には、その指定に沿って賃料債権を取得すると考えられます。

つまり、遺言で、お母さんが4分の3、お兄さんと弟さんが8分の1ずつとされているような場合には、お母さんが7万5000円の賃料債権を取得し、お兄さんと弟さんは1万2500円ずつの賃料債権を取得することになります。

誰かが賃料を独占している場合

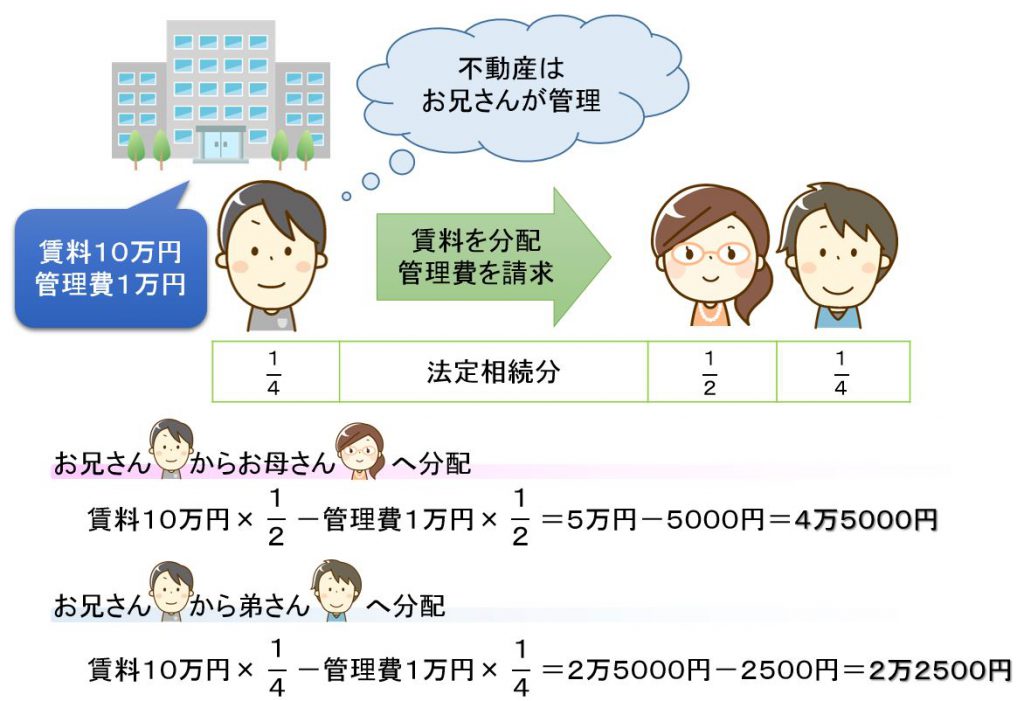

しかし、実際では、誰かが不動産を管理しており、その管理している人が賃料を独占している状態のままであることがしばしばあります。

そのような場合にはどのようになるのか、説明します。

上記の例で、お兄さんが賃料を独占しているとします。

この場合、お兄さんは、お母さんや弟さんの分まで取得しているので、この金銭を返還する必要があることになります。

具体的に考えると、お母さんは、お兄さんに対して5万円の返還請求権を有し、弟さんは、お兄さんに対して2万5000円の返還請求権を有していることになります。

管理費用の負担分は相続人に請求できる?

お兄さんが管理費用を負担している場合に、その管理費用を考慮することはできないのでしょうか?

この点、管理費用についても、法定相続分に応じて負担する義務があると解されますので、本来はお母さんや弟さんも管理費用を負担すべきであり、お兄さんは、お母さんや弟さんに管理費用を請求できます。

そのため、お兄さんが賃料をお母さんや弟さんに返還する場合には、お母さんや弟さんが負担すべき管理費用を相殺して、返還するのが簡便です。

つまり、上記の例で、管理費用が1万円だとすると、管理費用の負担は、お母さんが5000円、お兄さんと弟さんは2500円ずつですから、お兄さんがお母さんに返還すべき金額は5万円から5000円の管理費用を除いた4万5000円となり、弟さんに返還すべき金額は2万5000円から2500円を控除した2万2500円となります。

まとめ

以上のとおり、遺産分割で不動産の帰属が決まるまでに生じた賃料や管理費用などの扱いは容易ではありません。

そのため、なるべく遺産分割の対象の中に賃料も含めて最終的な合意をするのが良いといえます。

相続は、周辺問題が多く、当然に遺産分割の対象となるもの、合意によって遺産分割の対象となるもの、遺産分割の対象とはできないものがあります。

これらの判断は容易ではありませんので、一度弁護士にご相談されることをおすすめします。