孫は法定相続人にあたらないため、基本的には遺産を相続することができません。

例外的に孫に遺産を相続させる方法として、3つの方法があります。

ただし、孫に遺産を相続させる場合には相続税の負担が増えるなどのデメリットもあるため注意が必要です。

この記事では、孫に遺産を相続させるための3つの方法と注意点、孫が遺産を相続する場合の税金の負担などについて、相続に強い弁護士がわかりやすく解説します。

目次

孫は原則として法定相続人にはあたらない

孫は、原則として法定相続人にあたりません。

「法定相続人」とは、法律(民法)が被相続人の遺産を相続できる人として定めている人のことをいいます。

法律(民法)は、被相続人の子ども(民法887条1項)、直系尊属(親、祖父母等)と兄弟姉妹(民法889条1項)が法定相続人にあたるとしていますが、この中に「孫」は含まれていません。

したがって、原則として孫は遺産を「相続」することはできません。

第887条1項 被相続人の子は、相続人となる。

第889条1項 次に掲げる者は、第887条の規定により相続人となるべき者がない場合には、次に掲げる順序の順位に従って相続人となる。

一 被相続人の直系尊属。ただし、親等の異なる者の間では、その近い者を先にする。

二 被相続人の兄弟姉妹

引用元

民法(第八百八十七条) |e-Gov法令検索

民法(第八百八十九条) |e-Gov法令検索

「相続」とは、亡くなった方(「被相続人」(ひそうぞくにん)といいます。)の権利や義務を引き継ぐことをいいます。

遺産を相続することができるのは、法律で定められた被相続人の一定範囲の親族(法定相続人)に限られます。

法定相続人以外の人が、被相続人の遺言等によって遺産を与えられたとしても、それを「相続」とはいいません(この場合は「遺贈」といいます)。

孫に相続させる3つの方法

孫に遺産を相続させるためには、(1)養子縁組、(2)代襲相続、(3)包括遺贈の3つの方法があります。

以下ではそれぞれの方法とそのデメリット・注意点について解説します。

養子縁組

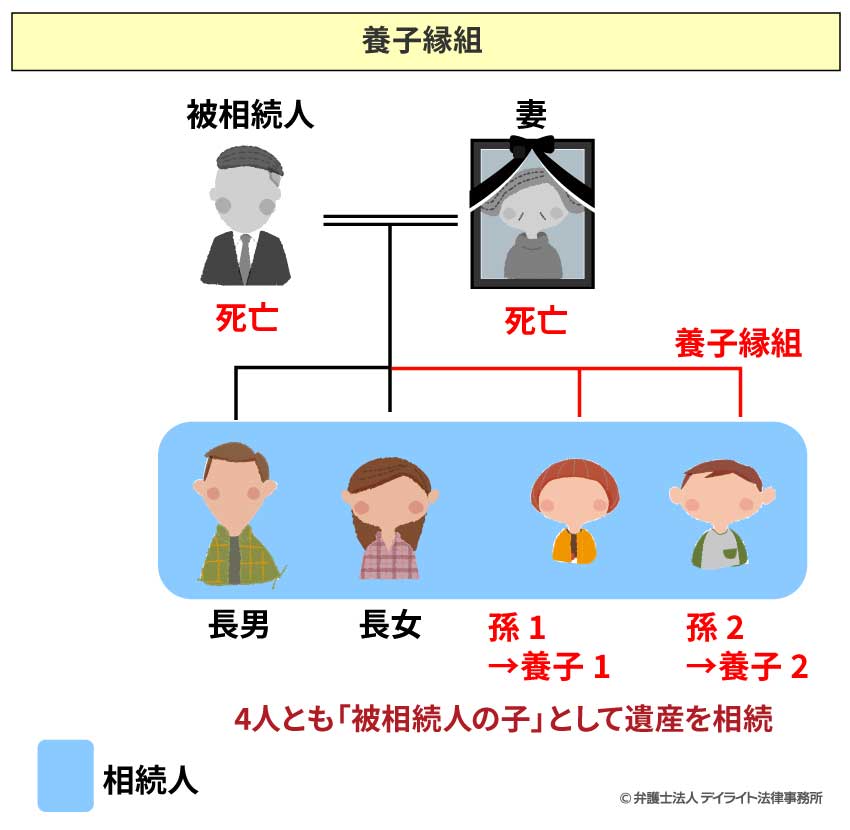

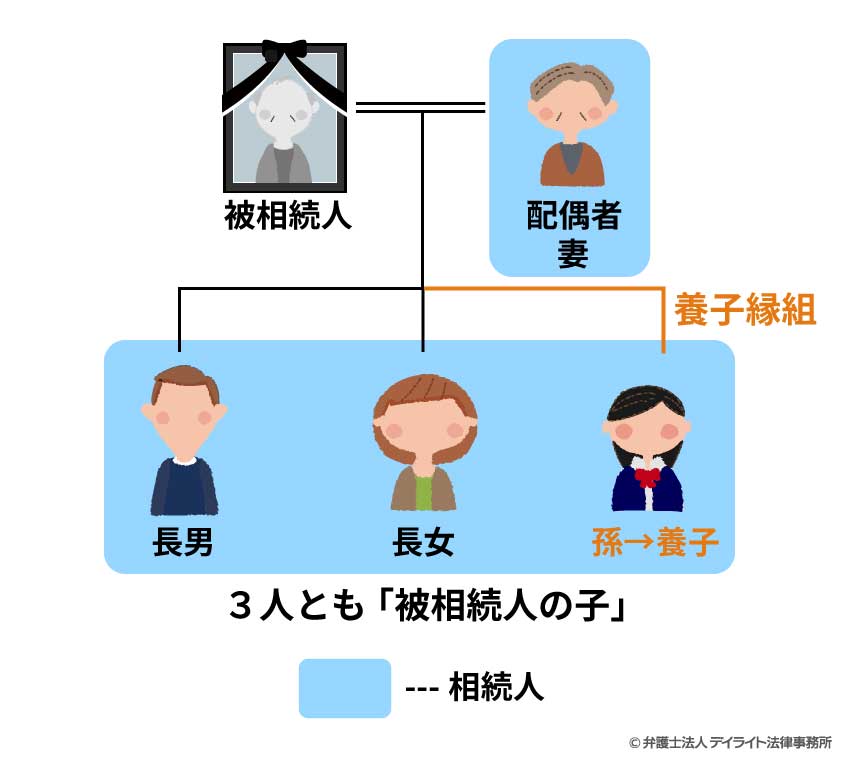

養子縁組をして、孫を養子にする方法です。

上で説明したように「相続人の子」は相続人にあたりますが、「相続人の子」には養子も含まれ、実子と同じように遺産を相続することができます。

また、「被相続人の子」は第1順位の相続人なので、孫を養子にすることによって確実に遺産を相続させることができます。

注意点・デメリット

- 孫が養子縁組によって相続人になる場合、孫の相続税は2割加算されます。

- 孫を養子にすることを不満に思う家族が出てくる可能性があります。

感情的な対立が生まれて相続トラブルにつながる可能性があるため、注意が必要です。

代襲相続(だいしゅうそうぞく)

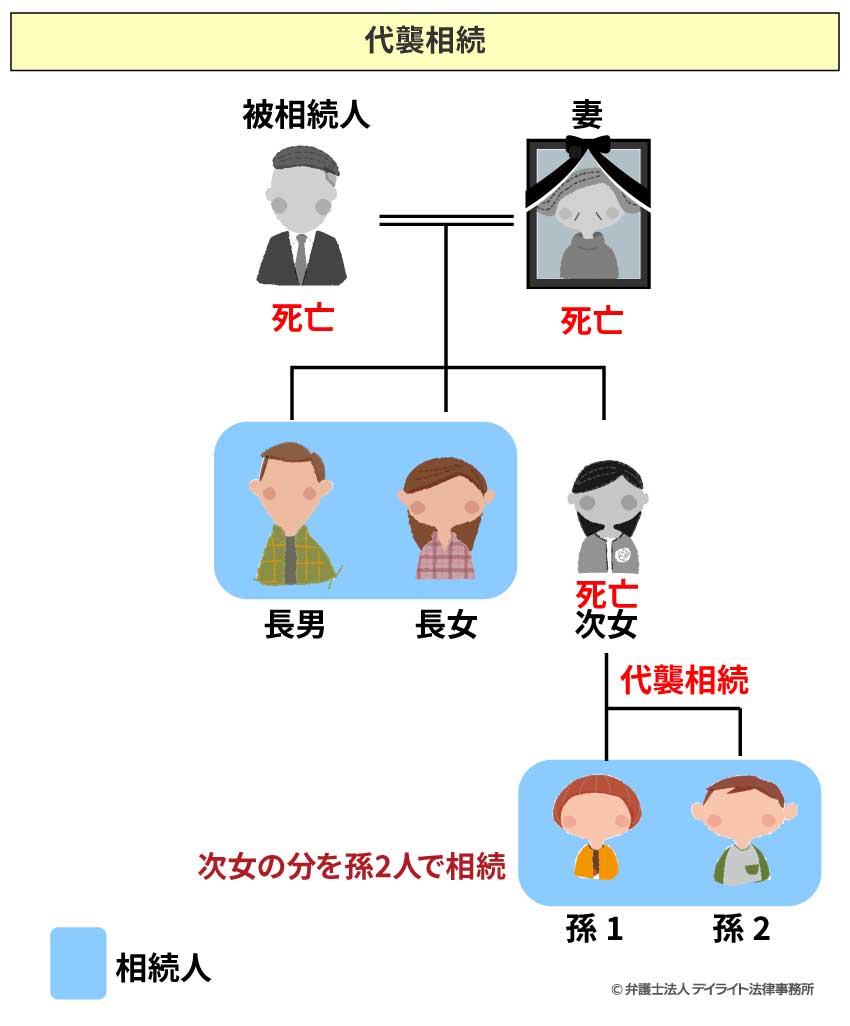

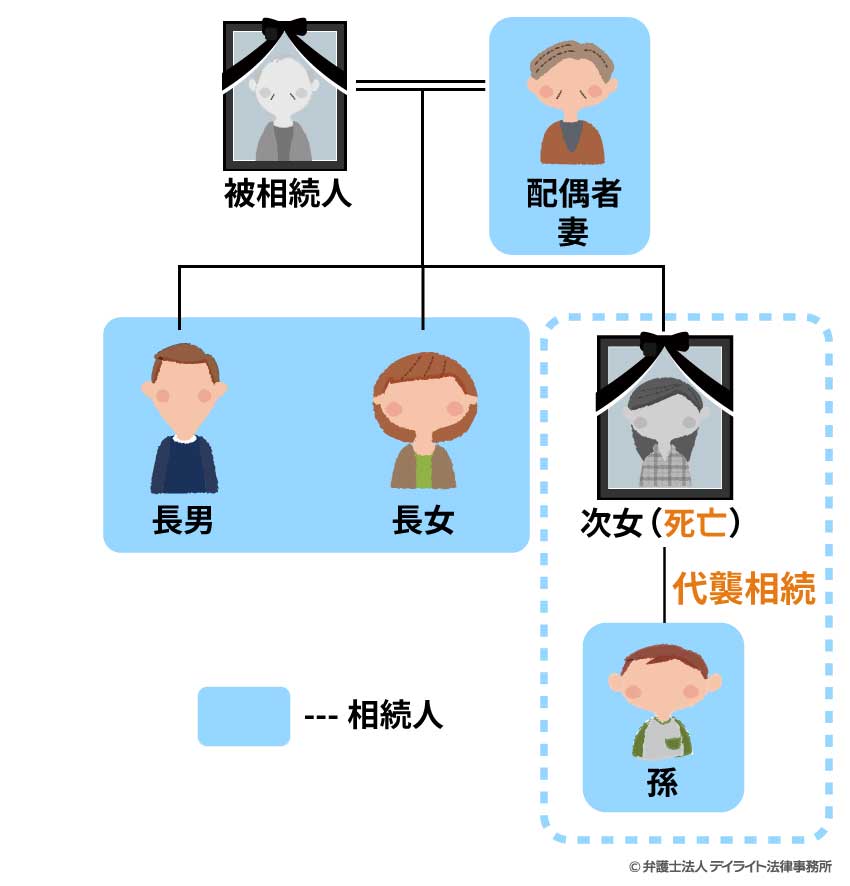

代襲相続とは、被相続人の子どもが相続の開始前に亡くなっている場合に、孫が子どもの代わりに相続人になることをいいます。

代襲相続される人(被相続人の子ども)を「被代襲者」、代襲相続する人(被相続人の孫)を「代襲相続人」といいます。

代襲相続人は被代襲者の地位をそのまま引き継ぐことになります。

したがって、代襲相続人である孫は、第1順位の相続人として優先的に遺産を相続します。

注意点・デメリット

代襲相続は被相続人の子どもが先に亡くなるという偶然の事情に左右されるもので、積極的に選択できる手段ではありません。

包括遺贈(ほうかついぞう)

遺贈とは、遺言書を作成して、誰にどの遺産を渡すかを指定することをいいます。

遺贈には「特定遺贈」と「包括遺贈」の2種類があり、このうち「包括遺贈」を受けた人(包括受遺者)には相続人と同一の権利義務が認められます(民法990条)。

「特定遺贈」とは、個別の財産を指定して遺贈する方法で、遺言書には「孫にA銀行B支店の預金を遺贈する」、「孫に自宅の土地と建物を遺贈する」といった記載をします。

これに対して、「包括遺贈」とは、個別の財産を指定せずに財産の全部または一定の割合をまとめて遺贈する方法で、遺言書には「財産の全部を孫に遺贈する」、「財産の2分の1を孫に遺贈する」といった記載をします。

厳密にいうと包括遺贈と「相続」は異なりますが、包括遺贈をすることで遺産を相続させるのと同様の状況を作ることができます。

つまり、包括遺贈を受けた孫(包括受遺者)は他の相続人と遺産を共有している状態になるほか、借金やローンなどのマイナスの財産も引き継ぐことになります。

遺産の共有状態を解消するためには、包括受遺者(孫)と他の相続人との間で、誰がどの遺産を取得するのかを具体的に話し合うことが必要です(これを「遺産分割協議」といいます)。

第990条 包括受遺者は、相続人と同一の権利義務を有する。

引用元:民法|e-Gov法令検索

注意点・デメリット

- 包括遺贈をする場合、孫は予想外の借金等を引き継ぐことになるリスクがあります。

孫が包括遺贈を放棄(辞退)する場合には、相続の開始(被相続人の死亡)を知ったときから3ヶ月以内に家庭裁判所で手続きをする必要があり、手間と時間がかかります。 - 孫に遺したい遺産が具体的に決まっている場合には、特定遺贈の活用も検討するとよいでしょう。

- 遺言書の作成については民法で定められたルールがあり、ルールに沿って作成しない場合には遺言書が無効になるリスクがあります。

遺言書の作成については相続にくわしい弁護士などの専門家に相談されることをおすすめします。

孫が遺産を相続できる割合とは?

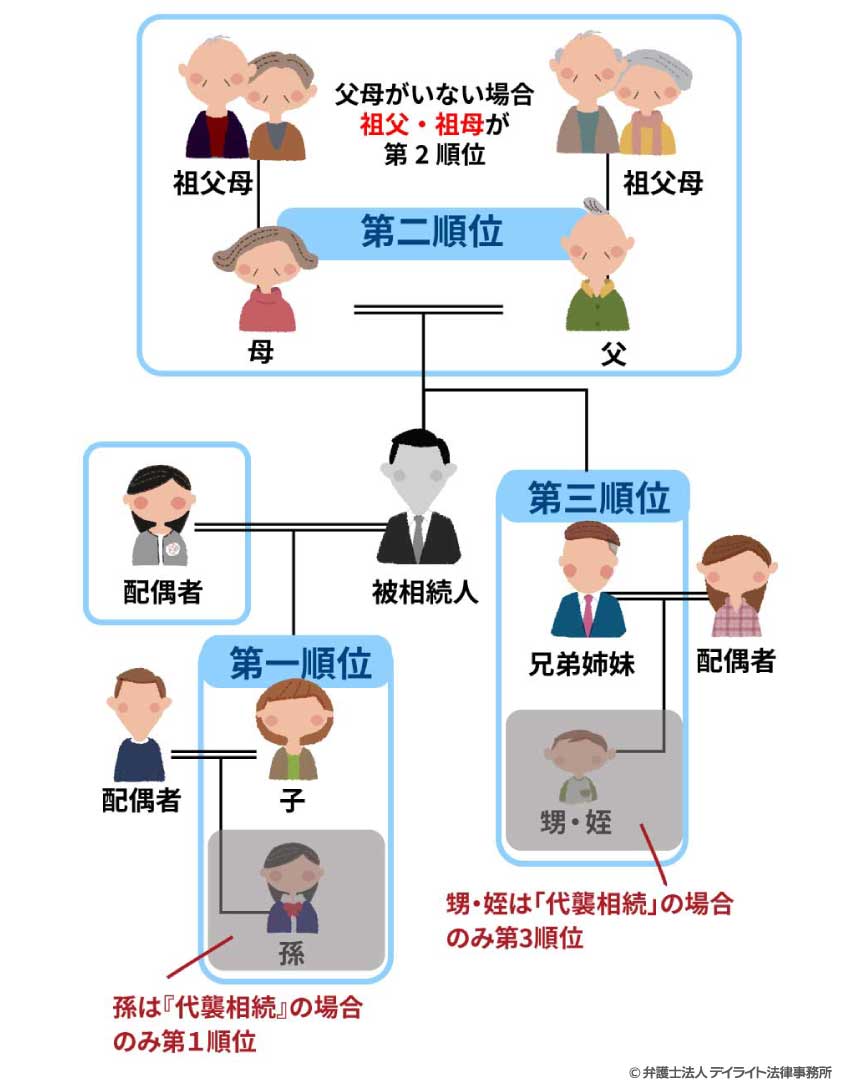

法律(民法)は、被相続人の遺産を相続することができる人(法定相続人)の範囲を限定したうえで優先順位をつけています。

また、被相続人と法定相続人との関係性(続柄)や人数によって、遺産を相続できる割合(これを「相続割合」または「相続分」といいます。)を定めています。

以下では、上で説明した孫が遺産を相続する2つの場合について、孫の優先順位や遺産の相続割合(相続分)がどのようになるのかを説明していきます。

法定相続人の順位

法定相続人にあたるすべての人が実際に被相続人の遺産を相続できるわけではありません。

法律(民法)は法定相続人について優先順位を定めており、より優先順位の高い人だけが実際に被相続人の遺産を相続することができます。

具体的な優先順位は次のとおりです。

| 配偶者 | 常に相続人となる | |

|---|---|---|

| 血族 | 子 | 第1順位 |

| 直系尊属(親、祖父母等) | 第2順位 | |

| 兄弟姉妹 | 第3順位 | |

孫が遺産相続する場合の順位

ここまで説明してきたように、被相続人の孫が遺産を相続するのは、①代襲相続によって「被相続人の子」の代わりに遺産を相続する場合、または②養子縁組によって「被相続人の子」として遺産を相続する場合です。

いずれの場合にも、孫は第1順位の相続人である「被相続人の子」として遺産を相続します。

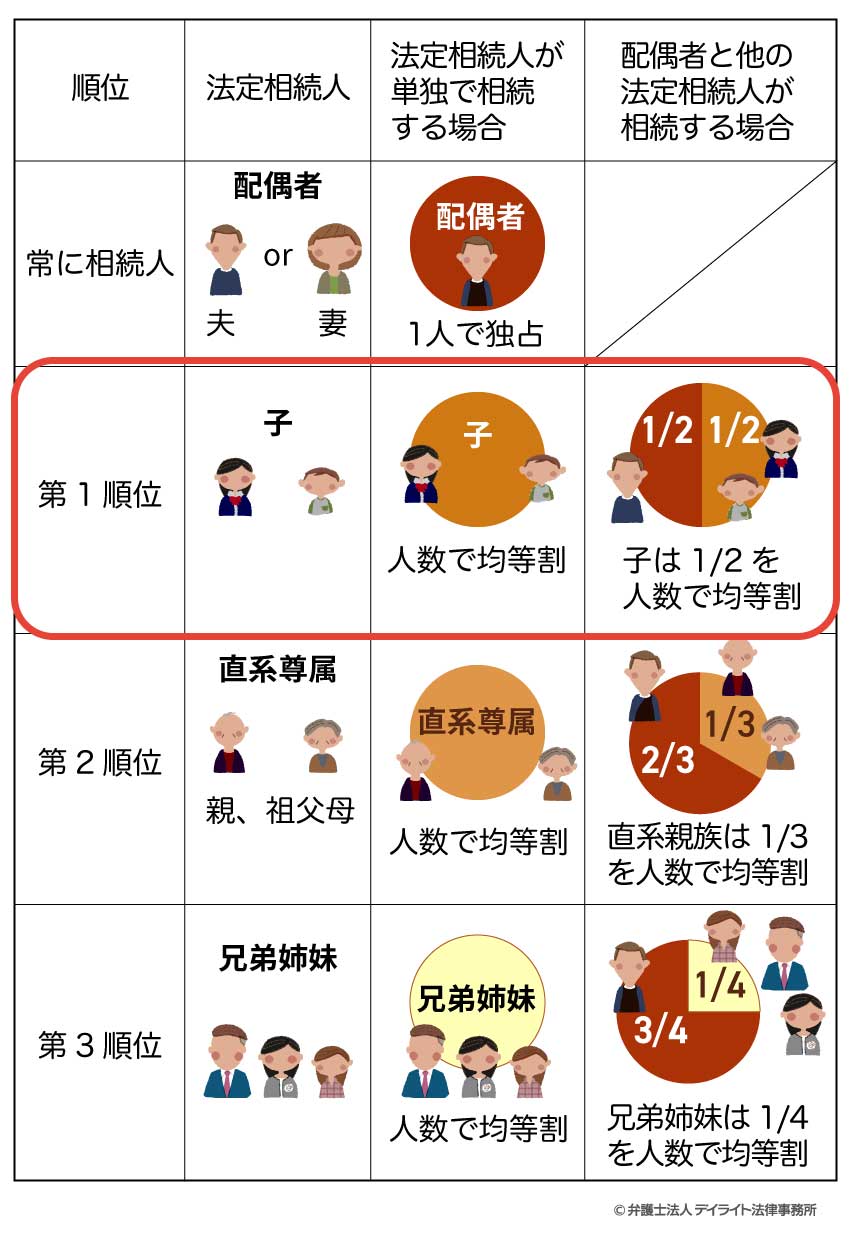

相続割合を図解

遺産の相続割合は、(a) 被相続人の配偶者と一緒に遺産を相続する場合かどうか、(b)法定相続人としての優先順位はどうか、によって異なります。

これを図にまとめると、下図のようになります。

繰り返しになりますが、被相続人の孫が遺産を相続するのは①代襲相続または②養子縁組によって遺産を相続する場合で、これらはいずれも「被相続人の子」(第1順位)として相続する場合にあたります。

したがって、上の図の赤枠で囲んだ部分を参照することになります。

代襲相続の場合

被相続人の遺産を、「被相続人の子」(実際に被相続人を相続する子どものほか、本来相続人となるはずだった子ども(代襲相続される子ども))の合計人数で均等に分け合います。

本来相続人となるはずだった「被相続人の子」を代襲相続する孫が2人以上いる場合には、本来代襲相続される子どもが相続する予定だった遺産の取り分を、さらに孫の人数で均等に分け合います。

例えば、被相続人の遺産を長男と長女で相続する予定であったところ、長女が被相続人よりも先に死亡したというケースにおいて、長女の子ども(被相続人の孫)が2人いる場合には、長女の取り分である1/2を、さらに孫の2人で分け合います(孫1人あたりの取り分は1/2 × 1/2 = 1/4となります)。

養子縁組の場合

被相続人の遺産を「被相続人の子」(実子と養子)の人数で均等に分け合います。

養子は「被相続人の子」の1人として数えられます。

例えば、被相続人の実子(長男)が1人おり、さらに孫2人と養子縁組をした場合、「被相続人の子」は3人となりますので、被相続人の遺産を3人で均等に分け合います(孫1人あたりの取り分は1/3となります)。

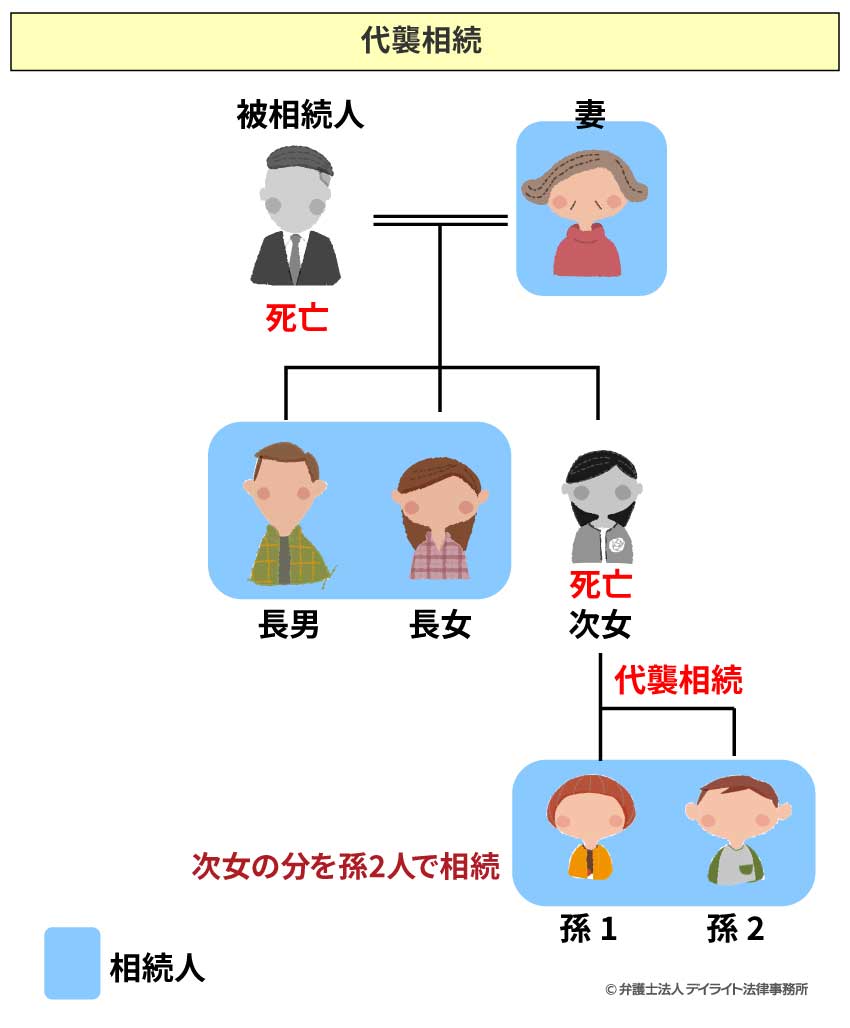

代襲相続の場合

まず、被相続人の遺産を、配偶者:子全体=1/2:1/2 の割合で分け合います。

次に、「子全体」の取り分(1/2)を、実際に被相続人を相続する子どものほか、本来相続人となるはずだった子ども(代襲相続される子ども)の合計人数で均等に分け合います。

さらに、本来相続人となるはずだった「被相続人の子」を代襲相続する孫が2人以上いる場合には、本来代襲相続される子どもが相続する予定だった遺産の取り分を、さらに孫の人数で均等に分け合います。

例えば、被相続人の遺産を配偶者と長男、長女で相続すべきところ、長女が被相続人よりも先に死亡したというケースで、長女の子ども(被相続人の孫)が2人いた場合には、長女の取り分である1/4をさらに孫の2人で分け合います(孫1人あたりの取り分は1/4 × 1/2 = 1/8となります)。

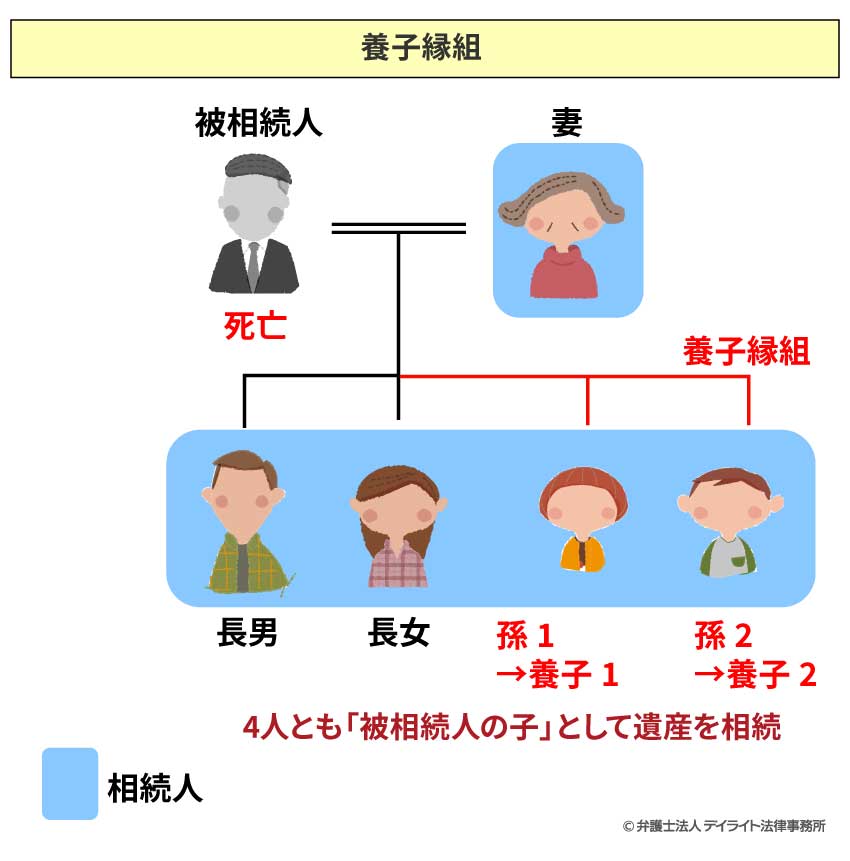

養子縁組の場合

まず、被相続人の遺産を、配偶者:子全体=1/2:1/2 の割合で分け合います。

次に、「子全体」の取り分(1/2)を、実子と養子の合計人数で均等に分け合います。

例えば、配偶者のほかに被相続人の実子(長男)、養子縁組をした孫が2人いる場合、「被相続人の子」は3人となりますので、「子」全体の取り分である1/2を3人で均等に分け合います(孫1人あたりの取り分は1/2×1/3=1/6となります)。

具体例で解説

ここまでの説明をふまえて、以下では孫が被相続人の遺産を相続する場合の計算について、具体例で解説していきます。

▼ご覧になりたい具体例をクリックしてください。

- 子と孫だけが相続人のケース▼

-

具体例① 代襲相続

被相続人の遺産:9000万円

相続人:被相続人の長男、長女、孫1、孫2(いずれも被相続人より先に亡くなった次女の子ども)

被相続人の次女が被相続人より先に亡くなっている場合で、次女には子ども(被相続人の孫)が2人いるとき、次女の2人の子ども(被相続人の孫)は次女の代わりに遺産を相続します。

まずは、被相続人の遺産9000万円を、長男、長女、次女の人数で均等に分け合います。

したがって、長男、長女の1人あたりの相続割合の金額は、以下の計算式よりそれぞれ3000万円となります。

9000万円 × 1/3 = 3000万円孫1、孫2は、次女の取り分である3000万円を2人で均等に分け合います。

したがって、孫1、孫2の一人あたりの相続割合の金額は、以下の計算式よりそれぞれ1500万円となります。

3000万円 × 1/2 = 1500万円- 長男 → 3000万円

- 長女 → 3000万円

- 孫1 → 1500万円

- 孫2 → 1500万円

具体例② 養子縁組被相続人の遺産:9000万円

相続人:被相続人の長男、長女、孫1(養子)、孫2(養子)

被相続人の遺産9000万円を長男、長女、孫1(養子)、孫2(養子)の人数(4人)で均等に分け合います。

したがって、長男、長女、孫1(養子)、孫2(養子)の一人あたりの相続割合の金額は、以下の計算式よりそれぞれ2250万円となります。

9000万円 × 1/4 = 2250万円- 長男 → 2250万円

- 長女 → 2250万円

- 孫1(養子) → 2250万円

- 孫2(養子) → 2250万円

- 配偶者と孫が相続人のケース▼

-

具体例③ 代襲相続

被相続人の遺産:1億2000万円

相続人:被相続人の妻、長男、長女、孫1、孫2(いずれも被相続人より先に亡くなった次女の子ども)

まず、被相続人の遺産を、妻:子全体=1/2:1/2 の割合で分け合います。

したがって、被相続人の妻の相続割合の金額は、以下の計算式より6000万円となります。

1億2000万円 × 1/2 = 6000万円次に、子全体の取り分(1/2)を、長男、長女、本来相続人となるべきであった次女の3人で均等に分け合います。

したがって、長男、長女の相続割合の金額は、以下の計算式よりそれぞれ2000万円となります。

1億2000万円 × 1/2 × 1/3 = 2000万円さらに、次女を代襲相続する孫が2人いるため、次女の取り分2000万円を、さらに2人で均等に分け合います。

したがって、孫1、孫2の相続割合の金額は、以下の計算式よりそれぞれ1000万円となります。

2000万円 × 1/2 = 1000万円- 妻 → 6000万円

- 長男 → 2000万円

- 長女 → 2000万円

- 孫1 → 1000万円

- 孫2 → 1000万円

具体例④ 養子縁組被相続人の遺産:1億2000万円

相続人:被相続人の妻、長男、長女、孫1(養子)、孫2(養子)

まず、被相続人の遺産1億2000万円を、配偶者:子全体 = 1/2:1/2 の割合で分け合います。

したがって、被相続人の妻の相続割合の金額は、以下の計算式より6000万円となります。

1億2000万円 × 1/2 = 6000万円次に、子の取り分(1/2)を、長男、長女、孫1、孫2の4人で均等に分け合います。

したがって、長男、長女、孫1(養子)、孫2(養子)の一人あたりの相続割合の金額は、以下の計算式よりそれぞれ3000万円となります。

1億2000万円 × 1/2 × 1/4 = 1500万円- 妻 → 6000万円

- 長男 → 1500万円

- 長女 → 1500万円

- 孫1(養子)→ 1500万円

- 孫2(養子)→ 1500万円

相続割合をシミュレーターで簡単に計算!

相続割合による遺産の金額をあらかじめ知っておくことは、相続税の節税対策を考えるためにも、相続税の支払いをスムーズに行うためにも大切です。

しかし、民法の定めている相続割合は配偶者の有無や法定相続人の優先順位、法定相続人の人数によって異なるため、一般の方が相続割合を調べて計算するのは難しい面があります。

そこで、当事務所では、相続問題に注力する弁護士が作成した相続割合シミュレーターを提供しております。

おおよその相続割合の金額を知りたい場合には、ぜひご活用ください。

なお、孫が代襲相続する際の相続割合を計算する場合、シミュレーターの「代襲相続」の欄に代襲相続する孫の人数を入力します。

孫と養子縁組をした際の相続割合を計算する場合、「生存する子共の人数」の欄に被相続人の実子と養子となった孫の合計人数を入力します。

相続割合の金額を正確に計算するためには、その前提として相続人を正確に把握することや、相続の対象となる遺産を洗い出して正確に評価することが必要となります。

それには相続に関する専門的な知識が必要となることから、正確な金額を知りたい場合には、相続問題に注力している弁護士等の専門家に依頼することを強くおすすめします。

遺産相続以外で孫に遺産を渡す方法

遺産を「相続」させることができるのは「法定相続人」に対してのみです。

遺産を「相続」させることができるのは「法定相続人」に対してのみです。

そのため、確実に孫に遺産を「相続」させる方法としては、養子縁組によって孫を養子にするほかありません(「代襲相続」は子どもの死亡などの偶然の事実に左右されるため、除外します)。

もっとも、相続以外の方法によっても孫に遺産を残すことはできます。

相続以外によって孫に遺産を渡す方法としては、例えば次のようなものをあげることができます。

- 遺言書の作成(遺贈)

- 生前贈与の活用

- 生命保険の活用

- 家族信託の活用

遺言書の作成(遺贈)

遺言書を作成して孫に遺産を与える方法です(民法964条)。

これを「遺贈(いぞう)」といいます。

遺贈の方法は、①包括遺贈と②特定遺贈に分かれます。

①包括遺贈(ほうかついぞう)とは、「財産のすべてを孫に遺贈する」、「財産の3分の1の割合を孫に遺贈する」といった形で、財産の全部または一定の割合を指定して遺産を与えることをいいます。

包括遺贈による場合には、(a)被相続人のプラスの財産だけでなくマイナスの財産も引き受ける必要がある点や、(b)相続人とともに遺産を分けるための話し合い(遺産分割協議)に参加する必要がある点において、被相続人の遺産を相続する場合とよく似た状態になります。

これに対して、②特定遺贈(とくていいぞう)とは、「A銀行✕✕支店の預貯金を孫に遺贈する」、「◯◯市△△町✕番地所在の土地を孫に遺贈する」といった形で、特定の遺産を指定して与えることをいいます。

- 遺贈を受けた受遺者(孫)は相続税を負担する必要があります。

- また、被相続人の孫が遺贈を受ける場合、被相続人の子どもや親が遺贈を受ける場合と比べて2割の相続税が加算される点(相続税の2割加算)に注意が必要です。

- 特定遺贈によって孫に不動産を譲り渡した場合、孫は不動産取得税を負担する必要があります(包括遺贈の場合には不要です)。

- 遺言書の作り方については法律で細かなルールが決められており、ルールに反した場合には遺言書が無効となるリスクがあります。

そのため、遺言書の作成については弁護士等の専門家に相談されることを強くおすすめします。

生前贈与(せいぜんぞうよ)を活用する

孫と生前贈与の契約をすることによって、財産を孫に遺すことができます。

「生前贈与」とは、生きているうちに、特定の相手に特定の財産を無償で与えるという契約をすることをいいます。

注意点・デメリット

- 贈与契約は口約束でも有効に成立しますが、後々他の相続人などから「贈与はなかった」などと主張されて争いになる可能性があります。

トラブルを防ぐためには契約書を作成することをおすすめします。 - 生前贈与を受けた孫は贈与税を負担する可能性があります。

贈与税の負担を軽減できる制度

生前贈与については「贈与税」がかかる可能性がありますが、贈与税の負担を軽減できる制度もあります。

代表的な3つの制度をご紹介しますので、生前贈与を利用する場合には制度の活用を検討してみるとよいでしょう。

「暦年課税(れきねんかぜい)」とは、1月1日から12月31日までの1年間に贈与を受けた財産の合計金額に応じて贈与税がかかるという課税方式(税金の算定方法)です。

暦年課税方式で贈与税を計算する場合には、年間110万円の基礎控除(税金のかからない金額のボーダーライン(非課税枠)のことです。)が設けられています。

1年間に受けた贈与のうち110万円を超える部分のみが贈与税の対象となり、贈与の金額が110万円以下の場合には贈与税がかかりません(贈与税の申告も不要です)。

年数はかかりますが、年間110万円の贈与を繰り返すことで、贈与税の負担なく孫に財産をあげることができます。

暦年課税の基礎控除による節税効果を最大限得るためには、計画を立てて長期的に行うのがポイントです。

両親や祖父母が、30歳未満の子や孫などに対して教育資金にあてるための金銭等を贈与した場合には、最大1500万円までの金額について贈与税が非課税となります。

「教育資金」には学校の入学金や授業料のほか、通学のための交通費、給食費などが含まれます。

さらに、500万円までであれば、塾や水泳、ピアノなどの学校以外での習い事にかかる費用も「教育資金」に含まれます。

この特例は、現時点では2026(令和8)年3月31日までの期限つきの特例です。

また、特例の適用を受けるためには金融機関との契約が必要であり、金融機関を通じて非課税の申告書を提出する必要があります。

両親や祖父母が、18歳以上50歳未満の子どもや孫などに対して結婚・子育て資金を贈与した場合には、最大1000万円までの金額について贈与税が非課税となります(ただし、結婚資金は300万円が上限です。)

「子育て資金」には、不妊治療・妊婦検診の費用、分娩費用、産後ケアの費用、子どもの医療費、幼稚園・保育園等の保育料、ベビーシッター代などの妊娠・出産・育児にかかる費用が含まれます。

「結婚資金」とは、挙式費用、婚礼費用(披露宴にかかる衣装代等の費用)、新居費用(家賃、敷金など)・転居費用などの、結婚に際して支払われる金銭をいいます(上限300万円)。

この特例は、現時点では2025(令和7)年3月31日までの期限つきの特例です。

また、特例の適用を受けるためには金融機関との契約が必要であり、金融機関を通じて非課税の申告書を提出する必要があります。

生命保険を活用する

生命保険に加入し、死亡保険金の受取人として孫を指定する方法です。

- 生命保険金は遺産分割の対象とならないため、他の相続人との話し合いを経ずに孫の取り分とすることができます。

- ただし、生命保険金は相続税の課税対象となります。

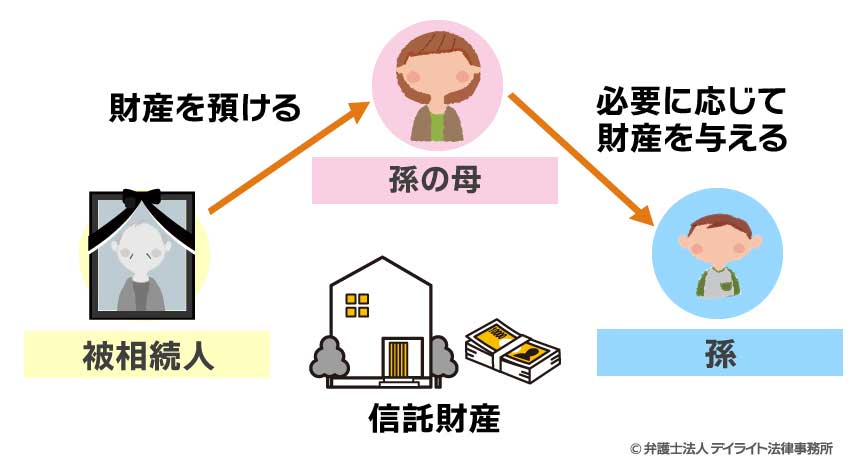

家族信託を活用する

家族信託(かぞくしんたく)とは、信頼できる親族に財産を預けて、その管理や処分を任せるという方法です。

例えば、孫の親(被相続人の子ども)に財産を預けて、その財産の中から孫にとって必要なときに遺産を渡すよう設定することができます。

家族信託の内容は柔軟に設計することができる反面、内容をしっかりと吟味しないと無効になってしまったり、税金の負担が増えてしまったりするリスクがあります。

家族信託の活用を検討する場合には、相続にくわしい弁護士などの専門家に相談されることを強くおすすめします。

孫の相続税の計算方法

孫は相続税の2割加算の対象となる可能性があるため、注意が必要です。

相続税の2割加算とは、相続人のうち特定の人について相続税の金額が2割増しになることです。

ここでは、相続税の計算方法の概要を説明した上で、相続税の2割加算について解説します。

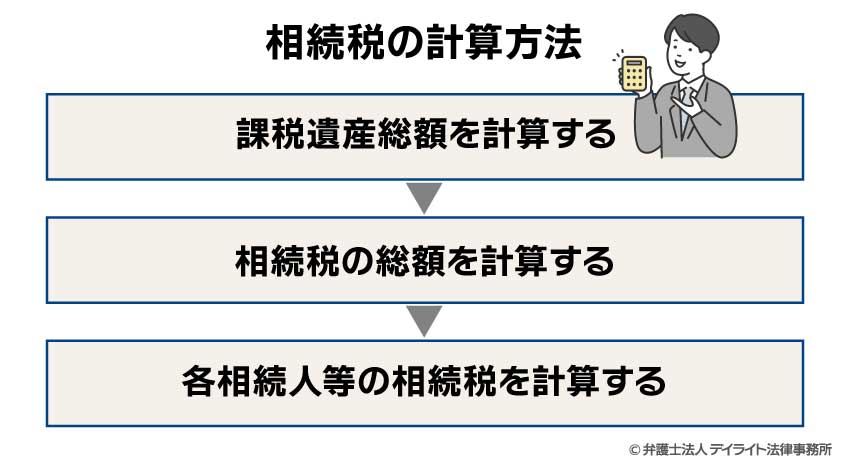

相続税の計算方法

相続税の計算は非常に複雑ですが、おおまかな流れは以下のとおりです。

課税遺産総額(相続税の対象となる金額のことです。)は、正味の遺産の金額から基礎控除額を差し引いて計算されます。

正味の遺産の金額が基礎控除額よりも少ない場合、相続税はかかりません。

(1)で計算した課税遺産総額をもとに、相続人が法定相続分で遺産を分けたものと仮定して、各相続人について仮の相続税を計算します。

相続人全員の仮の相続税の金額を合計したものが、相続税の総額となります。

(2)で計算した相続税の総額を、それぞれの相続人等が実際に受け取った遺産の割合に応じて割り振ります。

相続税の2割加算

孫が遺産を相続する場合、相続税の2割加算の対象となる場合があります。

2割加算となる場合の税金の金額は、上の(3)で計算した各相続人の相続税の金額を1.2倍した金額となります。

被相続人の配偶者、両親、子は2割加算の対象外であり、それ以外の人は2割加算の対象です。

したがって、被相続人の祖父母や兄弟姉妹、孫、甥姪などは基本的にすべて2割加算の対象となります。

養子は「被相続人の子」にあたるため基本的には2割加算の対象外ですが、孫を養子にする場合は例外的に2割加算の対象となります。

通常であれば被相続人から子どもへ、子どもから孫へ、という2回に分けて相続税が課されることになるところ、孫を養子にすることによって相続税の負担を1回免れることになるのは不公平である、という考え方によるものです。

孫が代襲相続によって遺産を相続する場合には、2割加算の対象外です。

孫は本来相続人になるはずだった「被相続人の子」が先に亡くなるという偶然の事情によって、その地位をそのまま引き継ぐこととなるためです。

上で説明したように、包括遺贈は厳密には相続とは異なりますが、相続税の対象となります。

この場合には原則どおり2割加算の対象となります。

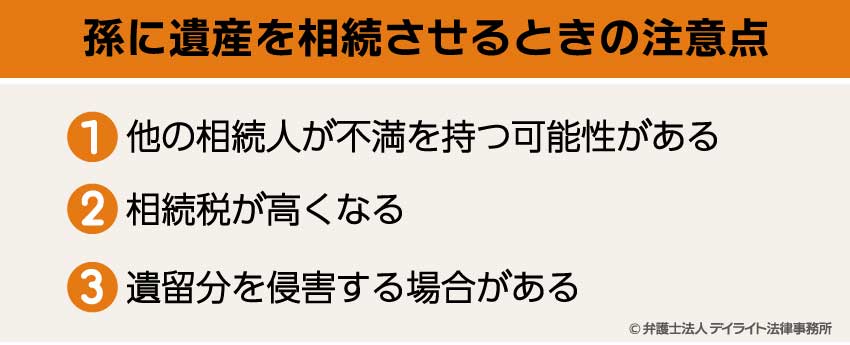

孫に遺産を相続させるときの注意点

孫に遺産を相続させようと考えている方は、以下の点に注意してください。

他の相続人が不満を持つ可能性がある

法定相続人ではない孫を養子縁組する場合や孫に遺贈する場合、他の相続人からすれば、自分の取り分が少なくなるため不満を持つ可能性があります。

不満を持つ相続人と孫との対立関係が生じるリスクがあるため注意が必要です。

なお、孫が代襲相続する場合は上記の場合と比べて他の相続人が不満を持つ可能性は少ないでしょう。

相続税が高くなる

養子縁組をすると法定相続人が増えることから基礎控除額が大きくなるため節税につながることがあります。

しかし、孫の場合、相続税は「2割加算」となるため状況によっては節税にならないこともあります。

また、養子縁組の目的は節税対策と税務署から認定されると、法定相続人の数に含めることができなくなることもあるため注意が必要です。

遺留分を侵害する場合がある

遺言書などで孫にあまりに多くの遺産を残すと、他の相続人の遺留分を侵害する場合があります。

遺留分を侵害された相続人は孫に対して遺留分侵害額請求をするなどして争いになることが懸念されます。

遺言書を作成する場合、遺留分を侵害しないようにしたり、遺留分を侵害する場合は遺留分侵害額請求を思いとどまらせるよう記載内容を工夫するなどの配慮が重要となります。

孫が遺産相続する場合のよくあるQ&A

![]()

おばあちゃんの遺産は孫が相続できますか?

おばあちゃんの遺産を相続することができるのは、おばあちゃんの夫(おじいちゃん)、おばあちゃんの子ども(孫にとっての親)、おばあちゃんの両親、おばあちゃんの兄弟や姉妹だけです。

ただし、おばあちゃんが孫と養子縁組をした場合や、孫の親(おばあちゃんの子ども)が孫より先に亡くなった場合(代襲相続の場合)には、孫がおばあちゃんの遺産を相続することになります。

![]()

孫の相続税はいくらから?

「基礎控除額」とは、税金のかからない金額のボーダーラインのことで、以下の計算式で計算されます。

したがって、相続税を支払わなければならない遺産のボーダーラインは法定相続人の数によって異なります。

以下は法定相続人の数に応じた基礎控除額を表にしたものです。

| 法定相続人の数 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

例えば、法定相続人の数が2人であれば、正味の遺産の金額が4200万円以上ある場合に相続税がかかります。

![]()

孫は法定相続人の数に含まれる?

包括遺贈を受けた場合、孫は法定相続人の数に含まれません。

孫を養子にする場合、被相続人に実子がいる場合は1人まで、実子がいない場合は2人まで、孫を「法定相続人」の数に含めて数えることができます。

例えば、被相続人に妻と実子(長男)がいるケースで、孫2人を養子にした場合、基礎控除額の計算における「法定相続人」の数は「3」となります(孫1人だけをカウント)。

つまり、正味の遺産の金額が4800万円以上の場合に相続税がかかります。

法定相続人の数は、孫の人数ではなく、代襲相続される被相続人の子ども(孫にとっての親)の数を基準にカウントされます。

例えば、被相続人の妻と長男のうち長男が被相続人より先に亡くなり、長男の子どもである孫2人が代襲相続するというケースでは、基礎控除額の計算における「法定相続人」の数は「2」となります(妻と長男の2人)。

つまり、正味の遺産の金額が4200万円以上の場合に相続税がかかります。

包括遺贈を受けた場合、孫は法定相続人の数に含まれません。

例えば、被相続人に妻と長男がいるケースで、孫2人がそれぞれ包括遺贈を受けた場合、基礎控除額の計算における「法定相続人」の数は「2」となります(妻と長男の2人)。

つまり、正味の遺産の金額が4200万円以上の場合に相続税がかかります。

まとめ

孫は「法定相続人」にあたらないため、基本的には遺産を「相続」することができません。

①孫が子どもを代襲相続する場合のほか、②孫と養子縁組をする場合には、例外的に孫が遺産を「相続」することができます。

相続のほかに孫に遺産を渡す方法としては、遺贈、生前贈与、生命保険、家族信託などの方法があります。

相続やそれ以外の方法によって孫に遺産を渡す場合には、贈与税や相続税に注意する必要があります。

贈与税や相続税の負担を計算するには相続法や租税法に関する専門知識が必要となることから、相続に注力している税理士や弁護士に相談されることを強くおすすめします。

弁護士法人デイライト法律事務所では、相続問題に注力する税理士や弁護士からなる相続専門チームを設置しており、遺言書の作成から節税対策まで、相続全般にかかわるご相談に対応させていただきます。

遠方の方にはLINEなどによるオンラインでの相談にも対応しておりますので、ぜひお気軽にご相談ください。