お墓が相続の対象となるか?

相続について、民法は以下のとおり規定しています。

第896条 相続人は、相続開始の時から、被相続人の財産に属した一切の権利義務を承継する。ただし、被相続人の一身に専属したものは、この限りでない。

ただし、被相続人の指定に従って祖先の祭祀を主宰すべき者があるときは、その者が承継する。

2 前項本文の場合において慣習が明らかでないときは、同項の権利を承継すべき者は、家庭裁判所が定める。

引用元:民法|電子政府の窓口

系譜とは、血縁関係を順次記した図や記録をいいます。

祭具とは、祖先の祭祀や礼拝の用に供されるもので、仏壇・神棚・位牌・霊位・十字架などをいいます。

墳墓とは、墓石や墓碑など、死者を埋葬した築造物をいいます。

墓地(墳墓が設置されている土地)については、墳墓と同様に取り扱われるとする裁判例があります(広島高判平12.8.25)。

本件において、被相続人(亡くなった方)が祭祀承継者を指定したという事情はありません。

また、慣習の有無については不明です。

そのため、上記の民法の規定からは、祭祀の承継は家裁が決めることになりそうです。

しかし、相続人全員が長男を祭祀承継者とすることで納得しているのに、あえて家裁に判断してもらう必要はありません。

このような場合、遺産分割協議書の中で祭祀承継について明記すればそれでよいと考えます。

お墓などの祭祀財産の遺産分割協議書の記載例

では、具体的に、どのような遺産分割協議書を作成すればよいのか、以下では今回のケースの例を示します。

【祭祀・仏壇・お墓についての遺産分割協議書】

第◯条 マンションについて

相続人Bは、別紙不動産目録記載の不動産を相続する。

第◯条 預貯金について

1 次の預貯金はBが取得する。

◯◯銀行 ◯◯支店 普通 口座番号◯◯◯◯ 6500万円(相続開始日の残高)

2 Bは、前項記載の預貯金を取得する代償として、各相続人に次の価額の債務を負担するものとする。

Aに対し、金4000万円

Cに対し、金2000万円

第◯条 祭祀承継について

◯◯家の祭祀は、Bが承継し、Bは仏壇、墓碑等を取得する。

当事務所では遺産分割協議書のサンプルをホームページ上で公開しており、無料で閲覧やダウンロードが可能です。

お墓の遺産分割協議書作成のポイント

祭祀承継の明記について

祭祀承継について、民法897条に規定がありますが、相続人間で争いがなければ、遺産分割協議書の中で明記する方が簡便であり、トラブル防止に資すると考えます。

この場合、祭祀承継者を示すだけでなく、仏壇や墓碑等の取得についても明記するとよいでしょう。

参考:民法|電子政府の窓口

不動産の特定について

本件では、長男が自宅マンションを取得することが合意されています。

この場合、自宅マンションの特定が必要です。

例には「別紙不動産目録」とのみ記載しておりますが、別紙には、当該不動産の現在事項証明書(登記簿謄本)の情報を記載するようにします。

流動資産で調整する

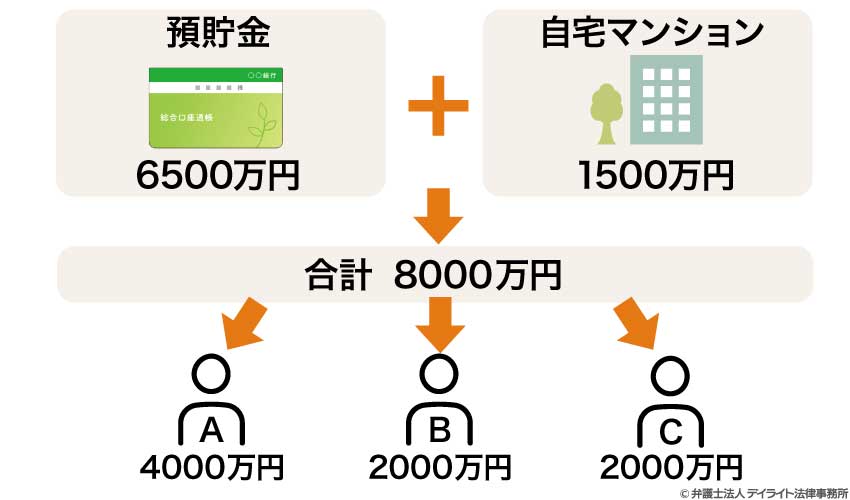

遺産総額を法定相続分どおりに分割する場合、それぞれが受け取るべき額は、Aさん4000万円、Bさん2000万円、Cさん2000万円です。

- 預貯金:6500万円(死亡時の残高)

- 自宅マンション:時価1500万円

合計 6500万円 + 1500万円 = 8000万円

A 8000万円 ✕ 1/2 = 4000万円

B 8000万円 ✕ 1/4 = 2000万円

C 8000万円 ✕ 1/4 = 2000万円

法定相続分について、詳しくはこちらのページをご覧ください。

上記の取得額となるように、預貯金や現金等の流動資産を使って調整します。

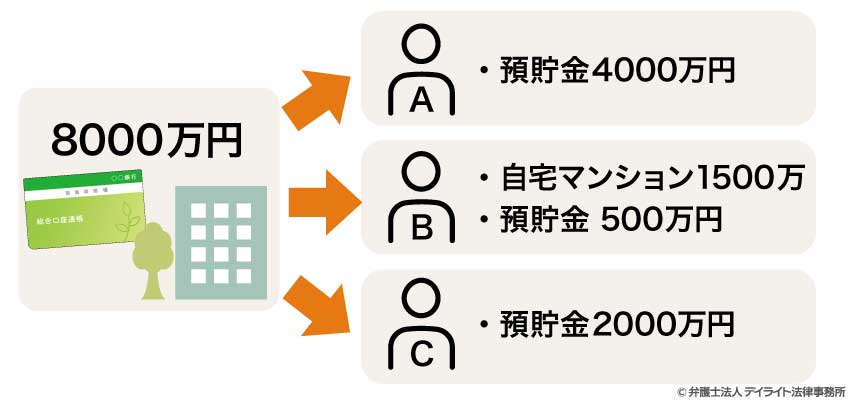

本事案では、Bさんが自宅を取得するので、1500万円相当の遺産を取得すると評価できます。

そのため、残り500万円を預貯金等から受け取ると2000万円相当の遺産を取得可能です。

Aさんは預貯金から4000万円、Cさんは預貯金から2000万円を取得すれば、法定相続分に応じた遺産の承継が可能です。

代償分割について

例では、Bさんが預貯金の全額6500万円を取得し、その代りに、Aさんに4000万円、Cさんに2000万円ずつ支払うという内容にしています。

このような記載内容にしているのは、手続の円滑化のためです。

すなわち、相続人間の話合いで、銀行預金を分割すると、遺産分割協議書だけでなく、金融機関の所定の書類にも、AからCさん全員の署名捺印を求められるのが一般的です。

そのため、大変な手間暇を要することとなります。

また、本件では、Aさんは障害のため入所しており、手続が難しいと考えられます。

そこで、Bさんに預貯金を集中して相続させ、そのかわりにAさんとCさんに代償金を支払うという分割協議にしています。

祭祀財産の課税について

祭祀財産について、相続税法は、「墓所、霊びょう及び祭具並びにこれらに準ずるもの」については課税しないと規定しています(12条1項2号)。

また、通達において、「墓所、霊びょう」と「祭具」については以下のとおり規定されています。

本件では、仏壇やお墓がありますが、これらを取得しても、相続税の課税はありません。

お墓がある場合の相続の問題点

祭祀の承継や祭祀財産があるケースの遺産分割協議では、以下のような問題点が考えられます。

誰が祭祀を承継するかでもめる可能性がある

本ケースでは、長男Bが祭祀を承継することで意見が一致しています。

しかし、実務においては、誰が祭祀を承継するかで対立し、遺産分割もうまくいかない場合があります。

相続人間の対立が激しい場合、弁護士などの第三者に間に入ってもらうことで、冷静に話し合うことができる場合があります。

遺産分割協議書の作成には注意

遺産分割協議書の例では、不動産の時価を1500万円と確定していますが、実務においては不動産の評価額が問題となります。

遺産分割において、不動産の評価額は「固定資産税評価額」とは異なるので注意が必要です。

固定資産税評価額は、固定資産税を課税するための評価額であり、通常、時価よりも大幅に低いことが多いです。

不動産を適切に評価しなければ、公平な遺産分割とはなりません。

そのため、専門家に適切に時価査定してもらうなどの対策が重要です。

相続税の算定には注意が必要?

遺産を取得するとき、気になるのは相続税です。

相続税の算定は極めて複雑です。

正確な額を把握したい場合、相続税に詳しい税理士等に相談されることをお勧めしています。

遺産相続については当事務所の相続対策チームまでお気軽にご相談ください。

相続税の計算方法について、詳しくはこちらのページをご覧ください。

まとめ

以上、お墓の相続問題について、詳しく解説しましたがいかがだったでしょうか。

祭祀については、法律上、特別に規定されており、被相続人の指定がない場合は慣習によって決まります。

もっとも、そのような慣習が存在する場合は少ないと思われます。

その場合は、法律上は家裁が決定することになりますが、祭祀承継者について、相続人全員の意見が一致している場合はあえて家裁に判断してもらう必要はなく、遺産分割協議書の中で祭祀承継について明記すればそれでよいと考えます。

遺産分割については、具体的な状況に応じて対応方法が異なります。

そのため、遺産分割でお悩みの方は、相続の専門家へのご相談をお勧めしています。

私たちデイライト法律事務所では、相続の専門チームがあり、遺産分割を強力にサポートしています。

ぜひお気軽にご予約ください。

関連Q&A