相続税とは、亡くなった人(例えば、父親や母親)の財産(お金や家など)を受け継いだ時にかかる税金のことです。

相続税という名前は知っているけれど、どのような税金なのかくわしくは知らないという方がほとんどでしょう。

しかし、相続税は、多くの人に関係のあるものです。

この記事では相続税がどういったものなのかを子供でも簡単に理解できるように税理士・弁護士の資格を持つ専門家がわかりやすく解説します。

相続税について知りたい方はぜひ参考になさってください。

目次

相続税とは

相続税とは、亡くなった人(例えば、父親や母親)の財産(お金や家など)を受け継いだ時にかかる税金のことです。

財産を持っている方が亡くなった場合、その遺産は亡くなった方の配偶者や子供などが引き継ぐことになります。

このように遺産を引き継ぐことを相続と言います。

遺産には不動産や預貯金のほか、自動車、株式なども含まれます。

多くの税金は利益に対して税金がかかります。

相続税とは相続により得た利益が大きい場合にかかる税金のことです。

遺産総額や法定相続人が誰であるかで税率が変わる

相続税の税金の割合(税率)は、遺産の総額を法定相続分で按分した金額に応じて決まります。

遺産総額に対して税率が決まるわけではありません。

法定相続分で按分するため、同じ遺産総額であっても法定相続人が誰であるかによって税率が変わるという点に注意しましょう。

例えば、父親の財産が1億円あって、相続する人が2人(例えば、長男と二男)の場合、まずは1億円を2人で半分ずつ分けたと考えます。

そして、この5000万円にかかる税率が、相続税の税率となります。

誰が相続するかで税率が変わる

先程の例で、もし相続する人が3人だったら、1億円を3人で分けるため、1人あたり約3333万円となります。

そうなると、1人あたりの金額が少なくなるので、かかる税率も変わります。

つまり、同じ1億円の財産でも、誰が相続するかによって、税率が変わる可能性があるということです。

たくさん受け継ぐほど税率も高くなる

相続税の税率は、受け継ぐ財産が多いほど高くなる仕組みになっています。

これを「超過累進税率(ちょうか-るいしん-ぜいりつ)」といいます。

例えば、先程の例で、1人あたり5000万円を受け継いだ場合と、1億円を受け継いだ場合では、1億円を受け継いだ方が税率が高くなる仕組みです。

相続税は申告が必要

相続税がかかる場合、申告が必要となります。

相続税の申告とは、亡くなった人から財産を受け継いだ人が、「亡くなった人から相続で取得した財産はこれだけで、相続税を計算するといくらの相続税になります」という申告書を税務署に提出することをいいます。

相続税はいくらから?3,600万円までは無税?

相続税は、相続財産の額が3,600万円を超える場合に課税される可能性があります。

すなわち、相続財産の額が3,600万円までは無税ということです。

相続により財産を引き継ぐと、その引き継いだ人には利益が生じます。

ただし、利益が生まれたからといって必ずしも相続税がかかるとは限りません。

相続税には基礎控除(きそこうじょ)といって一定額については相続税がかからない仕組みになっています。

そのため、基礎控除の額を押さえることが重要となります。

基礎控除は最低額が3,600万円です。これは相続人が一人のケースです。

以下、基礎控除についてくわしく解説します。

基礎控除とは

引き継いだ財産総額が基礎控除額より少ない場合は相続税はかかりません。

財産総額とは財産を引き継いだ人全員の合計額となります。

相続人1人ずつに対して基礎控除額が設定されているわけではありませんので注意しましょう。

基礎控除額は3,000万円と600万円に法定相続人の数を乗じた合計額です。

法定相続人とは亡くなった方の財産を引き継ぐ権利を持っている人のことです。

亡くなった方に奥さんや旦那さんがいる場合は必ず法定相続人となり、それに加え子供、親、兄弟の順に相続権を有することになります。

具体例 亡くなった方に奥さんと子供1人、両親2人がいた場合

法定相続人の数:2人

3,000万円 + 600万円 × 2 = 4,200万円

具体例のケースの場合、子供よりも両親を法定相続人にした方が基礎控除が大きくなるかと思います。

しかし、先ほどご説明した通り、法定相続人となる順位が決められており、子供がいる場合は両親が法定相続人になることはできません。

そのため、具体例では法定相続人の人数は2人となります。

基礎控除を増やすために法定相続人を選ぶということはできませんので注意しましょう。

相続税がかかる財産とは?

相続税がかかる財産は以下のようなものがあります。

- プラスの財産からマイナスの財産を差し引いた金額

- みなし相続財産

- 贈与により取得した財産

プラスの財産からマイナスの財産を差し引いた金額

亡くなった人から引き継ぐ財産は、預金や不動産など価値のある財産だけとは限りません。

借金などの負債はマイナスの財産として引き継がなければいけません。

価値のある財産(プラスの財産)からマイナスの財産を差し引いた金額をもとに相続税を計算することになります。

プラスの財産とは

プラスの財産とは価値のある財産のことです。

現金預金や株式などの有価証券、土地や家屋といった不動産など様々なものがあります。

上場会社の株式などは、相続税の計算をする場合には時価を基に評価をしていきます。

時価とは取引される金額のことです。

インターネットや日経新聞などを見れば取引金額が掲載されています。

これに対して土地や家屋については個々で性質が異なるため時価を算出することが難しいです。

そのため、土地については倍率方式や路線価方式といった方法で評価を行い、家屋については固定資産税評価額を基に相続税の計算をすることになります。

マイナスの財産とは

亡くなった方の負債については、相続税の計算において財産総額から差し引くことができます。

住宅ローンなどの借入金や住民税、固定資産等の未払い分や医療費等が該当します。

亡くなった方の葬式費用については負債ではありませんが控除対象となっています。

みなし相続財産

亡くなった方から相続により取得した財産ではないけれども、相続税の対象となるものがあります。

このような財産のことをみなし相続財産といいます。

みなし相続財産の代表的なものとして死亡保険金や死亡退職金があります。

死亡保険金は保険会社から、死亡退職金は会社から支払われるものです。

したがって、これらは厳密には亡くなった方から引き継いだ財産ではありませんが、相続税の計算に含まれます。

死亡保険金や死亡退職金は高額となることが多いですが、相続人が取得したものについては一定の非課税金額(税金がかからない額)が認められています。

この非課税の限度額は次の式で計算します。

非課税限度額は相続人が取得した死亡保険金等の金額に応じて配分します。

具体例 法定相続人が3人の場合(非課税限度額 = 500万円 × 3 = 1,500万円)

| 取得した死亡保険金 | 非課税金額 | 課税される金額 | |

|---|---|---|---|

| 相続人A | 2,000万円 | 1,000万円 | 1,000万円 |

| 相続人B | 1,000万円 | 500万円 | 500万円 |

| 相続人C | 0円 | 0円 | 0円 |

相続人Aの非課税金額

1,500万円(非課税限度額:500万円 × 3 )× 2,000万円(相続人Aが取得した保険金)÷ 3,000万円(相続人全員が取得した保険金)= 1,000万円

相続人Bの非課税金額

1,500万円(非課税限度額:500万円 × 3 )× 2,000万円(相続人Bが取得した保険金)÷ 3,000万円(相続人全員が取得した保険金)= 500万円

みなし相続財産は相続により取得したものではなく受取人の固有財産となり、遺産分割協議の対象とはならないことに特徴があります。

生命保険金については受取人が指定できるため分割対策、現金で支給を受けることができるため納税資金対策、非課税額があるため相続税対策と様々な角度から相続対策をすることができます。

贈与により取得した財産

贈与により取得した財産についても一定のものについては相続税の対象となります。

少し難しい話となるため、くわしくは以下のページをご覧ください。

相続税の対象とならない財産

相続により取得した財産であっても相続税の対象とならない財産があります。

代表的なものとして墓地や墓石、仏壇などがあります。

これらの財産については、日常礼拝に使用しているものについては相続税の対象とはなりません。

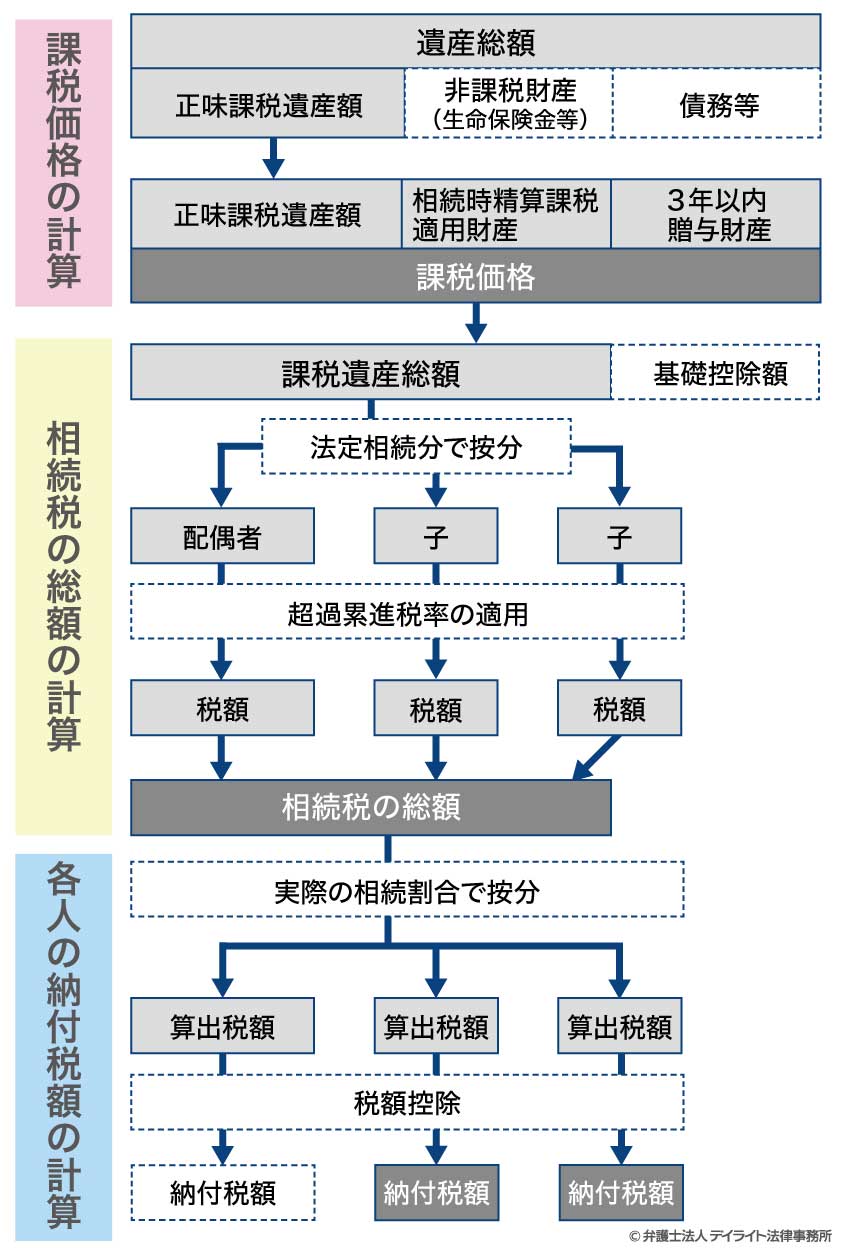

相続税の計算方法

相続税の計算は非常に複雑です。

できるだけ簡単に、相続税の計算を解説します。

まず、全体のイメージをつかんでいただくために、相続税の計算の流れをお示しします。

以下、相続税の計算の流れを一つずつ解説します。

STEP1 課税価格を計算する

亡くなった方の遺産の全てに対して相続税がかかるわけではありません。

まずは相続税がかかる財産の価格(これを「課税価格」といいます。)を計算します。

課税価格は遺産総額(すべての遺産の合計額)から課税対象でないものや債務等を控除し、亡くなった方から贈与により取得した財産のうち一定の要件を満たすものを加算して計算します。

非課税財産とは、税金がかからない財産のことです。

代表的なものとして墓石や仏壇など日常礼拝をしている物や、相続によって取得したとみなされる生命保険金や退職手当金のうち一定の金額が該当します。

債務や葬式費用も相続税の計算上は遺産総額から控除します。

相続開始前7年以内に贈与でもらった財産も相続税の計算に含めなければいけません。

ただし相続開始4年前から7年前の贈与については合計100万円は相続税の計算に含めなくてよいことになっています。

STEP2 相続税の総額を計算する

課税価格の次は相続税の総額を算出しましょう。

相続税は亡くなった方の「課税遺産総額」を基に相続税を計算します。

課税価格から上で解説した基礎控除額を控除した金額が課税遺産総額となります。

課税遺産総額を法定相続分で按分します。

そして、その按分した金額に対して下記の税率を乗じ、控除額を減じたものの合計額が相続税の総額となります。

【相続税の税率の早見表】

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

具体例課税遺産総額が5000万円で、相続人が妻(法定相続分は2分の1)、子供二人(法定相続分は4分の1)の場合を例に、計算してみましょう。

妻:2500万円 × 15% – 50万円 = 325万円

長男:1250万円 × 10% = 125万円

二男:1250万円 × 10% = 125万円

相続税の総額:325万円 + 125万円 + 125万円 = 575万円

STEP3 各個人の納付税額を計算する

相続税の総額が計算できたら最後に各個人の納付税額を計算します。

相続税の総額を各個人が実際に財産を取得した相続割合で按分し、相続税を計算します。

実際の相続割合は法定相続分と必ず一致するとは限りません。

あまり知られていないことですが遺産分割協議において分割内容は自由に決めることができます。

例えば特定の一人に財産を集中して分割することもできますし、遺産総額を相続人に均等に分割することもできます。

例えば、上の例で、長男がすべて相続した場合、長男が相続税の全額(575万円)を支払うこととなります。

妻と長男二人が2分の1ずつ相続した場合は、287万5000円(575万円 × 1/2)ずつ支払うことになります。

相続税の早見表

上で紹介したように、相続税の計算は複雑です。

そんな時に便利なのが、相続税の早見表です。

難しい計算方法を知らなくても、財産と相続人が分かれば、だいたいの相続税額をすぐにチェックできます。

ここでは、よくある相続の2つのケースについて、早見表をご紹介します。

相続人が配偶者と子どもの場合

相続人が配偶者と子どもである場合、相続財産と子どもの人数に応じて以下の相続税となります。

| 課税価格※ | 子1人 | 子2人 | 子3人 | 課税価格※ | 子1人 | 子2人 | 子3人 |

|---|---|---|---|---|---|---|---|

| 3,600万円 | 0万円 | 0万円 | 0万円 | 2億5,000万円 | 2,460万円 | 1,986万円 | 1,800万円 |

| 4,000万円 | 0万円 | 0万円 | 0万円 | 3億円 | 3,460万円 | 2,860万円 | 2,541万円 |

| 5,000万円 | 40万円 | 10万円 | 0万円 | 3億5,000万円 | 4,460万円 | 3,736万円 | 3,291万円 |

| 6,000万円 | 90万円 | 60万円 | 30万円 | 4億円 | 5,460万円 | 4,610万円 | 4,155万円 |

| 7,000万円 | 160万円 | 112万円 | 81万円 | 4億5,000万円 | 6,480万円 | 5,492万円 | 5,031万円 |

| 8,000万円 | 235万円 | 176万円 | 138万円 | 5億円 | 7,605万円 | 6,556万円 | 5,964万円 |

| 9,000万円 | 310万円 | 240万円 | 201万円 | 5億5,000万円 | 8,730万円 | 7,618万円 | 6,900万円 |

| 1億円 | 385万円 | 316万円 | 261万円 | 6億円 | 9,855万円 | 8,680万円 | 7,839万円 |

| 1億2,000万円 | 580万円 | 480万円 | 402万円 | 6億5,000万円 | 1億1,000万円 | 9,746万円 | 8,775万円 |

| 1億4,000万円 | 780万円 | 656万円 | 576万円 | 7億円 | 1億2,250万円 | 1億870万円 | 9,885万円 |

| 1億6,000万円 | 1,070万円 | 860万円 | 768万円 | 8億円 | 1億4,750万円 | 1億3,120万円 | 1億2,135万円 |

| 1億8,000万円 | 1,370万円 | 1,100万円 | 993万円 | 9億円 | 1億7,250万円 | 1億5,436万円 | 1億4,385万円 |

| 2億円 | 1,670万円 | 1,350万円 | 1,218万円 | 10億円 | 1億9,750万円 | 1億7,810万円 | 1億6,635万円 |

※課税価格とは、相続税の基礎控除を控除する前の金額です。

※法定相続分による相続を想定しているため、配偶者の税額は0円です。

相続人が子どものみの場合

| 課税価格※ | 子1人 | 子2人 | 子3人 | 課税価格※ | 子1人 | 子2人 | 子3人 |

|---|---|---|---|---|---|---|---|

| 3,600万円 | 0万円 | 0万円 | 0万円 | 2億5,000万円 | 6,930万円 | 4,920万円 | 3,960万円 |

| 4,000万円 | 0万円 | 0万円 | 0万円 | 3億円 | 9,180万円 | 6,920万円 | 5,460万円 |

| 5,000万円 | 160万円 | 80万円 | 21万円 | 3億5,000万円 | 1億1,500万円 | 8,920万円 | 6,981万円 |

| 6,000万円 | 310万円 | 180万円 | 120万円 | 4億円 | 1億4,000万円 | 1億920万円 | 8,979万円 |

| 7,000万円 | 480万円 | 320万円 | 219万円 | 4億5,000万円 | 1億6,500万円 | 1億2,960万円 | 1億980万円 |

| 8,000万円 | 680万円 | 470万円 | 330万円 | 5億円 | 1億9,000万円 | 1億5,210万円 | 1億2,981万円 |

| 9,000万円 | 920万円 | 620万円 | 480万円 | 5億5,000万円 | 2億1,500万円 | 1億7,460万円 | 1億4,979万円 |

| 1億円 | 1,220万円 | 770万円 | 630万円 | 6億円 | 2億4,000万円 | 1億9,710万円 | 1億6,980万円 |

| 1億2,000万円 | 1,820万円 | 1,160万円 | 930万円 | 6億5,000万円 | 2億6,570万円 | 2億2,000万円 | 1億8,990万円 |

| 1億4,000万円 | 2,460万円 | 1,560万円 | 1,239万円 | 7億円 | 2億9,320万円 | 2億4,500万円 | 2億1,240万円 |

| 1億6,000万円 | 3,260万円 | 2,140万円 | 1,641万円 | 8億円 | 3億4,820万円 | 2億9,500万円 | 2億5,740万円 |

| 1億8,000万円 | 4,060万円 | 2,740万円 | 2,040万円 | 9億円 | 4億320万円 | 3億4,500万円 | 3億240万円 |

| 2億円 | 4,860万円 | 3,340万円 | 2,460万円 | 10億円 | 4億5,820万円 | 3億9,500万円 | 3億5,001万円 |

※課税価格とは、相続税の基礎控除を控除する前の金額です。

上記以外のケースの早見表についてはこちらをご確認ください。

相続税を自動計算機で簡単に計算

相続税の計算は非常に複雑で、一般の方が計算することはとても難しいです。

当事務所が作成した相続税の概算が算出できる計算機をご用意しました。

相続税の概算をシミュレーションをする際にはご参考にされてください。

相続税はどうやって支払うの?

相続税は現金一括納付が基本となります。

納期限は亡くなったことを知った日の翌日から10か月以内です。

例えば5月15日に亡くなった場合の納期限は翌年の3月15日が納期限となります。

また、相続税の申告期限についても納期限と同じとなっています。

相続税の納税額が多額になるということは少なくありません。

先ほどご説明した通り相続税は現金一括納付です。

相続財産のうちに現預金が豊富にあれば納税の心配はありませんが、土地や建物のように換金するのに時間がかかる場合や、建物に相続人が住んでいる等の事情により売却できない場合については相続税の納税資金について対策を考えなければいけません。

相続税を支払わないとペナルティがある

延滞税とは

相続税を納期限までに支払わなかった場合は延滞税という税金が追加で支払わなければいけなくなります。

延滞税は相続税の納期限の翌日から納付する日までの期間に応じたペナルティで利息のような性質です。

重加算税とは

相続税の対象となる財産を意図的に申告から外してしまうなどの隠ぺい、仮装行為をしてしまうと重加算税という重いペナルティが課せられます。

ペナルティを受けないようにするために

ペナルティを受けないためには申告期限までに納付申告を行い、相続財産を漏れなく申告をするということです。

相続税の申告には時間がかかります。

財産の評価はもちろんですが、相続人の間でどのように遺産を分けるかの話し合いもスムーズにいかないことが多いです。

申告、納付までのスケジュールを考えておくことをおすすめします。

もしそのようなことが難しいようであれば相続税に精通した専門家にアドバイスを求めるということもひとつの方法です。

相続税について税理士資格をもつ弁護士に相談するメリット

相続税の相談については、税理士と考えている方もいらっしゃいます。

しかし、弁護士の中には税理士資格を持つ方もいらっしゃいます。

ここでは、税理士資格をもつ弁護士に相談するメリットをご紹介します。

相続全般を相談できる

税理士の場合、相続税しか相談できません。

相続に強い弁護士は、遺産分割、相続放棄、遺留分侵害、不動産登記など、相続に関するあらゆる問題に対応しています。

そのため、相続税以外の様々な問題を相談できるというメリットがあります。

紛争に強い

相続人の間で対立がある場合、遺産分割協議や調停、訴訟などの対応が必要となることがあります。

これらについては、税理士は対応できません。

相続に強い弁護士は、状況に応じてこのような紛争性が高い案件も引き受けてくれるというメリットがあります。

面倒な手続きを弁護士が代わりに行ってくれる

相続手続きを行うために、まずは相続人の範囲を確定しなければなりません。

相続人の範囲を確定するためには、被相続人(亡くなった方)の戸籍を出生時までさかのぼって取得しなけばなりません。

その上で、戸籍を読み解き相続人を確定します。これは専門家でないと難しい傾向です。

また、遺産分割協議書は、通常自分で作るのは難しいです。

また、遺産分割協議の前提として、遺産の調査や遺産の評価をしなければなりませんがこれも通常難しいといえます。

相続に強い弁護士にご依頼されることで、これらの負担から解放されることができます。

相続税についてのよくある質問

![]()

土地を相続すると相続税がかかる?

![]()

土地を相続すると相続税がかかるかどうかは財産総額が基礎控除を超えるかどうかによります。

したがって、土地を相続するからといって必ずしも相続税がかかるとはいえません。

上で解説したとおり、基礎控除は相続人の人数に応じて高くなり、最低の場合(相続人1名)で3600万円となります。

したがって、土地の評価額が高額な場合は相続税がかかる可能性があります。

![]()

家を相続すると相続税がかかる?

![]()

家についても、土地と同様に相続税がかかるかどうかは財産総額が基礎控除を超えるかどうかによります。

したがって、家を相続するからといって必ずしも相続税がかかるとはいえません。

上で解説したとおり、基礎控除は相続人の人数に応じて高くなり、最低の場合(相続人1名)で3600万円となります。

したがって、家の評価額が高額な場合は相続税がかかる可能性があります。

なお、家を相続する場合の相続税の評価は固定資産税で評価を行います。

まとめ

いかがでしたでしょうか。

相続税はこのように非常に複雑なものとなっています。

相続税の計算することはとても手間のかかるものです。

ご自身で税額計算をすることに不安がある場合は専門家へ相談することをおすすめします。