自営業で休業損害と逸失利益が認められた事例

※実際の事例を題材としておりますが、事件の特定ができないようにイニシャル及び内容を編集しております。

なお、あくまで参考例であり、事案によって解決内容は異なります。

ご相談者Dさん

ご相談者Dさん| 受傷部位 | 首、腰(外傷性頚部症候群、腰椎捻挫) |

| 等級 | 併合14級(首痛14級9号 腰痛14級9号) |

| ご依頼後取得した金額 |

|---|

| 330万円 |

| 損害項目 | 弁護士によるサポート結果 |

|---|---|

| 休業損害 | 65万円 |

| 傷害慰謝料 | 85万円 |

| 後遺障害慰謝料 | 110万円(裁判基準100%) |

| 逸失利益 | 70万円(経費控除前×5%×5年) |

| 合計 | 330万円 |

状況

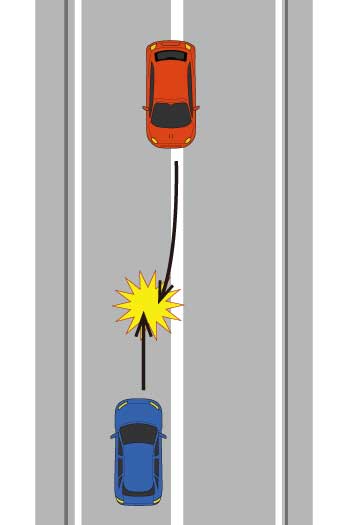

Dさんは、片側1車線の道路を真っ直ぐ走っていたところ、反対車線からセンターラインをオーバーして走ってきた車に正面衝突する交通事故にあいました。

Dさんは、片側1車線の道路を真っ直ぐ走っていたところ、反対車線からセンターラインをオーバーして走ってきた車に正面衝突する交通事故にあいました。

正面衝突なので、Dさんの車は 300万円近く修理代がかかるほどの事故でした。

Dさんは救急車で搬送され、レントゲンやCT検査を受け、幸い骨折はなく、頚椎捻挫、腰椎捻挫と診断されました。

それから、Dさんは近くの整形外科で電気治療と痛み止めをもらって治療を行っていました。

Dさんは建築関係の自営業で、確定申告は行っていましたが、請け負った先から受け取る給料はほとんど現金で、食費なども交際費として計上している状況でした。

今回の交通事故でDさんは作業ができなかったため、下請けとして外注に出していたので、Dさんの家計収支は事故前に比べるとマイナスになっていました。

ちょうど確定申告を控えたタイミングで、事故から半年が近づいてきたため、保険会社からそろそろ症状固定としてほしいとの連絡がDさんにありました。

Dさんとしては、事故でしばらく外注していた費用が補償されるかどうか、今後の後遺障害のことが不安になって、交通事故に詳しい弁護士を探し、当事務所に相談に来られました。

弁護士の対応

初動対応

弁護士は、Dさんから事故の状況とこれまでの通院状況をうかがい、むちうちとはいえ、後遺障害が認定される可能性がある事案と判断しました。

そこで、Dさんには後遺障害の手続を案内し、ご依頼を受けてサポートを開始することにしました。

同時に、確定申告を控えていたので、今回の事故で外注をした費用については、外注費としてきちんと計上するようにアドバイスしました。

保険会社との交渉

税務署に提出した確定申告書の控えをDさんから取得し、売上と経費、所得金額を確認の上で、後遺障害の手続と同時並行で示談交渉を開始しました。

後遺障害の申請をする場合には、後遺障害の結果が出てから、示談交渉をすることが多いです。

しかし、Dさんとしては、自営業で収入が変動するため、少しでも早く慰謝料などの賠償金を受け取って、事故の分の補填をしておきたいという意向があったため、後遺障害申請の手続きと並行して示談交渉を開始しました。

当初、保険会社は休業損害については、調査会社を入れてリサーチをしたいと申し出てきましたが、弁護士側で、Dさんのケースでは、不要であり、早期に休業損害を認めるよう交渉しました。

具体的には以下の事柄を保険会社担当者に伝えました。

- 300万円も修理がかかる大きな事故であったこと

- Dさんが建築関係の仕事で、事務職と異なり、体を使う仕事であること

- 診断書の通院状況からすると外注に依頼することは相当であったこと

上記の事柄を主張し、少なくとも外注費については固定費として認定し補償すべきであると伝えました。

弁護士の主張に対して、保険会社は、Dさんの早期解決の意向も踏まえて、外注費+αの金額を補償するという回答であったため、先にけがの部分については示談を成立させました。

このとき、後遺障害の手続を行っていたので、「後遺障害が認定された場合には、別途協議する。」という文言を示談書に入れてもらいました。

この文言がない場合、後遺障害部分を追加で請求することができなくなるからです。

後遺障害を踏まえた示談交渉

示談成立からしばらくして、弁護士の当初の見通しのとおり、自賠責保険からDさんの首の痛みと腰の痛みについて、それぞれ14級9号の後遺障害が認定されました。

示談成立からしばらくして、弁護士の当初の見通しのとおり、自賠責保険からDさんの首の痛みと腰の痛みについて、それぞれ14級9号の後遺障害が認定されました。

弁護士による被害者請求で申請したことから、認定されたと同時に自賠責保険から75万円がDさんに支払われました。

その上で、改めて示談書の文言にしたがって、後遺障害の部分について保険会社と示談を行いました。

逸失利益について

争点は、逸失利益の基礎年収をどう設定するかでした。

すなわち、Dさんの確定申告書の所得金額を使用してしまうと、事業以外の家の費用を経費として計上している分、ほとんど利益はなく、逸失利益もわずかになる状況でした。

そこで、弁護士は売上額をベースに賃金センサスを用いて、逸失利益の交渉を行いました。

保険会社としては、当初はやはり所得金額をベースとした提案でした。

そこで、弁護士は、Dさんの売上額と経費の内訳、Dさんが一人で事業を行っていることを踏まえて、売上 − 原価の粗利を基礎年収として逸失利益を計算するという内容を提案しました。

賃金センサス100%ではありませんが、所得金額よりも 300万円ほど高額になることから、Dさんにも十分メリットのある提案でした。

最終的に、保険会社もDさんが扶養家族3人を抱えていることから、所得金額では生活できないであろうということを認定し、示談に応じてもらうことができました。

Dさんのトータルの受取額は、330万円になりました。

弁護士のアドバイス

自営業者の休業損害について

自営業者の休業損害は、確定申告の所得の金額に固定費を加算した金額を基礎収入として、1日単価を算出して、その金額を休業日数分請求していくことになります。

本件では、外注費を固定費として加算してもらうことができ、柔軟な解決を図ることができました。

自営業者の休業損害は、本当によく問題になります。

自営業者の方で、休業損害に不安がある場合には、なるべく早い段階で弁護士に相談されることをお勧めします。

自営業者の逸失利益について

基本的には、確定申告の所得金額(売上 − 経費)を基礎年収として、逸失利益を計算することになります。

しかしながら、多くの自営業の方は節税対策として、経費を多く計上していることがあります。

このとき、裁判においては、立証責任が原告にある関係で、経費を多く計上していることを被害者側で証明しなければなりません。

この立証は、かなり難しいことが多いのが現状です。

したがって、自営業の方は、少なくとも事故にあった年の確定申告は適切に行っておくことが必要です。

また、今回のDさんの事情のように、自営業の規模や家族構成などから、賃金センサスを用いて、基礎年収を決定するという方法もあります。

こうした計算については、専門家である弁護士に依頼して、保険会社側の対応も踏まえながら、どのように主張するのがよいかを検討して進めることが有益です。